Oleg Kalmanovich

Конторы букмекеров массово закрываются, что ждет игорный бизнес в РФ?

- 09 октября 2021, 12:33

- |

Приветствую, Коллеги!

Всех с наступившими выходными!

Вчера писал обзорную статью для журнала Давыдов.индекс по перспективы букмекерского бизнеса.

И вот, что из этого вышло:

Негативное влияние пандемии отразилось практически на всех сферах общественной деятельности и бизнеса. Исключением не стали и площадки приема ставок – букмекерское дело. На фоне ограничений, связанных с распространением вируса COVID-19, число пунктов приема ставок (ППС) крупнейших российских букмекеров в России с февраля-марта 2020 года сократилась почти вдвое. Основная причина такого резкого падения ППС — запретительные меры, инициированные государством, на массовое посещение офлайн-заведений.

Отток очных посетителей букмекерских контор делает нерентабельным содержание большого количества пунктов приемов ставок. Как следствие — переход букмекерских контор в онлайн-пространство. Однако и тут есть свои «но». Принятый Госдумой в конце 2020 года законопроект о реформе рынка букмекеров существенно повысил размер их целевых отчислений на спорт. Теперь, по новым предписаниям, начиная с сентября 2021 года беттинг-сервисы будут отдавать спортивным федерациям и лигам до 25% своей выручки против всего 1% год назад. Для мелких контор это серьезный удар по бюджету и потенциальная причина выхода из бизнеса. Для крупных игроков букмекерского рынка это существенное сокращение рекламных издержек и централизация бизнес-модели на флагманских точках приема ставок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

S&P500. Джером Пауэлл дает заработать американским фондовикам?

- 23 сентября 2021, 16:41

- |

Вчера на финансовых рынках произошло знаковое событие осени — заседание ФРС и последующая пресс-конференция Джерома Пауэлла.

Фундаментальный анализ:

Программа QE и ставки ФРС оставили БЕЗ ИЗМЕНЕНИЙ.

Ставка по-прежнему равняется — 0.25%

А программа QE застыоа на отметке $120 млрд ($80 млрд в госбондах и $40 млрд в ипотечных закладных в месяц).

Выступление же председателя ФРС было, в целом, выдержано в тонах предыдущей пресс-конференции:

▪️FOMC по-прежнему считает, что рынок труда продолжает улучшаться.

▪️Риски для экономических перспектив сохраняются.

▪️Дельта-вариант препятствует восстановлению экономики.

▪️Как только критерии для этого будут соблюдены, ФРС рассмотрит оптимальный темп сворачивания. Сроки сворачивания не несут в себе прямого сигнала. Формулировки в заявлении призваны обозначить, что планка для сворачивания может быть достигнута уже на следующем заседании.

( Читать дальше )

Перспективы Евро против Российского рубля (или наоборот) на сентябрь-октябрь 2021.

- 17 сентября 2021, 13:07

- |

Приветствую, Коллеги!

Всех с наступающими выходными.

Вчера писал обзорную статью для журнала Давыдов.индекс по перспективам Евро против нашего деревянно-золотого червонца.

И вот, что из этого вышло:

ССЫЛКА НА ПЕРВОИСТОЧНИК

Основной фактор влияния на курс евро – это нефтяные котировки, они растут на фоне увеличения спроса на нефтепродукты. А это уже происходит из-за серьезной просадки по добыче нефти, вызванной ураганом «Ида» в Америке. Сейчас спрос с нефтеперерабатывающих заводов растет и на фоне роста спроса увеличивается стоимость нефти. Соответственно, растущая нефть оказывает поддержку всем странам, экономика которых строится на «черном золоте».

Второй фактор – это политика Центрального банка России. Регулятор повысил ключевую ставку, сейчас она составляет 6,75%. Соответственно, все более интересным становится держать накопления в российских рублях – и национальному потребителю, и зарубежным инвесторам. Такая политика ужесточения также оказывает влияние на рост ОФЗ и на стоимость рубля.

( Читать дальше )

Молния! ЕЦБ снижает темпы напечатки банкнот. Будет ли туземун ЕВРО?

- 09 сентября 2021, 15:11

- |

Приветствую, Друзья!

Только что ЕЦБ объявил о процентной ставке в рамках своего планового заседания.

Ставку трогать не стали, но зато объявили о замедлении покупок гос. облигаций в связи с резким ростом инфляции в еврозоне:

Можно констатировать достаточно редкое явление для ЕЦБ (и для их руководителей — Драги и Лагард) — ястребиную позицию по монетарной политике. Теперь осталось дождаться пресс-конференции в 15-30 и комментарий госпожи Кристины по дальнейшим планам.

Первоисточник:

European Central Bank slows its bond purchases as euro zone inflation surges (https://www.cnbc.com/2021/09/09/european-central-bank-announces-a-slowing-of-its-pandemic-bond-buying.html)

The European Central Bank kept its monetary policy unchanged on Thursday but opted to slow down the pace of net asset purchases under its pandemic emergency purchase program.

P.S. Друзья, рады будем Вас увидеть в нашем молодом телеграм канале — где мы делимся торговыми и инвестиционными идеями, обсуждаем перипетии фин. рынков и просто хорошо проводим время за монитором и графиками :)

🆃🅷🅴  🅴🆂🆃 🅵🆁🅴🅴 🆃🅴🅻🅴🅶🆁

🅴🆂🆃 🅵🆁🅴🅴 🆃🅴🅻🅴🅶🆁 🅼: https://t.me/generationFin

🅼: https://t.me/generationFin

Успехов всем нам!

Какие перспективы у рынка Драгоценных металлов на ближайшие пару месяцев? Золотой телец на распутье.

- 01 сентября 2021, 19:33

- |

Сначала немного фундаментума.

Последние несколько недель все чаще слышны разговоры об укреплении американского доллара на фоне потенциального ужесточения монетарной политики ФРС.

Большие ожидания инвесторы связывали с конференцией в Джексон-Хоуле и выступлением на ней Джерома Пауэлла. Джером выступил, но сделал это явно в «голубином» формате, так и не назвав официальную дату начала сворачивания программы QE . Председатель ФРС «отделался» фразой: " «Очевидный прогресс» на рынке труда может позволить начать купировать программу количественного смягчения уже в этом году".

Когда теперь наступит «момент икс» и ФРС станет переходить на более жесткие монетарные рельсы? Наиболее очевидной датой является 22 сентября. В этот день ЦБ Америки объявит о процентной ставке и даст комментарий по дальнейшему курсу денежно-кредитной политики. Инвесторы, скупавшие гринбек на ожиданиях, после этой новости подопустили вожжи — на валютном рынке это тут же нашло отражение в виде ухода денег из консервативных активов (доллар, йена, франк) в рисковые (киви, оззи, евро и бритт).

( Читать дальше )

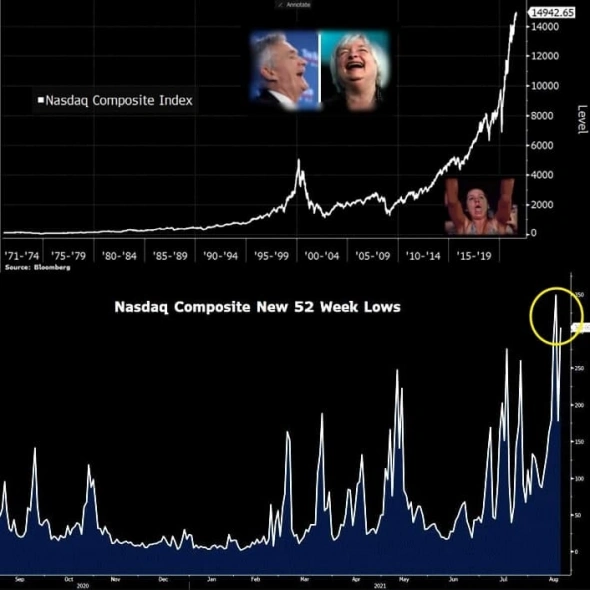

Американская фонда готовится к погружению? Все большее количество акций внутри Nasdaq штурмуют свои 52х недельные низы...

- 26 августа 2021, 13:10

- |

Коллеги, всем доброго дня!

На днях во всемирной финансовой паутине наткнулся на любопытную статистику по американскому фондовому индексу Nasdaq:

Вверху приведен график самого индекса, а внизу график Nasdaq Composite New 52 Weeks Lows, отображающий число акций в Nasdaq, которые штурмуют 52-недельные низы. Получается, на данный момент индекс вытягивают вверх самые крупные его участники — промышленные и ай ти гиганты — Amazon, Microsoft, NVIDIA, E-bay и пр., а более мелкие акции уже во всю находятся в красной зоне продаж. и обновляют свои исторические низы.

( Читать дальше )

Когда перестанут расти цены на природный газ? Причины и вероятные сценарии развития событий.

- 19 августа 2021, 12:00

- |

Приветствую, Коллеги!

Вчера вышла авторская статья о перспективах стоимости природного газа:

https://vk.com/wall-75313_6633

(кому несложно — на минутку загляните в ВК — прожать лайк. Это очень помогает развитию нашего независимого проекта, Друзья, БОЛЬШОЕ СПАСИБО Всем и Каждому!)

Сейчас на рынке нефтегазовой отрасли стала наблюдаться интересная картина. Котировки черного золота и природного газа перестали двигаться сонаправлено в едином восходящем потоке и перешли к периоду раскорреляции.

Мировые цены на нефть снижаются на отказе инвесторов от рисковых активов в преддверии ожидания ужесточения монетарной политики американским регулятором — ФРС, а также из-за опасений снижения темпов роста мировой экономики на фоне активного распространения нового штамма коронавируса. Не стоит также забывать о недавнем увеличении квот добычи драгоценного ресурса от ОПЕК+.С учетом этих факторов, начиная с 6 июля, когда был зафиксирован локальный максимум цены нефти марки Brent — 77$ за баррель, котировки успели опуститься почти на 15% — до 67$.

( Читать дальше )

Разбираем новости недели: ФРС готова ужесточить монетарную политику уже в сентябре? Плюс мысли вслух по евро, доллару, рублю, золоту и нефти.

- 17 августа 2021, 16:22

- |

Приветствуем, акул и акулят финансовых рынков и просто хороших людей! :)

Всех с Нас — с наступившим Днем Трейдера! Пусть капиталы множатся, а нервы не будоражатся!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем наш еженедельный обзор финансовых рынков! ☕

Друзья, рады будем Вас увидеть в нашем телеграм канале -

🔵«Бесплатная подписка»🔵

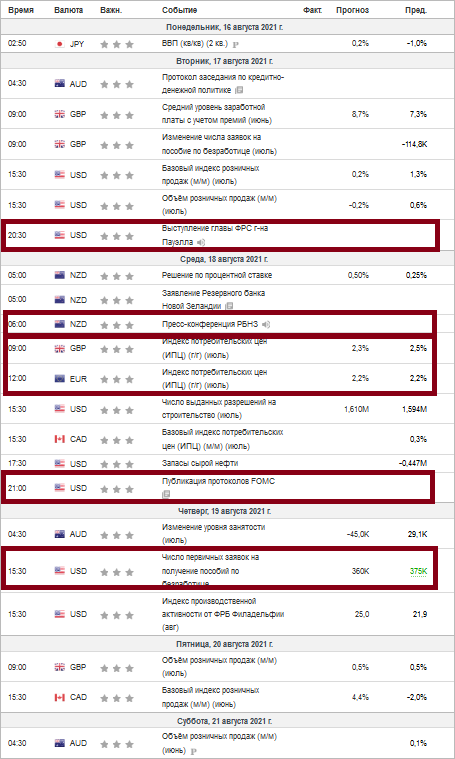

Экономический календарь на неделю

( Читать дальше )

Разбираем новости недели: инфляция США и ВВП Британии. Плюс мысли вслух по евро, доллару, рублю, золоту и нефти.

- 10 августа 2021, 15:18

- |

Приветствуем, Друзья!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем наш еженедельный обзор финансовых рынков! ☕

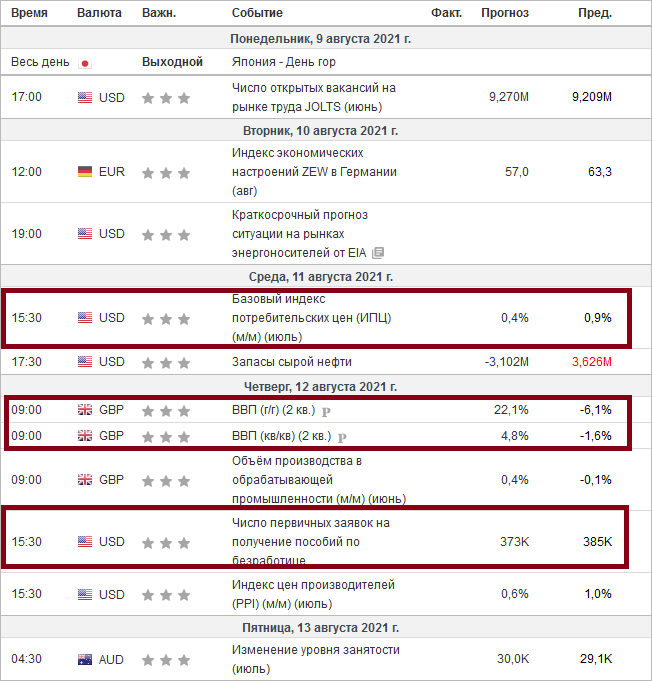

ЭКОНОМИЧЕСКИЙ КАЛЕНДАРЬ

( Читать дальше )

Вслед за Брэнсоном в космос уходит американский индекс DXY ?

- 06 августа 2021, 16:13

- |

Многие из нас давно уже уверовали, что американская фонда должна и будет укрепляться чуть ли не до бесконечности.

Однако у всего есть свой предел и один из триггеров начала нисходящей коррекции по SNP500, DJI, NASDAQ — может быть рост их индекса-антипода (не всегда, но большую часть времени) — валютного индекса DXY . На это есть сразу несколько причин.

Фундаментальный анализ.

Первая из них. Это недавнее выступление заместителя Джерома Пауэлла, по сути, второго человека в ФРС на данный момент — Ричарда Клариды.

В эту среду он выступил с достаточно резонансной речью о том, что начало сокращения программы ФРС по выкупу активов может произойти уже в этом году. Причина — резкий рост индекса потребительских цен и потенциальный перегрев американской экономике, о котором уже раньше сигнализировала министр финансов США Джанет Йеллен. Этот ястребиный комментарий явно взбудоражил рынок и укрепил веру трейдеров в среднесрочный рост гринбека на фоне купирования программы бюджетного стимулирования.

( Читать дальше )

теги блога Oleg Kalmanovich

- bitcoin

- BTCUSD

- CME deals

- DXY

- eurusd

- eurusd forex

- GBPUSD

- gbpusd forex

- IMOEX

- S&P500

- S&P500 фьючерс

- tesla

- usdjpy

- USDRUB

- xauusd золото

- акции

- Акции РФ

- акции США

- альткоины

- американский индекс

- Байден

- биткоин

- блокчейн

- Борис Джонсон

- Брекзит

- газ

- газ для европы

- газпром

- джером пауэлл

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- Евро - Доллар

- ЕВРО EUR EURUSD

- ЕЦБ

- ЕЦБ % ставка

- золото

- инфляция в США

- криптовалюта

- Криптовалюты

- курс доллара

- курс рубля

- Лагард

- ММВБ

- монетарная политика

- МосБиржа

- Набиуллина Эльвира Сахипзадовна

- Нефть

- новости рынков

- нонфармы

- обзор рынка

- обзор рынка форекс

- объемы на форекс

- объемы рынка

- ОПЕК

- опек+

- опционные контракты

- Пауэлл

- рубль

- санкции

- снп

- Снп 500

- СнП америка акции

- снп500

- СНП500 S&P500

- ставка фрс сша

- сша

- тесла

- технический анализ

- торговые сигналы

- трейдинг

- Трендовые линии

- уровни для покупок

- финансовая аналитика

- финансовые данные

- Финансовые новости

- финансовые показатели

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фундаентальный обзор

- фундаментальный обзор

- фундаментальный анализ

- Фундаментальный анализ валютного рынка

- фундаментальный анализ рынка

- фундаментальный анализ форекс

- фундаментальный обзор

- фундаментальній обзор

- фунт доллар

- фьючерс mix

- ЦБ России

- ЦБ РФ

- экономические данные

- экономические новости

- эфириум

- юмор