Дмитрий Калашников

ETF AKNX, VTBA (и иные на иностранные акции) мимо Указа 844 ?

- 27 марта 2024, 10:40

- |

Насколько я понял, на первом этапе паи российских фондов на иностранные акции не участвуют в обмене. Кто-то что-то может дополнить по этой теме? Новости… слухи…

- комментировать

- Комментарии ( 8 )

Аналитика по качеству корпоративного управления

- 01 сентября 2023, 10:25

- |

Подскажите, кто какими ресурсами пользуется для анализа качества корп. управления? Идея в том, чтобы менеджеры были в одной лодке с акционерами и были кровно заинтересованы в повышении капитализации компании и выплате дивидендов, а не в выводе «прибыли» через увеличение затрат.

Проблемы индексного инвестирования (на примере индекса Мосбиржи)

- 19 сентября 2022, 09:51

- |

Добрый день!

Решил поделиться мыслями и ума попытать.

Итак, допустим, мне нравится сама идея индексного инвестирования. Не хочу тратить время на торговлю, вникать в конкретные бумаги и т.д., но готов покупать паи индексных фондов, которые имеют низкие издержки.

Ситуация до 24.02: завел брокерский счет в гос. банке (Сбербанк, ВТБ), покую паи дочерней компании (ВТБ Капитал и Сбербанк). Итого: вся инфраструктура завязана на системообразующие гос. банки (которые точно спасут) + Мосбиржу (в лице депозитария НРД)

Ситуация после 24.02: счета так и остались в гос. банках, но УК фондов переименовали (вывели) в иные юр. лица: ВИМ Инвестиции и УК Первая. Можно себя успокаивать, что ничего не поменялось, скорее всего банки, как и прежде, контролируют эти компании, но зерно сомнения уже закралось, ибо УК Первая не равно Сбербанк.

Таким образом, первая проблема – объективное (или субъективное?) снижение надежности участвующих в процессе компаний.

Идем дальше… Попробовал посчитать ошибку слежения фондов EQMX (VTBX) и SBMX. Брал дни с низкой волатильностью на расстоянии 1-2 года друг от друга и считал отклонение от Индекса ММВБ полной доходности брутто. Данные по стоимости пая брал как с сайтов УК, так и с торгов. В итоге получилось отклонение от 1,2 до 1,5% в год от базового индекса, а должно быть от 0,69% до 1% в год.

( Читать дальше )

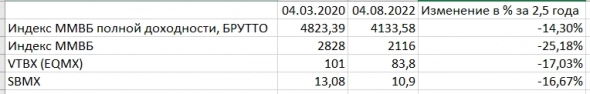

Сравнение доходности VTBX(EQMX), SBMX с индексом ММВБ полной доходности брутто за 2 года и 5 месяцев

- 09 августа 2022, 12:22

- |

Попробовал сравнить эффективность фондов VTBX(EQMX) и SBMX с индексом полной доходности ММВБ, брутто.

Для начала подобрал 2 дня с небольшой волатильностью: 04.03.2020 и 04.08.2022. Данные по фондам — зактырие торгов с Investing, по индексам — с сайта Мосбиржи.

В целом видим, что оба фонда почти за 2,5 года отстали примерно на 2-2,5%, что очень неплохо на мой взгяд. Напомню, что оба фонда не платят налог с поступающих дивидендов, а также налог на реализованную прибыль при ребалансировке. Нужно понимать, что данные по закрытию торгов не равны стоимости пая в этот момент, т.е. есть некая погрешность в пределах 1-2%. Отставание формирутся из-за комиссий фонда по управлению (VTBX(EQMX) — не более 0,69%, SBMX — не более 1%).

А зачем России $200-300 миллиардов в год? Слабая попытка осмыслить изменения с 24.02...

- 05 апреля 2022, 12:19

- |

Навеяно: www.forbes.ru/s/finansy/461195-bloomberg-ocenil-dohody-rossii-ot-nefti-i-gaza-v-2022-godu-v-321-mlrd

Давайте попробуем оценить и проинвентаризировать основные (крупные) финансовые потоки на внешнем контуре РФ до и после 24.02.

Было (притоки):

1. Получаем сотни миллиардов $ в качестве выручки за ресурсы и прочий экспорт.

Было (оттоки):

1. Формирование резервов ЦБ в западных юрисдикциях.

2. Импорт

3. Туризм

4. Т.н. отток капитала (вложения резидентов в активы за пределами страны, т.н. «выгон», траты на дворцы (яхты) и иное потребление).

Вроде бы на этом крупные статьи закончились.

Смотрим после 24.02

Притоки:

1. Все еще получаем сотни миллиардов $ в качестве выручки за ресурсы и прочий экспорт. Возможно, будет получать суть меньше, но это не точно.

Оттоки:

1. Формирование резервов ЦБ за условном западе невозможно, но в теории, можно по каким-то хитрым схемам формировать резервы в лояльных юрисдикциях

2. Импорт — явно будет снижен, как из-за изменения курса, так и из-за нежелания ряда стран что-то нам продавать.

( Читать дальше )

Фонд DIVD vs VTBX (индекс ММВБ)

- 06 декабря 2021, 12:15

- |

С интересом наблюдаю за успехами фонда DIVD УК ДОХОДЪ. Данный фонд отслеживает индекс IRDIVTR, который формируется данной УК с целью получения потенциально более высокой доходности по сравнению с индексом ММВБ. Перевожу на русский: внимательно проанализировав исторические данные можно найти стратегии, которые были, как выше, так и ниже индекса. Прошлые успешные стратегии вполне можно упаковать в ПИФ. Что и было сделано.

Более подробно про фонд можно почитать тут:

https://www.dohod.ru/individuals/mutual-funds/bpif/divd

Прошел почти год после запуска биржевого фонда и можно подвести первые итоги.

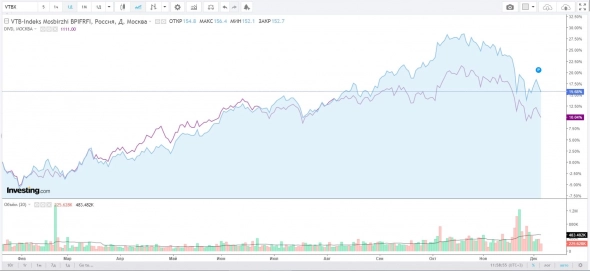

На графике видно, что фонд отстал от индекса примерно на 5%. Основная причина — "внеплановый" рост компании Газпром, но есть и иные факторы. Пока индексная стратегия побеждает, но признаю, что 11 месяцев очень мало для оценки стратегии УК.

Что ж посмотрим, как будут дальше идти дела у данного фонда. Искренне желаю успехов!!!

А нам, инвесторам, не стоит забывать, что будущее не равно прошлому.

Полный провал ПИФ РФ (подробности внутри)

- 29 ноября 2021, 11:19

- |

Решил сравнить "успехи" ПИФ в России с результатами индексного фонда за 5 лет. Т.е. рассматриваем два сценария: 1. пять лет назад мы доверили свои деньги одному из ПИФ, 2. просто купили паи индексного (ММВБ) фонда (FXRL,VTBX,SBMX и т.д.). Стоит оговориться, что пять лет назад был доступен лишь FXRL.

Итак, замечательно что у нас есть сайт: investfunds.ru

Заходим, кликаем «Фонды», далее «Рэнкинг ПИФ по доходности», ставим фильтр — 5 лет: Рэнкинг ПИФ по доходности

Видим, что из российских фондов лидером является: "ВТБ — Фонд Металлургии"

c результатом 216,98% (29.10.2016 — 29.10.2021) и т.д. по убывающей. Всего в таблице присутствует

( Читать дальше )

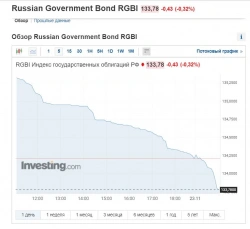

ОДК (отскок дохлой кошки) по ММВБ и РТС ?

- 23 ноября 2021, 11:15

- |

Немного поторговали утром в негативе и полился позитив. ММВБ и РТС потянулись на север.

Очень высока вероятность получить ОДК, см на RGBI:

( Читать дальше )

теги блога Дмитрий Калашников

- AMD

- ETF

- GPU

- INTC

- Intel

- mastercard

- nasdaq 100

- PayPal Holdings

- PYPL

- sbmx

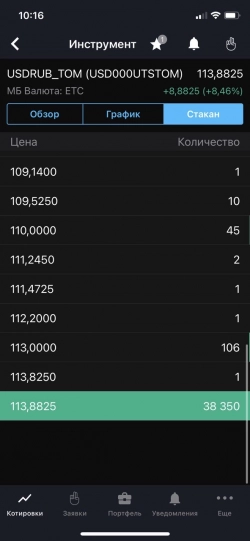

- USDRUB

- visa

- Visa и MasterCard

- акции

- блокировка

- доллар рубль

- евро

- инвестор

- Индекс ММВБ

- Корпоративное управление

- МВБ

- ММВБ

- Моск Биржа ММВБ-РТС

- нерезиденты

- Облигации

- отток капитала из России

- офз

- ПИФ

- пифы

- ПИФы долгосрочное инвестирование

- платежная система

- платежные карты

- РТС

- сальдо торгового баланса

- санкции

- торговые роботы

- указ №844

- Управление инвестиционным портфелем

- форекс

- фьючерс mix

- фьючерс ртс