Новости Минфина

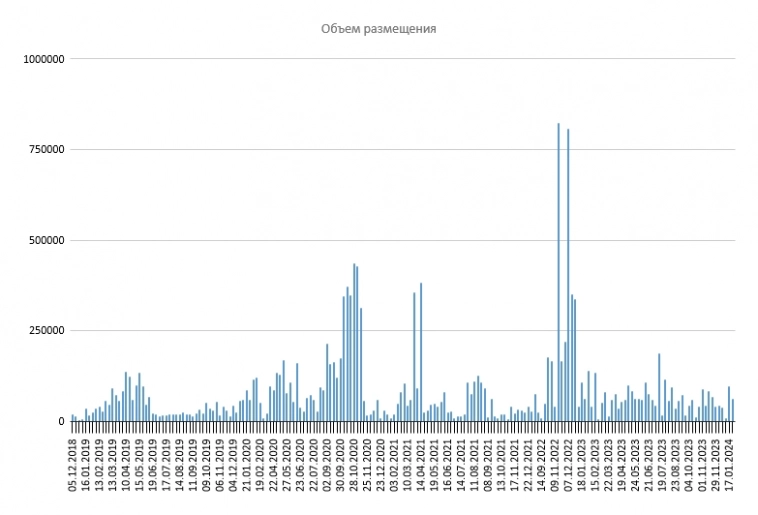

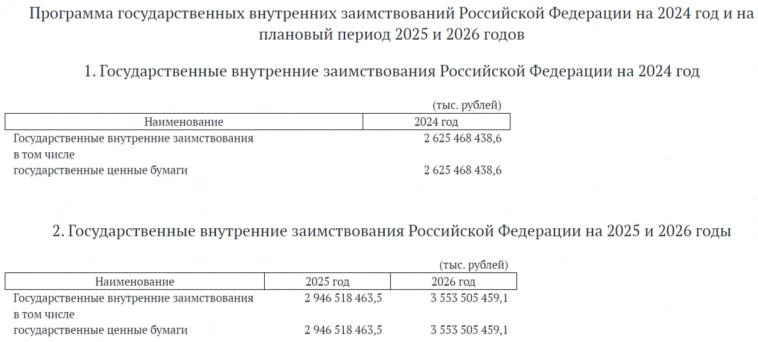

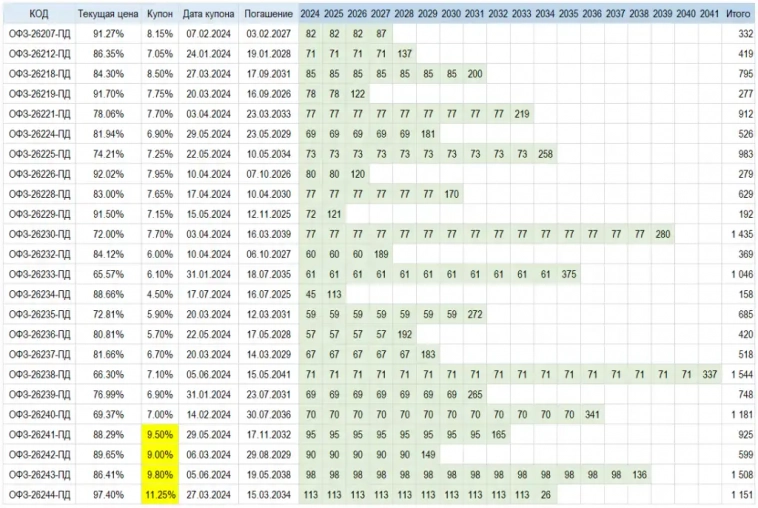

«Министерство финансов Российской Федерации информирует, что с 31 января 2024 г. на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) дополнительных выпусков № 26219RMFS (с погашением в сентябре 2026 г.), № 26226RMFS (с погашением в октябре 2026 г.) и № 26207RMFS (с погашением в феврале 2027 г.) в объеме до 100,0 млрд. рублей по номинальной стоимости каждый.»

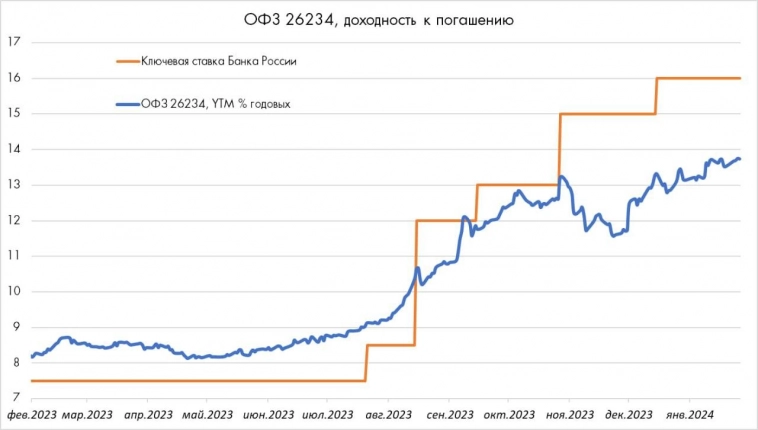

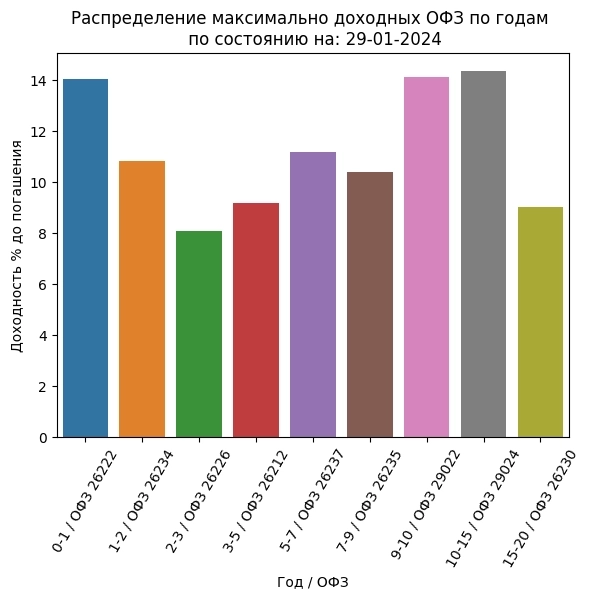

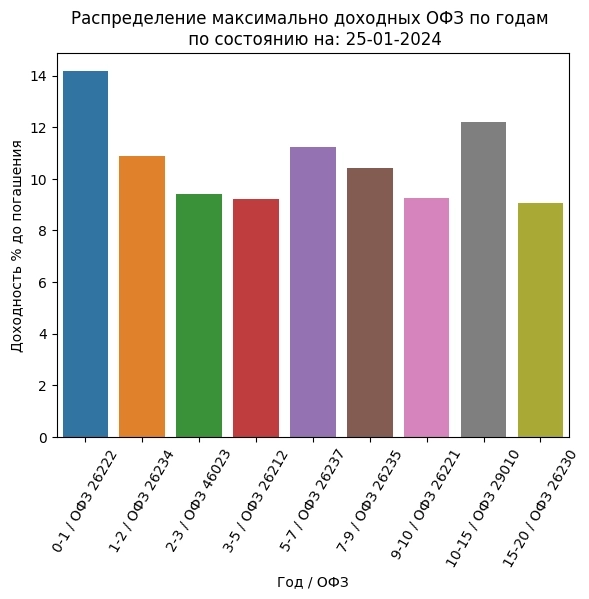

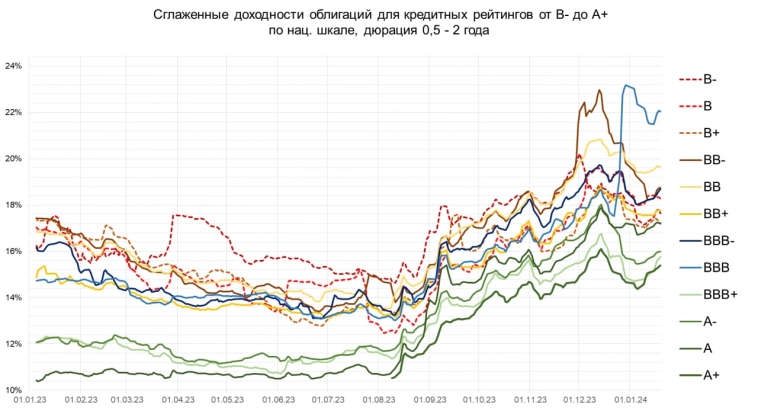

Минфин не хочет занимать длинный долг под высокую ставку, поэтому взял на вооружение практики американских коллег по выпуску коротких заимствований, которые пользуются спросом благодаря премии к рынку. Будет ли Минфин РФ давать премию — вопрос. Но после объявления новости, котировки на коротком конце кривой снизились. Учитывая, что абсолютное большинство корпоративного долга размещается на срок до 3-4х лет, активные действия Минфина могут привести к росту доходностей на всем рынке.

Ещё из интересного: по ОФЗ-ПК 29006 устанавливается купон на следующий период в размере 14.56%. Однако торгуется выпуск уже почти по 101% от номинала. Тем не менее потенциальная доходность на горизонте года составит около 14-15% в зависимости от динамики ставки. Оптимистичный сценарий (т.е. доходность 15% и выше) вполне реалистичен. Да и недавнее заявление председателя ЦБ Э. Набиуллиной в подтверждение:

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций