Дмитрий Климов, Мало кто инвестирует на 10 лет. Поэтому взяли доходность в пределах года

PP PP, Года? А почему не двух?

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.3 | 0.0% | 31.91 | 12.1 | 2024-09-25 | ||

| ОФЗ 26207 | 2.7 | 15.6% | 85.119 | 40.64 | 26.35 | 2024-08-07 | |

| ОФЗ 26212 | 3.6 | 15.5% | 78.593 | 35.15 | 25.49 | 2024-07-24 | |

| ОФЗ 26218 | 7.3 | 15.3% | 72.65 | 42.38 | 16.07 | 2024-09-25 | |

| ОФЗ 26219 | 2.3 | 15.8% | 86.151 | 38.64 | 16.14 | 2024-09-18 | |

| ОФЗ 26221 | 8.8 | 15.2% | 66.548 | 38.39 | 13.08 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 15.1% | 97.357 | 35.4 | 9.34 | 2024-10-16 | |

| ОФЗ 26224 | 5.0 | 15.3% | 73.01 | 34.41 | 1.13 | 2024-11-27 | |

| ОФЗ 26225 | 10.0 | 15.0% | 62.578 | 36.15 | 2.58 | 2024-11-20 | |

| ОФЗ 26226 | 2.4 | 15.6% | 86.443 | 39.64 | 11.98 | 2024-10-09 | |

| ОФЗ 26227 | 0.1 | 15.8% | 99.105 | 36.9 | 28.18 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 15.2% | 73.021 | 38.15 | 10.06 | 2024-10-16 | |

| ОФЗ 26229 | 1.4 | 16.0% | 89.78 | 35.65 | 3.92 | 2024-11-13 | |

| ОФЗ 26230 | 14.8 | 15.1% | 58.858 | 38.39 | 13.08 | 2024-10-02 | |

| ОФЗ 26235 | 6.8 | 15.2% | 63.325 | 29.42 | 12.29 | 2024-09-18 | |

| ОФЗ 26236 | 4.0 | 15.5% | 73.453 | 28.42 | 2.03 | 2024-11-20 | |

| ОФЗ 26237 | 4.8 | 15.3% | 73.115 | 33.41 | 13.95 | 2024-09-18 | |

| ОФЗ 26238 | 17.0 | 15.0% | 54.02 | 35.4 | 35.21 | 2024-06-05 | |

| ОФЗ 26239 | 7.2 | 15.2% | 66.61 | 34.41 | 23.63 | 2024-07-31 | |

| ОФЗ 26240 | 12.2 | 15.1% | 57.317 | 34.9 | 21.29 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 15.2% | 79.661 | 44.88 | 22.19 | 2024-09-04 | |

| ОФЗ 26243 | 14.0 | 15.2% | 71.554 | 48.87 | 48.6 | 2024-06-05 | |

| ОФЗ 26244 | 9.8 | 15.2% | 82.75 | 56.1 | 21.27 | 2024-09-25 | |

| ОФЗ 26246 | 11.8 | 14.0% | 90.787 | 43.73 | 6.58 | 2024-09-25 | |

| ОФЗ 26247 | 15.0 | 0.0% | 65.78 | 6.71 | 2024-11-27 | ||

| ОФЗ 29006 | 0.7 | 15.0% | 100.036 | 72.6 | 49.86 | 2024-07-31 | |

| ОФЗ 29021 | 6.5 | 0.0% | 98.979 | 39.16 | 38.73 | 2024-06-05 | |

| ОФЗ 29022 | 9.2 | 0.0% | 98.151 | 0 | 14.78 | 2024-07-31 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.2 | 39.16 | 38.73 | 2024-06-05 | |

| ОФЗ 52005 | 9.0 | 6.4% | 74.32 | 13.71 | 0.98 | 2024-11-20 |

Дмитрий Климов, Мало кто инвестирует на 10 лет. Поэтому взяли доходность в пределах года

Дмитрий Климов, Это значит что она не эффективная. Просто суммируют годовые ставки купона и дисконта

Вспомнить об ОФЗ хочется в связи с заседанием по ключевой ставке в прошедшую пятницу.

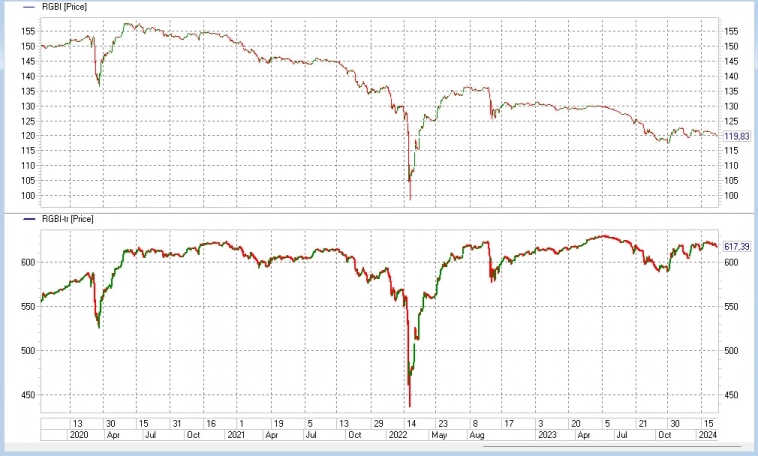

Не новость, что держатели ОФЗ, если и зарабатывают на них, то всё больше в качестве приятного бонуса. См. график индекса гособлигаций RGBI. Верхняя часть – индекс чистых цен, и он продолжает (с весны 2020, почти 4 года) скользить вниз. Нижняя – индекс полной доходности, включая купоны. Он эти 4 года годами находится во флэте (купоны компенсируют снижение котировок). Хотя совершил примечательный подъем осенью-зимой. Тогда облигации, в большинстве, проседали, поскольку с 7,5% до 16% выросла ключевая ставка.

Этот парадоксальный подъем не только кому-то принес доход, но и вселил надежду, что смягчение ДКП не за горами. И вселил, как теперь видим, давно. Основная часть ОФЗ, исключая совсем короткие выпуски, обосновалась в диапазоне доходности 12-13%. Второй график: доходности разных по срокам обращения ОФЗ в сравнении с доходностью денежного рынка.

Не индивидуальная инвестиционная рекомендация

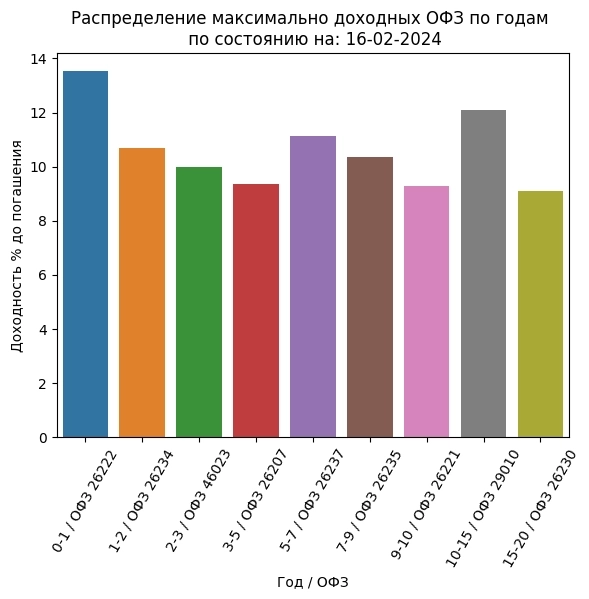

Инвестиции. Доходные ОФЗ по месяцам: 16-02-2024

Инвестиции. Доходные облигации по месяцам: 16-02-2024

Инвестиции. Доходные ОФЗ по годам погашения: 16-02-2024

Инвестиции. Доходные облигации по годам погашения: 16-02-2024

PP PP, Не проверял, но, по-моему, в терминале всегда указывалась эффективная доходность к погашению, с реинвестированием. Не поленился, взял...

PP PP, Не проверял, но, по-моему, в терминале всегда указывалась эффективная доходность к погашению, с реинвестированием. Не поленился, взял...

Альберт Гайфиев, Почему уверены, проверяли?

ОФЗ 26238. Если учесть реинвестирование под 5% как минимум, получается больше 15 к погашению. Не самая плохая инвестиции я думаю. Чего скажи...

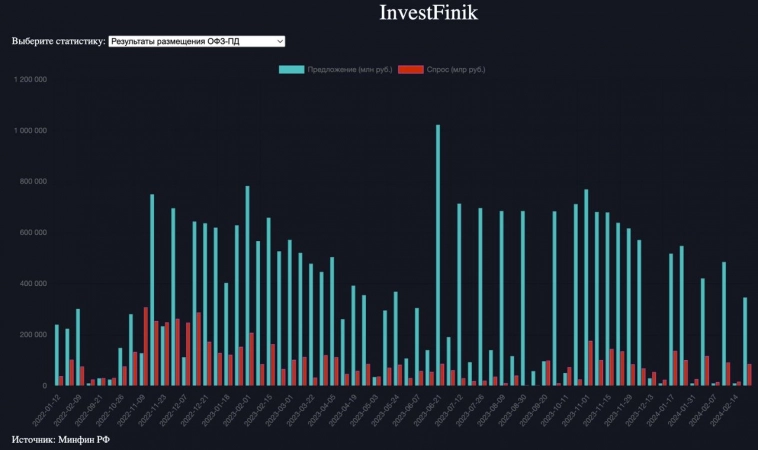

Вчера Минфин провел очередные аукционы по размещению ОФЗ (), спрос оказался ниже, чем неделей ранее.

На главном аукционе инвесторам были предложены долговые бумаги с постоянным купоном с погашением в 2038 г. При предложении в 346 млрд рублей объем заявок составил 85,7 млрд руб., что на 6 млрд меньше, чем неделей ранее.

Ссылка на график

В общей сложности с начала года Минфин привлек 405,8 млрд рублей.

Вчерашний спрос нельзя назвать высоким, однако низким его назвать тоже нельзя. Но в то же самое время интерес к ОФЗ сейчас не очень большой, это, скорее всего, связано с ожиданием по процентной ставке, решение по которой будет объявлено завтра. Судя по рынкам, Банк России вряд ли пойдет на очередное ужесточение, но всем интересны комментарии регулятора.

Ссылка на пост

Тот момент, когда биткоин стоит $52к безусловно заставляет задуматься, все ли мы делаем правильно? Мы никогда не покупали биткоин, хотя присматривались еще в 2016. От слова «крипта» в нашей редакции все морщатся. И за этим скрывается непонимание актива, рынка, особенностей. Так это осознанный отказ, или банальная неграмотность? Разбираемся...

Хоть все новостные каналы уже протрубили, что биткоин дороже $50 тысяч, стоит вспомнить, что он был и по 65к. Спасибо рублю: в рублях биткоин ближе к максимумам, чем в долларах. На последнем пике (ноябрь 2021) доллар был по 70, а сейчас по 90.

Минфин РФ 14.02.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26219 с погашением 16.09.2026 и серии 26243 с погашением 19.05.2038.

ОФЗ-26219

ОФЗ-26243

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26219 в объеме 10 млрд. рублей и 26243 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26219 с погашением 16 сентября 2026 года, купон 7,75% годовых

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

Итоги:

ОФЗ 26219

Спрос составил 16,914 млрд рублей по номиналу. Итоговая доходность 12,15%. Разместили 7,060 млрд рублей по номиналу (70%)

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26219 с погашением 16 сентября 2026 года составила 91,1687% от номинала, что соответствует доходности 12,15% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 7,060 млрд. рублей по номиналу при спросе 16,914 млрд. рублей по номиналу. Выручка от аукциона составила 6,659 млрд. рублей.

Цена отсечения была установлена на уровне 91,1500% от номинала, что соответствует доходности 12,16% годовых.

Минфин России информирует о результатах проведения 14 февраля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26219RMFS с датой погашения 16 сентября 2026 г.

Итоги размещения выпуска № 26219RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 16,914 млрд. рублей;

— размещенный объем выпуска – 7,060 млрд. рублей;

— выручка от размещения – 6,659 млрд. рублей;

— цена отсечения – 91,1500% от номинала;

— доходность по цене отсечения – 12,16% годовых;

— средневзвешенная цена – 91,1687% от номинала;

— средневзвешенная доходность – 12,15% годовых.

minfin.gov.ru/ru/document?id_4=306213-o_rezultatakh_razmeshcheniya_ofz_vypuska__26219rmfs_na_auktsione_14_fevralya_2024_g.

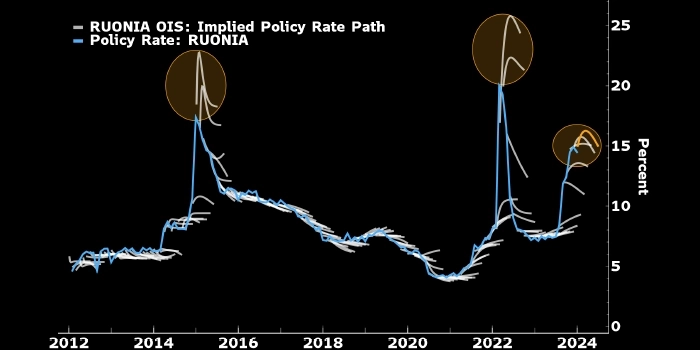

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама савка RUONIA (голубым)

16 февраля Банк России, вероятно, сохранит ключевую ставку на уровне 16%. Мы полагаем, что регулятор подаст сигнал о том, что следующим шагом станет снижение ставки, однако его время будет зависеть от данных по инфляции. Пока же у ЦБ нет никаких поводов спешить со снижением процентных ставок, т. к. экономика продолжает показывать сильную динамику: розничные продажи в декабре выросли на 10% г/г, а безработица находится на самом низком уровне в современной истории России.

Что ждать от ОФЗ?

Сейчас на рынке, по мнению автора, сложилось устойчивое ожидание ралли в гособлигациях на фоне замедления инфляции и перспектив смягчения ДКП. Будет ли оно — узнаем в ближайшие месяцы. Но на рынках нередко случается противоположное ожиданиям рынка. Подробнее можно ознакомиться в следующих материалах про рыночный консенсус: Часть 1, Часть 2, Часть 3.

Одно из главных заблуждений на рынке и одновременно частый аргумент в пользу того или иного решения — вера в рыночный консенсус, в правоту большинства, которое не может ошибаться.

Пример из недавнего прошлого. Осенью, вопреки ожиданиям рынка, ЦБ продолжал активно повышать ставку в целях борьбы с инфляцией. Уже в конце октября ставка достигла 15%. Длинные ОФЗ торговались с доходностью около 12% — значительно ниже КС. К тому моменту гособлигации падали уже на протяжении нескольких месяцев. Дальнейшие перспективы были туманны, риторика ЦБ была довольно жёсткая. Тем не менее, в следующие 2 недели после заседания индекс RGBI вырос практически на 4. Корпоративные облигации последовали в том же направлении. Все это было довольно неожиданно, тем не менее произошло.

Заявления президента на совещании по экономическим вопросам:

👉 Завершена подготовка плана социально-экономических действий на ближайшие шесть лет

👉 Сохраняется сильный потребительский спрос, это позитивно отражается на планах бизнеса

👉 Необходимо выдерживать баланс между задачами развития, наращиванием инвестиций и ценовой стабильностью

👉 Важно сохранить макроэкономическую стабильность в России

Интересный сейчас момент в ОФЗ 26244 с самым большим постоянным купоном. Доходность снова выросла, несмотря на общую остановку снижения цен....

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуск. Индекс RGBI (ценовой индекс ОФЗ) волатилен, на этой неделе доходность ОФЗ немного подросла, видимо, слова Алексея Заботкина напрягли немного инвесторов: «Точные сроки снижения ключевой ставки ЦБ РФ будут зависеть от развития ситуации, инфляция несколько замедлилась, но инфляционные ожидания и темпы роста кредитования всё ещё остаются высокими». Но с другой стороны в феврале уже можно фиксировать снижение темпов инфляции, также впервые за полгода снизилась наблюдаемая, а за ней и ожидаемая инфляция (ожидаемая до 12,7%, а наблюдаемая до 16,3%). Если учитывать лаг в 3-6 кварталов с момента ужесточения ДКП, то пик как раз приходится на июнь, глава ЦБ такого же мнения: «Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии». Регулятору при таких параметрах комфортно занимать (доходность в ОФЗ намного ниже ключевой ставки), да и возродившиеся активность на рынке ОФЗ не удивляет, инвесторы хотят зафиксировать повышенный % на долгие годы. На сегодня мы имеем несколько фактов о рынке ОФЗ: