SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (25.01.2013)

- 25 января 2013, 23:48

- |

Обзор сегодняшнего рынка

Черепаховый суп не сработал и рынок вышел выше вчерашнего максимума по итогам торговой сессии, что отменило сигнал на шорт. Рынок сейчас очень напоминает январь-февраль 2012 года, когда рост тоже выглядел очень хрупким, и было впечатление, что рынок обвалится от малейшего дуновения. Тем не менее, тогда рынок довольно уверенно прошёл в такой манере аж до 170 за месяц. Если предположить, что рынок крайне редко проходит от максимума до минимума меньше 2х страйков за опционный месяц, то пока у рынка есть вероятность доползти до 166 или же упасть до 152. Это как минимум. Наиболее вероятно, что диапазон будет +-15 000. Если исходить из такого предположения, то можно увидеть 171 000 или 147 000 до 15го февраля.

В принципе, если научиться прикидывать примерные ожидаемые границы месячного движения, торговать опционами станет значительно легче. Для этого как раз можно предположить, что в границы 2 стандартных отклонений будет попадать бОльшая часть месяцев и исходя из этого строить стратегию на продажу волатильности. При этом хеджироваться квартальными опционами.

Оборот по опционам на фьючерс РТС сегодня составил 9,4 млрд рублей, что превысило среднее значение.

Оборот по опционам на самые ликвидные акции составил 273 млн рублей, что также выше среднего значения.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 1,32

Пут-колл ратио Акции = 0,84

Реальная торговля

Текущая позиция

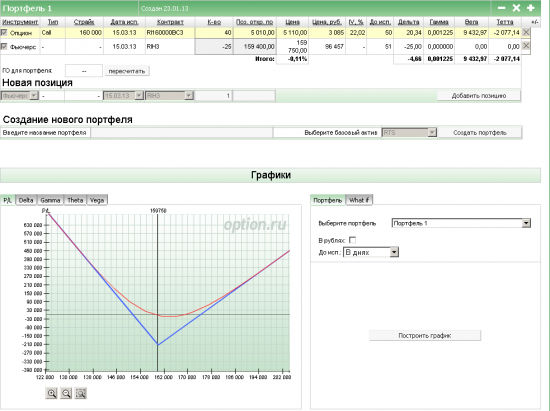

40 коллов март 160 000

-25 фьючерсов РТС

Вчера на закрытии рынка неудачно нагнул стрэддл в правую сторону, продав 5 фьючерсов по 160 300. Ну, до экспирации ещё времени много, поэтому не думаю, что это очень сильно скажется на итоговом результате.

Управление позицией

Пока план прежний. Если рынок выйдет на 165 000, поменять 160 000 коллы на 165 000 коллы. Рассчитываю, что если будет рост, то он будет с откатами, на которых удастся заработать подравнивая дельту. Если же рынок не удержится и уйдет ниже 160 000, то этот вариант значительно лучше за счет наклона стрэддла. Соответственно, какие-то действия планируется предпринимать только на отметках 165 000 или 155 000.

Теоретический практикум (Рыночные паттерны и опционные стратегии)

Очень часто бывают ситуации на рынке, когда спрогнозировать поведение рынка достаточно легко, но при этом максимально выгодно отработать ситуацию фьючерсом не получается. Одно из основных преимуществ опционов состоит в том, что они позволяют отрабатывать любые прогнозы по рынку. Для примера прогноз — «Рынок будет или медленно расти или быстро падать фьючерсом» отработать невозможно, потому что на линейном рынке скорость не играет никакой роли. Игроку, открывшему лонг, без разницы, быстро придёт цена к его цели или медленно — в том и другом случае он возьмёт одинаковый профит.

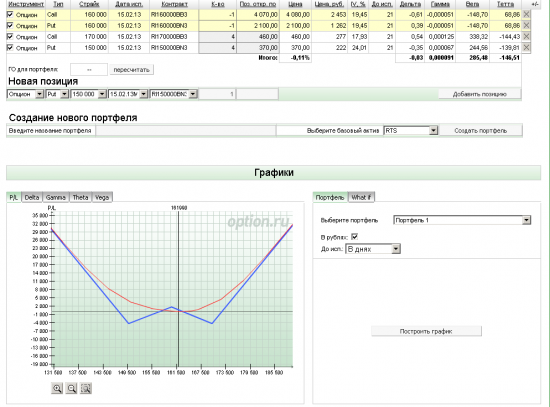

Самый первый паттерн, который наиболее интересен, это сужение волатильности или всевозможные виды треугольников. Если взять за рабочую гипотезу, что центр надо продавать, а края покупать, то возникает вопрос: Возможно ли сформировать позицию примерно такого формата и есть ли в ней смысл? Идея очень простая — либо рынок стоит намертво в пределах 1-1.5 стандартных отклонений, либо же ходит значительно сильнее ожиданий большинства.

Теперь самый интересный вопрос: Если базовый актив будет оказываться в зоне над ямами, можно ли их как-то хеджировать, например, продавая новые стрэддлы, или слегка подравнивая дельту?

За выходные я планирую более подробно разобрать эту тему и описать свои идеи по управлению подобной позицией в обзоре в понедельник. А пока хотелось бы в комментариях услышать мнение более опытных опционщиков, тех кто пробовал, тестировал подобные конструкции? Что если брать на краях дальнюю серию, а не текущую?

Продолжение следует...

P.S. Всем смартлабовцам хороших выходных и не забывать о том, что помимо рынка в жизни ещё много интересных вещей :)

Черепаховый суп не сработал и рынок вышел выше вчерашнего максимума по итогам торговой сессии, что отменило сигнал на шорт. Рынок сейчас очень напоминает январь-февраль 2012 года, когда рост тоже выглядел очень хрупким, и было впечатление, что рынок обвалится от малейшего дуновения. Тем не менее, тогда рынок довольно уверенно прошёл в такой манере аж до 170 за месяц. Если предположить, что рынок крайне редко проходит от максимума до минимума меньше 2х страйков за опционный месяц, то пока у рынка есть вероятность доползти до 166 или же упасть до 152. Это как минимум. Наиболее вероятно, что диапазон будет +-15 000. Если исходить из такого предположения, то можно увидеть 171 000 или 147 000 до 15го февраля.

В принципе, если научиться прикидывать примерные ожидаемые границы месячного движения, торговать опционами станет значительно легче. Для этого как раз можно предположить, что в границы 2 стандартных отклонений будет попадать бОльшая часть месяцев и исходя из этого строить стратегию на продажу волатильности. При этом хеджироваться квартальными опционами.

Оборот по опционам на фьючерс РТС сегодня составил 9,4 млрд рублей, что превысило среднее значение.

Оборот по опционам на самые ликвидные акции составил 273 млн рублей, что также выше среднего значения.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 1,32

Пут-колл ратио Акции = 0,84

Реальная торговля

Текущая позиция

40 коллов март 160 000

-25 фьючерсов РТС

Вчера на закрытии рынка неудачно нагнул стрэддл в правую сторону, продав 5 фьючерсов по 160 300. Ну, до экспирации ещё времени много, поэтому не думаю, что это очень сильно скажется на итоговом результате.

Управление позицией

Пока план прежний. Если рынок выйдет на 165 000, поменять 160 000 коллы на 165 000 коллы. Рассчитываю, что если будет рост, то он будет с откатами, на которых удастся заработать подравнивая дельту. Если же рынок не удержится и уйдет ниже 160 000, то этот вариант значительно лучше за счет наклона стрэддла. Соответственно, какие-то действия планируется предпринимать только на отметках 165 000 или 155 000.

Теоретический практикум (Рыночные паттерны и опционные стратегии)

Очень часто бывают ситуации на рынке, когда спрогнозировать поведение рынка достаточно легко, но при этом максимально выгодно отработать ситуацию фьючерсом не получается. Одно из основных преимуществ опционов состоит в том, что они позволяют отрабатывать любые прогнозы по рынку. Для примера прогноз — «Рынок будет или медленно расти или быстро падать фьючерсом» отработать невозможно, потому что на линейном рынке скорость не играет никакой роли. Игроку, открывшему лонг, без разницы, быстро придёт цена к его цели или медленно — в том и другом случае он возьмёт одинаковый профит.

Самый первый паттерн, который наиболее интересен, это сужение волатильности или всевозможные виды треугольников. Если взять за рабочую гипотезу, что центр надо продавать, а края покупать, то возникает вопрос: Возможно ли сформировать позицию примерно такого формата и есть ли в ней смысл? Идея очень простая — либо рынок стоит намертво в пределах 1-1.5 стандартных отклонений, либо же ходит значительно сильнее ожиданий большинства.

Теперь самый интересный вопрос: Если базовый актив будет оказываться в зоне над ямами, можно ли их как-то хеджировать, например, продавая новые стрэддлы, или слегка подравнивая дельту?

За выходные я планирую более подробно разобрать эту тему и описать свои идеи по управлению подобной позицией в обзоре в понедельник. А пока хотелось бы в комментариях услышать мнение более опытных опционщиков, тех кто пробовал, тестировал подобные конструкции? Что если брать на краях дальнюю серию, а не текущую?

Продолжение следует...

P.S. Всем смартлабовцам хороших выходных и не забывать о том, что помимо рынка в жизни ещё много интересных вещей :)

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

Если исходить из такого предположения, то можно увидеть 171 000 или 147 000 до 15го февраля.

это ИМХО получается гадание?

к тому же с низкой вероятностью…

А можно ведь пошататься туда-сюда, посрывать стопы людям и закончить где-то вблизи 160

мне кажется такой сценарий гораздо более вероятен чем крайности…

1.Отвечаю, то что сверху, это реально открытая позиция, смысла просто теоретизировать я не вижу, иначе так никогда ничего не поймешь. Другой вопрос, что есть реальные деньги? Просто есть отдельный счет специально для опционов, на котором и идёт отработка идей.

2. Про ожидания, могу ответить так. Ожидания примерно такие, что рост обычно идёт в канале. То есть если будет выход на 165 000, то поменяю коллы. После этого если рынок будет корректироваться, буду потихоньку откупать фьючерсы, наклоняя стрэддл обратно больше вверх. Ориентироваться буду больше на поведение рынка.

3. ПО поводу портфеля, что имеется ввиду с точностью до наоборот? В центре убыток, чуть дальше по краям прибыли, и в случае взлета волы убыток, если позицию не трогать? Или же центр плоский?

Спасибо за развернутую критику, я никогда трейдером-теоретиком не был, всё проверяю на собственном опыте. Поэтому рассчитываю, что со временем наше обсуждение сможет принести прибыль и нашим и вашим.

т.к. у меня заработок в основном на тэте, а она усиливается к концу — меня больше волнует где закончим.

сильные движи конечно доставляют беспокойство, но это всё хэджируется если выйдет из диапазона…

в любом случае спс за обзоры и комменты к вашей позе.

а вот если начался како-йто движ управлять надо обязательно!

но опять же каждому своё )

А то всё это вас уводит не в то русло, вы так никогда не заработаете.

Да и таким как мне тяжело комментировать это. Вы ставите неправильные вопросы, никогда не получите правильных ответов.

Без обид.

Что делать, если я имею какую-то статистику, что при определенных событиях у рынка вероятность выйти в конкретном направлении будет выше. Почему же не сделать опционную позицию более направленной? Нежели всегда её держать нейтральной к рынку?

Ещё одна просьба, когда критикуете, приводите примеры, как правильно, на Ваш взгляд? Что значит перевести всё в термины торговли волатильностью, я на опционных форумах никогда не сидел, поэтому просто просьба пояснять. Будем работать, и всё будет.

Вся эта ваша статистика — туфта.

Торгуя опционами — торгуйте волатильностью.

А свои какие-то пертурбации по поводу направления движения цены можно реализовать изменяя шаг дельтахеджирования. Вот я позовчера чет решил, что полетим вверх (у меня проданы опци), и захеджировал на росте раньше, чем по системе. А вчера захеджировал еще раз на том уровне, где по системе, и очень доволен. Хотя по сути ниразу за два дня на стоял в нужном направлении.

Хотите направленную дельту иметь — купите/продайте фьюч.

Торговля волатильностью предполагает обстрагирование от гаданий, куда же рынок пойдет. Как показывает практика — никогда не угадаешь, никакая статистика и чуйка не помогут.

Так вот эта инертность есть не только на низких ТФ, но и на высоких. И если у меня есть гипотеза, которая позволит мне с 51% вероятностью увеличить мои шансы на выигрыш, я ей воспользуюсь обязательно. Плюс я довольно долго все эти гипотезы проверял на случайность результата.

Другой вопрос, что пока я через одно место пытаюсь эти гипотезы использовать, вот это вполне возможно.

А вообще, по поводу вами сказанного. Сравните рынок и монетку. Всё что вы написали верно и для монетки. Кстати монетка на практике выпадает одной стороной чаще, чем в 51% случаев. Вы проверяли на статистическую значимость результаты подбрасывания монетки? Нет, так как это бред. Но даже если проверите, вам программка статистического анализа скажет «это бред». тоже и с рынком. Всё что меньше 80% (корреляция, уровень доверительного интервала, уровень статистической значимости и т.д.) на рынке — это бред.

Вон тут Роман Некрасов тоже каждый день ручейки рисовал, веселил честной народ. Эти потуги найти грааль в статистическом хаосе всегда веселят.

Другой вопрос, что там именно робот на фьючерсе, и может не стоит переносить мысли из фьючерсов в опционы. НУ человек так уж устроен, что он сначала пытается перенести то, в чём он уверен и то, что у него получалось в новую сферу. А потом уже добавлять другие фишки.

1) В обе стороны стоять таким спредом слишком дорого получается, поэтому, по-моему, надо выбрать направление.

2) Опционы используем дальние и, когда остается примерно месяц до экспирации, такой спред держать становится слишком накладно, то есть надо закрывать.

3) Если дальними опционами открываем спред, то, чтобы подравнять тету, можно продать ближние опционы (например, на страйке купленных в спреде).

4) Другой разумный подход — в том, чтобы открывать такой спред только тогда, когда рынок либо уже движется, либо вот-вот начнет. Просто открывать обратно пропорциональный спред и сидеть ждать в нем — слишком накладно.

5) Если цена пошла в нужную сторону, можно либо роллировать купленные опционы (в качестве тейк-профита), либо подпродать опционы страйком выше (или ниже — если стоим вниз) купленных.

В общем, примерно такие идеи. Может, вам что-нибудь и покажется интересным.