Блог им. Coffinance

Загадка Модильяни и Миллера

- 12 февраля 2024, 17:08

- |

В данной статье я бы хотел порассуждать о самой малозаметной, но не менее известной и фундаментальной теории в финансах – гипотезе Модильяни и Миллера (далее ММ). Она является вторым кирпичиком в теории оценки акций после модели оценки капитальных активов (CAPM). В общем виде гипотезу ММ можно сформулировать так — стоимость бизнеса не меняются в зависимости от структуры капитала. У большинства людей, кто так или иначе связан с финансами, остаточные знания ММ на этом заканчиваются. Этот лонгрид дает возможность критически подумать над этой гипотезой и сформировать свое мнение о ней. Однако, ключевая польза от прочтения этой статьи заключается в том, что она поможет освежить знания по оценке компаний и стоимости капитала и дать более глубокое понимание этому. Но для того, чтобы максимальное количество читателей смогли дойти до конца и понять смысл потребуется сделать очень долгую прелюдию.

Что такое капитал?

Все мы ощутили на себе влияние инфляции за 2022 и 2023 годы. Инфляция — фундаментальный финансовый риск, который влияет на акции, облигации, депозиты, бизнесы, но сильнее всего он оказывает влияние на наличные деньги. Как мы защищаемся от инфляции? Самый простой способ защитить ваши деньги от инфляции – вложить их в депозиты, застрахованные государством либо в государственные облигации (ОФЗ — облигации федерального займа) риск дефолта которых минимален. Депозиты и ОФЗ называют безрисковыми.

Другие способы защиты ваших денег от инфляции сопряжены с рисками. Например, можно вложить деньги в недвижимость, акции, коммерческие облигации или бизнес. Данные активы называются рисковыми, поскольку они несут второй фундаментальный риск – изменение денежного потока. Их стоимость, в отличие от депозитов и ОФЗ, может сильно меняться и вам никто не может гарантировать возврата всей суммы.

Все вышеперечисленные активы, которые приобретаются для целей сбережения, мы будем называть капитальными активами. Откуда появляется прилагательное капитальный? Слово капитал всегда несет на себе какой-то мистический и загадочный налет, который нужно почистить. На самом деле капитал – это просто сбережения, которые население или компании сохранили в виде денег или инвестировали в капитальные активы. Сбережения = капитал = инвестиции.

В данном случае мы говорим о капитале, как об активах. Это могут быть сбережения населения, инвестиции коммерческих компаний, государственных, пенсионных и прочих фондов. С другой стороны, под капиталом чаще понимают пассивы — обязательства или источники финансирования. Если для кого-то капитал — это актив, приносящий деньги, то для кого-то это должно быть обязательство по выплате этих денег.

Что такое эквити?

С точки зрения финансов, все активы (assets) представляют собой будущие неопределенные денежные потоки, такие как дивиденды по акциям, арендные платежи по недвижимости, купоны по облигациям. Инвестируя в акции или недвижимость, вы просто покупаете будущие потоки денежных средств. Эти денежные потоки можно разложить на составляющие.

Если провести аналогию, то любой физический поток также можно разложить на составляющие: нефть на бензин, дизельное топливо, керосин, мазут; молоко на сметану, сливки, обезжиренное молоко. Также и денежный поток можно разложить на разные продукты – эквити (акции), кредиты, облигации (бонды), привилегированные акции (префы), конвертируемые облигации (конверты), бессрочные облигации (перпы), обеспеченные долговые обязательства (CDO), водопады (waterfalls), опционы, варранты и прочее. Все эти продукты перегонки денежного потока можно условно разделить на две группы: долговые и долевые. В английском языке их называют долг и эквити. К сожалению, в русском языке нет подходящего слова для эквити и люди часто испытывают сложность с тем, чтобы корректно донести свою мысль и это мешает полноценно обсуждать финансы. Давайте разберем смысл слова эквити.

Начнем с простого и понятного всем примера – недвижимость. Квартиры, дома, офисы, магазины – это капитальный актив, который приносит деньги либо в виде дохода от сдачи в аренду, либо в виде денег, которые вы сэкономили на аренде квартиры, если у вас есть свое жилье, или на аренде офиса, если у вас есть свой. Если вы владеете квартирой, то говорят, что она в вашей собственности или это ваш собственный капитал.

Но что происходит, если вы берете ипотеку на покупку квартиры или получаете кредит под залог квартиры? Скажем 50% от стоимости квартиры на 30 лет. В таком случае банк также получает право на часть доходов от квартиры, и вы делитесь ими с банком. Денежные потоки от квартиры теперь разливаются на два ручейка – платежи по ипотеке и все что осталось. Ручеек под названием ипотека бежит по строго согласованному графику и не может быть ни больше ни меньше, чем зафиксировано в договоре. Если вы вовремя не наполните его, то лишитесь источника всего потока — квартиры. Если же вы платите по графику, то все что остается после уплаты долга – принадлежит вам. Этот остаток в недвижимости постоянно меняется, поскольку доходы от квартиры постоянно меняются – как ставки аренды, так и цены на квартиры, в случае если вы решите ее продать. Никто не может гарантировать сколько вы получите доходов от квартиры на протяжении следующих 10, 20 и тем более 30 лет.

К сожалению, в русском языке нет слова, которое доносило бы смысл вашей остаточной доли в квартире после вычета долга. Мы просто говорим, что квартира в ипотеке. В английском же языке есть прекрасное слово эквити, которое как раз и означает остаточную долю. Например, если стоимость квартиры выросла с 10 до 20 млн, а ипотека так и осталась 5 млн, то говорят, что ваш эквити в недвижимости вырос с 5 до 15 и ваше благосостояние улучшилось. Или, наоборот, если стоимость квартиры упала ниже, чем размер ипотеки, то говорят, что эквити становится нулевым или отрицательным. В таких случаях вы можете лишиться квартиры. Поэтому на финансовом языке данный пример звучит следующим образом: вы привлекаете долг (ипотеку) для того, чтобы приобрести актив (квартиру) и будете иметь в нем эквити (капитал).

Теперь давайте посмотрим немного на другой пример. Рассмотрим государство и его казну. Государство получает доходы от налогов. Оно также является капитальным активом, с точки зрения финансов, поскольку может приносить неопределенные денежные потоки в виде налогов. Но в случае с государством никто не говорит о капитале или эквити, поскольку странами никто не владеет, их нельзя купить или продать. Данным активом и его денежным потоком владеет население и получает их в виде пенсий, медицинских услуг, инфраструктуры и прочего. Однако государство может привлечь долг, выпустив облигации, и в будущем направлять часть полученных налогов на его погашение. Как правило долг постоянно рефинансируют и в итоге часть государственных поступление стабильно направляется на погашение долга. В очередной раз мы имеем актив (государственное казначейство), денежные потоки которого (налоги) распределяются между долгом (держателями облигаций) и эквити (все что остается государству). В случае если поступления налогов не хватает для погашения долга, эквити становится отрицательным и государство объявляет дефолт.

Исходя из этих двух примеров можно сформулировать первое ключевое различие между долгом и эквити — платежи по долгу фиксированы, а по эквити нет. Неопределенность остаточного денежного потока собственника – ключевая характеристика эквити, также как четкий график погашения долга является ключевой характеристикой долга. Эта волатильность и неопределенность потока в финансах называется риском и в соответствии с золотым правилом финансов высокий риск требует более высокую доходность. Поэтому доходность эквити выше, чем доходность долга.

Теперь можно перейти к самому совершенному капитальному активу – бизнесу и акциям. Начнем с примера бизнеса без долгов, все деньги которого принадлежат собственнику. В таком случае говорят, что вы владеете капиталом компании. Если ваш бизнес привлечет кредит, то на будущие денежные потоки вашего бизнеса появляется еще один претендент — кредитор. При этом, как в случае с ипотекой или государственными облигациями, кредиторы имеют право только на фиксированную сумму — ни больше ни меньше. Однако это право является приоритетным. В данном случае, можно выделить второе ключевое отличие долга от эквити — долг имеет приоритет над эквити, и всегда погашается в первую очередь.

Ну и как в предыдущих случаях — все что остается после погашения долга, принадлежит собственнику. В русском языке так же нет подходящего слова, описывающего право на остаточные денежные потоки в бизнесе после вычета долга. Для этого существует какое-то огромное количество слов, которые всех только путают – собственный, учредительный, уставный, акционерный, долевой, складочный капитал просто капитал, капитал и резервы, доли, акции, собственность, остаточное владение. Из-за такой сумятицы люди начали упрощать и называть все это дело просто капиталом. В итоге все смешалось в слове капитал и Маркс, и эквити, и бухгалтерский баланс, и учредительные документы. Отсутствие слова эквити в русском языке является огромным недостатком и не дает возможность людям разговаривать про финансы на одном языке и формировать понимание в голове. Наш пример на финансовом языке звучит следующим образом: у актива (бизнеса) есть два источника капитала: долг (кредиты) и эквити (остаточный денежный поток после погашения кредита). Долг так же, как эквити, является капиталом!

Фундаментально бывает два вида капитала: долговой и долевой или как их называют в английском языке – долг и эквити. Соответственно разделяют и рынки капитала – рынки долга (DCM, debt capital markets) и эквити (ECM, equity capital markets). Таким образом компании могут привлекать капитал в виде долга или эквити. Инвестор в свою очередь может вкладывать сбережения либо в активы с фиксированным доходом в виде долга, либо может купить остаточные платежи в виде эквити. Долг и эквити просто делят денежные потоки от актива на фиксированные потоки и остаточные.

Человечество было довольно изобретательно и придумало еще множество разных способов, как можно поделить деньги. Поэтому помимо двух крайностей, в середине спектрума между долгом и эквити находится еще так называемый мезонин – денежный поток со свойствами, как долга, так и эквити. Мезонином он называется по аналогии с театром, где это низкий балкон, который по высоте находится между основными рядами и верхними балконами. К примеру, привилегированные акции можно отнести к мезонину, поскольку они относятся, как к долгу, так и к эквити. Такие акции выплачивают фиксированную сумму дивидендов или процент от прибыли при выполнении определенных показателей и имеют приоритет над владельцами обыкновенных акций, что характеризует их, как долг, при этом, с другой стороны, владельцы имеют право на остаточную долю в имуществе в случае ликвидации, что характеризует их как эквити.

Подведем итог. Денежные потоки от активов для инвестора или источники капитала для бизнеса можно классифицировать как долг, эквити или их микс. Ключевое отличие долга от эквити заключается в фиксированности и приоритетности денежного потока. Эквити является более рискованным, чем долг, поскольку может принести, как больше, так и гораздо меньше, чем планировали, поэтому его доходность выше. Любой актив можно профинансировать миксом из разных видов капитала или, другими словами, разложить денежный поток от актива. А вот теперь, настроив терминологический аппарат, пришло время перейти непосредственно к гипотезе Модильяни и Миллера.

Гипотеза, получившая Нобелевскую премию

Чтобы понять логику гипотезы Модильяни и Миллера (далее ММ) начнем с простого примера. Вы решили купить квартиру, которая стоит 10 млн рублей. Ответьте себе на простой вопрос. Изменится ли цена квартиры, если вы купите ее за свои деньги либо возьмете ипотеку 20%, 30%… 80% от стоимости? Что за глупый вопрос! Наверное… Нет?.. Ведь неважно как вы разрежете пирог его вес не изменится. Именно эта простая и на первый взгляд очевидная истина лежит в основе гипотезы ММ, которая говорит о том, что стоимость актива не зависит от структуры капитала. Сами ММ приводили в своей работе пример с молоком – неважно в каком виде его продать – цельным или разделить на обезжиренное молоко и сливки, цена молока не поменяется. На примере с квартирой это кажется очевидным, но с бизнесом все немного сложнее.

Если чуть выше мы пытались понять из каких потоков состоят активы, то в реальной жизни мы занимаемся не разложением активов на потоки (этим занимаются инвестиционные банки), а скорее наоборот. На рынке продаются различные куски бизнесов – долг, эквити, мезонин, а мы пытаемся сначала оценить стоимость всего бизнеса и на основе этого решить за сколько нам купить или продать его части. ММ утверждают, что неважно на какие куски вы разобьете бизнес — сумма составляющих не изменится.

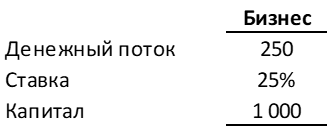

Давайте разберем пример. Представьте, что ваш знакомый решил уехать из России и предлагает вам купить его кофейню, которая “стабильно” приносила 250 тыс. рублей в год. Сколько вы готовы за неё заплатить? В данном случае мы говорим только про финансовую составляющую, поэтому ваша зависимость от кофе никак не должна повлиять на цену. Первое, что может прийти в голову – сравнить с тем, какую сумму нужно положить на депозит, чтобы получать те же самые 250 тыс. рублей каждый год. Банки предлагают сейчас 15%, поэтому нужно открыть депозит на сумму 250/0,15 = 1 700 тыс. рублей (далее опустим тыс. руб. и везде будем указывать денег).

Вы купите кофейню за 1 700? Я бы не купил. Во-первых, не факт, что она так и продолжит приносить 250 денег в год. Эта сумма может быть больше или меньше. С оценкой бизнеса возникают самые большие сложности, поскольку денежный поток является неопределенным и нестабильным и на него влияет слишком много факторов. Самый высокий риск, как правило, у стартапов, поскольку там либо пан, либо пропал — либо потеряете все деньги, либо что-то заработаете.

Во-вторых, за кофейней нужно следить, нанимать персонал, её могут закрыть надзорные органы. Покупая бизнес, я беру на себя бесконечное количество рисков. И я хотел бы получить за эти риски компенсацию. Поэтому я попрошу скидку и предложу 1 000. Исходя из этой цены можно посчитать ставку доходности бизнеса = 250/1000 = 25%.

Здесь нужно подчеркнуть очень важный момент, который выскальзывает из понимания, поскольку мы не каждый день покупаем капитальные активы. Когда мы просим скидку к цене компании, квартиры или облигации наша ставка доходности растет. В данном случае снижая стоимость с 1700 до 1 000 ставка растет с 15% до 25%. Аналогичное происходит и с облигациями, которые падают в цене, когда ставка растет. Получается, что, интуитивно сравнивая с безрисковым вариантом (депозитом) мы требуем скидку и получаем доходность, которая нас подсознательно устраивает. В настоящее время 25% годовых выглядит вполне разумно за рискованный бизнес, при депозитной ставке лишь 15%.

Либо можно сделать по-другому — оценить стоимость бизнеса исходя из денежных потоков и требуемой вами ставки доходности, которая компенсирует риски этого потока. Если вы заранее ожидаете получить от кофейни как минимум 25% годовых, то вам нужно просто поделить 250 на 25% и получить 1 000.

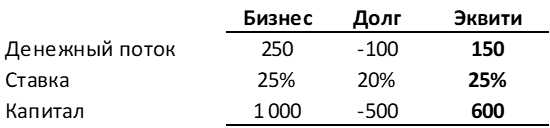

Представим теперь, что у вас есть только 500 денег, но вы очень хотели бы купить кофейню, поэтому вы берете еще кредит на 500 под 20% годовых. Долг — самый стабильный компонент капитала. Сложностей с его оценкой, как правило, не возникает, поскольку платежи зафиксированы, риски сведены к минимуму и сгружены на владельцев эквити. При оценке ставки сложностей также нет — львиная доля величины ставки по долгу определяется Центральным банком в виде ставки рефинансирования, а наценка за коммерческий риск формируется в условиях практически идеальной банковской конкуренцией. Поэтому оценка долга меняется не существенно. Банк предложил вам сразу оформить кредит на кофейню. В итоге вы получаете в собственность кофейню, продавец получает за нее 1 000, а вы заплатите 500 из собственных средств и 500 из заемных.

Внимание, простой на первый взгляд вопрос. Изменится ли стоимость кофейни из-за того, что вы взяли кредит? ММ говорит о том, что нет. Неважно сколько у бизнеса долгов, его стоимость от этого не изменится. В данном случае речь идет о бизнесе, как об активе (сумма долга и эквити), а не эквити в нем, главное не путать (для этого и нужна была долгая прелюдия про капитал и эквити, чтобы мы могли говорить на одном языке). Ну и как бы, а зачем нам эти сакральные и, на первый взгляд, очевидные истины? Давайте смотреть дальше.

Получается стоимость кофейни не изменится из-за кредита? Да вроде нет, цена та же – 1 000. Какая разница продавцу, где вы возьмете деньги? Однако, все же, что-то изменилось… Для упрощения представим, что мы берем этот кредит на долгие годы и будем всегда платить проценты по кредиту в размере 20% от 500 = 100 в год. Тогда от денег, заработанных кофейней, вам останется 250-100 = 150. Мы помним, что нас устраивала доходность в 25%, но в таком случае наш эквити будет равен 150/25% = 600.

Получается мы купили эквити за 500, который на самом деле стоит 600? Но тогда и стоимость бизнеса должна быть равна 1 100 (сумма долга 500 и эквити 600), а не 1 000. Получается, что цена кофейни выросла из-за того, что мы использовали более дешевый долг? Ставка доходности за неопределенные денежные потоки эквити 25% выше, чем за фиксированные потоки по долгу – 20%. Премия за риск инвестирования в эквити больше на 5%, чем в долг. А если взять кредит на 800, а не 500, то стоимость кофейни вырастет еще больше? Получается, что так… Но так ли это? Ведь гипотеза ММ говорит, что стоимость актива не меняется.

Еще сравнительно не так давно, в первой половине XX века преобладающей теорией в корпоративных финансах было именно это простое интуитивное предположение. Сначала считалось, что ставка доходности по эквити должна стремиться к ставке по долгу. Предполагалось, что не важно инвестируешь ты в долг или в эквити – все равно – все должны получить одинаковое вознаграждение. Финансовый коммунизм. Однако, чем больше людей теряли деньги на банкротстве компаний, тем больше начало приходить понимание, что эквити должен компенсироваться более высокой ставкой. Начала образовываться щель между ставкой эквити и долга, которая приводила к тому, что наращивание долга увеличивало доходность эквити. Считалось, что разумный уровень долга для бизнеса – это хорошо, поскольку он увеличивает эквити собственника из-за того, что долг стоит дешевле. В итоге было понимание, что стоимость бизнеса должна расти из-за долга.

Однако, здравая логика говорит, что так не может происходить. Ведь посмотрите на пример с покупкой квартиры – ее цена не меняется в зависимости от того берете вы ее в ипотеку или за свои деньги. Иначе продавцы должны прайсить квартиру индивидуально каждому покупателю в зависимости от того сколько ипотеки вы используете, а продавцы бизнеса — в зависимости от уровня долга. Для разрешения этой незадачи как раз и была выдвинута гипотеза ММ, что стоимость актива не должна меняться при изменении уровня долга. Но как уравнять сумму компонентов капитала (долг + эквити) со стоимостью актива в нашем примере?

ММ сделали предположение, что в данном случае должна просто увеличиться ставка доходности эквити. Эквити за все в ответе. Владельцы эквити берут на себя второй риск – риск финансового рычага, поскольку долг усиливает неопределенность остаточного денежного потока. Долг имеет приоритет и может обанкротить эквити, если в любой момент времени потока не хватит для его обслуживания. Ведь если бизнес без долгов и у вас выпал плохой год, в котором вы не заработали, а потеряли деньги, то все еще можно переждать, временно перекредитоваться. Однако, если уже есть долги и в этот год вы не сможете по ним заплатить, то вы можете лишиться всего бизнеса. Эффективно происходит следующее — владельцы долга сгрузили риски временных просадок в денежных потоках на владельцев эквити. Долг, как бы говорит эквити, у меня доходность ниже, поэтому со своими просадками разбирайся сам, тебе как никак за это премию платят. И чем выше уровень долга, тем выше риск обнуления эквити и банкротства. А о какой премии идет речь? Давайте посчитаем.

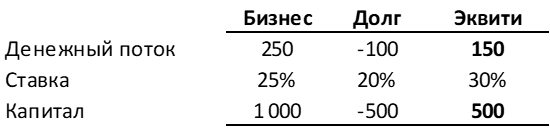

В нашем случае, если стоимость кофейни должна остаться равной 1 000, долг равным 500, то эквити должен также остаться равным 500, но при этом мы должны найти такую ставку доходности, которая обеспечит это равенство. Эта ставка равна 30%.

Получается, что владельцы эквити должны получить 30%, вместо первоначальных 25%. Каждый раз, когда бизнес увеличивает долг, ставка по эквити увеличивается таким образом, чтобы стоимость бизнеса не менялась. И вот здесь очень важно определиться с терминологией и понимать смысл каждой ставки.

Бездолговой денежный поток – или как его еще в английском языке называют unlevered stream. Но в русском языке опять же нет такого замечательного прилагательного, и все обычно пытаются обговорить это, употребляя длинные конструкции по типу “без финансового рычага” или “без плеча”, что, честно говоря, неудобно. Так вот этот бездолговой денежный поток (можно я его так буду называть) обеспечивает доходность всей кофейни на уровне 25%. Эту ставку еще называют ставкой актива, а технически — это показатель рентабельности инвестиции, ROI (return on investments). Аналогичную ставку будет приносить эквити в компании, у которой нет долгов.

Долговой денежный поток – или как его называют levered stream или, как вы догадались, “с финансовым рычагом” в русском языке. Можно называть его заряженным, рычажным, плечевым, маржинальным, но, к сожалению, ни одно из прилагательных не прижилось. Этот представляет собой остаточный поток для эквити, который остается после выплат по долгу и обеспечивает доходность эквити в кофейне на уровне 30%. Эту ставку называют либо рентабельностью эквити, ROE (return on equity) либо ставкой эквити, CoE (cost of equity). Для инвесторов это актив и ROE поскольку он приносит доход, а для компании это капитал и CoE, поскольку за него нужно платить. Эта долговая (заряженная, плечевая и прочая) доходность выше бездолговой исключительно по причине наличия долга и того факта, что ставка по долгу, CoD (сost of debt) 20% ниже рентабельности актива ROI в 25%. Эту разницу в ставках забирают себе владельцы эквити, и она “заряжает” RoE, доходность эквити, до 30%.

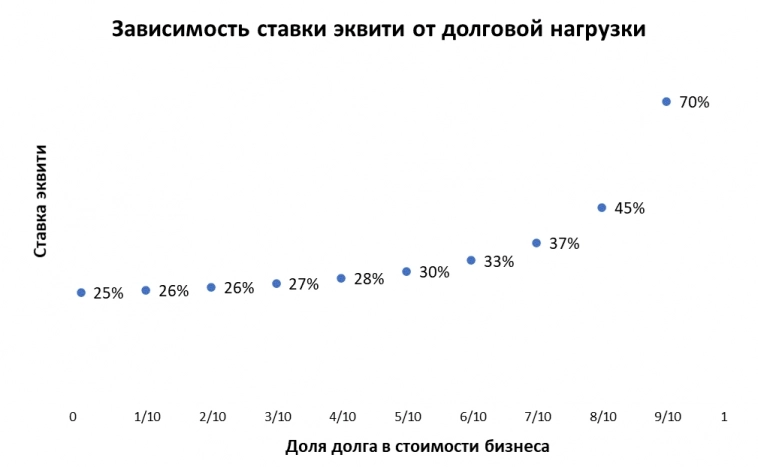

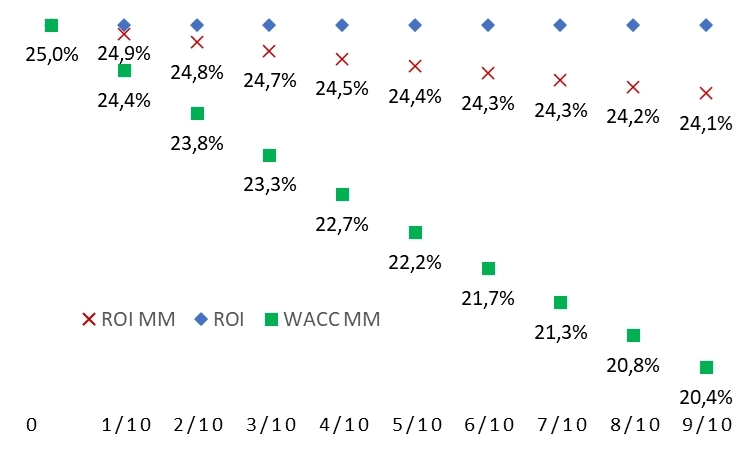

Эта разница в 5% — представляет собой компенсацию за дополнительные риски банкротства из-за наличия долга — риск финансового рычага. А базовые 25% актива — это компенсация за бизнесовые риски. Итого эквити получает 30%. Несмотря на то, что вы получаете более высокую доходность на свои вложенные 500 денег, за это вы берете на себя повышенные риски того, что банк может забрать вашу кофейню за долги. Ниже представлен график того, как меняется ставка эквити в зависимости от доли долга в стоимости компании (в нашем случае 500 / 1 000 или 5/10).

Вот за такие очевидные на первый взгляд рассуждения ММ и получили Нобелевскую премию. Неважно какая будет структура капитала и кто будет владеть бизнесом, его стоимость не изменится, поскольку денежный поток и риск самой кофейни не меняются. Бизнес — это пирог, который можно разрезать разными способами, но вес пирога от этого не увеличится. Владельцы разных видов капитала могут тянуть канат на себя — устраивать корпоративные разборки, банкротства, рейдерский захваты, реструктуризации, рекапитализации, и множество прочих разных страшных слов – бизнес кофейни от этого не изменится. Разные виды капитала пытаются перетянуть одеяло на себя, однако размер одеяла от этого не изменится. Может только порваться, если перестараться. Это была фундаментальная идея, достойная Нобелевской премии.

Однако, мы забыли про еще одного стейкхолдера имеющего право на денежный поток – государство и налоги. Это достаточно существенно поменяло гипотезу ММ. Первоначальная гипотеза была опубликована в 1958, а в 1963 была опубликована дополненная, в которой скорректировали влияние налога на прибыль. Понимание влияния налога на стоимость бизнеса заняло 5 лет.

Налоги

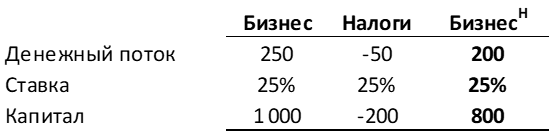

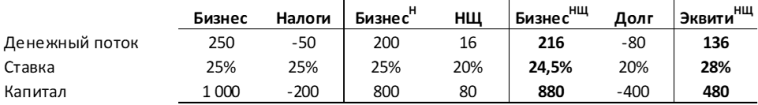

В нашем примере, кофейня приносила 250 денег и государства с его налогами не было. Представим теперь, что возникло государство, которое попросило отдавать ему 20% от прибыли. Тогда налог на прибыль составит 250*20% = 50, а кофейня будет приносить только 200 денег. Получается следующая картина:

Налоги, которые платит бизнес, также являются неотъемлемым денежным потоком актива, который забирает государств (и тогда он становится не таким уж и неотъемлемым, а вполне себе отъемным). Налоги капитализируются в актив под названием государственный бюджет, который в случае нашей кофейни можно оценить в 200. А с точки зрения любого бизнеса налоги являются таким же элементом в структуре капитала, как долг или эквити. Каждый раз, когда мы оцениваем компанию мы занижаем ее стоимость на величину налогов, считая их расходами, а не выплатами по капиталу (почувствуйте тонкую грань). Однако в финансах сложилась такая традиция, что мы никогда не позиционируем государство в виде актива. Хотя теоретически государство можно оценить продисконтировав его будущие бюджетные профициты. Мы просто это игнорируем, поскольку не можем покупать или продавать доли в государстве, получать дивиденды от него или управлять им. Поскольку этот элемент капитала не является ни рыночным, ни торгуемым, ни управляемым, то на него просто не обращают внимания.

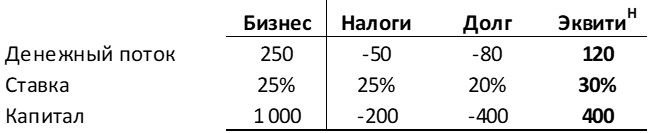

С учетом налогов стоимость кофейни должна быть не 1 000 денег, как было, а всего лишь 800, поскольку государство забрало себе 200. Теперь вернем в наши рассуждения долг, только не 500, а 400, чтобы сохранить долю долга в стоимости бизнеса 400/800 = 50% и быть последовательным. Тогда полная структура капитала компании будет выглядеть следующим образом:

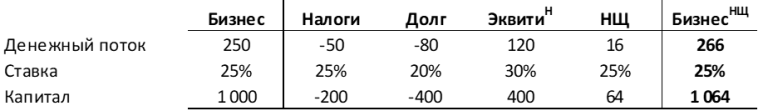

В налоговых кодексах практически всех стран мира предусмотрена возможность уменьшать налог на прибыль компаний на проценты по долгу. Поэтому с учетом процентов по кредиту кофейня должна заплатить налога на прибыль меньше на 80*20% = 16. Данная сумма называется налоговым щитом (далее НЩ). Если по аналогии продисконтировать НЩ по ставке бизнеса 25%, то его стоимость составит 64 и тогда получится следующая картина:

Получается, что НЩ увеличил денежный поток кофейни на 16 денег, а ее стоимость на 64. Итоговая стоимость бизнеса 1 064, если собрать ее по компонентам, получилась больше первоначальной 1 000. Но раньше мы говорили про пироги, квартиры, молоко, бизнесы, которые не растут при увеличении долга в соответствии с гипотезой ММ?.. Именно эту незадачу ММ и разрешил в своей корректировочной статьей 1963 года. Оказывается, что все-таки стоимость бизнеса увеличивается по мере увеличения долга! Но увеличивается не из-за относительной дешевизны долга, а из-за эффекта НЩ.

Но кому достается этот прирост стоимости в виде эффекта налогового щита? Он достается эквити. Эффективно, государство делится своим налоговым активом с эквити, предоставляя возможность бизнесу уменьшить налог на прибыль. Но за государство можно не переживать, поскольку оно получит свои налоги с банков и инвесторов, которые получат доход по этим долгам.

Если НЩ достается эквити, то выходит некоторая незадача, которая заключается в разных ставках, применяемых с одной стороны к эквити — 30%, а с другой к НЩ — 25%. А какую ставку тогда применить к налоговому щиту? По своей сути денежный поток по налогам очень похож на поток эквити и в бесконечном приближении (как дифференциал) стремится к 20% от него (ставке налога на прибыль). Поэтому мы и применили ставку актива (бездолгового эквити) к основному налогу. По аналогии можно применить ставку актива 25% и к налоговому щиту.

Но ММ считали иначе. Ради этого они опубликовали свою корректирующую статью. ММ утверждали, что характеристики денежного потока от НЩ максимально похожи на долг, поскольку компания сможет сэкономить на налогах ровно 20% от расходов по процентам. Поставь зеркало перед НЩ и увидишь долг в отражении. Не будет процентов — не будет и налогового щита. Поэтому и ставку нужно использовать по долгу. Гениально! Ли?...

Для дальнейших обсуждений давайте введем следующие обозначения:

E – размер эквити

D – размер долга

V – стоимость бизнеса

E = V — D

t – ставка налога на прибыль

Если продисконтировать НЩ по ставке долга CoD, как предлагают ММ, то можно найти прирост стоимости бизнеса, который будет равен = (D*СoD*t) / Cod = D*t. Красиво и элегантно, правда? Вам нужно просто умножить сумму долга на ставку налога на прибыль.

Но что-то не то… Как-то не вызывает комфорта это все. Почему ММ решили использовать ставку долга для дисконтирования НЩ? Вот это вопрос на миллион. Ведь, с одной стороны, налоговый щит принадлежит эквити, поэтому логично использовать CoE — 30%. Тогда прирост стоимости будет равен НЩ, продисконтированному по ставке CoE, т.е. D*t*(СoD / CoE). Некрасиво… С другой стороны, если бизнес будет “работать в 0” или на грани банкротства, то весь НЩ уйдет держателю долга, а не эквити, и долг заберет всю выгоду. Объединив эти две грани — если есть реальный риск, что бизнес будет работать только на долг в одних случаях, в других случаях выгоду будет забирать эквити, то налоговый щит нужно прайсить по ставке актива ROI — 25%. Тогда получится прирост стоимости равен D*t*(СoD / ROI). Тоже некрасиво… А вот ММ выбрали красивый вариант — они использовали ставку долга, аргументирую это тем, что денежный поток от НЩ такой же надежный, как платежи по долгу. Тогда все красиво D*t.

Давайте посмотрим, что будет с нашей кофейней. Стоимость НЩ будет равна 400*20% = 80, что дает прирост стоимости бизнеса на 10% = 80/800. Тогда оценка кофейни будет выглядеть следующим образом:

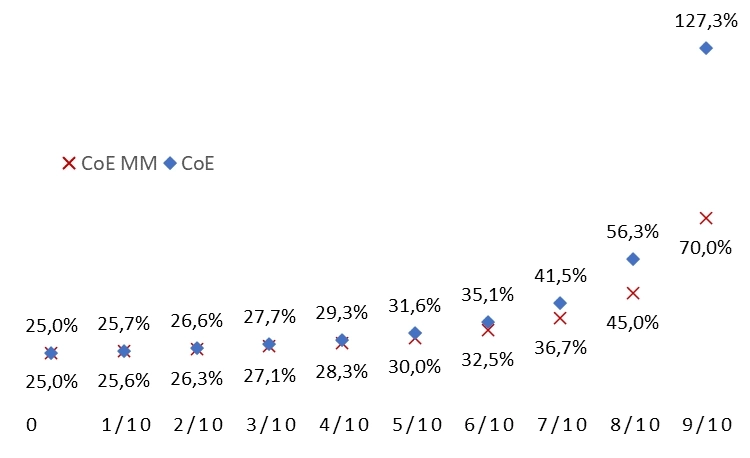

Но это приводит к другой проблеме. Из таблицы видно, что изменились две ставки: ставка по активу снизилась с 25% до 24,5%, а CoE снизилась до 28%. Давайте начнем с самого просто — CoE. Ставка эквити снизилась просто потому, что эквити увеличился на эффект НЩ, который оценивается по более низкой ставке долга 20%, а не 30%, что приводит к снижению средней ставки до 28%.

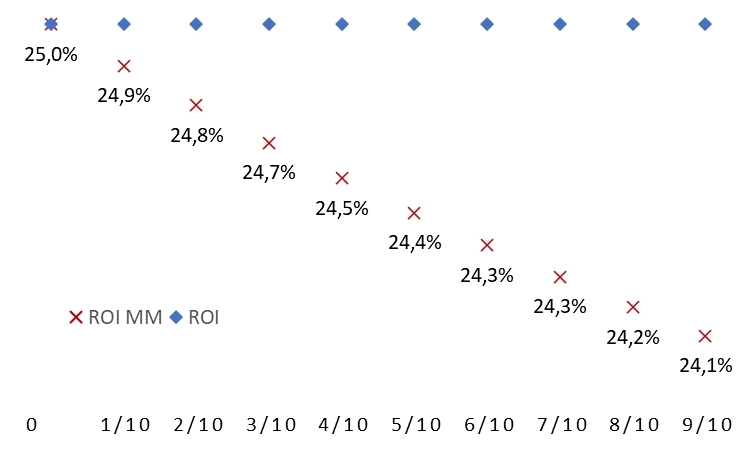

А вот снижение ставки бизнеса с 25% до 24,5% на 0,5% — это большой вопрос. Почему ставка бизнеса, ROI снижается? Технически это происходит по той же самой причине – ставка НЩ дисконтируется по более низкой ставке долга 20% против 25%, что снижает среднюю. Но в чем логика? Получается, с увеличением долга, ставки актива и эквити снижаются? Серьезно? Почему снижается ставка актива, ведь суть бизнеса не меняется? Почему не сделать так, что ставка остается на уровне 25%, но при этом просто будет ниже стоимость бизнеса? Все это происходит исключительно из-за того ММ предложили оценивать НЩ по ставке долга, а не по ставке актива. Вот как меняется ставка актива в зависимости от уровня долга в случае если оценивать НЩ по ставке актива ROI или по ставке долга, как предложили ММ:

Снижение ставки актива на десятые доли процента может показаться несущественным. Если быть более точным, то ROI актива без долгов будет выше актива с долгами ROID на t*(ROI-CoD)*D/V. В нашем случае эта сумма составляет 20%*(25%-20%)*400/880 = 0,45%. В результате такого снижения WACC на пол процентных пункта при 10-ой дюрации российских компаний дает как никак 5%. Более драматичное изменение наблюдается у ставки эквити

Стоит отметить, что в версии статьи 1958 года, ММ как раз использовали D*t*(Cod/ROI). И я считаю, что правильно было бы использовать их первоначальную версию. Посмею предположить, что ММ использовали D*t просто для удобства, красоты и простоты расчетов налогового щита D*t. В качестве доказательства ММ приводят пример, в котором они строят теоретический портфель, состоящий из долга и эквити в определенных пропорциях и делают утверждение, что если НЩ дисконтировать не по ставке долга, то возникнет возможность арбитража и на этом можно будет заработать. А это в свою очередь приведет к арбитражным операциям, которые выправят оценки на рынке. Однако, я бы сказал, что это сильно «притянуто за уши», поскольку в примере никакой арбитраж не получается, ибо такая сделка будет не безрисковая. Но про это я писать не буду, поскольку это еще на один лонгрид и, честно говоря, не интересно.

Вторая причина почему это удобно – расчет стоимости капитала и удобство финансового моделирования. Многим знакома формула средневзвешенной стоимости капитала (WACC, weighted average cost of capital).

WACC = CoE*(E/V) + CoD*(1-t)*(D/V)

В идеале стоимость капитала WACC должна быть равна доходности актива ROIММ. Давайте посчитаем для нашей кофейни.

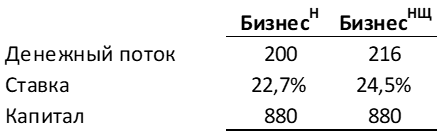

WACC = 28,3%*(480/880) + 20%*(1-20%)*(400/880) = 22,7%

А ROIММ у нас равен 24,5%. Не выходит каменный цветок. А не выходит он потому, что при моделировании оценки денежные потоки бизнеса (FCFF, free cash flow to firm) считаются без эффекта НЩ. Соответственно и ставку по долгу уменьшают на (1-t) при расчете WACC. Т.е. в нашем случае денежные потоки кофейни без НЩ = 200, приведенные по ставке WACC 22,7% дают 200/22,7% = 880, что тоже самое если привести потоки с НЩ по ставке ROIММ 24,5% = 216/24,5% = 880

Таким образом реальная доходность актива ROIММ отличается от расчетной стоимости капитала WACC только на множитель (1-t) в ставке по долгу.

ROIММ = CoE*(E/V) + CoD*(D/V)

WACC = CoE*(E/V) + CoD*(1-t)*(D/V)

Удивительным образом про это никто нигде не пишет и люди, как правило, подсознательно ассоциируют WACC с доходностью бизнеса, когда по факту, ROI выше, чем WACC. И эта разница существенная.

В кроличьей норе

Если уже совсем падать вглубь и порассуждать, то с таким же успехом, основываясь на первоначальной гипотезе ММ можно построить теорию о том, что несмотря на наличие эффекта НЩ стоимость актива не растет с ростом долга, также как и не снижается его ставка, а разница просто уходит в эквити. На то он и эквити, что в него уходит вся разница. И тогда доходность эквити должна быть еще больше, чем у ММ. Для доказательства этого можно сконструировать аналогичные портфели, как это сделали ММ, и на основе “арбитража” это доказать. Ведь арбитраж, который описывают ММ практически не осуществим, а во-вторых, он не является безрисковым и противоречит CAPM и портфельной теории Марковица.

Во-вторых, важно понимать, что как только в структуру капитала любого капитального актива встраивают долг или мезонин, то актив разбивается на части и для того, чтобы оценить рыночную стоимость этого капитального актива вам нужно сложить оценки каждого этого компонента. Поэтому речь уже идет не об оценке актива как целого, поскольку это больше напоминает теоретическое упражнение, а речь идет об оценке независимых его составляющих капитала – акций, облигаций, кредита, привилегированных акций и т.д. Оригинальная теория ММ говорит о том, что не важно сколько будет этих компонентов и в каких они будут пропорциях – стоимость актива меняется только на НЩ.

Однако в реальности отдельными компонентами владеют разные инвесторы, они торгуются на разных рынках и подчиняются разной динамике спроса и предложения. Как в примере с молоком могут возникнуть временные дислокации, когда может образоваться дефицит сливок на рынке и они вырастут в цене или наоборот не будет хватать свежего молока и оно вырастет в цене, а запасов сливок хватит надолго. Совсем крайний пример, если кто-то из институциональных инвесторов жирным пальцем нечаянно нажмет на кнопку продать по рынку и обвалит цену облигаций того или иного эмитента – это не значит, что акции тут же вырастут на ту же величину, чтобы оставить неизменной стоимость бизнеса.

В этом и суть финансового инжиниринга, когда потоки от актива или активов нарезаются таким образом, чтобы 2+2=5. По своей сути, взаимодействие разных компонентов капитала больше напоминает систему трех и более тел, которую невозможно описать никакими математическими законами и уж тем более обычной линейной зависимостью (коей является гипотеза ММ).

Если вам интересно читать такие лонгриды и падать в финансовую нору у вас есть два путя:

1. Моя книга «Ставка»

www.litres.ru/book/anton-parfenov/stavka-69823915/

2. Телеграмм канал

t.me/Coffinance

Тут, на самом деле можно продолжать и порассуждать над оптимальной структурой капитала, добавить рост стоимости долга при его росте, проверить действительно ли доходность эквити улетает на луну при росте долга, но уже места не хватает. Если будет интересно – пишите в комментариях.

теги блога Антон Парфенов

- ebit

- ebitda

- IPO

- treasuries

- автомобили

- акции

- ввп

- дедолларизация

- диверсификация

- диверсификация портфеля

- доллар

- золото

- инвестирование

- инвестиции

- китайские автомобили

- корпоративные финансы

- мсфо

- Облигации

- отчетность

- офз

- оценка активов

- оценка стоимости

- премия за риск

- ставка

- страновые риски

- теория

- трейдинг

- третий эшелон

- экономика

- электромобили

да вот тока недавно:

tass.ru/ekonomika/15049909?

а скока их уже было...

… а скока их ищо будет))

Х… минорам по губам, а котировки даже растут иногда.