Блог им. poly_invest

Гпб — меньше позитива

- 29 января 2024, 16:08

- |

Аналитики Газпромбанка ставят на высокую инфляцию и ставку цб. Кроме того, ждут ослабления рубля.

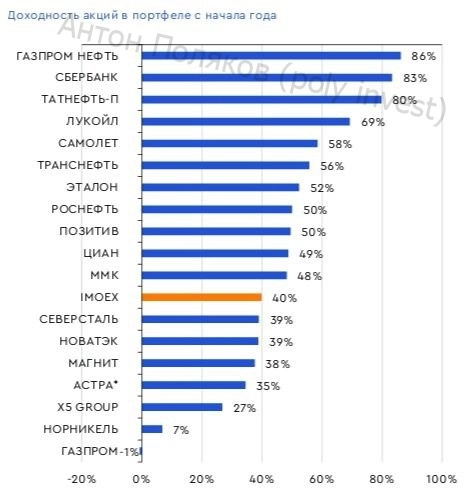

Тем не менее, лучше рынка покажут себя эти компании (часть из которых есть в моем автоследовании):

$GAZP $MGNT $SMLT $FIVE $LKOH $TATN $TRNFP $CHMF $MAGN $ASTR $CIAN $ETLN $LSRG $PLZL $GMKN $RUAL

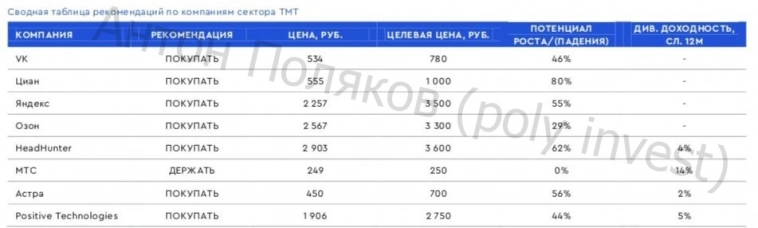

В целом интересная стратегия с разбором компаний, есть некоторые данные и информация которой нет в других стратегиях инвест домов. Особенно рекомендую почитать приложение.

Рубрика #выжимки

Самое важное из исследования 'СТРАТЕГИЯ – 2024 В поисках точки входа' от ГАЗПРОМБАНК.

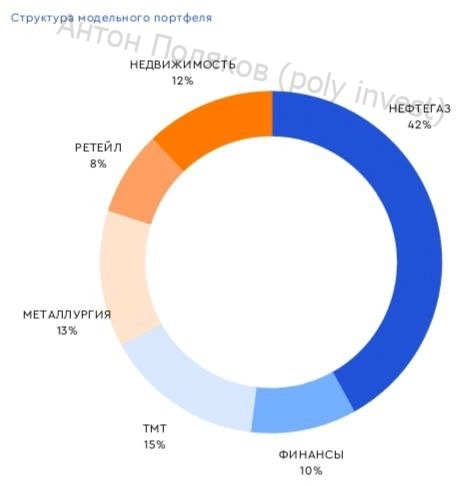

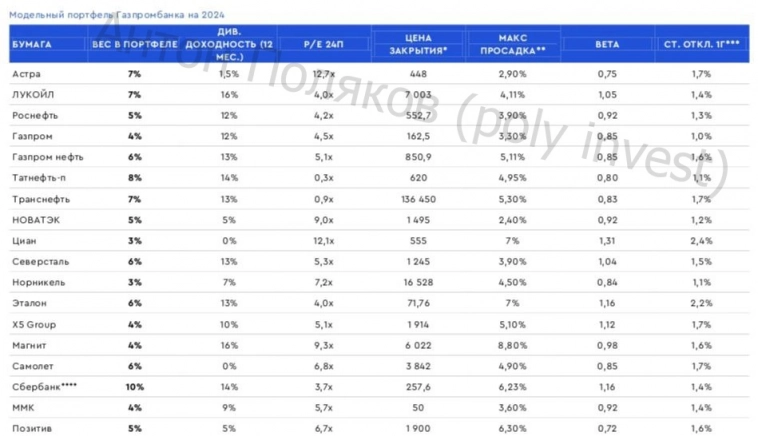

Риск сохранения высокой инфляции при жесткой монетарной политике ограничивает потенциал роста акций в 1К24 В нашем базовом сценарии высокая инфляция сохранится как минимум до конца 1П24. Ее пик будет пройден в апреле (8,3% г/г), тогда же стоит ожидать начала смягчения политики ЦБ. Возвращения ставки к 10% мы ожидаем не ранее декабря. Обязательства по продаже валютной выручки лишь кратковременно поддержат курс рубля в 1К24, тогда как к концу 2024 г. стоит ожидать его ослабления до уровня 95/долл. Лучше рынка, по нашим прогнозам, покажут себя сектора, предоставляющие защиту от инфляции: розница и недвижимость. В этих секторах нашими топ-пиками на 1К24 являются Магнит, X5 и Самолет.

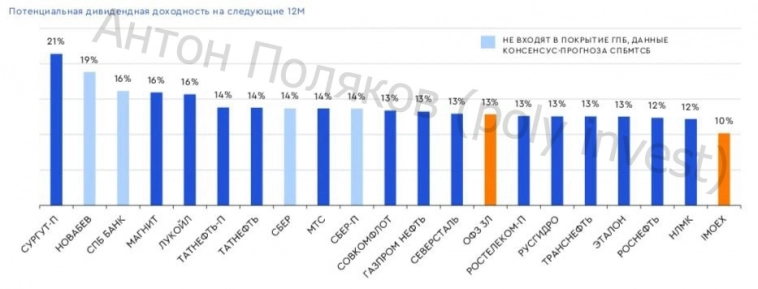

В период с 3К24 мы выделяем акции с высокой дивидендной доходностью: ЛУКОЙЛ (див. доходность – 16%), Татнефть (14%), Транснефть (13%) и акции крупнейший сталелитейных компаний, которые, вероятно, возобновят дивидендные выплаты в размере своего СДП по итогам 2023 г. – Северсталь (13%) и ММК (9%), а также могут сделать дополнительные выплаты, отталкиваясь от своей чистой денежной позиции, превышающей 10% рыночной капитализации.

В начале 2024 г. мы предпочитаем бумаги с инфляционной защитой, а затем переход в акции бенефициаров от ослабления рубля с высокой дивидендной доходностью. Со второй половины года мы отдаем предпочтение бумагам с потенциалом роста операционных показателей. Наши фавориты: Магнит, Х5, Самолет, Роснефть, ЛУКОЙЛ, Татнефть, Транснефть, Северсталь, ММК, Астра и ЦИАН.

В 2023 г. экономика более чем компенсирует спад 2022 года. Если в период рецессии состояние экономики поддерживалось за счет возросших госрасходов, то в текущем году на выручку пришло восстановление частного внутреннего спроса: волны ослабления рубля провоцировали всплески потребительской активности. В будущем – замедление роста. В 2024 г. ужесточение политики ЦБ отразится на динамике потребления: оно замедлится до 0,9% с 6,9% г/г в текущем году. В отсутствие поддержки внутреннего спроса рост экономики будет опираться на сдержанное восстановление экспорта и ограничится 1,5% г/г.

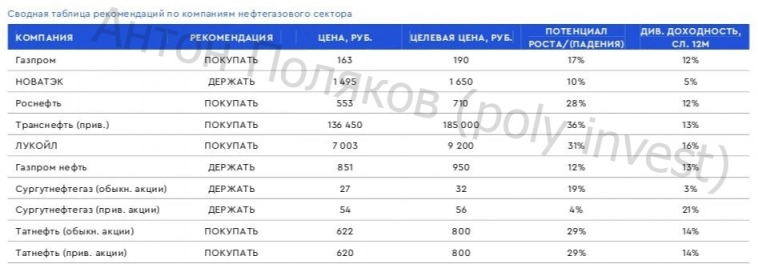

В нефтегазовом секторе мы считаем акции нефтяных компаний предпочтительнее акций газового сегмента на фоне высоких цен на нефть и нефтепродукты. Мы считаем, что в 2024 г., кроме дивидендных выплат, стоит сфокусироваться на компаниях с потенциалом роста добычи. В нефтяном сегменте мы выделяем акции Татнефти и Роснефти, тогда как в газовом секторе – Газпром из-за низкой оценки рынком по сравнению с НОВАТЭКом, который уже продемонстрировал существенный рост стоимости в 2023 г. Мы также отдаем предпочтение акциям Транснефти, у которых сохраняется потенциал к повышению дивидендных отчислений.

Предпочитаем растущие истории – Самолет, Эталон, ЛСР

В металлургическом секторе мы отдаем предпочтение производителям стали (Северсталь и ММК) из-за их направленности на обслуживание внутреннего спроса, а также золотодобывающим компаниям с низкой базой затрат и перспективой возобновления дивидендных выплат (Полюс). Наш взгляд на компании цветной металлургии (Норникель, РУСАЛ) – более сдержанный, отчасти из-за давления, оказываемого международными ценами на некоторые цветные металлы (никель, палладий), и высоких капитальных вложений (Норникель).

#выжимки — новая рубрика «Выжимки» в ней я буду публиковать самую интересную и полезную информацию из разных отчетов и/или обзоров от управляющих компаний, фондов, банков и других. Сам постоянно читаю и изучаю сотни страниц отчетов, а полезной информации зачастую не так много. Поэтому буду делиться тем полезным, что найду.

Ютуб — www.youtube.com/@polyinvest

Телеграм — t.me/Polyakov_Ant

Публичные стратегии:

comon.ru/users/ks111/

tinkoff.ru/invest/social/profile/Poly_invest/

теги блога Антон Поляков (Poly Invest)

- Diasoft

- IPO

- IPO 2023

- IPO 2024

- OZON

- Wildberries

- X5

- автопром

- Азия

- акции

- аналитика

- Банки

- бюджет РФ

- венчур

- ВТБ

- Газпром

- Газпромбанк

- Геополитика

- ГМК Норникель

- Группа ЛСР

- денежно-кредитная политика

- дивиденды

- Доллар

- доллар рубль

- дом.рф

- Евротранс

- застройщики

- зерновая сделка

- золото

- ИИ

- иис

- инвестиции

- инвестиции в недвижимость

- инфляция в России

- ипотека

- Иран

- искусственный интеллект

- Китай

- ключевая ставка ЦБ РФ

- КНДР

- криптовалюта

- лукойл

- Магнит

- Макро

- макроэкономика

- Маркетплейсы

- металлургия

- металлы

- ММК

- Набиулина

- натуральный газ

- нефть

- НЛМК

- Новатэк

- Норникель

- облигации

- озон

- отчетность

- ОФЗ

- ПИК СЗ

- Полюс

- полюс золото

- прогноз

- прогноз по акциям

- размещение

- Ренессанс Страхование

- ритейл

- робототехника

- росгосстрах

- Россия

- рубль

- самолет

- Сбер

- сбербанк

- Северсталь

- Селигдар

- Соллерс

- Ставка

- ставка цб

- ставки

- стартапы

- стратегия

- страхование

- Сургутнефтегаз

- США

- технологии

- тинькофф

- тренды

- форекс

- ФРС

- цб

- ЦБ РФ

- центробанк

- экология

- экономика России

- экономическая политика

- энергопереход

- ЭсЭфАй

- Эталон

- Яндекс