SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

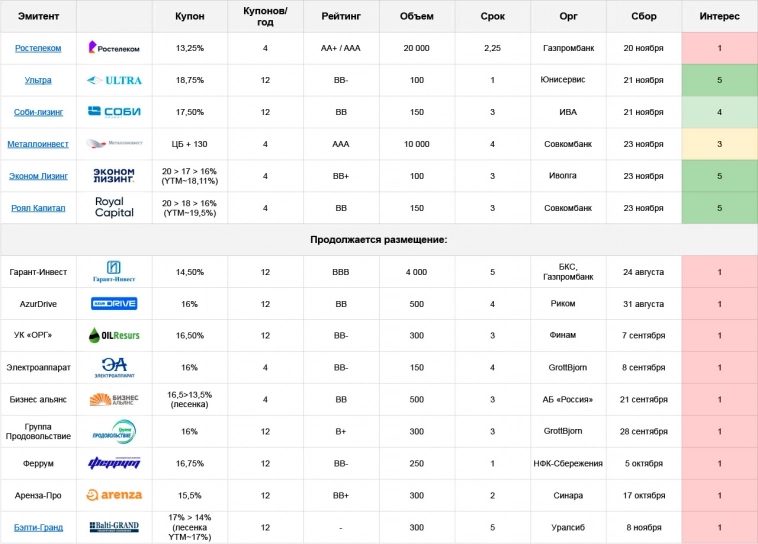

Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

⛓ООО Ультра: BB-, YTM~20,3%, 1 год, 100 млн.

Компания занимается продажей строительной сетки, металлических стеллажей, а еще товаров для пчеловодства и меда, но основное – все же сетка. Работает в рамках неформализованной группы компаний, куда также входят два завода. Консолидированной отчетности нет, но НКР считает РСБУ самой Ультры вполне репрезентативным, т.к. тут представлен основной объем выручки и долга группы. В 1п2023 выручка с прибылью снизились, обслуживать долг компании пока под силу, но если ничего не изменится в лучшую сторону по финансам – с новым займом работать Ультра будет чисто на проценты. Еще одно слабое место компании – высокая концентрация на одном покупателе (Леруа Мерлен)

Скоринг Era по последнему отчету снизился с BB до BB-. Летом компания получила кредитный рейтинг BB-, но поскольку рейтинговало НКР – я бы смотрел на Ультру скорее как на B-грейд. Держать такое долго определенно нельзя, но спекулятивно – вполне хороший вариант (для тех, кому на предзаказах дали более-менее адекватный объем)

🚚 Соби-лизинг: BB, YTM~18,9%, 3 года, 150 млн.

Отосительно небольшой лизинг (близкий и хорошо известный нам сосед по рэнкингу ЛК – Роделен), занимается автотранспортом и спецтехникой. Купон 17,5% – конечно, хотелось бы повыше, да и по рейтинговой группе это не лучшая доходность, но более-менее свежие варианты схожего качества ниже 18% (Чистая планета, Сибстекло) в последние недели неплохо расторговались

К своим прошлым выпускам премия тоже есть. Еще здесь будет «защитная» амортизация уже с 4го месяца по 3% – в общем, рассмотреть бумагу можно и под небольшой спекулятивный апсайд, и для более долгого холда. Если только рынок не поедет на этой неделе вниз, т.к. запас прочности у нее не очень большой

🚙Роял Капитал: BB, YTM~19,5%, 3 года, 150 млн.

Лизинг, который внезапно захотел стать автодилером. Немного писал про него на размещении прошлого выпуска, в начале июля. Принципиально ничего не поменялось, отчет за 1п’23 вышел нейтральный, трансформация бизнеса продолжается. В конце 2023 компании предстоит гасить старый выпуск на 75 млн. – при успешном размещении нового, проблем с этим не предвидится

Купон здесь будет весьма привлекательной лесенкой: 20% на первый год, 18% на второй и 16% на третий. Спекулятивно – интересно, подержать – считаю, что тоже можно, до годового отчета, а дальше думать по результатам. Сбор будет по книге, при этом в прошлый раз с тем же оргом заявки удовлетворяли по времени подачи, без аллокации. Поэтому, кто пойдет – имеет смысл подаваться в первые минуты

🚘Эконом-Лизинг: BB+, YTM~18,11%, 3 года, 100 млн.

Тоже небольшой лизинг (70 по портфелю и 71 по новому бизнесу в рэнкинге ЛК за 1п’23). Купон тоже лесенкой, но не такой интересной как у Рояла: 20% на первые полгода, затем полгода 17% и 2 года – 16%. Зато кредитное качество тут получше, а сам бизнес намного понятнее – поэтому, в целом считаю, что между ним и Роялом плюс-минус паритет

Удобно, что здесь размещение через предзаказы у Иволги, и можно будет заранее знать свой объем – но плохо, что выпуск крошечный и много наверняка не дадут

⚙️Металлоинвест: AAA, флоатер ЦБ + 130, 4 года, 10 млрд.

130 – стандартный спред для AAA-флоатеров с квартальным пересчетом купона, в таком виде бумага может быть вполне интересна тем, кому еще нужны флоатеры высоких рейтов. У Металлоинвеста есть похожий выпуск RU000A105W08, там купоны полугодовые, но пересчет НКД ежедневный. Этот выпуск – похож, и, вероятно, у компании есть желание немного снизить спред на сборе, до 120 например, как это сделала недавно Русгидро (https://t.me/mozginvest/338)

✅Мой телеграм, где много интересного: https://t.me/mozginvest

теги блога Mozg

- CarMoney

- FixPrice

- Henderson

- IPO

- IPO 2023

- IPO 2024

- IPO Genetico

- Lenta ltd

- LQDT

- OZON

- VK

- Whoosh

- X5 Retail Group

- Автодор облигации

- акции

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Белуга Групп

- Биннофарм Групп

- Борец Капитал

- Быстроденьги облигации

- ВДО

- вис финанс

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Гарант-Инвест

- Гарант-Инвест облигации

- Генетико

- Глобал Факторинг Нетворк Рус

- Глобалтранс

- ГМК Норникель

- ГТЛК облигации

- Дарс-девелопмент

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- Завод КЭС облигации

- интерлизинг

- ИЭК ХОЛДИНГ

- Кармани

- Каршеринг Руссия

- Контрол-Лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- Магнит

- МГКЛ

- МигКредит облигации

- Новатэк

- Норильский Никель

- О'Кей

- О'КЕЙ облигации

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- переменный купон

- ПЛАЗА-Телеком

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- роделен

- Роделен облигации

- Росагролизинг

- Русагро

- русал

- Самолет облигации

- Северсталь

- Сегежа

- Сегежа групп

- селектел

- СЕЛЛ-Сервис

- сибавтотранс

- СПГ

- Уральская сталь

- флоатеры

- Фордевинд

- Элемент лизинг

- Энергоника

- эр-телеком холдинг

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК