Блог им. AlexMil

❌Волны Эллиотта не волнуют профи: что действительно движет рынками?

- 24 августа 2023, 16:29

- |

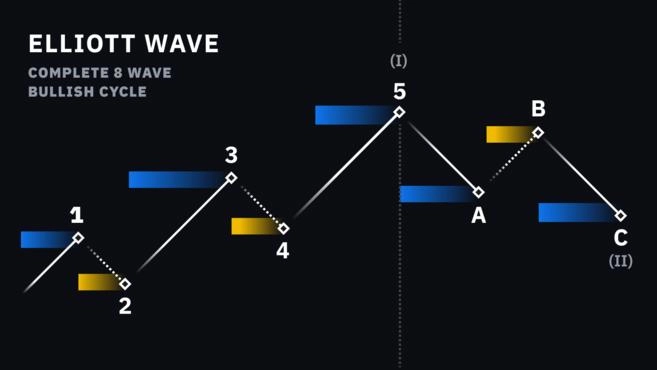

Волновая теория, предложенная американским бухгалтером Ральфом Нельсоном Эллиоттом в 1930-х годах, до сих пор пользуется популярностью среди некоторых трейдеров и аналитиков. Согласно этой теории, движение цен на финансовых рынках происходит в виде волн — чередующихся импульсов и коррекций. Последователи Эллиотта пытаются выявлять эти волны в графиках и прогнозировать развороты тренда.

Однако в современных условиях применимость волновой теории вызывает множество вопросов. Рассмотрим основные аргументы скептиков, ставящие под сомнение её актуальность в XXI веке.

✅Субъективность интерпретации волнПервой проблемой является крайняя субъективность в определении волн и их границ на графике цены. Зачастую разные трейдеры по-разному выделяют волны и подволны, исходя из собственного видения рынка.

Отсутствуют какие-либо формальные правила для объективной и воспроизводимой идентификации волн. Это делает прогнозы, основанные на волновой теории, в высшей степени ненадежными.

✅Многочисленные исключения из «правил»Ещё одна проблема — реальное поведение рынков редко укладывается в «идеальные» волновые паттерны, описанные Эллиоттом и его последователями. Практикующим аналитикам приходится постоянно приводить множество оговорок и исключений для объяснения отклонений от стандартных моделей.

Это существенно снижает предсказательную силу и практическую ценность теории, превращая её в набор разрозненных эвристик, а не стройную систему.

✅Невозможность определить целевые уровниДопустим, аналитик выделил на графике волновую модель, соответствующую одному из «классических» паттернов. Казалось бы, это позволяет прогнозировать разворот тренда. Но возникает проблема — куда именно завершится текущая волна, определить практически невозможно.

Ведь согласно теории, целевой уровень зависит от размаха и пропорций предыдущих волн. А их, в свою очередь, можно интерпретировать множеством различных способов. В итоге количество потенциальных целей исчисляется десятками, что делает прогноз бессмысленным.

✅Работает только на ретроспективеЕщё один важный момент — многие апологеты волновой теории умеют «предсказывать» развороты рынка, уже зная последующее развитие событий. Они ищут постфактум волновые паттерны, соответствующие реальному графику.

Однако попытки применить теорию для прогноза в режиме реального времени обычно приводят к неутешительным результатам. Это ставит под вопрос её практическую ценность для трейдеров.

✅Проще следовать за трендомСторонники теории Эллиотта утверждают, что она позволяет улавливать развороты рынка и открывать выгодные сделки «против тренда». Однако многочисленные исследования показывают обратное.

Стратегии, основанные на «отыгрывании» волн, по доходности существенно уступают простому следованию за направлением главного тренда. Попытки предугадать коррекции обычно приводят лишь к потерям и излишним операционным издержкам.

✅Психологические ловушкиЕщё один важный момент — волновая теория может создавать у трейдеров иллюзию возможности предсказания хаотичных движений финансового рынка. На самом деле рыночная динамика гораздо сложнее и не поддаётся столь прямолинейному анализу.

Вера в способность «уловить» разворот посредством волновых графических паттернов чревата серьёзными психологическими ошибками. Трейдер начинает видеть подтверждения своей теории даже там, где их нет, что ведёт к необоснованным прогнозам.

❌Почему крупные игроки игнорируют теорию Эллиотта?Вышеперечисленные недостатки волновой теории объясняют, почему она не пользуется популярностью среди крупных игроков финансовых рынков — хедж-фондов, инвестбанков, институциональных инвесторов. Рассмотрим их аргументы подробнее:

- Слишком упрощённый подход. Волновая теория не учитывает всей сложности и многофакторности динамики финансовых рынков. Для крупных фондов это неприемлемо.

- Отсутствие математического обоснования. Эллиотт не предоставил строгих количественных доказательств своей теории. Это вызывает недоверие у крупных аналитиков.

- Субъективность трактовок. Большая неоднозначность волновых паттернов делает этот подход непригодным для принятия ответственных инвестрешений.

- Игнорирование фундаментальных факторов. Графический анализ сам по себе недостаточен для крупных инвесторов.

- Не подтверждена на практике. Нет доказательств, что использование волновой теории повышает доходность торговых стратегий.

- Ложная предсказуемость. Теория Эллиотта может создавать опасную иллюзию контроля над рынком.

Таким образом, в современных условиях волновая теория представляется во многом устаревшим подходом, не отвечающим требованиям крупных игроков финансовых рынков. Конечно, она до сих пор находит применение среди розничных трейдеров и любителей технического анализа. Однако её практическая польза и значимость в XXI веке становятся всё более сомнительными.

Автор: Александр Миллер

Независимый финансовый советник

Управляющий партнер «Mil CAPITAL»

Вконтакте: alexmilcap

Сайт: Proptrade

теги блога Александр Миллер

- ставка ФРС

- adobe

- apple

- berkshire hathaway

- bitcoin

- ETF

- microsoft

- nvidia

- NYSE

- S&P500

- акции

- Акции в игре

- Акции РФ

- акции США

- аналитика

- аналитика акций

- биржа

- биржа NYSE

- биржи криптовалют

- Биржи мира

- биржи США

- биткоин

- БКС брокер

- Брокер

- брокер nyse

- брокеры

- втб

- герчик

- Дивидендные акции

- дивиденды

- доллар

- доллар рубль

- золото

- игры

- инвестидеи

- инвестиции

- инвестиции vs спекуляции

- инвестиции в акции

- инвестиционная идея

- иностранные акции

- Инсайд на бирже

- искусственный интеллект

- календарь инвестора

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- курс

- курс валют

- курс валют цб рф

- курс доллара

- курсы

- курсы валют

- курсы обучение торговле

- курсы по трейдингу

- курсы трейдинга

- курсы трейдинга обучение

- Московская биржа

- Нефть

- Новости

- новости рынков

- обзор рынка

- обучение

- обучение CFA

- обучение cme

- обучение forex

- обучение forex форекс

- обучение NYSE

- обучение NYSE United Traders

- обучение UT

- обучение биржевой торговле

- обучение торговле

- обучение трейдингу

- опционы

- открыть счет

- отчеты

- отчеты МСФО

- оффтоп

- прогноз

- рубль

- рынок США

- ставка ФРС США

- сша

- технический анализ

- Тинькофф Инвестиции

- торговые сигналы

- трейдинг

- Трейдинг FORTS

- трейдинг NYSE

- Трейдинг видео

- трейдинг внутри дня

- трейдинг для начинающих

- трейдинг для новичков

- финам

- фондовая биржа

- фондовый рынок

- форекс

- ФРС

- ФРС США

- хедж-фонд

- юань рубль

Я еще метод Ганна хотела изучить, но он очень сложный, для меня, по крайней мере.

Екатерина Н., Екатерина, я как человек, который проработал в хедж-фондах и инвест банках, скажу, что ни один фонд и крупный инвесторы никогда в жизни не будет покупать акции в свой портфель из-за того, что ему подсказал индикатор это сделать!

Чтобы успешно заниматься инвестициями на рынке, нужно отслеживать действия крупных участников. Есть специальные методы как это делать.

И даже крупные хедж-фонды также отслеживают на определенных ценовых уровнях действия таких же как и они, чтобы не спорить с их капиталом.

Поэтому учитесь анализировать первостепенную информацию, которая исходит от них, а не смотреть новости или искать волшебный индикатор.

Ключ — это объем! И тайминг.

Еженедельно я провожу на площадке брокера ФИНАМ обзоры по рынку. Подписывайтесь и получайте информацию. Пока она бесплатна)

Вы если утверждаете что то категорично,

То начинайте с цифр своей доходности за 5лет.

Тогда сразу будет понятно где ваше место в трейдерском курятнике.

Да кому он нах нужен?

Рупь за сто, что это пишет молодой хомячок, который начитался книжек и ничего не понял.

Субъективность интерпретации волн — есть такое, но так социономика вам в помощь, это не панацея конечно, но значительно уменьшает количество вариантов.

Многочисленные исключения из «правил» — это проблема аналитика, а не теории волн. Может быть несоответствие той или иной норме, но чтобы не соответствовать правилам, это исключительные ситуации и скорее всего речь идёт об аномалиях, которые случаются на ликвидных рынках нечасто.

Работает только на ретроспективе — видимо только у таких аналитиков, у которых много исключений из правил. Скажу вам больше, можно заработать и с неверным прогнозом, не всегда важно знать, какая конкретно волна сейчас развивается.

Проще следовать за трендом — какие сторонники это утверждают? Есть конечно определенная вероятность поймать дно, но эллиоттчики входят, как правило, когда есть основания полагать, что тренд развернулся, а если ловить ножи, то вероятность успеха так себе.