Блог им. kramin

Децентрализованные биржи. Что это такое и чем они круты?

- 04 августа 2023, 15:01

- |

В этом посте разберемся с тем, что такое децентрализованные криптовалютные биржи (DeX), чем они отличаются от классических бирж, и в чем они особенно хороши.

Пока отвечал на комментарии к прошлому своему посту окончательно понял, что ликбез по DeX критически необходим. Технология новая, и многие просто не понимают самой сути подхода.

Кстати, почитайте мой прошлый пост «Из грязи в князи и… обратно в грязи» не случайно он набрал 7К+ просмотров и 100+ лайков. Там интересно.

И да, как всегда буду очень благодарен за лайки, это смотивирует написать еще интересного.

Что еще за DeX?

Давайте к сути статьи.

Как все нормальные трейдеры я всю жизнь знал, что биржа, это такое место куда приходят люди, чтобы продавать и покупать друг у друга разные товары.

Раньше это было реальное здание, где трейдеры в яме кричали, как безумные. С приходом интернета торговля переместилась в онлайн, но суть оставалась прежней — люди продают и покупают друг у друга.

С появление технологии блокчейн умным людям в голову пришла интересная идея.

А что, если пересмотреть саму базовую идею биржи. Если организовать торговлю пользователей не друг с другом. А пользователей с пулом ликвидности.

Что еще за пул ликвидности такой?

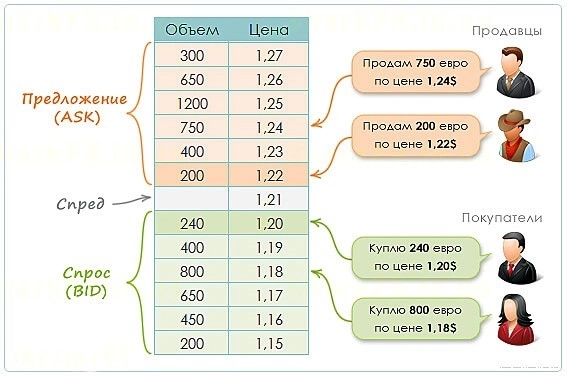

На классической бирже процесс торговли устроен через книгу заявок. В торговом терминале это называется Стакан и выглядит вот так:

Ой, извините, не та картинка. Вот так он выглядит:

Хотя кому я рассказываю, вы тут на смарт-лабе видели эту картинку миллион раз. Сверху продавцы, снизу покупатели, когда цены на покупку и продажу совпадают — проходит сделка, биржа получает комиссию. Все счастливы.

При торговле с пулом ликвидности, все выглядит вообще по-другому. Стакана заявок на такой бирже в принципе нет. Есть только хранилище, в которое загружены активы плюс специальный алгоритм (автоматический маркет-мейкер). Все операции совершает алгоритм с открытым кодом, результаты записываются в блокчейн. Полная прозрачность и децентрализация.

Интересно, но ничего не понятно.

Ок, давайте на конкретном примере.

На биржу в пул ликвидности загружены 1000 монет BTC (биткоин) и в пару с ней 1000 монет USDT (это монета цена которой всегда стремится к 1 доллару).

Соотношение в пуле сейчас 1 к 1. Если я захочу купить или продать 100 BTC, какая будет для меня цена?

Я сейчас немного упрощу процесс, чтобы сделать его более понятным. Однако суть будет верная.

В процессе обмена в дело вступит тот самый автоматический маркет-мейкер. 100 BTC составляют 10% от текущего пула. Значит при выполнении этой сделки обменный курс сдвинется на 10% от текущего. И для покупателя операция пройдет по цене 1.1 USDT за 1 BTC.

Т.е. мне нужно будет внести в пул ликвидности 110 USDT, за это я получу на руки 100 BTC.

В пуле останется 900 BTC и 1110 USDT.

Соотношения поменяются, для следующих сделок цена будет рассчитываться уже исходя из новых цен. Чем больший объем я хочу торговать, тем сильнее получится проскальзывание.

Стало понятнее?

Получается, что такой механизм позволяет проводить сделку даже одному отдельно взятому трейдеру. Тебе не нужно ждать пока твою заявку кто-то исполнит.

Такой подход позволяет с одной стороны оставить в силе рыночные механизмы. Спрос толкает цена наверх, распродажи толкают вниз. Чем сильнее спрос, тем сильнее движение.

С другой стороны мы существенно упрощаем процедуру и делаем ее полностью прозрачной.

Какие еще плюсы?

Интересным следствием перехода на автоматический маркет-мейкер является возможность залистить свою монету и запустить ее торговлю в пару кликов.

Вы знаете сколько стоит листинг на крупной классической бирже? В криптомире это обычно миллионы долларов, если говорить про фонду, то там счет идет на сотни миллионов. И это только прямые расходы.

Помимо этого, IPO еще и технически сложный процесс. Для каждой новой акции необходимо запустить процесс поддержания ликвидности. Привлечь маркет-мейкера (привет кукловодам), который обеспечивал бы заявками спрос и предложение. А это все дополнительные издержки и сложности.

На криптовалютной бирже, ты просто создаешь новый пул ликвидности, добавляешь в него свой собственный токен в связке вместе с какой-то популярной монетой, и вуаля! ICO выполнено.

Я в прошлом году делали листинг своего токена ZTHB на бирже Pancakeswap и на все операции у меня ушел один вечер (включая выпуск токена, листинг, пополнение пула ликвидности, ну т.е. вообще на все).

Стартовые издержки на первичное размещение существенно ограничивают этот процесс для малого бизнеса. К примеру, локальная сеть из 10 кофеен никогда не сможет разместиться на NYSE, но легко выпустит свой токен. Начать можно хоть с тысячи долларов.

Кстати, если хотите запустить на децентрализованной бирже свой собственный токен — могу проконсультировать, я этот процесс уже прошел.

Понятное дело, что у новых монет по определению будет заоблачная волатильность. Пока пул ликвидности не измеряется десятками миллионов каждая сделка будет изрядно влиять на цену. Понятно, что в этой индустрии существует заоблачное количество скама, просто в силу простоты запуска.

Но сама технология, просто поразительная в своей элегантности и красоте.

Что дальше?

Децентрализованные биржи продолжают развиваться. Уже сейчас поверх автоматического маркет-мейкера реализуются возможности постановки лимитных заявок, стаканы, фьючерсы и опционы (даже не спрашивайте меня, как это все работает). Уверен, что интересных идей будет еще вагон.

Если стало интересно, сходите повтыкать на крупнейшие DeX биржи:

В любом случае стоит посмотреть как это работает. Задавайте вопросы в комментариях.

P.S. Кстати, если текстовое изложение показалось вам сложным, посмотрите вот этот видос, там все понятно и с картинками:

теги блога Артем Крамин

- DeX

- ICO

- quik

- вебинар

- вебинары

- вопросы

- вопросы и ответы

- голодание

- голосование

- грааль

- дауншифтинг трейдера

- децентрализованная биржа

- децентрализованные финансы

- дисперсия

- Дуров

- жизненное

- индикатор настроения

- инсайт

- исполнитель приказов

- исполнитель торговых сигналов

- казань

- коворкинг

- контакты

- крамин

- крипта всё

- криптовалюта

- Лондон

- ЛЧИ 2011

- майнинг криптовалют

- мани - риск менеджмент

- мани-менеджмент

- манименеджмент

- мотивация

- мысли вслух

- опрос

- ответы и вопросы

- ответы на вопросы

- оффтоп

- письма

- покер

- покер для трейдера

- пора валить

- привод

- роботы

- Россия

- семинар

- скальперский стакан

- скальпинг

- совместный проект

- стакан

- Стоп-лосс

- тестирование систем

- теханализ

- технический анализ

- торговые роботы

- трейдинг

- управление капиталом

- фьючерс

- фьючерсы

- хобби

- холивар

- хорошие новости

- частная собственность

- юмор

дыры в ПО могут быть конечно, но правильные ребята выкладывают код для стороннего аудита и совсем уж прямой доступ к пулу будет замечен сообществом.

Автор — копия Бена Кингсли.

По теме — немного смешаны понятия DeX и Defi. Вот Uniswap — это Defi, а 0x или DyDX — это DeX.

И я вот анализировал DeX-ы и пришёл к выводу, что народу они не заходят, в отличии от DeFi, о чём писал у себя на канале "по уши в крипте".

Почему? Вопрос сложный: я думаю что криптобиржа — это вот место куда ты пришёл и целый спектр услуг получил начиная от тупой покупки спота и фьючей и заканчивая различным Earn-ингами, пулами, опционами и платежными картами. То есть это эдакие гиперскалеры в мире банков с маркетингом, рекламой, умными мужиками в пиджаках и девочками в юбках-карандашах.

А у DeX ничего этого нет: они ползают между протоколами, и всё равно привязаны к ETH и BNB.

Netro, спорить по определениям не буду, вот просто цитата по вики:

— Uniswap is a decentralized cryptocurrency exchange that uses a set of smart contracts (liquidity pools) to execute trades on its exchange.

Любая DeX — это по определению DeFi, не очень понимаю как вы мягкое с теплым сравниваете, если честно.

Если сравнивать с централизоваными решениями типа Binance, то безусловно DeX биржам есть еще куда расти. Но думаю это просто вопрос времени. Уже и пулы появляются, и фьючерсы, и платежные карты. Все это постепенно за спросом подтягивается. А спрос формируют громкие скандалы типа FTX.