Блог им. optionionist

Вомма или Волга?

- 09 июня 2022, 12:17

- |

Всем привет. Продолжаю вести свой дневник по торговле опционами на биткоин на игровом контуре AE Game. Сегодня хочу порассуждать о том, почему продажа или покупка волатильности интересна вблизи центрального страйка.

В самом начале изучения опционов у многих трейдеров, и у меня в том числе, появляется соблазн продажи дальних опционов. Вроде как всё безопасно, вероятность того что рынок пробьет какой либо из страйков нашего стрэнгла невелик. Плюс всегда можно отроллировать опасную ногу конструкции. Ещё можно добавить сюда, что все греки имеют максимальное значение на центре и можно тихо собирать временной распад вдалеке от рынка и не знать себе беды. И это действительно так, максимальные значения практически все греки имеют на страйке ATM. Но есть исключение — это грек Волга, ещё по другому её называют Вомма. О ней сегодня и пойдёт речь.

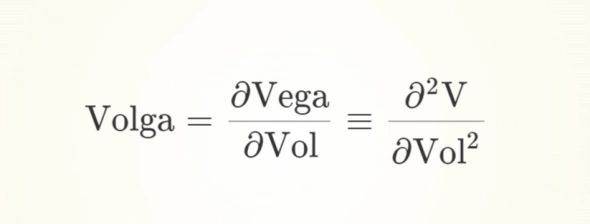

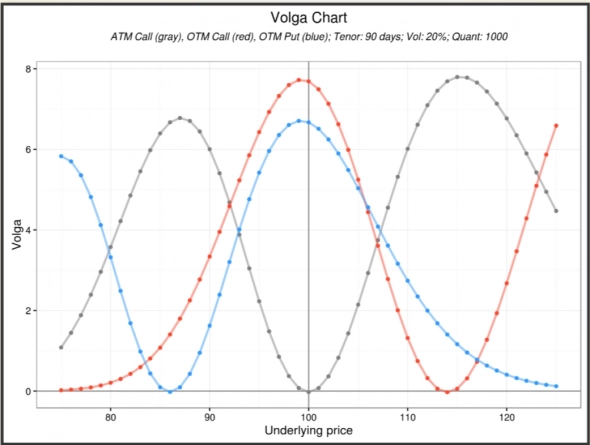

Вомма это грек второго порядка и является производной веги опциона по волатильности. Вомма характеризует чувствительность опциона к росту или же снижению волатильности и показывает на сколько изменится вега опциона при изменении IV на 1%. Исключительность Воммы заключается в том, что у опцона ATM страйка она практически равна 0, а своих максимальных значений достигает у опционов OTM с дельтой 0.15 — 0.25. Вомма имеет тот же знак, что и вега. Проданная вомма отрицательна, соответственно купленная вомма положительна. Вот так выглядит её график.

Теперь рассуждения о том, что всё это значит для продавца волатильности. Для продавца волатильности рост IV означает неблагоприятное изменение цены опциона. В момент когда резко изменяется рыночная волатильность, убыток по веге может легко перекрывать ту прибыль, что генерирует тета. И конечно лучше всего иметь вега стабильность, нежеле абсолютно некотролируемый рост веги на краевых опционах. Да на центральном страйке мы имеем бОльшее значение веги чем на краях, но при этом оно предсказуемо. В случае с опционами где вомма имеет максимальное значение, мы получим большой рост веги, плюс необходимость роллирования, то есть мы сначала с большим убытком вынуждены закрыть убыточную ногу и открывать дальше от рынка, что скорее всего приведёт к пирамидингу и ещё большим рискам.

Вдобавок ко всему стоит добавить, что продажа дальних опционов требует большего ГО и имеет куда меньшую рентабельность капитала. То есть мы принимаем больше риска за меньшее вознаграждение. Ну и нетрудно догадаться, что продажа бабочки является наиболее безопасным вариантом продажи волатильности.

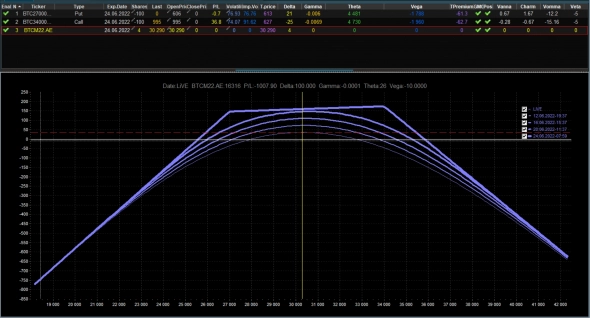

Привожу пример продажи волы для опционов с дельтой 0.25 и максимальной воммой. Благо что терминал Option-lab биржи AE умеет рассчитывать значение этого грека.

Выводы: 1.вомма это фактически ускоритель нарастания веги, аналогичный тому чем является гамма для дельты.

2. Если мы не хотим иметь неконтролируемое нарастания убытков по веге, то лучше торговать старайки ATM.

3. Продавать опционы далеко от рынка дело не прибыльное и чем всё заканчивается все знают. Примеров таких выносов предостаточно.

4. Как бы не звучало парадоксально, самая безопасная торговля вблизи ATM.

5. Не стоит забывать про толстые хвосты. Те вероятности движения рынка, что есть сейчас могут измениться и рынок легко пролетит 1 или даже 2 сигмы.

6. Не будет лишним изучение греков второго порядка. Знание особенности поведения опциона в разных состояниях может уберечь от нежелательных убытков.

Пишите в комментариях что вы думаете об этом.

теги блога optionist

- BTC

- option-lab

- биткоин

- Греки

- кривая

- крипта

- криптовалюта

- опцины

- опционные конструкции

- опционы

- синтетика

- торговые роботы

- торговый софт

- эфир

На СЛ такой аудитории больше нет.

не совсем: он готовился к кризису + уже терял к тому времени.

Смешно, но вышло наоборот!

После большой прибыли 2008г. к нему инвесторы «в путы» повалили толпой. Он их отговаривал, что след. кризис будет не скоро, но они настаивали. В итоге все будущие покупки путов сгорели и инвесторы успокоились

А где можно посмотреть графики различных грек, как в этой статье?? (Прога или сайт)

И например, построить ту же Вомму в зависимости от Дельты, а не от базы.

Просто этих греков у меня просто завались, в Греции меньше

en.wikipedia.org/wiki/Greeks_(finance)