SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. IBat

ЗПИФ недвижимости Альфа-АП, показываю на пальцах

- 28 ноября 2021, 18:12

- |

Друзья,

присматриваю для себя инвестиции в коммерческую недвижимость.

Делюсь экспресс-анализом:

1. Фонд заполнен недвижимостью только на 75%, в ОФЗ размещено 25% фонда, при этом формирование фонда началось в марте 2020 года

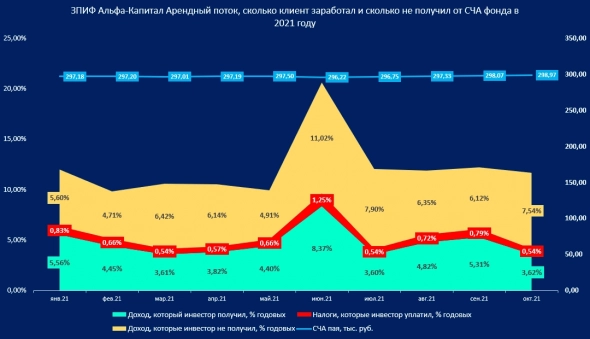

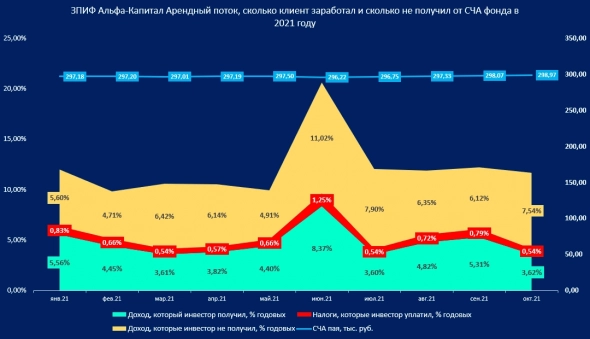

2. Доходность за счет выплаты дивидендов за вычетом налогов, относительно стоимости СЧА пая (не путать с биржевой ценой, которая упала), для инвестора составила ~4,8% годовых в 2021 году

3. Я попробовал оценить за счет чего сформировалась такая низкая доходность и можно ли ожидать улучшения ситуации в будущем, для этого я проанализировал ежемесячную отчетность фонда.

3.1. Сразу скажу, что у меня возникли сложности с отделением денежного потока от бумажной прибыли и убытка, потому расчет выполнен по весьма приблизительной методике, не тянущий на профессиональный подход, но вполне подходящей, на мой взгляд, для нужд частного инвестора:

3.2. Результаты такие:

Заключение: не готов инвестировать даже с учетом падения стоимости пая на бирже.

Не является инвестиционной рекомендацией. Не призывая покупать или продавать данный фонд. Все решения принимаете самостоятельно.

присматриваю для себя инвестиции в коммерческую недвижимость.

Делюсь экспресс-анализом:

1. Фонд заполнен недвижимостью только на 75%, в ОФЗ размещено 25% фонда, при этом формирование фонда началось в марте 2020 года

2. Доходность за счет выплаты дивидендов за вычетом налогов, относительно стоимости СЧА пая (не путать с биржевой ценой, которая упала), для инвестора составила ~4,8% годовых в 2021 году

3. Я попробовал оценить за счет чего сформировалась такая низкая доходность и можно ли ожидать улучшения ситуации в будущем, для этого я проанализировал ежемесячную отчетность фонда.

3.1. Сразу скажу, что у меня возникли сложности с отделением денежного потока от бумажной прибыли и убытка, потому расчет выполнен по весьма приблизительной методике, не тянущий на профессиональный подход, но вполне подходящей, на мой взгляд, для нужд частного инвестора:

- я взял доходы по имуществу и прочие доходы

- и посчитал какую сумма инвестор получил дивидендами, сколько уплатил налогов по ставке 13% и какую сумму он недополучил в результате расходов на управление фонда и прочие расходы

3.2. Результаты такие:

- 55% прибыли фонда съедают расходы за управление, вознаграждение за управление и прочие расходы (в отчетности не раскрывается, что в них входит) — оранжевая область графика,

- 6% прибыли уходит на налоги — красная зона графика

- 39% прибыли достается инвестору в виде чистого кеша дивидендами.

Заключение: не готов инвестировать даже с учетом падения стоимости пая на бирже.

Не является инвестиционной рекомендацией. Не призывая покупать или продавать данный фонд. Все решения принимаете самостоятельно.

теги блога Владимир

- совет

- buy the dip

- FIRE

- longevity

- S&P500

- SWIFT

- акции

- Банк России

- банки

- бедные

- бизнес

- богатые

- брокеры

- бюджет России

- водород

- водородная экономика

- втб

- газпром

- газпромбанк

- Группа ЛСР

- Дерипаска

- дивиденды

- долголетие

- доллар рубль

- доля акций в портфеле

- доходность акций

- зарплата

- зарплаты в России

- ЗОЖ

- золото

- ЗПИФ Альфа-АП

- ИИС

- инвестиции

- инфляция

- инфляция в России

- ипотека

- Казахстан

- кризис 2022

- крипторубль

- личные финансы

- Лукойл

- мобильный пост

- на пенсию в 35

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- нефтегазовый сектор

- нефть

- новатэк

- облигации

- опрос

- оффтоп

- пенсии

- пифы

- повышение ставки

- политика

- прогноз по акциям

- прогресс

- психология

- Пульс

- ранняя пенсия

- рецензия на книгу

- роснефть

- Россия

- Русагро

- санкции

- сбербанк

- Сергей Блинов

- статистика

- стратегия 2022

- сургутнефтегаз

- сша

- теханализ

- технический анализ

- тинькофф банк

- Тинькофф Пульс

- торговая стратегия

- трейдинг

- Украина

- Финансовая грамотность

- форекс

- фьючерс mix

- ЦБ России

- цены на газ

- экономика

- экономика России

- экономисты

- энергетическая рентабельность

- Энергетический кризис

- энергетический переход

С этими «Арендными потоками», как это обычно бывает — здравая идея, а завершилось всё какой-то мутью:

— обещали, что купят объекты чуть ли моментально после формирования фонда, что уже всё готово и согласовано (тем более X5 аффилирована с Альфой по самое небалуй, было ощущение, что уж они-то точно договорятся). Ан нет. Полтора года чё-то там экспертно выбирают, получая 1% (или больше?) комиссий за перекладывание денег наивных прихожан в ОФЗ...

— были какие-то некрасивые истории о том, что объект на Авито продавался за условные 240 млн, а фонд его купил за 265...

Короче, при должном умении любую разумную идею можно превратить в говно, с чем Альфа превосходно справилась...

Владимир, так детально не следил. Знаю, что у них есть тг-каналы фондов, и вроде как там даже есть какое-то общение. Может все пайщики там и тусуются. и информацию получают. Но не уверен.

Но в любом случае — лучше б вместо информационного освещения они занялись уставными целями фонда и купили б туда недвиги...

А получилось просто эталонное ДУ по-русски: «Мы эксперты, и за это берём конскую комиссию» И экспертно закинули всё собранное бабло в ОФЗ… Просто цирк.

Плюс надо смотреть какой там режим по налогу на имущество у зданий, если налоговая база берется по балансу — это печалька…