Блог им. dv_ovechkin

Инфляция: влияние на доходность финансовых активов и хеджирование от инфляционного риска

- 22 ноября 2021, 13:42

- |

Инфляция. Как много боли в этом слове, и не только для рядового россиянина, но и для Центральных банков развитых и развивающихся стран, которые стремятся обеспечить стабильность потребительских цен.

Товарищи, которых интересует не макроэкономическая стабильность, но доход от операций на фондовом рынке, очень сильно хотят знать, как вести свою торговлю в зависимости от инфляции? Сегодня мы ответим на этот вопрос и разберем ряд следующих взаимосвязей:

1) инфляция — облигации;

2) инфляция — акции;

3) инфляция — биржевые товары.

Инфляция — облигации

Здесь все довольно просто: если доход от владения облигацией (получаемый в конце срока жизни облигации номинал или купон) не индексируется в зависимости от темпа роста цен, то инфляция влияет на облигации резко негативно: растут цены, растет процентная ставка, падает цена облигаций.

Если доход от облигации индексируется, то влияние инфляции не такое сильное, как в предыдущем случае, но все же есть. Индексация происходит с временным лагом и с учетом той инфляции, которая известна за предыдущий период времени.

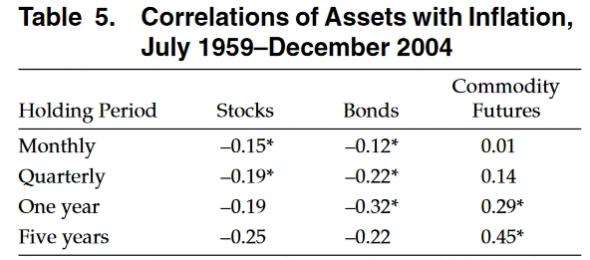

Инфляция негативно влияет на доходность облигаций. Как показано в этом исследовании, негативное влияние сохраняет свою значимость на горизонтах в месяц, квартал и год. Инфляция перестает значимо снижать доходность облигаций, если период владения составляет от 5 лет.

Инфляция — акции

Интуиция подсказывает: рост потребительских цен повышает выручку компаний, которые заняты в сфере производства конечных товаров и услуг. Кроме того, если наблюдается рост потребительских цен, то, в большинстве случаев, можно наблюдать рост цен на промежуточную продукцию. Так что, производители непотребительских товаров и услуг тоже не уходят обиженными. Затраты в виде заработных плат можно пока не увеличивать, ведь контракты заключаются на определенный срок. Если в контрактах заложены темпы индексации заработной платы, то, опять же, индексация произойдет с временным лагом. Да и заложенные темпы индексации могут быть меньше темпов инфляции.

Получается, если у предприятий при инфляции растет выручка и, скорее всего, прибыль, то инфляция должна приводить к росту курсовой стоимости акций, правда же?

Не правда.

Отрицательную связь между инфляцией и доходностью акций показал Нобелевский лауреат Юджин Фама еще в 1981 году в статье «Stock Returns, Real Activity, Money and Inflation». По утверждению автора статьи, ускорение темпов инфляции может предвещать будущее снижение деловой активности. Ну, то есть прибыли компаний скорее упадут, чем вырастут. Этим объясняется негативная связь «инфляция — доходность акций».

Более свежие исследования (к примеру, вот это) подтверждают выводы, полученные Фамой относительно инфляции, деловой активности и доходности акций.

В работе от Ecomic Reserach Centre от немецкого Бундесбанка также подтверждается негативная связь «инфляция — доходность акций». Кроме того, автор приходит к дополнительному выводу: если темп роста инфляции сильно выше ожиданий, то доходность акций страдает еще больше.

В этом исследовании авторы привносят во взаимосвязь «инфляция — доходность акций» еще немного нелинейности: авторы приходят к выводу, что растущая инфляция негативно влияет на доходность, а вот спадающая не оказывает на акции никакого влияния.

В общем, инфляция негативно влияет на акции, по крайней мере, в краткосрочной перспективе. Негативное влияние сохраняет свою значимость на горизонтах в месяц и квартал. Если период владения акциями составляет больше года, то негативное влияние становится статистически незначимым.

Инфляция — биржевые товары

Как показано в работе «Fact and Fantasies about Commodity Futures», курсовая стоимость биржевых товаров значимо положительно коррелирует как с ожидаемым, так и с неожиданным ростом инфляции. Купив биржевые товары (некоторые инвесторы особо советуют золото) можно захеджировать свой портфель от ускорения инфляции. Об этом сообщают исследователи из Vanguard, которые оценили коэффициент чувствительности биржевых товаров и неожиданной инфляции на основе 10-летней скользящей регрессии и пришли к выводу, что этот коэффициент изменяется в диапазоне от 7 до 9. То есть если темп прироста цен составил 5% при ожиданиях в 4%, то биржевые товары вырастут на величину от 7% до 9%.

Положительная корреляция между биржевыми товарами и инфляцией сохраняется при любом временном горизонте. Но статистическую значимость корреляция приобретает на временном промежутке от 1 года. Это связано с тем, что стоимость биржевых товаров начинает рост и падение немного раньше инфляции. Так, по оценкам ЕЦБ, биржевые товары опережают потребительскую инфляцию в среднем на квартал. Кроме того, рост биржевых товаров происходит в ответ на монетарную экспансию. Поэтому, для грамотного хеджирования от инфляции нужно следить за денежно-кредитной политикой и подбирать верный момент. Например, купить биржевые товары после роста денежного предложение и немного до ускорения инфляции.

Еще одним индикатором, способным подсказать нужный момент для покупки биржевых товаров, может стать какой нибудь опережающий к мировой экономике показатель. Лично я использую CLI от ОЭСР, в частности, для выбора момента покупки фьючерса на нефть.

И да, для хеджирования от инфляции нужна покупка именно биржевых товаров, а не акций фирм, которые эти товары производят. Корреляция акций товаропроизводителей с широким рынком выше корреляции таких акций с биржевыми товарами.

Итоги

Приведем табличку с корреляциями из «Fact and Fantasies about Commodity Futures» для наглядности

*-значимость на уровне 5%

Так, если вы долгосрочный инвестор в акции и облигации, можете не принимать инфляцию в расчет. Статистическая значимость ее влияния на акции и облигации исчезает на горизонте 5 лет. Чего уж говорить о 30-ти летних промежутках времени: акции переигрывают и уничтожают инфляцию как дешевку.

Если ваш горизонт инвестирования более краткосрочный, то имеет смысл захеджировать от растущей инфляции свой портфель из акций и облигаций покупкой биржевых товаров. Покупать и продавать биржевые товары нужно немного заранее. Подсказкой для момента покупки или продажи могут стать показатели денежно-кредитной политики мировых ЦБ или опережающие индикаторы роста мировой экономики, такие как CLI. Как я использую CLI для выбора момента покупки фьючерса на нефть можно прочитать здесь.

Спасибо за чтение и удачи в инвестициях! Подписывайтесь на мой блог на смарт-лабе и телеграмм-канал, чтобы не пропустить новые исследования и стратегии, а также следить за их применением на личном брокерском счете.

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

если потеря половины доходности это статистически незначимо, то окей

Tуземец, инфляция на промежутке больше года теряет значимость влияния на доходность.

О какой потере половины депозита идет речь?

Tуземец,

в таблице видно: номинальная доходность индекса 12,5% годовых, инфляция 7,6%, реальная доходность индекса 4,9%.

Но это же не значит, что при нулевой инфляцией реальная доходность индекса останется на уровне 12,5%.

Какая инфляция за последние лет 30 и какая при этом получилась доходность японского фондового рынка.