Блог им. trade_execution

Все дело в цифрах. Модель CAPM для определения ожидаемого дохода акций.

- 08 августа 2021, 13:13

- |

Наверняка читателям моего T-канала и smart-lab.ru на глаза не раз попадалась аббревиатура CAPM. Если перейти на сайт с разъяснениями CAPM, то, как правило, после пяти минут чтения рука просит закрыть страницу, или просто добавить ее в закладки и благополучно забыть про нее. Это из-за того, что тема обширная, а быстрые и конкретные рецепты по применению CAPM в инвестировании «глубоко зарыты».

Для тех, кто хочет понять, как определить Ожидаемый доход акций с помощью CAPM, давайте попробуем разобраться. Те, кто уже знаком с CAPM – «Все новое — хорошо забытое старое»!

Итак, модель CAPM(от англ. 'capitalassetpricingmodel), русская аббревиатура МОДА(Модель оценки долгосрочных активов). Её автор — экономист Гарри Марковиц. Но взаимосвязь между уровнем риска и доходностью доработали У.Шарп, Я. Мойссин и Дж. Линтером (1964-1965).

В первую очередь модель CAPM (МОДА) использовалась финансовыми менеджерами для оценки стоимости собственного капитала компании.

В свою очередь требуемая ставка доходности обычными акционерами равна стоимости собственного капитала. И когда финансовые менеджеры к-н компании решают вопрос о расширении бизнеса путем реинвестирования прибыли (то есть целесообразность реинвестирования нераспределенной прибыли обратно в бизнес), выпуска новых обыкновенных акций или долговое финансирование, то для такой оценки обычно используют следующие подходы:

- модель CAPM (Модель оценки капитальных активов),

- модель дисконтирования дивидендов и

- метод доходности облигаций с учетом премии за риск.

В рамках данного поста ограничимся моделью CAPM, тем более, что для инвестора она может послужить отличным дополнением к аналитическому арсеналу. Как бы ее не критиковали (из-за линейной взаимосвязи), именно данная модель позволяет получить ответ на то, как финансовые рынки измеряют риск и конвертируют его в ожидаемый доход.

Инвестор, который купил акции, считает доходность так:

Доходность, % = (Сумма дивидендов + Доход от изм. цены акции) / Цена покупки акций*100

Доходность, при инвестировании в акции, может как приятно удивлять инвесторов, так и разочаровывать, поскольку колебания цен на акции приводят к колебаниям их прибыли (вплоть до отрицательной), а значит, чем больше колебания цен акций, тем выше риск.

Соответственно, инвестор выбирает либо доходность депозита, где риск отсутствует, либо рынок акций, где доходность больше, но нет предсказуемости прибыли из-за колебания цен акций.

Колебания цен акций, в стандартной модели CAPM, измеряется коэффициентом Бета (β).

Бета (β) измеряет чувствительность акций по отношению к колебаниям всего рынка и вычисляется на основе статистических данных. Как правило, коэффициент Бета (β) поставляется во всех бесплатных скринерах.

Акции с β = 1 — значит акция растет или падает на ту же величину, что и индекс;

Акции с β = 1,5 — при росте/падении индекса на 1%, акция растет или падает на 1,5%

Акции с β = 0,5 — при росте/падении индекса на 1%, акция растет или падает на 0,5%Итоговая формула: Rs= Rf + βs(Rm-Rf), где:

Rs = ожидаемая доходность акций (и стоимость собственного капитала компании).

Rf = безрисковая ставка.

βs = бета-коэффициент акций.

Rm = ожидаемая доходность на фондовом рынке в целом (Индекс акций).

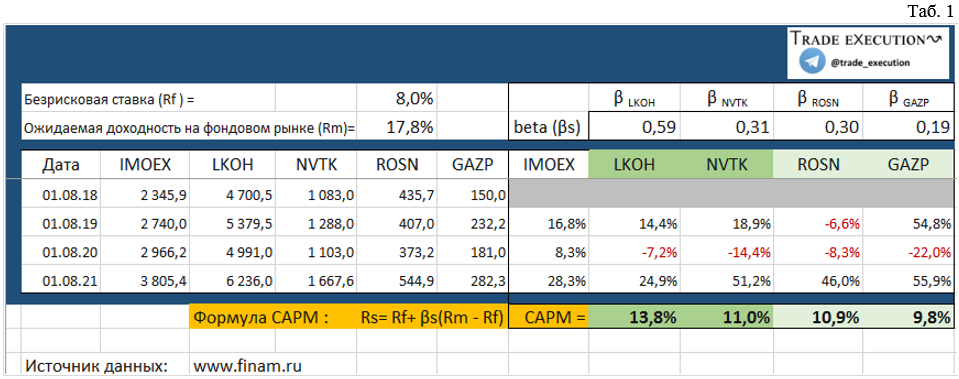

Теперь предлагаю посмотреть все расчеты на реальных цифрах. Для примера возьмем наиболее интересные акции из нефтегазовой отрасли российского рынка в сравнении с Индексом МосБиржи (IMOEX) на основе 3-х летней давности.

Итак, на реальных цифрах Дано:

Определить по стандартной модели CAPM ожидаемый доход акций на следующий год: LKOH, GAZP, NVTK, ROSN на основе 3-х летней давности при условии, что безрисковая ставка (Rf ) на следующий год останется в пределах 6,5%-9,5%.

Вычислить ожидаемую доходность на фондовом рынке (Rm) ?

Вычислить бета-коэффициент (βs) ?

Определить ожидаемый доход акций на следующий год ?

Решение:

В качестве безрисковой ставки берем будущее среднее значение (6,5%+9,5%)/2=8%

Ожидаемую доходность на фондовом рынке (Rm) = среднегодовая доходность индекса за три года

βs рассчитываем по готовой формуле1 в excel =НАКЛОН (Диапазон доходности Индекса МосБиржи по годам; Диапазон доходности Акции по годам)

1При помощи функции НАКЛОН (в англоязычной версии – SLOPE) определяем коэффициент наклона между массивами данных. Итоговое значение и является бета коэффициентом.

Ожидаемый доход каждой акции рассчитываем по формуле CAPM (Rs= Rf+ βs(Rm-Rf))

Вывод: Исходя из расчетов (Таб. 1) хорошо прослеживается связь ожидаемого дохода и коэффициент — бета (βs). Чем коэффициент выше, тем больше ожидаемый доход и наоборот. Акции LKOH, из представленной выборки с ожидаемым доходом на следующие год 13,8%, принято считать наиболее рискованными, поскольку бета выше. Соответственно более стабильной в нашем случае принято считать акции GAZP с ожидаемым доходом 9,8% и более низкой бетой.

Тема для спора: Проблема данного подхода в том, что бета-коэффициенты нестабильны с течением времени. Это создает трудности, когда бета-коэффициенты, полученные по историческим данным, используются для расчетов ожидаемого дохода акций. Также Оценка будущей безрисковой ставки тоже подвержена ошибкам. Однако, несмотря на все недостатки, измерения ожидаемого дохода по модели CAPM выглядят не хуже, чем другие существующие подходы Оценок акций.

Ее ключевым преимуществом является то, что она количественно оценивает риск и обеспечивает объективный подход для перевода показателей риска в оценку ожидаемой прибыли.

Если понравился пост, поставьте ♥ лайк!

p.s. В Telegram-канале в комментариях к посту можно скачать файл excel со всеми расчетами.

Также не забудьте подписаться на мой Telegram-канал: @trade_execution

теги блога Trade execution ↝

- AAP

- Adtalem Global Education

- Advance Auto Parts

- Amazon

- AMZN

- ATGE

- booz allen hamilton

- cfa

- Check Point Software Technologies

- CIIA

- Evergrande

- Financial

- finviz

- gamestop

- GILD

- GILEAD SCIENCES

- Google finance

- LKOH

- market data

- NBIX

- NLSN

- NVTK

- p/e

- PHM

- PulteGroup

- REGN

- ROSN

- S&P

- s&p-500

- S&P500

- SJM

- sp500 анализ

- SPY анализ рынка американский рынок

- Thor Industries

- Vertex

- Virtu Financial

- VRTX

- акции

- акции США

- американские акции

- анализ

- Анализ S&P_500

- анализ акции

- анализ акций

- анализ графиков

- аналитика

- Бета коэффициент

- Билл Гейтс

- дивиденды

- диплом

- задача

- знания

- идеи

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестор

- итоги

- итоги месяца

- ключевая процентная ставка

- ключевая ставка цб

- Книги по трейдингу

- кредит для трейдера

- маржиналка

- Маржинальная торговля

- маржинальное обеспечение

- маржинальные бумаги

- маркет-мейкинг

- мысли вслух

- Облигации

- отраслевые индексы

- пандемия

- плечи зло

- понимание рынка

- портфель акций

- портфель инвестора

- размер позиции

- РЕПО с ЦК

- риск

- Роосия

- Самообразование

- санкции

- сертификация

- скачать бесплатно

- скринер

- справедливая цена

- Страхование рисков

- строительство домов

- точка входа

- трейдинг

- трйдинг

- факторы роста

- Финансовая отчетность

- финвиз

- фундаментал в торговле

- фундаменталка

- фундаментальный анализ

- хеджирование позиции

- цитаты великих биржевиков

- цитаты применимые к трейдингу

2. «финансовые рынки измеряют риск» — рынки могут измерять риск?

3. «Чем коэффициент выше, тем больше ожидаемый доход и наоборот» — ну, то есть сами виноваты, сами большой коэффициент поставили, по этому и отрицательный результат?

Василий Федорович,

1. Долгосрочность и краткосрочность активов...(см. баланс), что касается Lehman Brothers, то там проблема была не в методах оценки а в критериях по присвоению рейтинговых агентств высоких рейтингов по сути мусорным ипотечным сертификатам(конспирология говорит что это был сговор).

2. Под «финансовые рынки» понимается толпа инвесторов

3. Коэффициент не проставлен а рассчитан по формуле (см. пример на реальных цифрах)