Блог им. electroezh

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

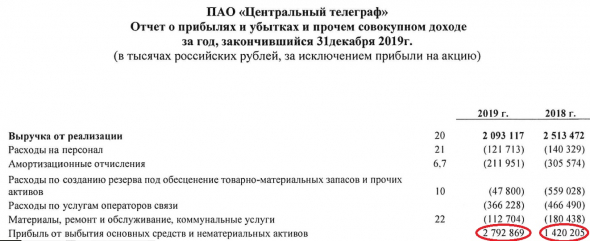

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

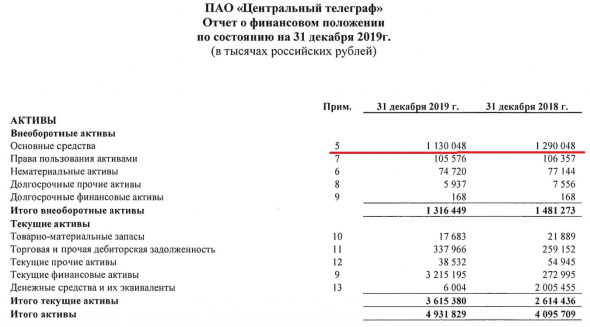

Взглянем на баланс компании:

Вы видите разницу в 2,7 млрд? Даже и не видно основных средств на 2,7 млрд., не то чтобы разницы.

На что, вы, конечно можете меня упрекнуть, дескать, братиш, ну ты чего,

Основные средства давно самортизированы, а учёт ведётся по исторической стоимости, а не по рыночной.

К этому я вас и подводил, к учёту по исторической стоимости, к её проблеме в мультипликаторах ROA и ROE.

Ведь при таком учёте получается активы занижены, и капитал занижен, а рентабельность в разы завышена,

и никоим образом, не отображает реальную способность менеджмента эффективно вести бизнес.

В примере выше Основные средства это здания, но в другом примере эти заниженные данные могут быть станками,

машинами, комплексами производств, и т.д. и т.п. И при сравнение двух предприятий по рентабельности получаются

совсем не реальные данные, т.к. вы не знаете в какой период эти Ос куплены, по какой стоимости,

и насколько они самортизированы, и по какому методу считают амортизацию. А сравнивая показатели рентабельности

отдаёте ли вы себе отчёт что компании могут вести разную учётную политику, могут учитывать ос по исторической стоимости,

а могут по рыночной, а могут и с помощью дисконтирования будущей экономической выгоды.

Дополнительно приведу пример из жизни, я работаю на заводе тяжёлого машиностроения,

Группа компаний в которой я работаю выпускает отчётность по мсфо.

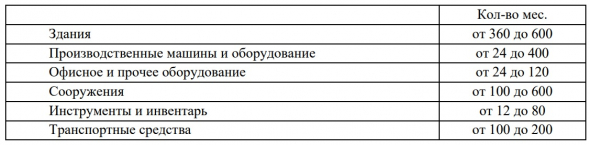

Сроки амортизации в отчётности представлены следующим образом:

И вот тут, как у работника, у меня возникает диссонанс, дело в том что я работаю инструментом

который мне выдали 9 лет назад, и я далеко не уверен что он был новый, когда я его брал.

Мы меняли немецкий трансформатор 1938 года выпуска который проработал 74 года,

самортизировался 2,5 раза аж бедный(его продали братьям из ближнего зарубежья,

чувствую его ещё по амортизационному кругу пустят). Также постоянно занимаюсь ремонтом силовых выключателей,

произведённых в 60, 70, 80 годах, которые по сути должны быть ликвидированы, судя по финансовой отчётности.

К чему я все это вёл, а к тому что когда вы считаете и сравниваете компании по рентабельности,

вы получаете крайне неточную информацию, как в части активов, так и в части чистой прибыли

(если вы не читали мою статью о не фундаментальности чистой прибыли — ссылка,

рекомендую ознакомится для более ясной картины).

Просто на мой взгляд получается такая картина, Руководство компании с помощью шаманского ритуала,

являет в этот свет готовую продукцию. Передаёт электрическую и тепловую энергию на расстояния только

им известным чудодейственным способом, а рабочие в несуществующих цехах, на несуществующих станках,

работают несуществующими инструментами.

Не идеал, конечно, но идеала ведь и не бывает...

О том, что отчетность часто фальсифицируется мы ведь спорить не будем? Значит ли это, что её не нужно смотреть от слова совсем?

Фальсификацию считаю сложной, однако в составление отчетности слишком много маневров для приведения ее к нужному виду.

Я считаю отчетность необходимо смотреть и принимать решения на основе нее, но я против расчета мультипликаторов и сравнения компаний между собой по этим мультипликаторам, об этом и пишу.

Нужно опираться на комплексный анализ ВСЕХ доступных данных.

Любой индикатор в отдельности рано или поздно на*бёт.

И это я не про Stochastic

Вроде аналитики тут все, а читать не умеют...

Я же подчеркнул слово комплексный! Надо ли объяснять, что переработчик это или перекупщик согласно комплексного анализа учитывать необходимо? ИМХО это по дефолту коню понятно! И не надо дураков ставить в пример, если пытаетесь вести серьезное обсуждение.

Кстати, перекупщика с добытчиком сравнивать таки можно, если грамотно. Но эту тему я уже обсуждать не буду. И левая она (непростая), и желание продолжать пропало.

Только что был проведён выкуп акций Банка Возрождение!

По отчёту банка, заверенный руководством банка, Советом Директоров, аудиторами, подтверждённый ЦБ, капитал банка почти 20 млрд. руб., превратился в 10 млрд. руб. на основании оценщика!!!

Напомню, что активы банка это деньги!

А не станки, столбы, провода или здания!

Это Россия!