Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 11 июня 2021, 10:49

- |

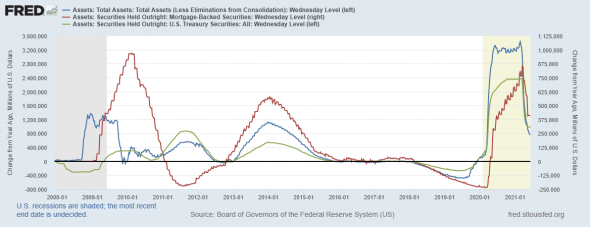

На неделе баланс ФРС вырос на 16 млрд долларов

Синяя линия — баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

На сегодняшний день темпы роста баланса ФРС замедляется, и относительно прошлого года темпы сильно затухают. Можно с уверенностью сказать, что необходимость в QE сходит на нет, и текущие объёмы ликвидности вполне достаточно. Зачем выкупают ипотечные долги – не ясно.

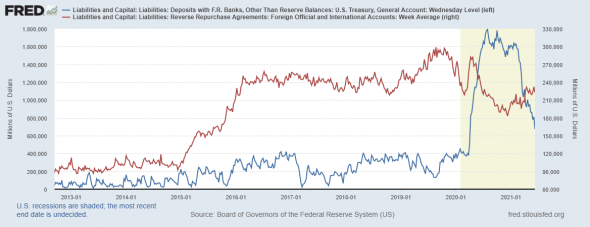

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет снизился на 138 млрд долларов, ранее ФРС озвучивала планы на II квартал оставить 800 млрд на счету, но видимо я неправильно понял намерения ФРС, или же они решили внести изменения.

Средний баланс счета до кризиса был на уровне 250-300 млрд долларов, поэтому, так или иначе, ниже 200 на долго не спустимся, т.е. давление на доллар с точки зрения ликвидности ограничено.

Красная линия – дневные РЕПО для нерезидентов. На прошлой неделе спрос на дневные РЕПО немного снизился, но показатель остается гораздо выше начала года. Спрос на международном рынке на доллары держится, хотя доходность длинных трежерис крутится вокруг 1,5%.

Ранее писал, что пока Минфин тратит деньги со своего счета, доллару сложно будет выйти в бычий тренд, т.к. ликвидность перетекает со сбережений в расходы.

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались разнонаправленно: депозиты в коммерческих банках снизились на 10 млрд долларов, а наличка в обращении выросла на 3,1 млрд относительно прошлой недели

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель был плоским.

Синяя линия – показатель депозитов в финансовой системе США, также в годовой динамике продолжает падать из-за высокой базы прошлого года.

Такая ситуация с динамикой вышерассмотренных показателей локально оказывает поддержку доллару, но соотношение кэша/сбережений все-равно остается на минимальных уровнях

Синяя линия – это соотношение депозитов к наличным деньгам, в годовой динамике. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель остается у минимумов, но за счет низкой базы прошлого года минимумы не обновляет, что оказало поддержку доллару, но пока Минфин расходует деньги со счета, доллар останется под давлением.

Действительно, ликвидности на денежном рынке США настолько много, что коммерческим банкам ее некуда девать, приходится проводить обратные РЕПО и отдавать ликвидность ФРС под 0,1% годовых

На картинке изображены объемы обратных РЕПО, и мы наблюдаем исторический максимум на прошлой неделе – без малого 500 млрд долларов банки отдали на прошлой неделе.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, показатель на текущей неделе остается на минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель на минимальных уровнях.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабильная и показатель на докризисных уровнях.

Обратите внимание, все спреды ниже или на докризисных уровнях – денег в системе очень много.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель продолжает снижаться, хотя это не соответствует состоянию денежного рынка, т.к. текущие объёмы ликвидности должны поддерживать рефляционные настроения. Рынок больше не верит ФРС, или не верит в дальнейший рост инфляции?

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не согласуется с темпами ожидаемой инфляции.

ВЫВОД

Ликвидности в финансовой системе США завались, ФРС наводнил дешевыми долларами не только внутренний, а и международный рынок, через своп-линии. Поэтому доллар остается под давлением избыточной ликвидности, которая возвращается на счета ФРС и прочих дилеров.

Но такая ситуация больше не поддерживает рефляционные настроения, что указывает на негативные рыночные настроения, вполне вероятно, что на рынке формируется «риск-офф».

На счету и Минфина деньги таят с каждой неделей, что создает неблагоприятные условия в скором будущем.

В среду пройдет заседание ФРС, на мой взгляд, объемы QE нужно сокращать, т.к. денег очень много, а рынок начинает сомневаться в компетентности ФРС, что создает взрывоопасную среду.

---------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- макруха

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Можно с уверенностью сказать, что больше печатать не получается, инфляция давит. Хочешь, не хочешь, а приходится прекращать QE.

.как там по К.Марксу призрак (социализма) бродит по Европе,.вопрос времени (когда эксплуатация чел, над человеком заканчивается, с уходом капитала(то есть несправедливым приращением капитала, собственность в средствах производства в частных руках, создает прибавочный продукт в виде капитала…