SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. IDomolazov

Опционная зарплата.

- 02 июня 2021, 09:28

- |

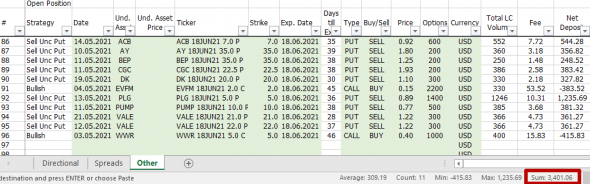

Каждый месяц подвожу итоги своих сделок, в том числе по опционам.

За май NET Sale (с учетом купли пары опционов кол) получился равным ~$3,400. Примерно столько же было за апрель.

В деньги пока рискуют попасть всего 2-3 позиции, на которые также благополучно впоследствии можно безопасно будет продать колы:)

В принципе, неплохой опционный “оклад”. Это без учета некоторых спекуляций и дивидендов по инвестиционным портфелям.

Через пару недель буду думать, из чего формировать «зарплату» на июль-август)

теги блога Иван Д.

- Anglo American PLC

- Carnival

- Carnival Corporation & plc

- commoditeis

- derivatives

- ESG

- ETF

- Finex ETF

- forex

- Gold

- interactive brokers

- MCD

- McDonald's

- norwegian cruise line holdings ltd

- NYSE

- Royal Caribbean Cruises

- RSX

- s&p-500

- S&P500 фьючерс

- Saxo Bank

- silver

- tradestation

- ubs group ag

- акции

- алмазы

- американские акции

- банки

- Биржа "Санкт-Петербург"

- биржевые фонды

- брокеры

- германия

- железная руда

- золото

- инвестиции

- инвестиционный консультант

- инфляция

- итоги 2021

- итоги года

- контанго

- коронавирус

- кризис2020

- круизы

- курсы

- личный опыт

- макроэкономика

- медь

- Московская Биржа

- мошенники

- наблюдения

- ндс на золото

- обман

- образование

- опционы

- пассивное инвестирование

- пассивный доход

- платина

- Пузыри на рынке

- санкции

- санкции возможные последствия

- сбербанк

- сереберо

- серебро

- товарные рынки

- уран

- финансовый консультант

- финансовый советник

- фондовый рынок

- форекс

- центральный банк

- экология

1. Диверсификация.

2. Наличие фондирования на случай попадания в деньги.

3. Продажа опционов только на те акции, которые я бы не против увидеть с своем портфеле.

По опционам ценообразование весьма эффективное. Знаете почему опционы стоят столько, сколько они стоят? Например, сколько стоят недельные путы на акции у денег? Это очень просто. Берете недельный таймфрейм цены акции, считаете сумму всех отрицательных приращений за последний год. Делите полученное на 52--и о чудо, получите цену, весьма близкую к цене в опционном стакане. То есть сумма всех полученных премий примерно равна сумме всех убытков по лонговым позициям в акциях, полученных при поставке. Так получается не просто так, это из-за того, что рынок весьма эффективен (то есть там не дураки торгуют).

Более того, в ценах опционов учитывается инвестиционный рост рынка. Это означает, что купив, скажем, SPY, вы получите инвестиционный доход. А вот продавая путы на него и потом продавая коллы после поставки по путам--вы не получите дохода. Это потому, что коллы дешево стоят, улыбка у этих опционов перекошена в ухмылку--что опять же потому, что там торгуют не дураки, люди то в курсе что фондовые индексы на большом времени растут.

Поэтому фразы типа «1. Диверсификация.

2. Наличие фондирования на случай попадания в деньги.

3. Продажа опционов только на те акции, которые я бы не против увидеть с своем портфеле.»

денег вам не принесут. Если хотите иметь какие-то акции в портфеле, то проще и выгоднее просто их купить, а не продавать путы дожидаясь, пока по этим путам будет поставка. Будет поставка, обязательно будет--это только вопрос времени. И по коллам, которые вы планируете продавать когда будут позиции по акциям--тоже поставка будет. И по итогам всего этого финрез будет ноль плюс некая случайная величина с нулевым средним минус комиссии.

anatolyutkin, умно написано, со всем соглашусь. Вы говорите про средние распределения, и результат от моей схемы будь она применена в случайные моменты времени без дополнительных условий совершения сделок.

Можете заметить, что сделок с опционами у меня не так много. Что предполагает наличие «домашней» работы, и точечного выставления ордеров.

В конце-концов, прав тот, кто уходит с рынка с деньгами. Вроде пока график счета говорит, что что-то заработать можно.

И совет (имхо канеш)--перекрывайтесь купленным путом, а не намерением заполучить акцию. С фиксированным риском оно спокойнее, и если эдж есть у вас--то и зарабатываться будет спокойнее.

Поглядим, какой будет дальше динамика.