Блог им. Mindspace

Smart Beta ETF: иметь или не иметь?

- 27 апреля 2021, 11:45

- |

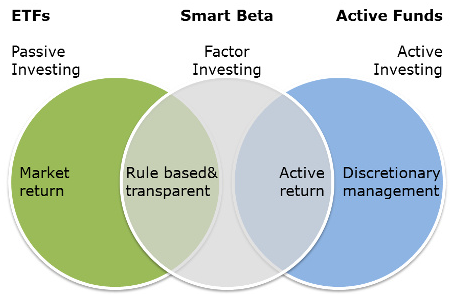

На американском рынке акций постоянно запускаются новые биржевые фонды и как минимум треть из них в последние годы приходится на так называемые Smart Beta ETF. Это пассивные (индексные) фонды, в основе которых лежат умные бета-стратегии, а по-простому, факторные стратегии.

Факторами, которые могут выбраны для того или иного фонда, могут быть: 1) волатильность; 2) ликвидность; 3) качество; 4) стоимость; 5) размер; 6) дивиденды; 7) импульс (он же моментум). Проще всегда объяснять на примерах. Поэтому давайте возьмем пятерку самых крупных Smart Beta фондов на рынке США (всего их на сегодняшний день 1134 шт.) и посмотрим, на каких принципах выбора акций они построены.

1. Vanguard Value Index Fund ETF Shares ETF (VTV)

Самый крупный по величине активов под управлением Smart Beta индексный фонд Vanguard Value Index Fund ETF Shares ETF (VTV). Он отслеживает индекс CRSP US Large Cap Value Index и отбирает акции в портфель по таким фундаментальным факторам, как: исторический коэффициент P/E, форвардный P/E, Price-to-Book (P/B), Price-to-Sales (P/S). Подробно о фундаментальных метриках акций мы говорили в данном вебинаре. Комиссия за управление (Expense ratio) 0,04%.

2. Vanguard Growth ETF (VUG)

Второй по размеру активов фонд Vanguard Growth ETF (VUG) отслеживает индекс CRSP US Large Cap Growth Index и отбирает акции в портфель, учитывая такие факторы, как: трехлетняя динамика роста прибыли на акцию (EPS) и Sales per Share (выручки на акцию), ожидаемый краткосрочный и долгосрочный рост прибыли на акцию (EPS), возврат на активы (ROA). Комиссия за управление 0,04%.

3. iShares Russell 1000 Growth ETF (IWF)

Третий по величине активов фонд iShares Russell 1000 Growth ETF (IWF) отслеживает индекс Russell 1000 Growth Index и отбирает акции в портфель на основе таких фундаментальных факторов, как: Price-to-Book (P/B), среднесрочный прогноз роста, рост Sales per Share (выручки на акцию). Комиссия за управление 0,19%.

4. Vanguard Dividend Appreciation Index Fund ETF Shares (VIG)

Четвертый по размеру активов фонд Vanguard Dividend Appreciation Index Fund ETF Shares (VIG) отслеживает индекс Nasdaq US Dividend Achievers Select Index и отбирает акции тех компаний, которые ежегодно повышают дивидендные выплаты на протяжении 10 и более лет. Комиссия за управление 0,06%.

5. iShares Russell 1000 Value ETF (IWD)

И наконец, пятый по величине активов фонд iShares Russell 1000 Value ETF (IWD) отслеживает индекс Russell 1000 Value Index и отбирает акции компаний, которые выглядят недооцененными, в частности, по соотношению Price-to-Book (P/B). Комиссия за управление 0,19%.

Итого у нас есть пять Smart Beta индексных фондов: VTV, VUG, IWF, VIG, IWD. Все эти фонды появились в начале 2000-х годов, самый поздний, VIG, в 2006 году. Поэтому мы можем сравнить их возврат, начиная с 2007-го года и заодно проверить, как они вели себя в кризис.

Как видно, за указанный период только два фонда из пяти – Vanguard Growth ETF (VUG) (линия зеленого цвета) и iShares Russell 1000 Growth ETF (IWF) (линия фиолетового цвета) – опережали широкий индекс S&P 500 (линия черного цвета) большую часть времени. Что логично: в периоды бычьего рынка акции роста дают наибольший возврат.

В свою очередь отбор акций по фундаментальным и недооцененным факторам не позволил бы обогнать рынок. Вложение в дивидендные акции дало бы результат плюс-минус широкий рынок. Раз в бычью фазу рынка лидируют акции роста давайте сравним Smart Beta с фондом на акции растущих технологических компаний Nasdaq 100 (QQQ).

Полагаю, что комментарии здесь излишни. Кроме тех, что я часто даю. Нет смысла гнаться за модными факторными ETFами, когда есть простые и понятные фонды, позволяющие сделать ставку на американский рынок в целом (фонды на S&P 500) и увеличить возврат от портфеля на широкий рынок, добавив в него в периоды роста Nasdaq 100 (QQQ). Что думаете по этому поводу? Согласны? Не согласны? И ожидаете ли вы смены тенденции с Growth на Value? Пишите в комментариях к посту.

Хотите лучше разбираться в анализе биржевых фондов? Посмотрите мой вебинар на эту тему. Хотите научиться самостоятельно составлять портфель? Пройдите большой курс Обучение составлению портфеля.

Оксана Гафаити, инвестор и трейдер,автор Mindspace.ru.Подписывайтесь, чтобы быть в курсе: Instagram | Telegram

- 27 апреля 2021, 13:00

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонды

- Facebook Акции

- Interactive Brokers

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- анализ

- Анализ S&P_500

- анализ акций

- анализ акций США

- анализ баланса

- анализ графиков

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- анализ тренда

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- выборы США

- график

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчетность

- оффтоп

- падение рынка

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- прогноз

- прогноз рынка

- прогноз рынка акций

- разворот рынка

- распределение активов

- ребалансировка портфеля

- риск

- риски

- робот

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- секторы

- система торговли

- стоп лосс

- стратегия торговли

- торговая система

- торговая стратегия

- торговля

- Торговля на NYSE

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- фундаментальный анализ