Блог им. AVBacherov

Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию

- 15 февраля 2021, 12:00

- |

Я на некоторых своих публичных вебинарах и лекциях рассказывал об элементах в моем подходе при оценке компаний с помощью фундаментального анализа. А также на свое курсе ТРИ КИТА ИНВЕСТИЦИЙ я подробно рассказываю, и показываю в Excel, как и что считать и принимать решение об инвестициях. Для удобства, многие расчеты у меня автоматизированы на Matlab и Python.

Мои оценки эволюционировали со временем, но начинал я как и многие с тех подходов, которые изложены в таких книгах как «Инвестиционная оценка» Дамодорана, «Стоимость компании» Коупленда, Коллера, Муррина и, конечно, «Анализ ценных бумаг» Грэма и Додда. Но мне всегда не давал покоя, тот простой факт, что все подходы, изложенные в этих книгах, не позволяют численно измерить вероятность сделанных оценок. Она неявным образом зашивается в прогнозы темпов роста и в ставки дисконтирования, которые используются для получения справедливой стоимости.

Поэтому я немного модернизировал подход, и сейчас называю его механической оценкой фундаментальных факторов и/или показателей финансово-хозяйственной деятельности предприятия. Помогает мне в этом понимание фундаментальных основ роста компаний, а также знание методов теории вероятности и математической статистики.

В этом посте, я немного продемонстрирую как это работает. Для этого я возьму одну из компаний за которой сейчас слежу — ПАО МАГНИТ. И чтобы Вам было интересно посмотрим, какие результаты получались на основе предположений сделанных в прошлом, как они совпали с настоящим, и что показывает подход в будущем.

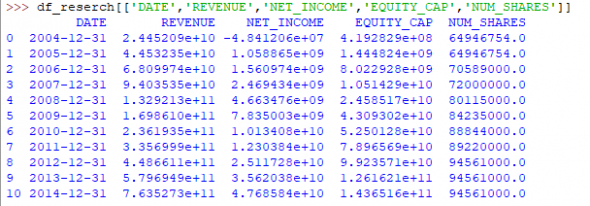

Итак, предположим, что на дворе 2015 год и я решил провести анализ компании ПАО МАГНИТ. В моем распоряжении имеются данные по МСФО вплоть до 2014 года. Вот некоторые из статей отчетности:

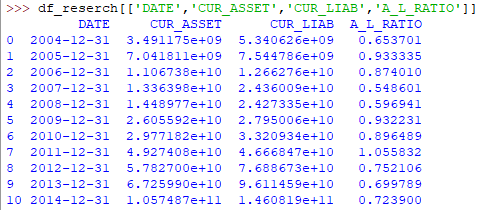

Первым делом я могу посчитать различные коэффициенты, которые мне могут показать риски, связанные с текущей деятельностью компании. Обычно это делается через разные коэффициенты ликвидности. Например классический коэффициент текущей ликвидности:

Видно, что текущих активов зачастую недостаточно чтобы покрыть текущие обязательства компания, что не очень хорошо, так как средняя по отрасли в категории «торговля» за 2015 год этот коэффициент равен 1.42 для крупных предприятий, а скажем для категории «Деятельность по предоставлению продуктов питания и напитков» — 1.2. Возможно эта плата за большие темпы роста компании. Я не буду подробнее останавливаться на этой части здесь. Она носит описательный характер и дает мне возможность, как инвестору разобраться лучше в деятельности компании.

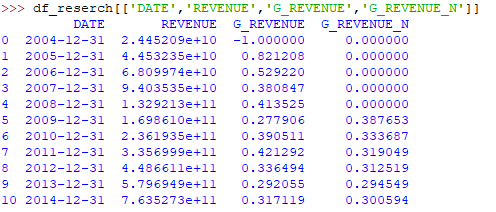

После описательной части я могу перейти к прогнозированию. И здесь мне помогут темпы роста выручки. Считается, что сложнее всего с бухгалтерской точки зрения управлять выручкой, поэтому проще всего постараться сделать прогноз именно выручки, а дальше зная нормы доходности, ROE, процент чистой прибыли в общей выручке и т.п. спрогнозировать остальные статьи. Кроме того, большинство книг, и тот же Баффет указывает, что не стоит брать для прогноза темпы роста, посчитанные от года к году, лучше использовать годовые, но рассчитанные на более длительных промежутках 5, а то и 10 лет. У нас рынок незрелый, поэтому бывает очень тяжело получить достаточно много данных по 10 летним промежуткам, поэтому приходится брать 5, и даже их будет маловато. Но тут делать нечего, поэтому приходится работать с чем есть.

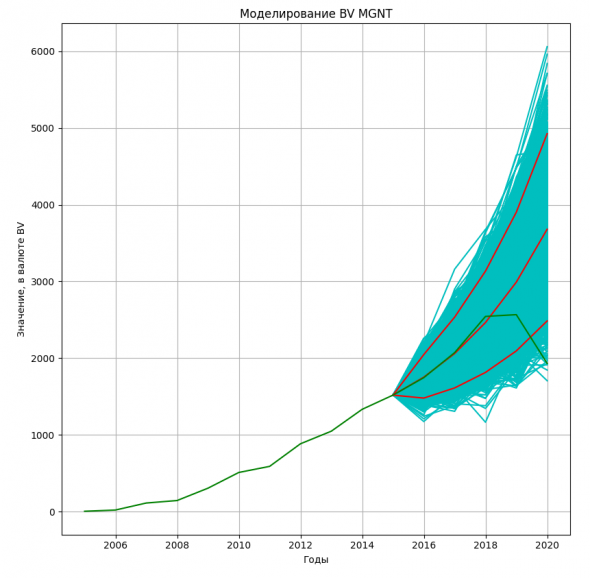

Даже невооруженным глазом видно, что 5 летние темпы роста действительно более устойчивы, что дает мне более надежный прогноз. Отсюда начинается пожалуй самое интересное. Получив 5-летние темпы роста выручки, посчитав среднее значение с учетом весового коэффициента (более поздним присваивается больший вес), его волатильность, а также используя сглаженные с помощью EMA показатели процентов и долей в общий выручке других статей и их волатилность, с помощью метода МонтеКарло я моделирую не менее 10 тысяч возможных будущих комбинаций всех основных статьей, а дальше легко получаю такие параметры, как бухгалтерская стоимость акций — BV, прибыль на одну акцию (EPS) и т.п. И у меня получается поле возможных значений, которое выглядит следующим образом:

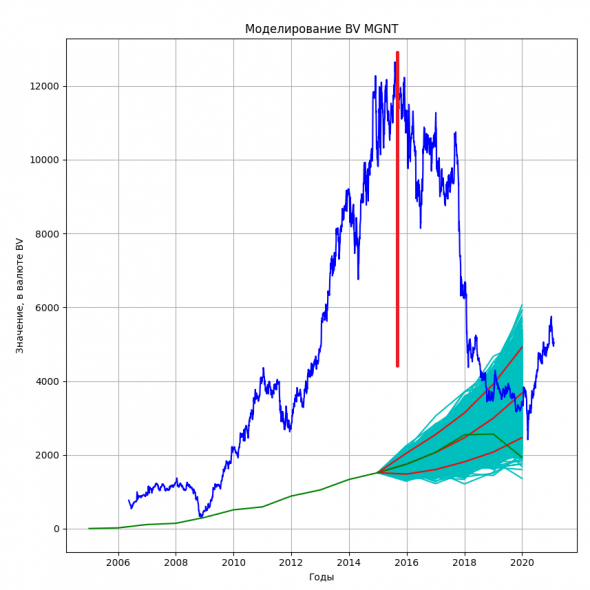

На данном графике: зеленым показана BV по данным из финотчетности и она есть до 2019 года на текущий момент, бирюзовым — все смоделированные показатели в будущем. а красным прецентили:, средний — показывает наиболее вероятные значения (то, что принято называть «ожидаемый» в терминологии инвестиций), между верхним и нижнем красным лежит 97% всех смоделированных значений. Данная BV, посчитана с учетом потенциальных дивидендов, которые смоделированы аналогичным образом. Приводить его здесь не буду.

Видно, что прогноз вплоть да 2018 года неплохо оправдывался, и только по итогам 2019 вышел за границы доверительного диапазона, хотя и остался в поле всех смоделированных вариантов. Но это не существенно, и вот почему.

Я наложу на данный график цену акций Магнит:

От красной линии вправо, мы не видели бы цены в 2015 году. Что же касается цены слева, даже без дополнительных расчетов видно что акции компании слишком сильно переоценены по сравнению с их балансовой стоимостью. И для возврат даже до верхних границ моего моделирования, которую можно считать очень оптимистичной и удачной для компании, слишком большой ход.

Но, этого недостаточно для принятия решения. Необходимо попробовать смоделировать стоимость акций на бирже. Ведь цена на бирже может никогда не вернуться к балансовой стоимости. Для этого, как вариант, можно исследовать исторический коэффициент P/BV (P/E) или взять средние значения для отрасли. Но об этом в следующий раз...

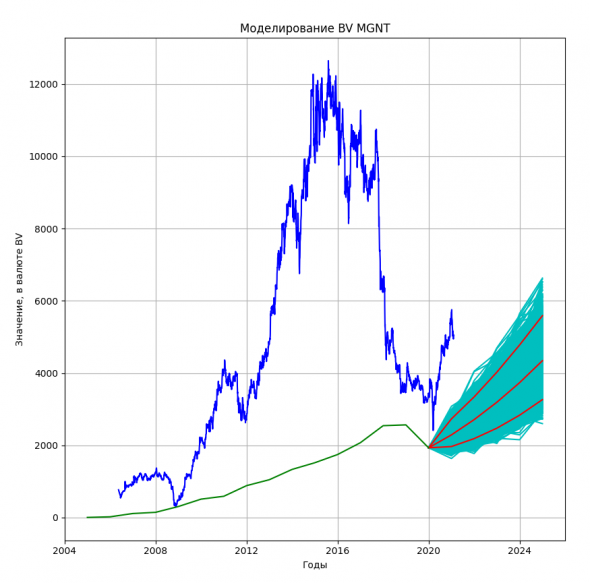

Напоследок к данной статье, я опубликую прогноз по итогам 2019. Выводы я предлагаю Вам сделать самим. Скоро будет отчетность за 2020, и можно будет смоделировать новые данные.

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- акции США

- алгоритм

- алгоритмическая торговля

- Алексей Бачеров

- анализ

- аналитика

- библиотека

- БПИФ

- брокер

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- доверительное управление

- доллар

- доллар рубль

- доходность

- ДУ

- дюрация

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционные портфели

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- интервью

- инфляция

- инфляция в России

- инфляция в США

- инфоцыгане

- категоризация инвесторов

- Китай

- книга

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- Магнит

- макроэкономика

- мобильный пост

- моделирование

- НДФЛ

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- программирование

- психология

- пузырь

- результат

- рецензия

- рецензия на книгу

- риск

- робот

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- сша

- технический анализ

- торговые роботы

- трейдинг

- ФА

- философия

- форекс

- ФРС

- фундаментальный анализ

- цб

- экономика

- экономика России

- юмор

- Ян Арт

Алексей, подскажите, пожалуйста, где берете данные?? — Вот прям интересует источник данных для df_research).

Алексей Бачеров, А понял. Может знаете заслуживающие доверия источники аналогичных данных? Чтоб вот прям удобно было — табличный формат любой. Может свои продаете?) — или вы мало компаний так ведете?

Можно, конечно, и со смарт-лаба парсить, но я чет глянул — там по-моему много ошибок в данных, пропусков и т.д.

Replikant_mih, я веду немного компаний. Только те которые сам могу оценить, и которые являются перспективными с моей точки зрения. Продавать данные не думал.

Источники есть, но многие из них платные — например: SPARK и Bloomberg. Из бесплатных с достоверным — не подскажу. Тут вроде у @Тимофей немало. Но, повторюсь, не проверял. В любом случае, думаю их придется как-то обрабатывать, чтобы были в удобной для Вас форме.

Алексей Бачеров, единственно, что данные не старше 5 лет я так понимаю.

последняя запись: