Блог им. Makc

О распределении активов

- 05 мая 2020, 15:53

- |

Картинка взята с https://riskparity.ca/

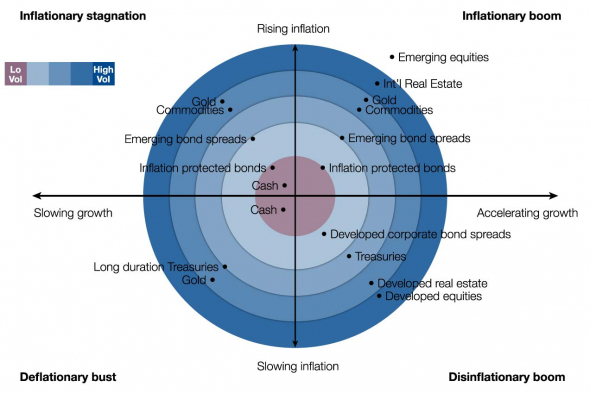

Финансовые рынки в значительной степени зависят от двух параметров — инфляции и экономического роста, каждый из которых может расти или падать. Соответственно, принято рассматривать четыре базовых состояния экономики, в каждом из которых некоторые активы В СРЕДНЕМ показывают более высокую доходность.

Казалось бы, отличная инструкция! Но не все так просто. Такая матрица разработана, чтобы дать общее представление о составе «вечного» или «всепогодного» портфеля, в основе которого лежат идеи Рэя Далио о паритете рисков. И как следует из названия, такой портфель рассчитан на любые условия в течение неопределенно долгого времени. Это история про по настоящему пассивные инвестиции с долгосрочным балансом и умной диверсификацией. А вот своевременно перемещать капитал из одних классов активов в другие — это уже совсем другая задача.

Во-первых, важна не столько «погода за окном», сколько ожидания, а значит нужен прогноз. А с прогнозами нередко выходят казусы. Так что, можно, неожиданно обнаружить себя одетым не погоде (не в том квадранте). Во-вторых, я не зря выделил капсом слова «в среднем». И не факт, что в этот раз все будет именно так. И наконец, не любые классы активов органично впишутся в портфель непрофессионального частного инвестора.

Про золото я уже писал неоднократно. Это спекулятивный актив (если Вы, конечно, не банк), а значит подходит далеко не всем. К тому же выбор конкретного инструмента не так легок — все варианты имеют ощутимые недостатки. Все то же самое можно сказать и про любые товарные активы.

Недвижимость тоже имеет свои особенности. Физическая доходная недвижимость — это уже ближе к реальному бизнесу, чем к пассивным инвестициям. А REIT'ы — инструмент специфический, остро реагирующий на изменение процентных ставок и даже на ожидания таких изменений.

Хорошо, что акции представляют собой гораздо более разнообразный класс активов, чем представлено в данной матрице. И среди акций тоже можно подобрать «гардероб» на разную погоду. Но об этом в другой раз.

https://t.me/invest2bfree/102

- 06 мая 2020, 06:46

теги блога Максим Молчанов

- En+

- ETF

- health care

- NASDAQ

- REIT

- активное инвестирование

- акции

- анализ

- байбэк

- биотехнологии

- богатство

- вклады

- влияние

- волатильность

- Газпром

- ГДР

- глобальные тренды

- деньги

- дефляция

- дивидендные аристократы

- дивиденды

- ДКП

- Долги

- долговая нагрузка

- долгосрочное инвестирование

- доллар

- еврооблигации

- защитные активы

- золото

- Инвестиционные советники

- индексное инвестирование

- инсайд

- инфляция

- история

- итоги 2020

- итоги месяца

- Итоги недели

- капзатраты

- качество информации

- классы активов

- книга

- Книги

- коронавирус

- коррекция

- кредитынй пузырь

- кризис

- кризис 2020

- криптовалюта

- кургузкин

- Курпатов

- Лабиринт иллюзий

- Лукойл

- макро

- макроэкономика

- Мечел

- Мечел ап

- Миллардеры

- мобильный пост

- МосБиржа

- мультипликаторы

- нефть

- нефтяной кризис 1973

- НЛМК

- Норильский Никель

- Норникель

- обвал 2020

- обратный выкуп

- опек+

- отрицательные ставки

- Палладий

- пассивное инвестирование

- Полюс золото

- процентная ставка по вкладу

- психология

- Регулярное инвестирование

- рентабельность

- рецензия

- рецензия на книгу

- рецессия

- риск

- Рос рынок

- смартлаб

- спекуляции

- среднесрок

- стоимостное инвестирование

- счастье

- тайминг

- ТМК

- упущенная прибыль

- фиксация прибыли

- фундаментальный анализ

- хедж

- цикличность

- цикличные акции

- цифровизация

- эволюция

- электроэнергетика

- Эльга

- Эн+ Груп

- юмор