Блог им. Crocolako

Как повышение рекомендации инвест-дома влияет на котировки?- статистическое исследование

- 18 марта 2020, 15:03

- |

Здравствуйте, уважаемые читатели. Пока новостная лента разрывается от коронавируса хотим разбавить ее своим исследованием. Бытует мнение, что выход рекомендации от инвест. дома негативно влияет на котировки, попытаемся это проверить. Поэтому сегодня хотели бы поделиться с Вами нашим (Исследование инвест. компании «ФОНДОВЫЙ КАПИТАЛ») небольшим исследованием, которое было направлено на изучение влияния повышения рекомендации на котировки различных эмитентов от известных российских инвестиционных домов.

На наш взгляд исследование будет интересно абсолютно любому участнику Фондового рынка, т.к. мы получили очень интересные результаты, на которых можно заработать.

Опережая события, хотим сразу уточнить некоторые моменты:

1) Результаты исследования НЕ показывают правильность или ошибочность прогнозов инвест-домов, они лишь показывают реакцию рынка на такое событие;

2) Результаты исследования НЕ говорят в какую сторону пойдут котировки, а показывают насколько меняется их Abnormal Return (далее подробно распишем что это и с чем его едят);

3) Под термином «повышение рекомендации» мы понимаем изменение следующих рекомендаций

a. Продавать-Держать

b. Продавать- Покупать

c. Держать- Покупать

4) Мы не будем раскрывать какие повышения инвест-домов мы рассматривали дабы не портить никому репутацию, в случае неправильной трактовки результатов нашего исследования, а так же не будем раскрывать даты таких повышений (т.к. по датам можно найти эти рекомендации), можем только обозначить, что все события были в периоде между 2015-2018 годами.

Итак, если Вы все еще с нами- приступим к описанию методологии исследования. Данный анализ был сделан методом Event Study (подробнее можете почитать в Википедии или на любом другом открытом источнике). Что же из себя представляет метод? – Этот метод исследует влияние событий на сверх доходность (Abnormal Return) акции над доходностью базового показателя (пример: индекс ММВБ).

Простыми словами: AR- на сколько в среднем акция доходнее/убыточнее рынка (похоже на бету акции, но не тоже самое). А исследуем мы изменение этого AR после объявления о повышении рекомендации, что позволяет нам вычислить как это объявление повлияло на котировки.

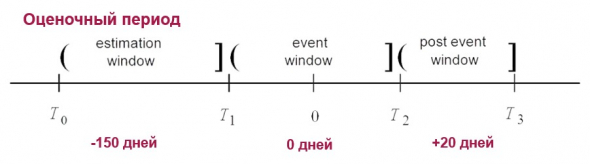

Давайте теперь изобразим это схематически на временном отрезке:

Обо всем по порядку:

1) Estimation window (промежуток между T0 и T1)- это период наблюдения за котировками до события (повышения рекомендации), в нашем случае это 150 торговых дней. Этот период нужен для выяснения какой AR имела акция до события;

2) Event window (промежуток между T1 и T2)- это период самого исследуемого события, т.к. мы исследуем простое повышение рекомендации, значит в нашем случае он равен нулю;

3) Post event window (промежуток между T2 и T3) – период после события, именно значения AR акции в этом периоде будут сравниваться с AR до события для того, чтобы понять- насколько акция стала хуже/лучше рынка по сравнению с показаниями до события. Мы взяли период 20 дней, чтобы попытаться максимально очистить наши результаты от других событий.

Опять же простыми словами- посмотрели, как акция ведет себя до события (150 дней) и сравнили с поведением после события (20 дней) и на основе этого сделали выводы.

Для анализа изменения AR мы будем использовать 2 метода

1) CAAR- cumulative average abnormal returns;

2) BHAR- buy-and-hold abnormal returns.

А для подсчета AR мы возьмем 3 метода:

1) Mean return;

2) CAPM- capital asset pricing model (Rf в данном случае это доходность 10-ти летних рублевых ОФЗ);

3) Market model.

С позволения читателя мы не будем расписывать каждый показатель и методологию его расчета дабы не превращать пост в лекцию по статистике (абсолютно все можно найти в интернете). Нам намного интереснее конечные результаты и как мы можем на этом заработать, верно? Поэтому давайте сделаем assumption что есть 3 метода подсчета AR и 2 метода для анализа изменений этого AR. Данная информация была необходима для последующего понимания результатов, на этом заканчиваем с теорией и переходим к практике.

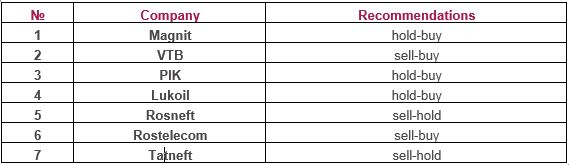

Перейдем к вводным данным исследования и для начала расскажем, каких эмитентов мы исследовали:

При выборе рекомендаций для анализа, мы старались выбрать рекомендации, которые выходили в относительно «нейтральное» время, когда у эмитентов не было значимых событий, которые могли оказать влияние на котировки (объявление дивидендов, собрания акционеров и прочие события, которые могли повлиять на результаты исследования). Очевидно, что полностью «очистить» наше исследование от других факторов, влияющих на котировки мы не можем, однако в наших силах посчитать коэффициент детерминации (R^2) линейной регрессии (доходности бумаг и индекса ММВБ) для того, чтобы понять какую объясняющую силу имели события на котировки.

Простыми словами- какую роль играло исследуемое событие на формирование AR у эмитентов.

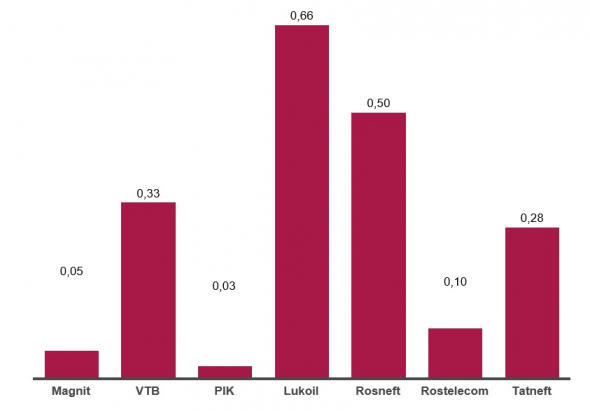

Таким образом мы получили следующие результаты:

Теперь объясним, что все это значит и как интерпретировать результаты. Полученные коэффициенты показывают нам, какую роль играл индекс ММВБ в формировании доходности каждого из эмитентов, где значение коэффициента равное 0 говорит о том, что индекс вообще никак не участвовал в формировании доходности, а значение равное 1 говорит о том, что доходность эмитента полностью формировалась благодаря изменению индекса и никакие другие события не имели место быть.

Таким образом нам видно, что наибольшая зависимость AR от индекса присуща акциям Лукойла и Роснефти, а в самой меньшей ARзависит от индекса в бумагах ПИКа, Магнита и Ростелекома.

Очень хорошо, что мы получили такие разнонаправленные результаты- это значит, что в нашей выборке присутствуют различные эмитенты: неоднородные с слишком маленьким коэффициентом детерминации или наоборот- с слишком большим, а это значит, что наше исследование будет покрывать почти что экстремальные точки, что в свою очередь позволит нам более обширно исследовать изменения в AR.

Теперь объясним, что все это значит и как интерпретировать результаты. Полученные коэффициенты показывают нам, какую роль играл индекс ММВБ в формировании доходности каждого из эмитентов, где значение коэффициента равное 0 говорит о том, что индекс вообще никак не участвовал в формировании доходности, а значение равное 1 говорит о том, что доходность эмитента полностью формировалась благодаря изменению индекса и никакие другие события не имели место быть.

Таким образом нам видно, что наибольшая зависимость AR от индекса присуща акциям Лукойла и Роснефти, а в самой меньшей ARзависит от индекса в бумагах ПИКа, Магнита и Ростелекома.

Очень хорошо, что мы получили такие разнонаправленные результаты- это значит, что в нашей выборке присутствуют различные эмитенты: неоднородные с слишком маленьким коэффициентом детерминации или наоборот- с слишком большим, а это значит, что наше исследование будет покрывать почти что экстремальные точки, что в свою очередь позволит нам более обширно исследовать изменения в AR.

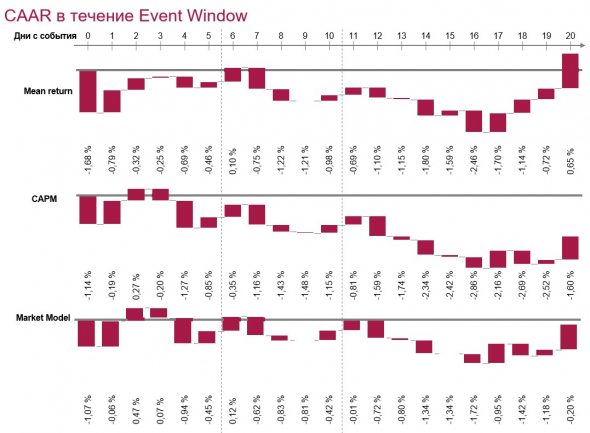

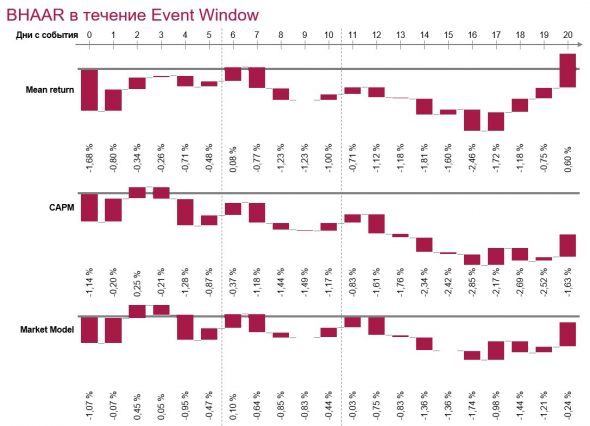

Итак, переходим к результатам исследования. В соответствии с методологией нашего анализа- мы меряли ARтремя способами (Mean, CAPM, Market), а изменения в ARдвумя способами: CAAR, BHAAR. Результаты представлены ниже.

На графиках представлен временной период в 20 дней, в каждом дне считается средний показатель AR наблюдаемых событий, в зависимости от метода подсчета (Mean, CAPM, Market). Чтобы читатель понял, как интерпретировать результаты- давайте разберем нулевой день методом BHAAR.

Для начала находим график, где в названии BHAAR, на таймлайне находим число 0- это и есть нулевой день. Далее начинаем двигаться вниз и видим, как изменялся AR в зависимости от вида подсчета AR. Сначала мы видим Meanreturn, который показал падение на 1,68%, далее спускаемся еще ниже и видим CAPM, который в нулевом периоде падал на 1.14%, и, наконец, еще ниже MarketModel, который упал на 1.07%.

Таким образом можно заметить, что в обоих методологиях (BHAARи CAAR) наблюдается схожая динамика, а именно: в первые 10 дней значения ARпадают, однако при этом пытаются «вернуться» на прежний уровень, а вот начиная с 11-12 дня идет снижение, которое достигает своего пика на 16-17 день, после чего ARначинает возвращаться на прежний уровень.

Таким образом, если Вы рассматриваете какого-то эмитента для инвестиции или находитесь в стадии «закупки», то, при выходе прогноза о повышении рекомендации, стоит подождать примерно 15 рабочих дней и только тогда начинать открывать позицию (наращивать), ведь статистически мы доказали, что именно после 15 дней после прогноза акция будет показывать наихудшие результаты, а значит Вы сможете заработать дополнительные пару процентов.

Будем рады выслушать Ваши комментарии и какие еще события кажутся Вам интересными для исследования методом EventStudy.

- 18 марта 2020, 16:44