Блог им. DenisMaslennikov

Стратегии для среденесрочного инвестирования. Часть 1

- 16 мая 2019, 17:25

- |

Книги по финансовому анализу являются надеждой частного инвестора наконец-то разобраться в «фундаменталке» и заработать наконец-то на дом в Ницце или, как минимум «вернуть свое».

По факту финансовый анализ ценных бумаг и отдельных компаний редко сводится к простым однофакторным методам (привет P/E) и требует глубоких знаний сразу в нескольких смежных финансовых дисциплинах.

Некоторое время назад я задался вопросом: существует ли максимально простой способ собрать портфель акций на основе материала таких дисциплин как корпоративные финансы или портфельный менеджмент? Критерий следующий: минимальное количество вычислений и возможность оперативно (в течение одного-двух месяцев) оценить результативность подхода.

Первое, что решено было обкатать на практике – коэффициент бэта (β). Тратить время на описание коэффициента, не буду- в интернете теории про коэффициент бэта очень много.

В принципе это известная тема, только на смарт-лабе минимум пару раз видел посты посвященные портфелям на основе бэты, но каждый раз было непонятно чем заканчивалась история, да и не было уверенности в адекватности расчетов.

В чем суть. 24 апреля я сделал выгрузку бэты по американским акциям (те, что доступны на спб бирже) из Блумберга. Бэта на основе цен закрытия за шесть месяцев (поле EQY_RAW_BETA_6M).

По нескольким бумагам я посчитал бэту вручную для подстраховки. Ниже в excel есть пример расчета β по MSFT (Microsoft) и та самая выгрузка.

https://www.sendspace.com/file/9ogl9e

Далее самым топорным способом составил два портфеля из выгруженного списка:

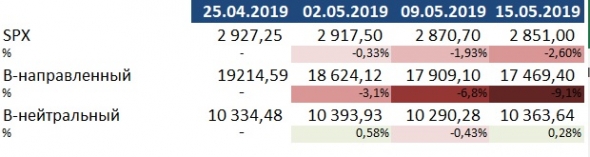

- Β-направленный портфель (топ-10 бумаг по коэф бэта по возрастанию). Бэта портфеля на конец апреля 2,03.

По сути в этом портфеле все самые хайповые бумаги США. Этот портфель должен был расти опережающими индекс (S&P500) темпами, либо снижаться быстрее бенчмарка в зависимости от того, какую динамику покажет сиплый (S&P500) за исследуемый период. С весами я не заморачивал, они равные по 10%.

- В-нейтральный портфель (10 бумаг с самым низким коэффициентом). Бэта портфеля на конец апреля 0,15. Динамика этого портфеля должна оставаться околонулевой или демонстрировать небольшой рост (при падении индекса). Зависимость от S&P500 практически отсутствует. Веса также по 10% каждой бумаги.

Так получилось, что почти вcе начало мая Трамп сражался с китайцами, что впервые с конца декабря привело к снижению S&P500.

Β-направленный портфель потерял в стоимости 9,1%, B-нейтральный прибавил 0,28%. То есть по итогам трех недель можно с высокой долей вероятности сказать, что подход работает.

К сожалению, никто не может с уверенностью сказать, что будет происходить с американскими индексами (а кто может – вам просто п**дит), поэтому для применения этого подхода нужно решить как и в какие моменты переходить из бэта-направленных бумаг в бэта-нейтральные, либо в бумаги с разнонаправленным движением к рынку (бэта-отрицательные).

Решение проблемы перехода является ключом для использования этого относительно простого подхода к портфельному инвестированию.

Больше материала и экспериментов с акциями в телеграмм чате t.me/usstocksnews

Приходите сегодня на вебинар в 18.00 (мск) https://etutorium.com/auth/quicksignup.html?token=4e120a5a5826632d3f356e055826632d3f34a863

Материалы представлены с учетом ситуации на момент выхода обзора и носят исключительно ознакомительный характер. Они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. ПАО «Санкт-Петербургская биржа» и её авторы не берут на себя ответственность за действия, предпринятые на основе представленной информации.

теги блога Денис Масленников

- AAPL

- ABBV

- AbbVie

- Activision Blizzard

- Advanced Micro Devices

- ALB

- albemarle corp

- ALGN

- AMAT

- AMD

- American Airlines

- AMZN

- Apple

- Applied Materials

- ATVI

- BA

- BAC

- biib

- BMY

- CNC

- COST

- CRUS

- CVS

- DAL

- de

- Delta Air Lines

- DIS

- Dollar Tree

- EA

- FB

- FIZZ

- gap

- GILD

- goog

- GOOGL

- GPS

- HLT

- INTC

- Intel

- KO

- Kroger

- levi

- Macy's

- Micron Technology

- MSFT

- MU

- NASDAQ

- netflix

- NFLX

- NVDA

- NVIDIA

- OSUR

- RTN

- S&P 500

- S&P500

- S&P500 фьючерс

- Samsung

- sbux

- Smart Money

- SPB exchange

- SPBExchange

- Spirit AeroSystems

- spx

- star wars

- STRA

- Target

- tesla

- TGT

- tsla

- TSN

- Tyson Foods

- UNH

- ups

- walmart

- WMT

- work

- авиакомпании

- акции

- американские акции

- Баланс ФРС

- банки

- бэта

- Дефолт

- дивиденды

- Инвестиции

- коронавирус

- коррекция

- корреляция

- кризис

- литий

- обучение

- обучение CFA

- оценка

- рецессия

- Ритейл

- Санкт-Петербургская биржа

- сипи

- сиплый

- торговые сигналы

- фундаментальный анализ

Вот это и есть краеугольный камень, который никто никогда не решит. Иначе можно просто покупать с высокой бетой и закрывать позиции когда наступает «момент».

Возможно его кто то и найдет только он точно не поделится этим секретом со смартлабовцами