Блог им. SatoshiNakamoto

Тысячелетняя история ETF

- 27 января 2019, 11:42

- |

Нет сомнений в том, что биржевые фонды (ETF) произвели революцию в современных финансах.

Но что привело нас к этому изобретению?

Какими были ETF тысячи лет назад?

Они действительно так отличаются от сегодняшних?

С момента их создания в 1993 году с запуском SPY, индустрия росла в геометрической прогрессии. Хотя многие ассоциируют ETF с пассивным инвестированием, есть этому гораздо более активные применения.

Например, ProShares UltraPro 3x Crude Oil ETF ($OILU), настолько далек от пассивных инвестиций, насколько это возможно. Есть даже некоторые активные менеджеры, которые сейчас предлагают ETF-версии своих стратегий взаимных фондов.

Самое главное, ETFs предоставили доступ к рынкам для мелких / розничных инвесторов. Теперь проще, чем когда-либо, получить недорогой, диверсифицированный портфель.

Путь, ведущий к ETF, может быть прослежен на тысячу лет назад. Начиная с 10-го века в средневековой Италии, инновационные финансовые продукты были разработаны, чтобы помочь мелким инвесторам за счет диверсификации и снижения затрат.

Современный биржевой фонд — это только последняя итерация.

«Подобные контракты демонстрируют сложность и широту финансовых инноваций, в которых даже мелкие инвесторы могут участвовать в коммерческих предприятиях» — Robert Yee

Торговцы в средневековой Венеции и Генуе столкнулись с постоянной проблемой: высокая стоимость финансирования их рейсов в другие порты.

Решение? Контракт комменды (Commenda).

Эти контракты были революционными в то время по нескольким причинам:

- Они предложили «пассивный» вариант инвестирования

- Частичные или «дробные» инвестиции

- Новейшие системы для распределения прибыли / обязательств

Commenda был контрактом между финансистом и продавцом, чтобы финансировать рейс судна в различные порты, чтобы продавец мог продавать свои товары.

Иногда пассивный финансист, которого называют «сидячим инвестором», инвестировал капитал для покрытия расходов на плавание торговца, но сам не путешествовал.

Его торговый партнер, «активный инвестор», использовал эти инвестиции для финансирования своего путешествия. Торговца считали «активным инвестором», так как он рисковал собственной жизнью в море в поисках прибыли. Корабли часто терялись в море, и не было никакой гарантии, что торговец вернется домой.

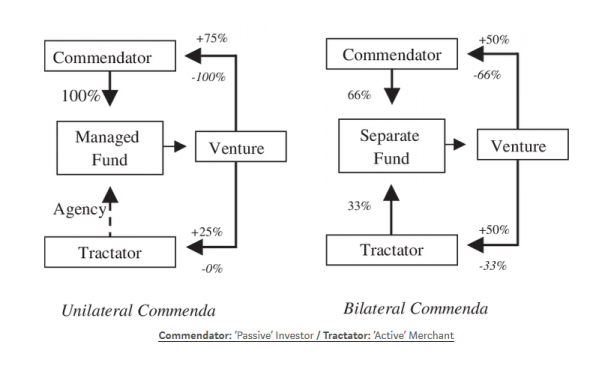

Несмотря на то, что в средневековой Италии существовали довольно сходные по характеру две разновидности договора комменды: Двусторонняя комменда и Односторонняя комменда.

В Unilateral commenda, «пассивный» инвестор финансировал все предприятие и отвечал за 100% убытков, но получил 75% прибыли.

И наоборот, в Bilateral commenda инвестор вложил только 66% капитала, но несет ответственность за 66% убытков. Прибыль между пассивным инвестором и продавцом была поделена на 50–50%.

Обе версии были важны, но Bilateral commenda наиболее полно отражает дух ETF сегодня.

Вместо того, чтобы рисковать собственной жизнью, Bilateral commenda предоставили пассивному инвестору возможность финансировать только 66% путешествия торговца и при этом получать 50% прибыли. В отличие от Unilateral commenda, которая требовала от него 100% финансирования рейса, «сидячий» инвестор теперь мог распределить этот избыточный капитал по диверсифицированному портфелю из нескольких Bilateral commenda.

Чтобы было ясно, потенциальный возврат инвестиций (ROI) был более привлекательным для «активного продавца», поскольку от него требовалось только профинансировать 33% рейса в обмен на 50% прибыли.

Тем не менее, возможности возврата, предлагаемые каждому партнеру в Bilateral commenda, прекрасно сегодня отражают активные / пассивные дебаты по вопросам управления.

Хотя «активный продавец» теоретически мог получить более высокую рентабельность инвестиций, уровень риска был гораздо выше. Торговец был вынужден рисковать безопасностью и комфортом на суше, чтобы рисковать своей жизнью, стремясь получить более высокую прибыль. Все его возвращение основывалось на его способности выиграть в одном путешествии.

Для большинства итальянцев было лучше быть «сидячим» инвестором, который не должен был рисковать своей жизнью и мог диверсифицировать свои инвестиции через пул контрактов Commenda.

Помимо уникальных инвестиционных партнерств, bilateral commenda’s были известны своей ликвидностью. Как и ETFs, это позволяло пассивным инвесторам легко покупать и продавать целые (или частичные) позиции в плавании торговца, что было настоящей инновацией.

Фактически, подобно Программе реинвестирования дивидендов для ETF, один вариант Commendas, Societas Maris, позволил пассивным инвесторам легко реинвестировать свои дивиденды от предыдущих путешествий в новые возможности.

Commenda имела успех среди мелких инвесторов, о чем свидетельствует книга XII века под названием «Commenda Contracts of Humble People» (1178).

«Инвестиции относительно скромных людей, которые время от времени поставляли небольшие суммы, даже если они заранее знали, что их bilateral commenda будут продолжаться в течение короткого периода времени и будут незначительными. И большая степень диверсификации инвесторов в Венеции, позволяют предположить, что венецианцы создали новую ценность финансовых отношений.»- Yadira González de Lara

Безусловно, были и другие новшества, следующим важным событием, освещаемым в этой статье, стало создание паевого фонда в 1774 году.

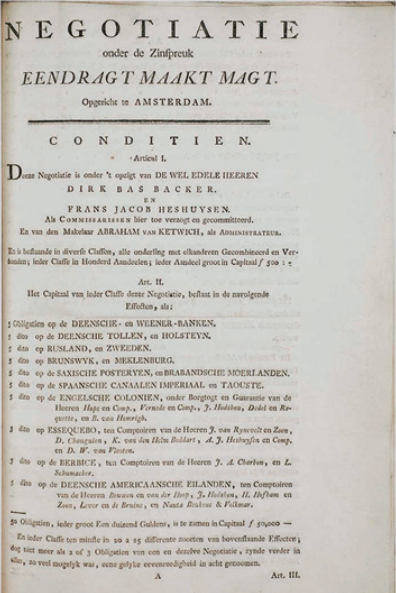

Голландский финансист Abraham van Ketwich считается отцом первого взаимного фонда Eendragt Maakt Magt (Unity Creates Strength), который был основан в 1774 году.

Хотя это был взаимный фонд, а не ETF, обоснование изобретения Eendragt Maakt Magt похоже на ETF:

«В проспекте требовалось, чтобы портфель всегда был диверсифицирован. 2000 акций Eendragt Maakt Magt были разделены на 20 «классов», и капитал каждого класса должен был быть инвестирован в портфель из 50 облигаций. Каждый класс должен был состоять как минимум из 20-25 различных ценных бумаг, содержать не более двух или трех отдельных ценных бумаг и «соблюдать, насколько это возможно, равную пропорциональность» ».- K. Geert Rouwenhorst

По сути, Eendragt Maakt Magt был индексным фондом с равным весом, предназначенным для того, чтобы предложить инвесторам широкую и диверсифицированную экспозицию по «20 классам» облигаций.

Происходило это вскоре после рыночного кризиса 1772–1773 гг., Вызванного концентрированными ставками на Ост-Индскую компанию, некоторые утверждали, что фонд Ван Кетвича был намеренно создан, чтобы предложить консервативный и более диверсифицированный фонд для мелких инвесторов. Ван Кетвич даже держал сборы ненормально низкими — 0,20%, что мало чем отличается от пассивных средств сегодня.

Инвестиции Eendragt Maakt Magt также были подробно изложены в проспекте, что не позволило руководителям фонда принять множество активных инвестиционных решений. В качестве дополнительной гарантии от активного управления проспект обещал, что ценные бумаги фонда будут храниться в «железном сундуке с тремя разными замками». Если будут приняты какие-либо инвестиционные решения, сундук должен быть разблокирован тремя отдельными органами.

Несмотря на недостаток ликвидности из-за железного сундука, связи между Eendragt Maakt Magt и ETFs остаются ясными. Оба инвестиционных инструмента были направлены на предоставление мелким / розничным инвесторам диверсифицированного портфеля по низкой цене.

Принимая во внимание этот акцент на равном взвешенном диверсифицированном портфеле, предлагаемом мелким инвесторам по низкой цене, Eendragt Maakt Magt можно даже считать грубым эквивалентом пассивного ETF.

ETFs значительно изменили инвестиционный ландшафт в 21-м веке, но путь к их изобретению был отмечен инновациями опытных инвесторов на протяжении всей истории.

Было много более важных инноваций, которые продемонстрировали характеристики ETF сегодня, но bilateral commenda и Eendragt Maakt Magt предлагают два менее известных примера.

Каждый из этих революционных продуктов предлагал диверсифицированную и консервативную инвестиционную возможность для мелких / розничных инвесторов по низкой цене.

Как и Commenda, и Eendragt Maakt Magt, однажды инвесторы будут размышлять о ETF как об очередной инновации прошлого.

Источник: https://medium.com/@jamiecatherwood/the-road-to-etfs-1903a8ff45ae

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

теги блога Satoshi Nakamoto

- AAPL

- AMEX

- bayback

- buyback

- cl

- CME Group

- commodities

- CVS

- deutsche bank

- Earning season

- earnings

- EM

- ETF

- FXI

- GE

- MSFT

- NASDAQ

- NYSE

- PFE

- S&P500

- S&P500 фьючерс

- spx

- SPY

- stocks

- Tesla

- TSLA

- Walmart

- WMT

- авто

- акции

- акции США

- анализ

- анализ рынка

- аналитика

- Банки

- безработица

- бонды

- бренд

- брокер

- ВВП Китая

- ВВП США

- взаимные фонды

- война

- газ

- Газпром

- диверсификация

- долг америки

- доллар

- Здравоохранение

- Золото

- Инвестиции

- инфографика

- Иран

- Исследование

- исследование компаний

- исследование рынка

- исследования

- Италия

- Китай

- корпоративная прибыль

- кризис

- криптовалюта

- Крым

- Кубок Роббинса

- Лондон

- мировой кризис

- мировой рынок

- НАТО

- недвижимость

- нефть

- никель

- новости рынков

- Обама

- опрос

- оффтоп

- пенсионные накопления

- платина

- психология трейдинга

- Путин

- рейтинг

- Рецессия

- российские олигархи

- Россия

- Россия - Китай

- Рубль

- Санкции

- сбербанк

- серебро

- студенческие займы

- США

- Торговые войны

- Трамп

- Украина

- финансовая система

- флорида

- фондовый рынок США

- ФРС

- ФЬЮЧЕРСЫ

- хедж-фонд

- Экономическое чудо

Там был какой-то промежуточный этап между цеховым строем и АО. Видимо, как раз в этот момент произошло тотальное отжатие и облапошивание рабочих, они потеряли собственность