SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Zmey84

Прогноз на 2019 год от Змея

- 31 декабря 2018, 18:24

- |

Оригинал: http://zmey.club/forecast/228-prognoz-na-2019-god.html

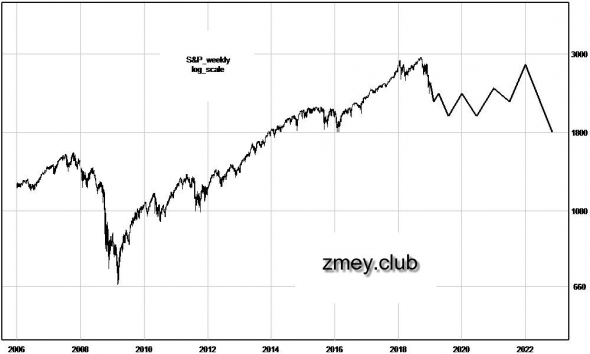

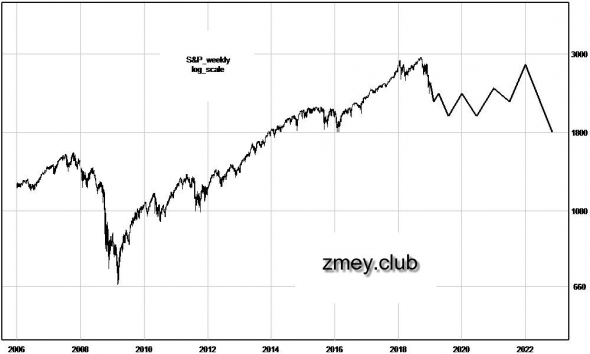

2019-ый будет годом медведей. Индекс S&P пробил восходящий тренд и теперь предлагает инвесторам расплатиться за десятилетие безумного роста. Зная привычку S&P к асимметрии, можно предположить, что нисходящее движение, порождённое 3,5-летним циклом, и дальше будет развиваться стремительно и закончится уже летом, но последующая судьба индекса это не возобновление подъёма, а длительный боковик с большой амплитудой (рисунок 1). В номинальном выражении индекс не упадёт ниже отметки 1800, но относительно денежной массы это будет существенно ниже уровней 2009-го года.

Рисунок 1 — циклический прогноз по индексу S&P500.

Картина по доходности 10-летних облигаций отличается от S&P только одним — здесь глобальный тренд бычий и сейчас он не разворачивается, а, напротив, лишь набирает обороты, так что текущее падение, опять же возникшее по вине 3,5-летнего цикла, является тривиальной коррекцией. Это падение также продлится до лета и достигнет, как минимум, уровня 2.50, но дальше я прогнозирую стремительный V-образный разворот и быстрое возвращение к вершине уходящего года. На графике имеется полностью сформированное двойное дно, так что глобальные цели находятся в районе 4-5 (рисунок 2).

Рисунок 2 — циклический прогноз по доходности 10-леток США.

Экономика США при этом вступит в рецессию и потянет за собой остальной мир. Но эта рецессия будет отлична от двух предыдущих, поскольку фискальные стимулы для экономики теперь носят постоянный характер, монетизация ВВП существенно больше, а избыточные банковские резервы уничтожены лишь частично. Первое остановит бизнес от сокращения персонала, а второе и третье подстегнут участников рынка выкупать активы сразу, как только по ним будут предлагаться дисконты. В результате рецессия пройдёт при хорошей занятости и закончится мощным рывком инфляции.

Рисунок 3 — циклический прогноз по индексу доллара DXY.

Индекс доллара вступит в терминальную стадию своего глобального роста. Следующее дно 13-летнего цикла приходится уже на 2021-ый год, так что времени на удорожание американской валюты остаётся угрожающе мало (рисунок 3). Момент, когда Евро мог установить паритет, безвозвратно упущен, а его нынешнее падение носит явно коррекционный характер относительно подъёма 2016-го года. В январе, а затем и в апреле, EURUSD может потрогать уровень 1.18, после чего отправится на финальные низы в районе 1.08 (рисунок 4). В дальнейшем Евро будет только расти и наверняка сделает 1.40.

Критически важно, что ситуация вокруг Италии, если судить по котировкам её гособлигаций, всё-таки разрешилась и теперь не будет беспокоить рынки, по крайней мере, в течение нескольких лет. Развал Еврозоны начнётся позднее, когда инфляция и необходимость увеличения ставок выведут внутренние противоречия на качественно иной уровень, так что достижение компромисса станет возможным лишь при условии серьёзных уступок со стороны Германии. Пока же европейские политики смогут и дальше откладывать решение до лучших времён, отпугивая чёрного лебедя с помощью детской рогатки.

Рисунок 4 — циклический прогноз по паре EURUSD.

Ситуация в США прямо противоположная. На политиков есть надежда, если решение можно отсрочить, но в условии настоящих кризисов, как показывает опыт Стагфляции и Великой Депрессии, они обычно впадают в ступор или начинают метаться из стороны в сторону. Тандем Барака Обамы и Бена Бернанке в этом отношении был удивительным исключением. Очень сомнительно, что действия Трампа окажутся столь же последовательны. Я полагаю, что в конечном итоге он всё-таки уволит главу ФРС, а денежная политика в части ужесточения будет развёрнута на 180 градусов. И это будет началом конца!

Дело в том, что Соединённые Штаты существуют в условиях тотального дисбаланса денежных потоков — сильные относительно ВВП корпоративные прибыли и зияющий дефицит бюджета. Это предполагает, что профиты корпораций — напрямую или через «третьи руки» — возвращаются в государственный долг, но эта система работает только в том случае, когда рынки уверены в способности ФРС контролировать инфляцию и денежную массу. Одно неосмотрительное движение и капиталу останется только бежать — в золото, Евро и все традиционные валюты фондирования — йену и франк.

Рисунок 5 — циклический прогноз по золоту (в тысячах юаней).

Рисунок 6 — циклический прогноз по золоту (в долларах США).

Золото демонстрирует силу уже сейчас. На фоне растущего доллара оно двигается исключительно вбок и это происходит несмотря на массированные продажи инвесторов на физическом рынке. Когда доллар даст слабину, золото выстрелит и буквально за несколько лет достигнет уровня 2000 долларов. Против юаня, главной валюты спроса, котировки металла уже вырвались на оперативный простор (рисунок 5), так что падение самой китайской валюты теперь единственный фактор, который удерживает золото от решительного рывка. В долларах США финальные низы получаются где-то 1240 (рисунок 6).

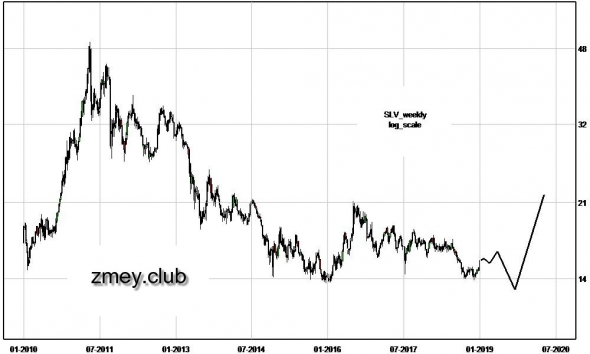

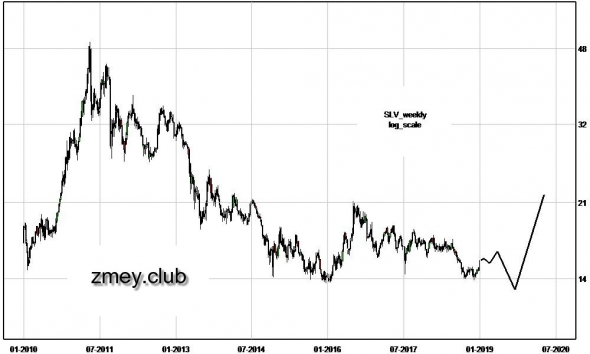

Рисунок 7 — циклический прогноз по серебру.

По серебру нужно смотреть где оно будет весной. Если котировки не превысят 16, то осенью откроется шанс на обновление низов декабря 2015-го года (рисунок 7), но это всё равно будет 12+. На большее, если судить по конфигурации циклов, можно рассчитывать только при условии форс-мажора, а посему любое падение котировок стоит использовать для покупок. По сравнению с золотом, серебро не только имеет большую бету, но ещё и не содержит премии за перемонетизацию, а это значит, что именно оно, а не золото, является лучшим активом на случай инфляции и разрушения денежных агрегатов.

Рисунок 8 — циклический прогноз по нефти BRENT.

Рисунок 9 — циклический прогноз по нефти LIGHT.

Нефть, я считаю, продолжит падать и дальше. По-настоящему дешёвой она станет только на выходе из глобальной рецессии, после значительного снижения буровой активности в США и полной капитуляции ОПЕК. До марта включительно «чёрное золото» сделает первые цели Лайт 39 и Брент 45 (рисунки 8-9), после чего ожидается незначительная коррекция и финальная волна падения до весны 2020-го года, в результате которой котировки вплотную приблизятся к уровням января 2016-го. По меди направление аналогичное, но тайминг соответствует скорее драгоценным металлам (рисунок 10).

Рисунок 10 — циклический прогноз по меди.

Фондовый рынок Китая также останется в полной власти медведей. Учитывая, что настоящий кризис в Поднебесной ещё и не начинался, нежелание индексов отрабатывать коррекцию годового цикла стоит рассматривать как признак исключительной слабости. До весны эти индексы ещё могут сделать какой-то отскок, но в остальном они будут валиться весь наступающий год (рисунок 11) и, если потребуется, то ещё и весь 2020-ый. Спасти ситуацию может только Великое Китайское количественное смягчение, но есть ли у властей Поднебесной подобные планы сейчас очень большой вопрос.

Рисунок 11 — циклический прогноз по индексу Shanghai Composite.

Юань также продолжит падение, но курс USDCNY не превысит отметку 7.40 и быстро вернётся обратно (рисунок 12). Фундаментально, юань дешёвая и одновременно устойчивая валюта. С точки зрения ППС нынешние 6.88 почти соответствуют крайне заниженным 8.28 в далёком 2005-ом году. При этом Китай крупнейший и почти самодостаточный рынок с доминированием национального капитала и кроме того, отстающий по фазе большого цикла от Запада и потому вступающий только в дефляционный коллапс — это приведёт к возврату китайского капитала домой, а вовсе не наоборот.

Рисунок 12 — циклический прогноз по паре USDCNY.

Вслед за Китаем каток глобальной рецессии наедет и на все периферийные валюты. В отличие от Евро, где глобальное падение началось на несколько лет раньше, проблемы периферии ещё никак не учтены в котировках, а циклы буквально кричат о неизбежности ещё одной нисходящей волны, соизмеримой с падением 2014-го года. Пара USDBRL, самая показательная на всех периферийных рынках, формирует фигуру, известную под названием «чашка с ручкой» (рисунок 13). Цели движения находятся не ниже 6 — это настоящий обвал и он почти наверняка не ограничится одним годом.

Рисунок 13 — циклический прогноз по паре USDBRL.

Наш рубль сейчас типичная периферийная валюта с её непредсказуемой волатильностью. При условии Брент 54 и доллар 70 сальдо счёта текущих операций нашей страны окажется едва положительным — с учётом покупок Минфина и хронического экспорта капитала это уже выглядит несуразным. Но главный источник опасности это критическая перемонетизация. Владельцы счетов однажды спохватятся и тогда «деревянный» сможет валиться безо всяких внешних причин. Цели на следующий год — 120-140 рублей за один доллар (рисунок 14); последствия для экономики — серьёзнее, нежели в 2014-ом.

Рисунок 14 — циклический прогноз по паре USDRUB.

Российские акции в полной мере отражают эффект перемонетизации ВВП. Соотношение РТС-Брент 20+ это чудовищно много, особенно по сравнению с московской недвижимостью, основное отличие которой заключается в куда меньшем уровне финансиализации. Если так, то индекс РТС будет падать не только в следующем году, но и в 2020-ом, отыгрывая ускорение инфляции и разрушение денежных агрегатов, что неизбежно последует за обвалом рубля. Цели падения составляют около 600 пунктов (рисунок 15). Дальше будет и настоящий рост, но говорить о нём сейчас преждевременно.

Рисунок 15 — циклический прогноз по индексу РТС.

Спасибо, что дочитали до конца. Если понравилось, не забывайте ставить +.

2019-ый будет годом медведей. Индекс S&P пробил восходящий тренд и теперь предлагает инвесторам расплатиться за десятилетие безумного роста. Зная привычку S&P к асимметрии, можно предположить, что нисходящее движение, порождённое 3,5-летним циклом, и дальше будет развиваться стремительно и закончится уже летом, но последующая судьба индекса это не возобновление подъёма, а длительный боковик с большой амплитудой (рисунок 1). В номинальном выражении индекс не упадёт ниже отметки 1800, но относительно денежной массы это будет существенно ниже уровней 2009-го года.

Рисунок 1 — циклический прогноз по индексу S&P500.

Картина по доходности 10-летних облигаций отличается от S&P только одним — здесь глобальный тренд бычий и сейчас он не разворачивается, а, напротив, лишь набирает обороты, так что текущее падение, опять же возникшее по вине 3,5-летнего цикла, является тривиальной коррекцией. Это падение также продлится до лета и достигнет, как минимум, уровня 2.50, но дальше я прогнозирую стремительный V-образный разворот и быстрое возвращение к вершине уходящего года. На графике имеется полностью сформированное двойное дно, так что глобальные цели находятся в районе 4-5 (рисунок 2).

Рисунок 2 — циклический прогноз по доходности 10-леток США.

Экономика США при этом вступит в рецессию и потянет за собой остальной мир. Но эта рецессия будет отлична от двух предыдущих, поскольку фискальные стимулы для экономики теперь носят постоянный характер, монетизация ВВП существенно больше, а избыточные банковские резервы уничтожены лишь частично. Первое остановит бизнес от сокращения персонала, а второе и третье подстегнут участников рынка выкупать активы сразу, как только по ним будут предлагаться дисконты. В результате рецессия пройдёт при хорошей занятости и закончится мощным рывком инфляции.

Рисунок 3 — циклический прогноз по индексу доллара DXY.

Индекс доллара вступит в терминальную стадию своего глобального роста. Следующее дно 13-летнего цикла приходится уже на 2021-ый год, так что времени на удорожание американской валюты остаётся угрожающе мало (рисунок 3). Момент, когда Евро мог установить паритет, безвозвратно упущен, а его нынешнее падение носит явно коррекционный характер относительно подъёма 2016-го года. В январе, а затем и в апреле, EURUSD может потрогать уровень 1.18, после чего отправится на финальные низы в районе 1.08 (рисунок 4). В дальнейшем Евро будет только расти и наверняка сделает 1.40.

Критически важно, что ситуация вокруг Италии, если судить по котировкам её гособлигаций, всё-таки разрешилась и теперь не будет беспокоить рынки, по крайней мере, в течение нескольких лет. Развал Еврозоны начнётся позднее, когда инфляция и необходимость увеличения ставок выведут внутренние противоречия на качественно иной уровень, так что достижение компромисса станет возможным лишь при условии серьёзных уступок со стороны Германии. Пока же европейские политики смогут и дальше откладывать решение до лучших времён, отпугивая чёрного лебедя с помощью детской рогатки.

Рисунок 4 — циклический прогноз по паре EURUSD.

Ситуация в США прямо противоположная. На политиков есть надежда, если решение можно отсрочить, но в условии настоящих кризисов, как показывает опыт Стагфляции и Великой Депрессии, они обычно впадают в ступор или начинают метаться из стороны в сторону. Тандем Барака Обамы и Бена Бернанке в этом отношении был удивительным исключением. Очень сомнительно, что действия Трампа окажутся столь же последовательны. Я полагаю, что в конечном итоге он всё-таки уволит главу ФРС, а денежная политика в части ужесточения будет развёрнута на 180 градусов. И это будет началом конца!

Дело в том, что Соединённые Штаты существуют в условиях тотального дисбаланса денежных потоков — сильные относительно ВВП корпоративные прибыли и зияющий дефицит бюджета. Это предполагает, что профиты корпораций — напрямую или через «третьи руки» — возвращаются в государственный долг, но эта система работает только в том случае, когда рынки уверены в способности ФРС контролировать инфляцию и денежную массу. Одно неосмотрительное движение и капиталу останется только бежать — в золото, Евро и все традиционные валюты фондирования — йену и франк.

Рисунок 5 — циклический прогноз по золоту (в тысячах юаней).

Рисунок 6 — циклический прогноз по золоту (в долларах США).

Золото демонстрирует силу уже сейчас. На фоне растущего доллара оно двигается исключительно вбок и это происходит несмотря на массированные продажи инвесторов на физическом рынке. Когда доллар даст слабину, золото выстрелит и буквально за несколько лет достигнет уровня 2000 долларов. Против юаня, главной валюты спроса, котировки металла уже вырвались на оперативный простор (рисунок 5), так что падение самой китайской валюты теперь единственный фактор, который удерживает золото от решительного рывка. В долларах США финальные низы получаются где-то 1240 (рисунок 6).

Рисунок 7 — циклический прогноз по серебру.

По серебру нужно смотреть где оно будет весной. Если котировки не превысят 16, то осенью откроется шанс на обновление низов декабря 2015-го года (рисунок 7), но это всё равно будет 12+. На большее, если судить по конфигурации циклов, можно рассчитывать только при условии форс-мажора, а посему любое падение котировок стоит использовать для покупок. По сравнению с золотом, серебро не только имеет большую бету, но ещё и не содержит премии за перемонетизацию, а это значит, что именно оно, а не золото, является лучшим активом на случай инфляции и разрушения денежных агрегатов.

Рисунок 8 — циклический прогноз по нефти BRENT.

Рисунок 9 — циклический прогноз по нефти LIGHT.

Нефть, я считаю, продолжит падать и дальше. По-настоящему дешёвой она станет только на выходе из глобальной рецессии, после значительного снижения буровой активности в США и полной капитуляции ОПЕК. До марта включительно «чёрное золото» сделает первые цели Лайт 39 и Брент 45 (рисунки 8-9), после чего ожидается незначительная коррекция и финальная волна падения до весны 2020-го года, в результате которой котировки вплотную приблизятся к уровням января 2016-го. По меди направление аналогичное, но тайминг соответствует скорее драгоценным металлам (рисунок 10).

Рисунок 10 — циклический прогноз по меди.

Фондовый рынок Китая также останется в полной власти медведей. Учитывая, что настоящий кризис в Поднебесной ещё и не начинался, нежелание индексов отрабатывать коррекцию годового цикла стоит рассматривать как признак исключительной слабости. До весны эти индексы ещё могут сделать какой-то отскок, но в остальном они будут валиться весь наступающий год (рисунок 11) и, если потребуется, то ещё и весь 2020-ый. Спасти ситуацию может только Великое Китайское количественное смягчение, но есть ли у властей Поднебесной подобные планы сейчас очень большой вопрос.

Рисунок 11 — циклический прогноз по индексу Shanghai Composite.

Юань также продолжит падение, но курс USDCNY не превысит отметку 7.40 и быстро вернётся обратно (рисунок 12). Фундаментально, юань дешёвая и одновременно устойчивая валюта. С точки зрения ППС нынешние 6.88 почти соответствуют крайне заниженным 8.28 в далёком 2005-ом году. При этом Китай крупнейший и почти самодостаточный рынок с доминированием национального капитала и кроме того, отстающий по фазе большого цикла от Запада и потому вступающий только в дефляционный коллапс — это приведёт к возврату китайского капитала домой, а вовсе не наоборот.

Рисунок 12 — циклический прогноз по паре USDCNY.

Вслед за Китаем каток глобальной рецессии наедет и на все периферийные валюты. В отличие от Евро, где глобальное падение началось на несколько лет раньше, проблемы периферии ещё никак не учтены в котировках, а циклы буквально кричат о неизбежности ещё одной нисходящей волны, соизмеримой с падением 2014-го года. Пара USDBRL, самая показательная на всех периферийных рынках, формирует фигуру, известную под названием «чашка с ручкой» (рисунок 13). Цели движения находятся не ниже 6 — это настоящий обвал и он почти наверняка не ограничится одним годом.

Рисунок 13 — циклический прогноз по паре USDBRL.

Наш рубль сейчас типичная периферийная валюта с её непредсказуемой волатильностью. При условии Брент 54 и доллар 70 сальдо счёта текущих операций нашей страны окажется едва положительным — с учётом покупок Минфина и хронического экспорта капитала это уже выглядит несуразным. Но главный источник опасности это критическая перемонетизация. Владельцы счетов однажды спохватятся и тогда «деревянный» сможет валиться безо всяких внешних причин. Цели на следующий год — 120-140 рублей за один доллар (рисунок 14); последствия для экономики — серьёзнее, нежели в 2014-ом.

Рисунок 14 — циклический прогноз по паре USDRUB.

Российские акции в полной мере отражают эффект перемонетизации ВВП. Соотношение РТС-Брент 20+ это чудовищно много, особенно по сравнению с московской недвижимостью, основное отличие которой заключается в куда меньшем уровне финансиализации. Если так, то индекс РТС будет падать не только в следующем году, но и в 2020-ом, отыгрывая ускорение инфляции и разрушение денежных агрегатов, что неизбежно последует за обвалом рубля. Цели падения составляют около 600 пунктов (рисунок 15). Дальше будет и настоящий рост, но говорить о нём сейчас преждевременно.

Рисунок 15 — циклический прогноз по индексу РТС.

Спасибо, что дочитали до конца. Если понравилось, не забывайте ставить +.

теги блога Zmey

- Brent

- CME

- COT отчеты

- DJIA

- ETF

- eurusd

- Light

- Nasdaq

- S&P500

- SPDR

- SSE

- US Treasury

- usdbrl

- USDCAD

- USDCNY

- usdjpy

- usdmxn

- USDRUB

- usdzar

- VK

- акции

- арбитраж

- безработица

- Брент

- брокеры

- будущее мира

- ВВП России

- Венесуэла

- ВК

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- долг

- доллар

- доллар рубль

- драгоценные металлы

- Евро

- Евродоллар

- змей

- золото

- индикатор Баффета

- инфляция

- йена

- китай

- ковид-19

- коронавирус

- кризис 2020

- криптовалюта

- М2

- мамба

- медь

- ммвб

- МСФО

- МТС

- НДПИ

- недвижимость

- недвижимость в РФ

- нефть

- новый год

- опрос

- опционы

- отрицательные ставки

- ОФЗ

- пандемия коронавируса

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- прогноз по акциям

- производительность труда

- пузыри на рынке

- распад Еврозоны

- Ростелеком

- РТС

- Рубль

- Санкт-Петербург

- сезонность

- семинар

- серебро

- срочный рынок

- СССР

- Степан Демура

- США

- трейдинг

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- экспортеры

- экспортная пошлина

- ютрейд

- Яндекс

Какого… ты выкладываешь свои гадания?? Авось повезет?

Что ты можешь знать о поведении цены???

«Баффету» не забудь позвонить и предупредить старика, а то он может не в курсе!

Но в каком случае она хлынет не совсем понятно. Если акции сильно подешевеют то с рынка деньги понятное дело уйдут.

Почему и когда эта масса хлынет? Когда владельцы денег потеряют доверие к системе — для этого нужно либо раскручивание инфляции (с невозможностью адекватного поднятия ставок), либо обвал национальной валюты (за ним инфляция также последует).

оранжевая революция на Аравийском полуострове смешает все прогнозы.

нефть должна полететь в космос,

иначе США не смогут затормозить Китай

ведь сланцы к этому году начнут истощаться.

поэтому время революций больше подходит как раз на 19-20 годы

тем более есть Мексиканский залив, есть Венесуэла

а вот если нефть побудет ещё 2-3 года на 40 долларах то сланцев у сша уже никогда не будет, при такой то ставке ФРС

Как бы у нас не раскачали