Блог им. timneyatebe

Обзор Московской биржи ПЕРВЫЙ В ЭТОМ ТЫСЯЧЕЛЕТИИ

- 15 сентября 2018, 21:32

- |

Прошу прощения за такой заголовок.

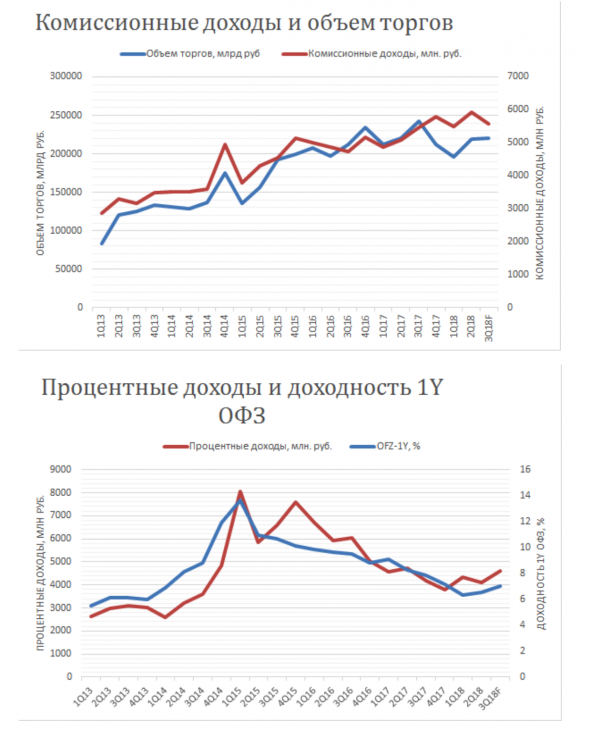

Во 2 квартале мы получили небольшой рост комиссионных доходов Мосбиржи, ввиду роста объема торгов с 195746 до 219194 млрд рублей кв/кв. Также, мы однозначно уже имеем дело с переломом понижательного тренда в процентных доходах: доходность однолетних ОФЗ, которая сильно коррелирует с соотв. строкой доходов биржи, выросла с 6,33% в 1Q18 до 6,56% во 2Q18.

Заявления ЦБ РФ дают понять, что процентная ставка больше не будет снижаться. Возможно, текущее значение — дно этого цикла. Спрос на бонды РФ будет постепенно падать, т.к. долларовые ставки становятся всё более привлекательными. И для привлечения финансирования ЦБ РФ будет вынужден сохранять ставку достаточно высокой.

Из этого следует, что процентные доходы далее будут, как минимум, не падать.

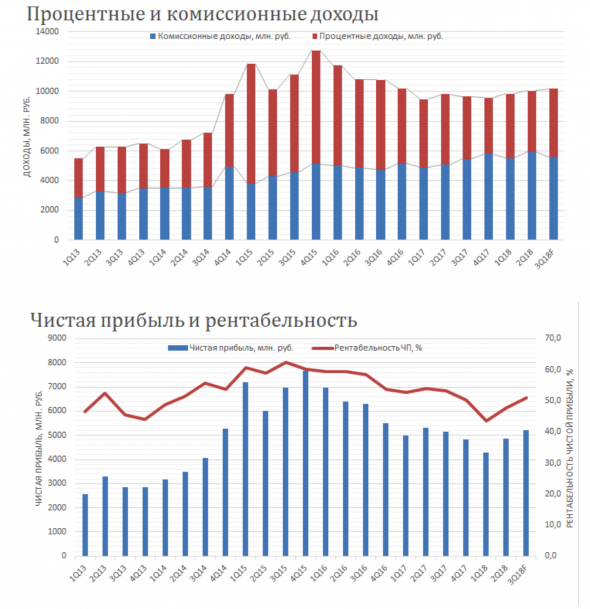

Несмотря на то, что мы ожидаем сохранения чистой прибыли биржи по итогам 2018 на уровне прошлого года, идея заключается, как минимум, в том, чтобы купить бумаги по текущей цене (~98 руб.) и держать до отсечки под выплату промежуточных дивидендов, которая, скорее всего, будет в конце сентября.

В прошлом году биржа выплатила на дивиденды 55% от чистой прибыли за полгода. Дивиденд равнялся 2,49 руб. и цена акции к отсечке равнялась 117 руб.

За половину 2018 года получилось порядка 9150 млн рублей прибыли. И бирже придется заплатить чуть выше 60%, чтобы сравнять размер дивидендов с прошлым годом. Падение прибыли в основном связано с разовым списанием 856,4 млн рублей. Также, возможно, абсолютный размер дивиденда будет увеличен по аналогии с практикой прошлых лет.

Таким образом, имеем: ~1 месяц и потенциал роста ~18%, что в годовых равняется 216%. Риска достаточно мало, т.к. форвардная доходность (учитывая 8 руб. дивидендов за 2018 год) держится около 8%, и напоминаем, что годовая доходность по акциям биржи никогда не превышала даже 6,8%.

Следовательно, покупка на небольшую долю в портфель вполне оправдана. Позиция, разумеется, больше носит спекулятивный характер нежели инвестиционный. Но и для долгосрочной инвестиции текущая цена выглядит более чем привлекательной.

Негативная динамика акций во многом объясняется снижением индекса Мосбиржи в августе в связи с политикой. Но девальвация рубля, рост нефти, а также, вероятно, некоторая пауза в санкциях дадут индексу возможность вырасти на основе нефтегазовых компаний, что потенциально приведет и к росту акций Мосбиржи.

Наши ожидания касательно третьего квартала при условии объема торгов 220000 млрд руб. и средней ставке 1Y ОФЗ 7%:

- Операционные доходы: 10178 млн. руб.

- Комиссионные доходы: 5582 млн. руб.

- Процентные доходы: 4596 млн. руб.

- Чистая прибыль: 5200 млн. руб.

Вполне возможно, что объем торгов вырастет из-за повышенной волатильности последних месяцев. Только в июле общий объем торгов составил 75 трлн рублей.

Рекомендуется покупать на 5-10% портфеля в 2 этапа:

- По текущей цене половину объема.

- Если цена опустится до 95 руб., то покупать вторую часть объема.

Так же у нас есть чатик в телеграмме https://t.me/joinchat/C8clE0Fu6UbSprtZStHDzg

Группа вк https://vk.com/mmvb.invest

теги блога Ефим Подольский

- CNYRUB

- Euroclear

- Finex

- FXMM ETF

- interactive brokers

- P/E

- sberbank

- The Economist

- USDTRY

- акции

- аэрофлот

- банки

- большой брат следит за тобой

- брокеры

- всё будет

- ВТБ

- ВТБ - продажная катлета

- газ

- Газпром

- Гусев

- Детский мир

- дисконт

- заблокированные активы

- Зыгарь

- ИИ

- криптовалюта

- кукловод

- Магнит

- мосбиржа

- мося

- натуральный газ

- Нефть

- нефть прогноз

- Новатэк

- обзор акций

- обложка Economist

- опрос

- опрос онлайн

- оффтоп

- патриотизм

- подарки к Новому году

- политика

- сургут

- сургут преф

- Сургутнефтегаз

- тинькофф банк

- тинькофф инвестиции

- торговые сигналы

- форекс

- Элвис

Пользователь запретил комментарии к топику.