Блог им. Kot_Baun

Дисконтированный денежный поток и префы НКНХ

- 27 октября 2017, 11:54

- |

Обычно применяю метод дисконтирования денежного потока (DCF) для расчета эффективной доходности облигаций. Для тех, кто не в курсе, что такое метод DCF, кратко поясню.

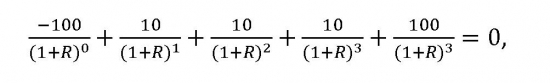

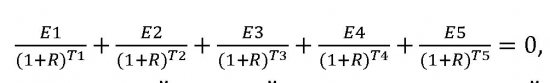

В рамках этого метода берутся все платежи в пределах какого-либо экономического процесса. Например, пусть я сегодня одолжил другу 100тыс.рублей. В течение 3 лет друг каждый год выплачивает мне 10тыс.рублей в виде процентов, в конце (вместе с последним платежом по процентам) выплачивает тело долга 100тыс.рублей. Тогда череда платежей для меня будет выглядеть таким образом: E1=-100тыс, E2=+10тыс, E3=+10тыс, E4=+10тыс, E5=+100тыс. Временные промежутки от сегодняшнего дня до даты платежа будут выглядеть так: T1=0, T2=1, T3=2, T4=3, T5=3.

Тогда мы можем записать следующую формулу:

где R – ставка дисконтирования, которая является моей конечной доходностью от данной сделки

Подберем R таким образом, чтобы равенство выполнялось, например, в Excel. R=10%.

В данном примере это и так было очевидно, но если поток платежей неравномерен или отложен на несколько лет, без применения DCF будет сложно или невозможно определить реальную доходность.

Например, чтобы сравнить эффективность вложений в уже построенную и строящуюся недвижимость, удобно использовать метод дисконтирования денежного потока. Достаточно будет во втором случае сдвинуть поток арендных платежей на срок строительства здания.

А вот еще один интересный случай применения метода:

Привилегированные акции НКНХ привлекали миноритариев стабильными ежегодными платежами, которые составляли 30% от чистой прибыли по РСБУ согласно требованиям Республики Татарстан. После начала строительства олефинового комплекса компания отказалась от выплаты дивидендов за 2016г. Также озвучивалось, что строительство продлится около 3 лет. Акции компании сильно упали в цене.

Расчетный дивиденд за скользящий год составляет на данный момент для НКНХп в районе 3,78руб/акцию. Используя метод DCF, при цене на преф в 29 рублей, получаем, что при возврате к предыдущей дивидендной политике и выплатам в 2018году доходность владения бумагами составит 9,8%, в 2019 году 8,5%, в 2020 году (3 года без дивидендов) 7,4%, в 2021 (4 года без дивидендов) 6,4%.

Поскольку средняя дивидендная доходность большинства регулярно выплачивающих дивиденды компаний находится сейчас в районе 5-6%, можно признать, что префы НКНХ недооценены даже с учетом отсутствия дивидендов в течение трех лет. А если еще учесть будущий эффект от ввода в эксплуатацию олефинового комплекса. Но это уже совсем другая история…

- 27 октября 2017, 14:30

теги блога Алексей Макаров

- usdrur

- Абрау-Дюрсо

- акции

- Алроса Нюрба

- арсагера

- Ашинский металлургический завод

- аэрофлот

- башнефть

- Бурятзолото

- ввп

- волгоградэнергосбыт

- вопрос

- вхз

- газпром

- Газпромнефть

- Детский мир

- ДЗРД

- ДЗРД - Донской завод радиодеталей

- дивиденды

- диод

- дисконтирование

- дисконтированный денежный поток

- доллар

- ДЭСК

- звезда

- инвестиции

- ИнтерРАО

- инфляция

- ипотека

- иркут

- ИСКЧ

- казаньоргсинтез

- Калужская сбытовая компания

- Камчатскэнерго

- квадра

- красноярскэнергосбыт

- кэрри-трейд

- Левенгук

- Ленэнерго

- ЛЭСК

- мегафон

- Московская биржа

- мосэнерго

- МРСК Северного Кавказа

- МРСК Северо-Запада

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- мсфо

- мурманская тэц

- недвижимость

- нефть

- нижнекамскнефтехим

- нижнекамскшина

- нкнх

- НМТП

- ОАК

- ОВК

- опин

- отчетность

- Роллман

- Росинтер

- росинтер ресторантс

- росреестр

- ростелеком

- РСБУ

- рублебочка

- рубль

- Русгидро

- русолово

- русполимет

- РЭСК

- рязаньэнергосбыт

- самараэнерго

- Северо-Западное Пароходство

- СЗП

- смартлаб

- Соллерс

- Ставропольэнергосбыт

- сургутнефтегаз

- т плюс

- Таттелеком

- тгк 2

- ТГК-2

- ТМК

- ТНС Энерго Воронеж

- ТНС энерго Кубань

- Тнс Энерго Марий Эл

- Томская РК

- ТРК

- ФосАгро

- химпром

- Челябэнергосбыт

- ЧЗПСН

- ЧЗПСН-Профнастил

- ЧКПЗ

- электроцинк

- ЭНЕЛ РОССИЯ

- энергия ркк

- Ютэйр