Блог им. Ashotmuradyan

Три причины инвестировать в ММК

- 12 августа 2017, 11:50

- |

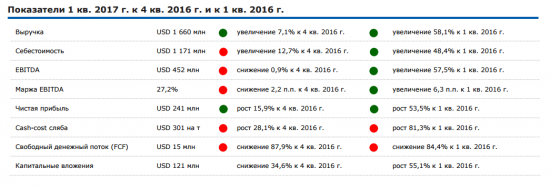

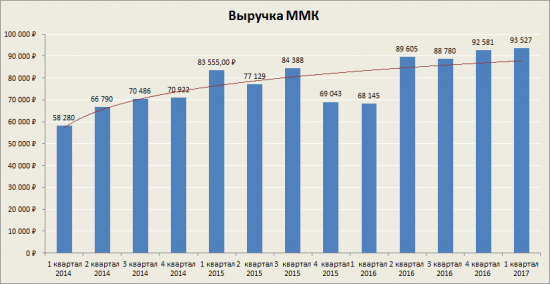

Чистая прибыль ММК за отчетный период выросла на 15,9% кв/кв и 53,5% г/г — до $241 млн. EBITDA в сопоставлении год к году увеличилась в 2,1 раза, достигнув $452 млн, благодаря отставанию темпов роста себестоимости товарной продукции от темпов роста выручки. Рентабельность по EBITDA составила 27,2%. Свободный денежный поток сократился в 6,4 раза, до $15 млн. Чистый долг остался практически неизменным — $187 млн, обеспечив соотношение NetDebt/EBITDA на уровне х0,1. Средняя цена реализации продукции ММК повысилась на 14,5% кв/кв в связи с сохранением высокого уровня цен на сталь на внешних рынках на фоне роста котировок коксующегося угля и укрепления рубля относительно доллара США.

Выручка компании поднялась на 58,1% г/г и составила $1,050 млрд. Улучшение показателя связано с ростом средней долларовой цены реализации на 14,5% кв/кв. Рост цен на сталь, в свою очередь, проходил на фоне высоких цен на сырье для металлургии и укрепление рубля. Среди важных причин повышения выручки назову также повышение средней цены реализации товарной продукции сегмента «сталь» (Россия) и улучшение показателей в других сегментах бизнеса группы.

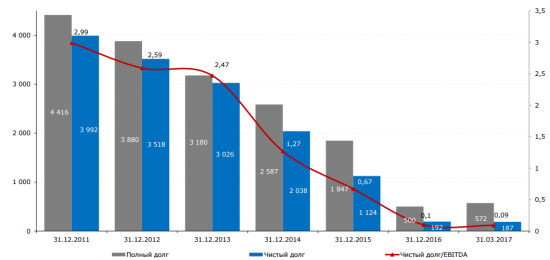

Чистый долг ММК за январь-март немного сократился по сравнению с уровнем на конец 2016-го и составил $187 млн. Как уже было упомянуто, этот фактор вкупе с ростом EBITDA привел к снижению соотношения между ней и чистым долгом до х0,09 — минимального значения по отрасли. В соответствии со стратегией финансирования компании в дальнейшем она предполагает привлекать долгосрочные заемные средства для финансирования закупки оборудования по крупным инвестиционным проектам под покрытие экспортно-кредитных агентств. Остальные инвестиции планируется осуществлять из собственных средств.

Свободный денежный поток ММК за 2016 год составил $728 млн, сократившись на 27,8% г/г, а за 1-й квартал 2017-го упал в 6,4 раза, до $15 млн. Сильное снижение свободного денежного потока связано с оттоком средств на оборотный капитал и большей величиной курсовой разницы.

Хорошей новостью для акционеров стало то, что 21 апреля совет директоров ММК рекомендовал годовому общему собранию акционеров выплатить в виде дивиденда 2-е полугодие 2016-го 1,242 руб. на одну обыкновенную акцию. На эти цели компания направила около 60% свободного денежного потока компании за этот период. Данная сумма, в том числе, включает распределение между акционерами части прибыли, полученной от реализации пакета акций компании Fortescue Metals Group (FMG). Таким образом, общий размер дивидендов за прошлый год может составить около $370 млн.

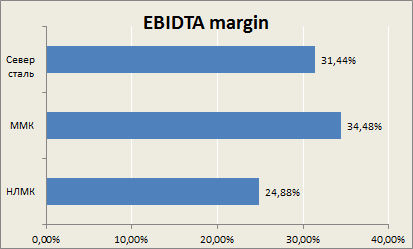

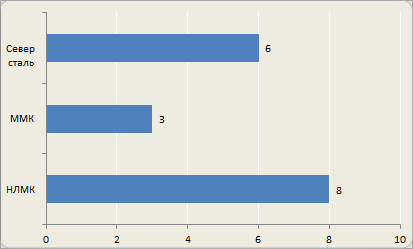

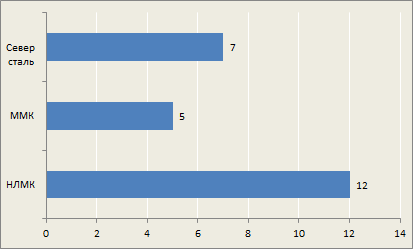

По рентабельности активов ROA в металлургии лидирует ММК с показателем 12%. ROE ММК составляет 23%. Операционная маржа равняется 26%. По EBIDTA ММК немного отстает от Северстали, однако по маржинальности EBIDTA, которая составила 34%, магнитогорский металлург на первом месте в секторе

Справедливая стоимость компании составила $6,9 млрд, что выше рыночной цены всего на $1,3 млрд (капитализация: $5,6 млрд). Это говорит о небольшой задолженность компании. По мультипликатору EV/EBIDTA ММК оценен всего в 3x.

По P/E ММК также является самой недооцененной в сфере металлургии компанией.

Рыночная оценка Северстали и НЛМК близка к справедливой. С учетом политических рисков данные акции торгуются вровень с широким рынком. Лично я не вижу серьезной недооценки. Цены на данные компании могут пойти серьезно выше, только в случае сохранения (или увеличения) дивидендных выплат с одновременным серьезным понижением процентных ставок в стране (например, до 6-7%). Что касается ММК, то она по сравнению со своими ближайшими конкурентами смотрится недооцененной.

Подводя итоги, можно с уверенностью сказать, что ММК одновременно самая недооцененная и эффективная компания в металлургической отрасли с высоким потенциалом роста. Это обстоятельство вкупе с растущей выручкой, эффективным менеджментом и хорошими дивидендами дает основания для рекомендации «покупать». Целевой уровень при таких доходах — 40-45 руб. за бумагу.

Читать больше тут: https://vk.com/ssinvestment

- 12 августа 2017, 16:28

теги блога Гамлет Цоцикян

- 2-й квартал

- Alibaba

- Anthem

- Biogen

- eToro

- TSLab

- акции

- алгоритм торговли

- алготрейдинг

- американские акции

- американский рынок

- биофармацевтическая компания

- бытовая техника

- выручка

- Газпромнефть

- Детский мир

- Джек Ма

- дивидендная политика

- дивиденды

- добыча газа

- добыча нефти

- доходность

- инвестиционная идея

- инвестиционная привлекательность

- инвесторы

- интернет вещей

- как открыть хедж фонд

- квартальная отчетность

- конкуренция

- конъюнктура рынка

- М.Видео

- ММВБ

- ММК

- недооценка

- нефтегаз

- Новатэк

- обуение

- отчет

- отчетность

- потенциал роста

- производство стали

- ритейл

- роботы

- сравнительный анализ

- технологии

- трейдинг

- управление

- финансовые результаты

- ФСК ЕЭС

- хедж-фонд

- чистая прибыль

- эффективность