Блог им. Lugovtsov

Применение данных рыночного сентимента в торговле.

- 09 июня 2017, 14:57

- |

В предыдущей статье рассматривались возможности оценки сентимента в терминале QUIK. Попробуем разобраться, как их можно использовать в своей торговле.

Таблица сделок.

Таблица сделок позволяет определить текущую маркет-дельту. Возможные варианты использования:

- Подтверждение направления входа. Если сделок на покупку больше, то приоритетное направление открытия позиции – лонг, если больше продавцов – шорт.

- Основание для принятия решения о переносе позиции через ночь. Если маркет-дельта положительная, возможно есть смысл перенести открытый лонг, в случае отрицательной дельты – открытый шорт.

Для проверки переноса через ночь, протестируем следующую торговую систему:

- Анализируем маркет-дельту на последней минуте торгов.

- Если она положительная, открываем лонг по рынку, если отрицательная – шорт.

- Закрываем открытую позицию на 2-ой свече следующего дня.

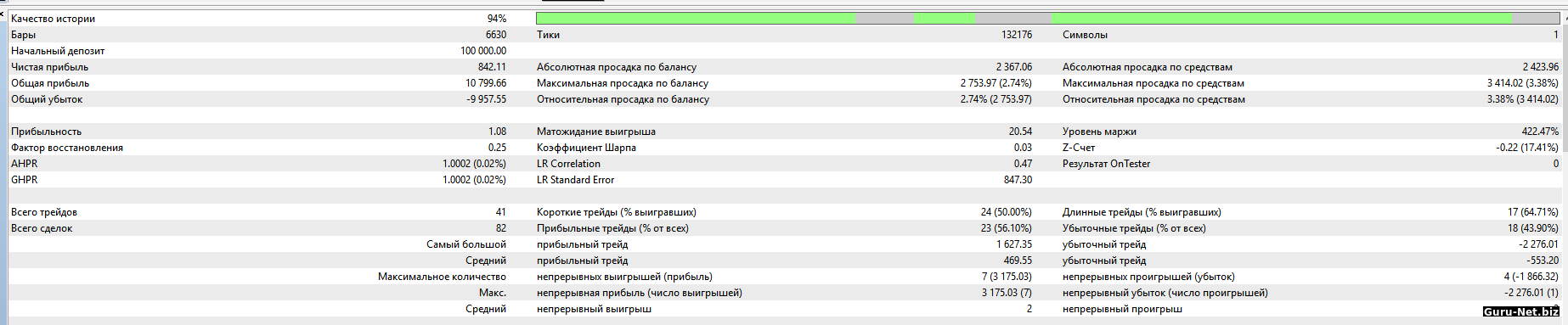

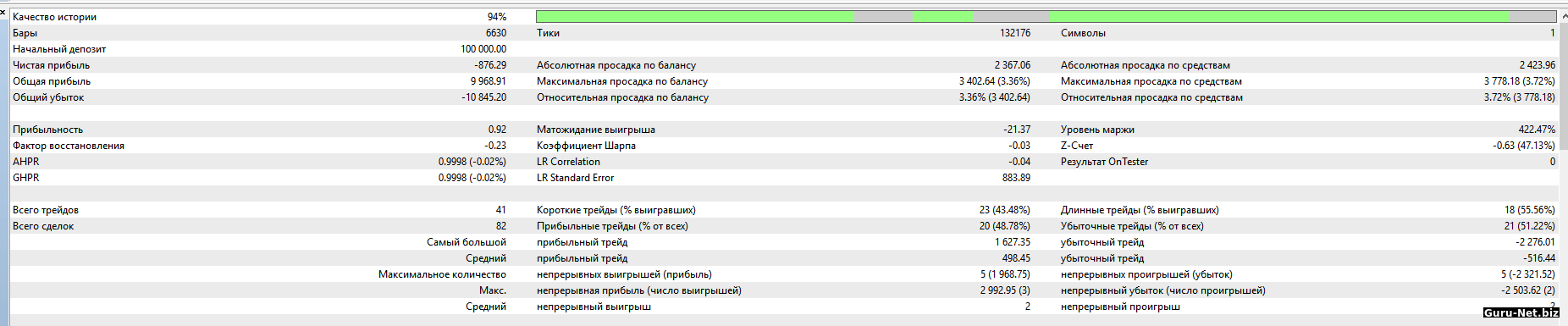

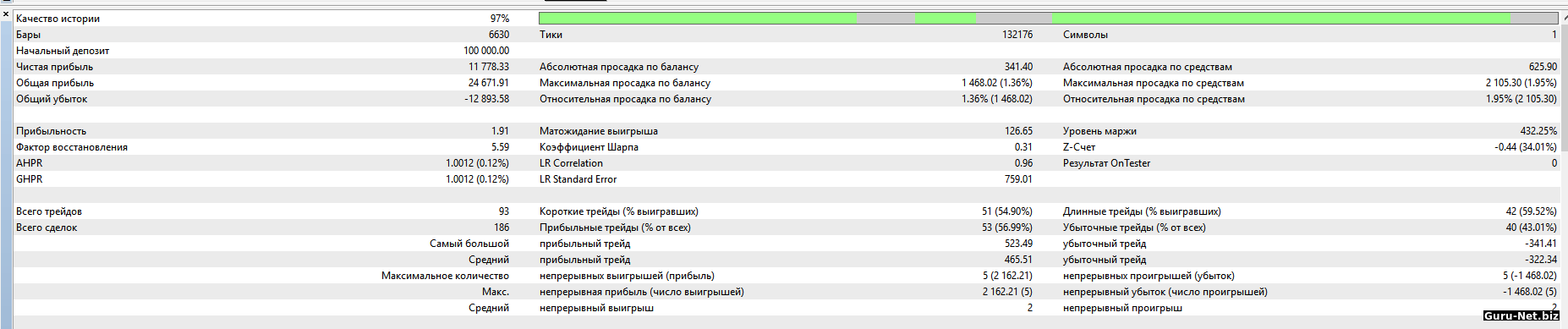

Результаты тестов для фьючерса на индекс РТС (таймфрейм 5 мин, обьем 1 контракт, исторические данные за период 10/04/17-08/06/17):

Для маркет дельты по количеству сделок:

Для маркет дельты по обьему сделок:

Исходя из результатов тестов, очевидно, что единственным и достаточным основанием для решения о переносе позиции через ночь, знак маркет-дельты не является. Необходимы дополнительные веские причины.

Графическое представление количества ордеров на покупку продажу.

Сначала графики разных фаз рынка.

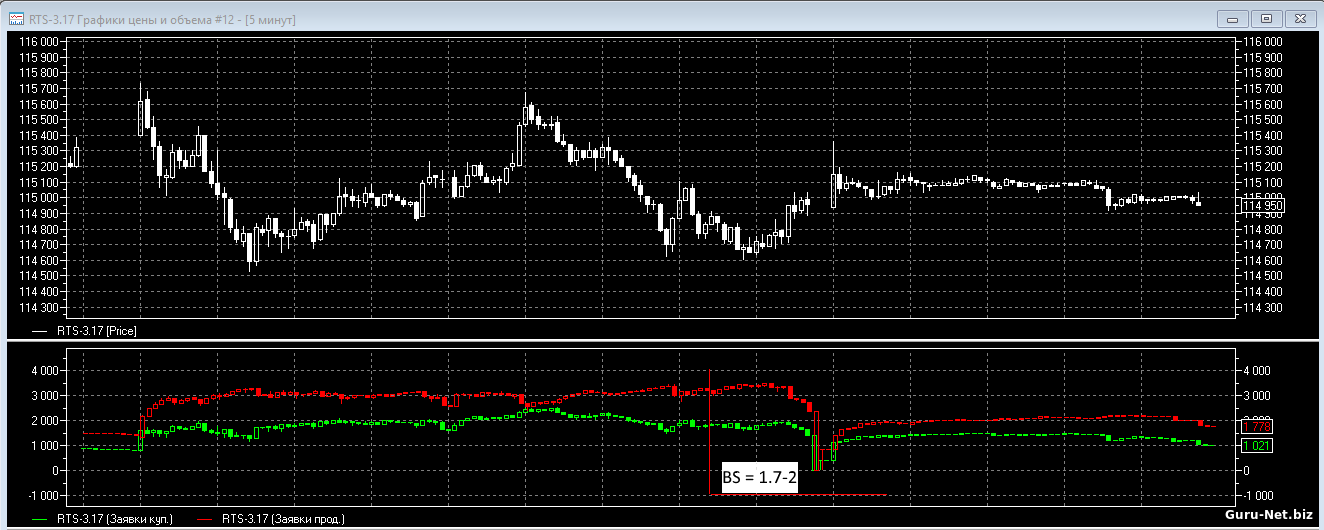

График обычного бокового дня:

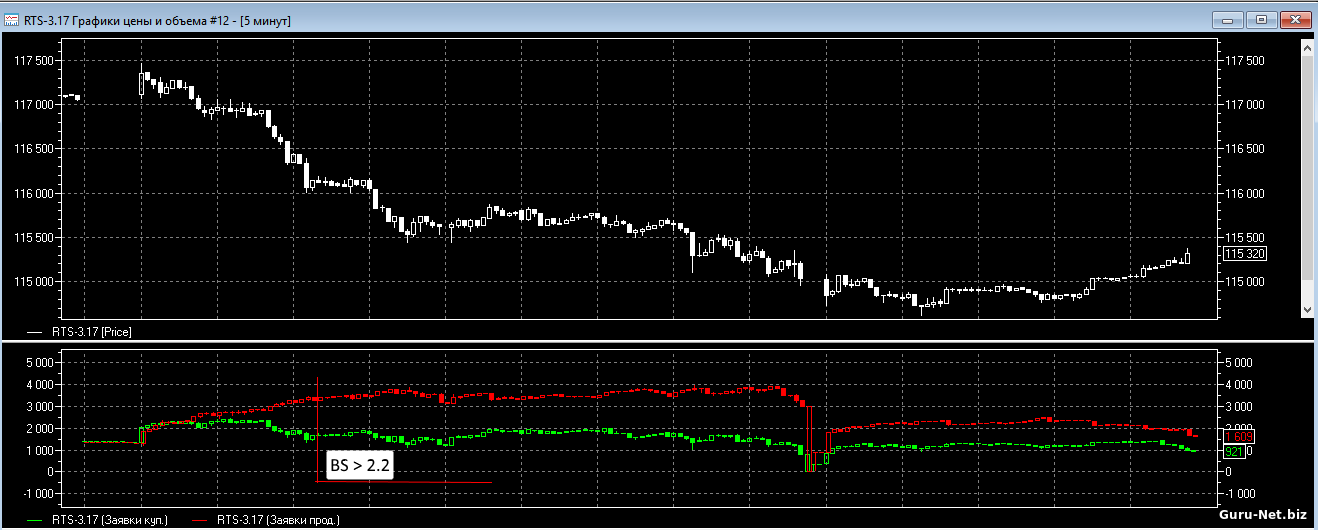

График трендового дня:

График дня в узком боковом диапазоне:

На графиках приведено значение коэффициента BS, который вычисляется по формуле:

ЕСЛИ (AmountOrdersBuy > AmountOrdersSell) BS = AmountOrdersBuy / AmountOrdersSell,

ЕСЛИ (AmountOrdersBuy < AmountOrdersSell) BS = AmountOrdersSell / AmountOrdersBuy ,

,

где:

- AmountOrdersBuy – количество ордеров на покупку,

- AmountOrdersSell – количество ордеров на продажу

Если день в узком боковом диапазоне, значение BS меньше 1.5. Лучшим решением будет отказ от торговли.

Если на рынке обычный боковой день, то когда значение BS достигает пороговых значений в диапазоне 1.7-2.0, в игру вступает маркетмейкер и разворачивает рынок против толпы. Соответственно, на этих уровнях можно пробовать торговать разворотные формации.

Если на рынке тренд, значение BS превышает 2.2. Есть смысл торговать исключительно по тренду.

Значение BS более 3.0, свидетельствует об экстремальном смещении сентимента в сторону покупателей или продавцов, соответственно, разворот рынка близок.

Для проверки вышесказанного протестируем следующую торговую систему:

- Текущее направление рынка будем определять по знаку маркет-дельты.

- Если значение BS возвращается из-за уровня 1.7, открываем позицию против рынка.

- Если значение BS пробивает уровень 2.2, открываем позицию в направлении рынка.

- Выход из позиции: фиксированный тейк в 450 пунктов; фиксированный стоп в 300 пунктов; реверс; экстремальное значение BS 3.0; конец сессии.

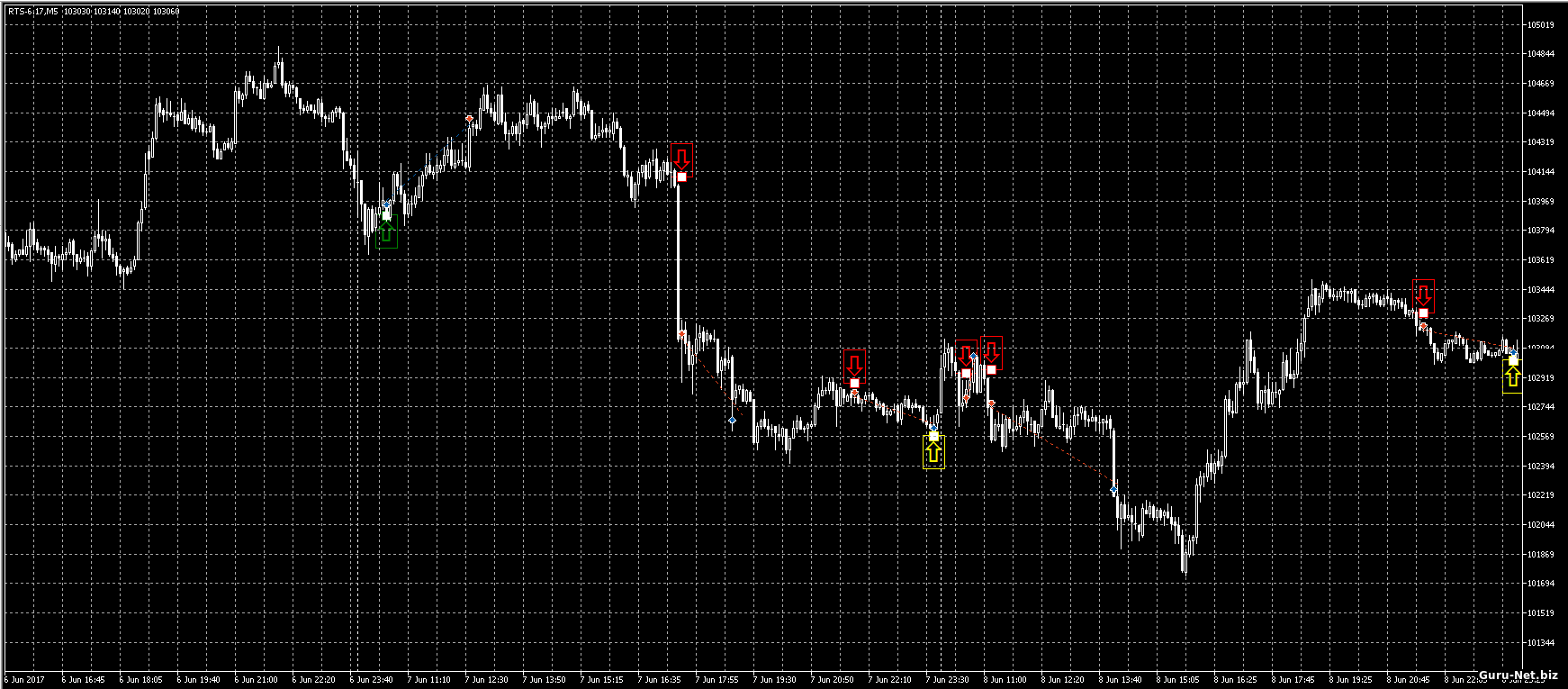

Результаты теста для фьючерса на индекс РТС (таймфрейм 5 мин, обьем 1 контракт, исторические данные за период 10/04/17-08/06/17):

Примеры сделок:

Продолжение в следующей статье.

теги блога GuruNet

- MetaTrader5

- алготрейдинг

- оптимизация

- осцилляторы

- открытый интерес

- полосы боллинджера

- пример торгового плана

- рыночный сентимент

- сантимент

- Сентимент

- стакан цен

- таблица котировок

- таблица сделок

- тестирование

- торговая система

- торговля внутри дня

- торговый план на день

- торговый план трейдера

- торговый робот

- уровни поддержки

- уровни поддержки и сопротивления

- уровни сопротивления

Пользователь разрешил комментарии только друзьям.