Блог им. MarketCode

Циклы на финансовых рынках. Часть 2. Память рынка

- 24 апреля 2017, 08:23

- |

ЦИКЛЫ НА ФИНАНСОВЫХ РЫНКАХ.

Часть 2. Память рынка.

Здравствуйте, друзья.

Этой статьёй я продолжаю серию публикаций по теме циклов на финансовых рынках. И вопрос, которую я хочу рассмотреть в сегодняшней статье, играет очень важную роль в анализе циклов. Это память рынка.

Как я писал в первой части, память рынка – это способность рынка запоминать свою реакцию на то или иное событие, что применительно к теме циклов означает способность рынка совершать циклические движения, характерные для прошлых периодов времени, под влиянием действующих циклов. И память рынка – величина непостоянная. Почему? Вопрос непростой, и я понимаю его следующим образом.

Во-первых, откуда вообще берется память рынка? Как события прошлого могут очень точно воспроизводиться сегодня? Ведь рынок уже поглотил и переварил эту информацию в прошлом. Дело в том, как я считаю, что циклы, действующие на рынке, оказывают своё влияние через людей (точнее, через психологию людей) и сопутствующие деятельности человека процессы: политику, экономику, финансы и пр. Человеческая психология если и меняется, то очень медленно, и реагирует на одни и те же события одинаково. Меняются обложки, упаковки, формы и названия событий, но реакция будет приблизительно одинакова. Всё это описано уже не единожды: страх (паника), жадность (алчность), психология масс. Т.е. реакция людей известна заранее. В любой деятельности человека тоже присутствует цикличность, и это, как мне кажется, очевидный факт. Циклы, входя в активную фазу или меняя своё направление с фазы роста на фазу снижения и обратно, создают различные воздействия на рынок и вступают во взаимодействие друг с другом. Одни циклы усиливают другие, а третьи, наоборот, начинают глушить. И это прослеживается на всех временных периодах – так проявляются фрактальные свойства рынков, в частности масштабируемость. Микро и мини циклы создают взлеты и падения котировок в рамках минуты, часа, дня, недели или месяца. Более длинные циклы задают характер движения котировок в рамках года и, например, десятилетий.

Второй вопрос: если память рынка существует, то почему она непостоянна, т.е. имеет разную историческую глубину? Ответ будет таков. На рынок одновременно воздействует большое количество активных циклов разной протяженности, и они же влияют друг на друга. Действующая их комбинация будет достаточно постоянной какое-то время – для одних рынков больше, для других рынков меньше в зависимости от индивидуальных характеристик финансового инструмента. Через некоторое время какой-либо цикл войдет в свою активную фазу или же, наоборот, выйдет из неё. Комбинация «рабочих» циклов немного поменяется. Чем больше времени проходит, тем значительнее будут эти изменения. Хорошая новость в том, что такие изменения происходят не за один день или месяц, если мы говорим о составлении циклических моделей на дневных данных для прогнозирования на несколько месяцев вперёд. И чем более долгосрочные циклы оказывают доминирующее влияние на финансовый инструмент, чем стабильнее структура компании и её политика, тем устойчивее будет комбинация действующих циклов. Простой пример: если определяющими характер движения финансового инструмента на интересующем нас горизонте прогнозирования будут двух-трёх-четырёх летние циклы, то при памяти рынка, например, 6 последних циклов, изучение 4-5 последних даст нам возможность прогнозировать общее направление на долгий период времени. А если на финансовый инструмент более активно воздействуют более краткосрочные циклы, например, продолжительностью месяц-полгода-год, то при памяти рынка те же 6 последних циклов мы сможем составить уже не столь долгосрочный прогноз.

Что важно понимать. Мы не сможем учесть влияние всех циклов. Если есть сильные долгосрочные циклы протяжённостью, к примеру, 40 лет, то для изучения их влияния на рынок нам нужна глубина истории хотя бы троекратной длины: 80 лет для изучения влияния цикла на рынок плюс 40 лет тестового периода. Итого 120 лет. Это минимально. Много ли финансовых инструментов могут похвастаться такой глубиной истории? И так ли нам важно знать этот цикл, если мы прогнозируем поведение рынка, например, на 4-5 месяцев вперед? Точно так же обстоят дела с короткими циклами: стоит ли изучать циклы продолжительностью несколько дней или часов, если нам нужен прогноз на 3-4-5 месяцев вперед? Конечно, правильно подобранные короткие циклы могут помочь детализировать траекторию движения рынка, но, во-первых, у них и структура будет быстрее меняться под влиянием новых периодов, и, во-вторых, мы очень рискуем подогнать циклы под узкий промежуток времени, и через несколько дней или неделю модель очень может стать нерабочей. Ну и трудозатраты несоизмеримы, если нам придется «перелопатить» вручную несколько сотен выбранных циклов. Решение и инструменты для его осуществления должны быть адекватны поставленной задаче. Пусть мы и потеряем в точности и в детализации, но выявить основную структуру движения рынка у нас будет больше шансов.

Когда мы говорим о памяти рынка, не стоит понимать это буквально. Память рынка мы определяем и устанавливаем самостоятельно. Например, изучая влияние циклов, мы пришли к выводу, что оптимальная память рынка равна 10 последним циклам. Т.е. мы своим решением будем учитывать только 10 последних полных циклов. Но означает ли это, что все циклы, начиная с 11-го и далее, перестанут оказывать влияние на текущий рынок? Конечно же нет. Они будут влиять, но в другой степени. Как вы знаете и помните, рынок — структура фрактальная, непрерывная. Как из песни слов не выкинешь, так и из всех существующих циклов нельзя убрать неудобный нам, чтобы он не оказывал своего влияния. Ограничивая память рынка, мы оставляем наиболее сильные, наиболее коррелирующие с рынком на текущий момент циклы. Это сильно экономит время и упрощает задачу по поиску оптимальной рабочей модели. Даже если не ограничивать память рынка, т.е. брать в расчет всю имеющуюся глубину циклов, мы получим вполне работоспособную модель. Но в некоторых деталях она будет отличаться. Слишком много обобщений будет по ряду циклов. И наоборот, если мы неправильно ограничим память рынка, то можем выкинуть из расчёта какой-нибудь важный период времени или целый цикл. Иногда, бывает, что модели, построенные на разной памяти рынка, в какой-то момент расходятся в направлении или во времени – это нормальное явление, и даже полезное, т.к. мы получаем информацию, что рынок в это точке (в точке расхождения моделей) может пойти в неожиданном для нас направлении. Но это уже относится к технике работы с циклами.

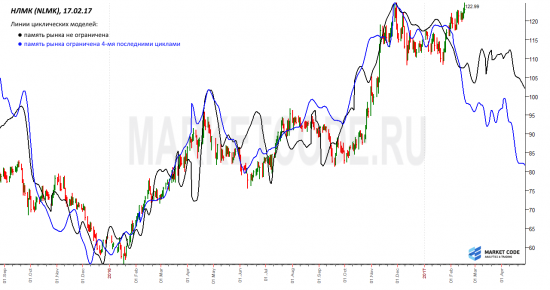

Теория украшается примерами. Сейчас я хочу продемонстрировать память рынка на рисунках. Начну с рисунка, на котором изображен график котировок НЛМК (так уж вышло, что вчера я работал с НЛМК и взял, поэтому, в качестве примера). На график наложены циклические модели, представляющие собой композит циклов с разной памятью рынка:

Чёрная линия – это прогнозная линия циклической модели, составленная на циклах без ограничения памяти рынка (в пределах анализируемого периода истории котировок). Синяя линия – это линия циклической модели, состоящая из циклов с ограничением памяти рынка 4 последних цикла на том же периоде истории. Как видим, синяя линия более точно ложится на текущий рынок, более плавно и точно повторяя траекторию движения рынка, в отличие от чёрной линии, которая не так точно повторяет движение рынка. Очень важно то, что обе циклические модели со-направлены, и, несмотря на локальные расхождения, имеют общее направление движения.

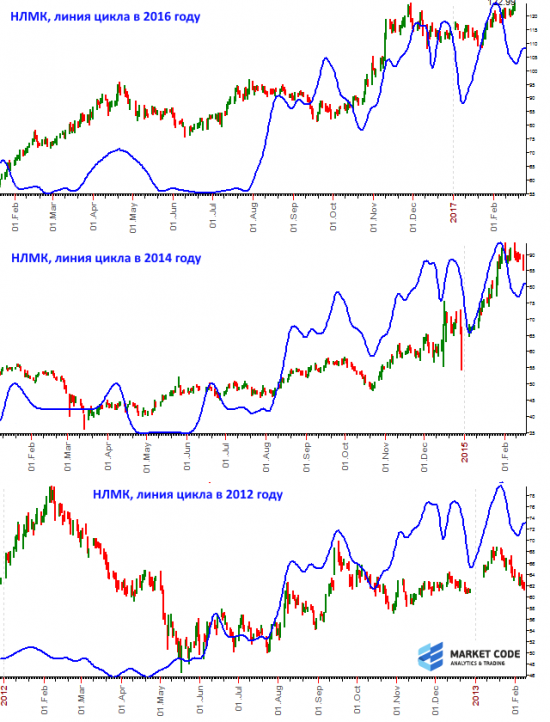

А на этом рисунке я изобразил линию одного из циклов с памятью рынка, равной четырём. Как видно, линия цикла адаптируется, «забывая» ранние циклы. Чем больше память рынка мы берём, тем меньше будет меняться средняя линия цикла.

На этом заканчиваю статью. Всем успехов и продуктивной недели!

Скачать её можно по ссылке marketcode.ru/storage/source/_na_finansovyih_ryinkah_chast_2_pamyat_ryinka.zip

теги блога Ярослав Найданов

- 1 мая

- 9 мая

- Brent

- EURUSD

- forex

- GBPUSD

- GMKN

- marketcode

- micex

- NZDJPY

- RTSI

- USDRUB

- Алроса

- анализ циклов

- АФК Система

- Аэрофлот

- Башнефть преф

- Брент

- ветераны

- ВТБ

- газпром

- ГДР

- ГМК НорНикель

- дети

- инвалиды

- Индекс

- индекс ммвб

- Индекс Мосбиржи

- Индекс РТС

- канал

- корреляция

- Лукойл

- Магнит

- маркеткод

- мечел

- ММВБ

- модели

- модель

- нефть

- нлмк

- Новатэк

- новогоднее ралли

- норильский никель

- Норникель

- опек+

- оффтоп

- петиция

- преф

- префы

- прогноз

- прогноз доллара

- Роснефть

- Ростелеком

- Ростелеком преф

- РТС

- Русгидро

- с Днем Победы

- Сбер

- Сбербанк

- Северсталь

- Сезонная торговля

- сезонность

- сироты

- Система

- структура

- сургут

- Сургутнефтегаз

- сургутнефтегаз преф

- сценарий

- Татнефть

- транснефть

- тренд

- фрактал

- фрактал на примере

- фрактальная структура

- ФСК Россети

- цена

- цикл

- циклы