Блог им. alexey_s

6 серьезных дивидендных акций, которые незаслуженно забыты инвесторами

- 18 октября 2016, 17:34

- |

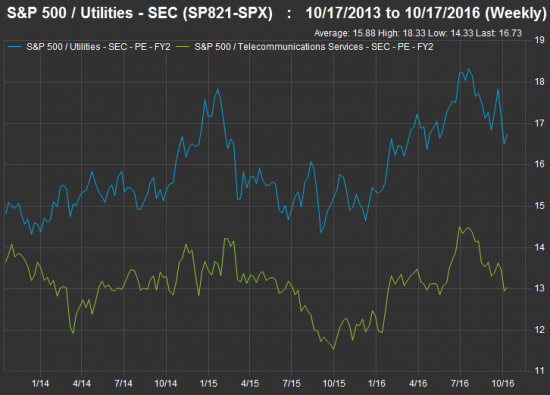

Ищете высокую дивидендную доходность, но не хотите гоняться за ростом? Такие акции нелегко найти, учитывая то, что многие из них существенно выросли в этом году. Ниже в статье представлено 6 ценных дивидендных акций в индексе S&P500, эти компании подходят по некоторым признакам качества — об этом ниже — и еще эти акции упали в цене в этом году. В последнее время в коммунальном секторе и телекоммуникациях было снижение (в этих секторах обычно самые высокие дивидендные доходности), после того, как P\E вырос до очень высоких уровней:

Но тренд все еще направлен вверх, коммунальный сектор вырос на 10,2% в 2016 году, телекоммуникации — на 10,1%. S&P500 вырос на 6,2% (по состоянию на 14 октября). Самой интересной идеей в этом году в компаниях с большой капитализацией является увеличение доходности и уменьшение волатильности.

Так чем может быть полезно изучение дивидендных акций, которые не выросли в этом году? Чтобы уменьшить список компаний для дальнейшего изучения и возможного инвестирования воспользуемся несколькими фильтрами скринеров. Самый логичный вопрос: зачем покупать акцию, которая падает? Ответ: менеджеры стоимостных фондов делают так все время, поскольку потенциальная доходность тем выше, чем ниже цена акции. Согласно FactSet 106 акций в S&P500 имеют дивидендную доходность выше 3%, начиная с декабря 2015 года. Кто-то может иметь другое мнение относительно того, что такое «дивидендная акция», но 3% — довольно большая дивидендная доходность для компаний, которые включены в список.

Из этих 106 акций 83 выросли в цене в 2016 году. У нас остается 23 акции из списка S&P500, которые падали в цене. Далее применим следующие фильтры:

- исключим компании, которые снизили или не выплачивали дивиденды в течение 3 кварталов 2016 года. Оставим в списке Darden Restaurants Inc., которая хотя и снизила дивиденды на 10% в январе и осталась на этом уровне в апреле, оставила квартальные выплаты более высокими, чем год назад.

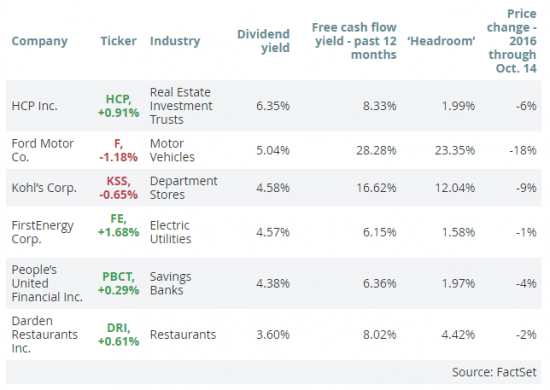

- исключим компании, чья дивидендная доходность превышает доходность свободного денежного потока. Свободный денежный поток — это деньги, которые остаются в компании после капитальных затрат. Мы можем вычислить доходность свободного денежного потока разделив свободный денежный поток за 12 месяцев на акцию на цену акции. Если доходность свободного денежного потока выше дивидендной доходности, то компания имеет пространство для повышения дивидендов («headroom»), выкупа акций или использования денег для других целей. Идея заключается в том, что если компания имеет пространство для повышения дивидендов, то маловероятно, что она будет снижать дивиденды.

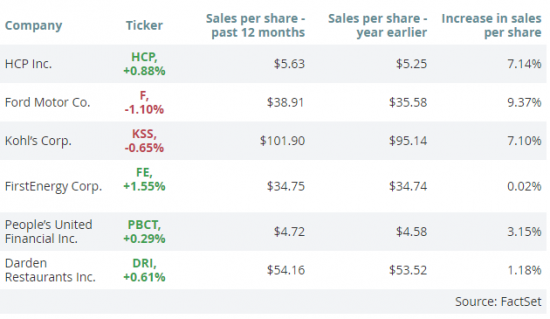

- пересмотрим продажи на акцию в оставшихся компаниях, основная мысль в том, что в медленно растущей экономике рост продаж определенно что-то значит. Мы используем продажи на акцию, а не выручку, поскольку числа «на акцию» учитывают уменьшение количества акций из-за байбеков, или размытие долей из-за допэмиссий по какой-либо причине. Из оставшихся компаний только 6 показали рост выручки за последние 12 месяцев.

На рисунке ниже — результат отбора, отсортированный по дивидендной доходности.

Для сектора недвижимости (real estate investment trusts) мы использовали средства от операций (FFO, funds from operations) на акцию, а не свободный денежный поток, чтобы вычислить «пространство для повышения». Большинство фондов недвижимости используют FFO, величину, не используемую в GAAP, для определения дивидендных возможностей. FFO добавляет в доходы амортизацию, в то же время исключая прибыль и убытки от продажи недвижимости.

На рисунке ниже — те же акции с указанием роста продаж на акцию за прошедший год

Первые три компании показали существенный рост продаж за последние 12 месяцев, их дивидендные доходности впечатляют и они имеет возможности для повышения дивидендов.

Так почему же инвесторы их избегают?

HCP — дивидендный аристократ в S&P500, т.е. увеличивает дивидендные выплаты 25 лет подряд. В настоящий момент компания меняет свою бизнес модель и у большинства аналитиков целевые цены расположены ниже текущей цены акции.

Ford Motor Co. имеет впечатляющую доходность свободного денежного потока и менеджменту компании удалось избежать банкротства, в отличие от двух своих конкурентов. Продажи компании прилично выросли за 12 месяцев. Но существуют признаки, которые указывают на то, что цикл роста автомобильных продаж подходит к концу, что может оказать давление на акции в течение некоторого времени, даже если дивиденды кажутся безопасными. Акции торгуются с P\E 6,9, что указывает на недооценку по сравнению со средним значением S&P500 и 7,8 для сектора автомобилестроения и отрасли запчастей.

Выкуп акций Kohl's Corp. помог показать существенный рост продаж на акцию за последние 12 месяцев. Но если посмотреть на исходные данные, то мы увидим, что квартал, закончившийся 30 июня, показал снижение выручки на 2%, в то время как подобные магазины показали снижение выручки на 1,8%. Это оставило инвесторов разочарованными, хотя позднее акции поднялись в цене. Kohl's торгуется с P\E 10,6, что существенно ниже среднего значения в отрасли розничной торговли (13,4).

Как вы видите, требуется провести более тщательное исследование перед тем, как вы купите акции. Существует возможность найти акции с хорошей дивидендной доходностью, но нужно более тщательно изучить инвестицию, вам нужно понять бизнес компании и сформировать свое мнение о перспективах компании на будущее десятилетие.

Оригинал: http://www.marketwatch.com/story/six-solid-dividend-stocks-unfairly-punished-by-investors-2016-10-18

- 18 октября 2016, 18:17

- 18 октября 2016, 18:38

- 18 октября 2016, 20:39

- 18 октября 2016, 21:25

теги блога Алексей

- Apple

- ETF

- Goldman Sachs

- OR GROUP

- P\E

- python

- ROE

- S&P500

- SpaceX

- Vanguard

- автомобили

- акции

- акции роста

- акции США

- Амазон

- анализ компаний

- Арсагера

- Банк Санкт-Петербург

- Баффет

- Боллинджер

- брокеры

- вопрос

- ВСМПО-АВИСМА

- ВТБ брокер

- выборы США

- Газпром

- Голдман

- Грааль

- Гринблатт

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- евро

- золото

- ЗПИФН

- инвест идеи

- инвестиции

- Инвестиции в недвижимость

- индексы

- иностранные акции

- инфографика

- история успеха

- кит финанс брокер

- китай

- кооперация

- криминальные махинации

- Манипулирование рынком

- металлы

- мнение по рынку

- МосБиржа

- недвижимость

- нефть

- новости эмитентов

- Номура

- облигации

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- офшоры

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Сбербанк

- сводка по эмитентам

- советники

- советы

- Ставропольэнергосбыт

- сургутнефтегаз

- сургутнефтегаз прив

- США

- Татнефть

- технический анализ

- технологии

- товары

- торговые системы

- торговые стратегии

- Трамп

- форекс

- фосагро

- ФРС

- хайпы

- ЦБ РФ

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор