Блог им. stroyinvest

Текущее состояние амер. компаний (по отчетам за 4 кв. 2015 года).

- 09 февраля 2016, 04:28

- |

Исходя из текщих результатов уже можно сделать некоторые выводы о 4-м квартале и о 2015 годе в целом для американского рынка акций.

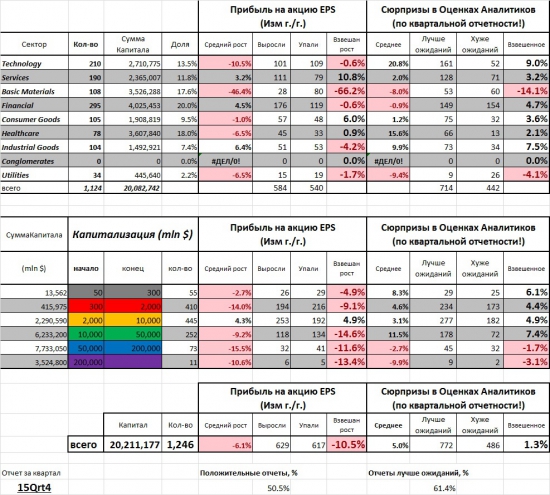

1'246 компании отчитались на данный момент в этом квартале, сумма капитала компаний 20.21 трлн. долларов.

Количество компаний, которые отчитались

с ростом выручки: 629 компания (50,5 %)

с падением выручки: 617 компаний (49,5 %)

Взвешенный результат этого квартала (половина сезона): - 10,5 % (Т.е. выручка компаний в 4 кв. 2015 упала на 10,5% по сравнению с 4 кв. 2014)

Заметный рост выручки (г./г.) в секторе: Services + 10,8 %, Consumer Goods +6,0 %

Значительное падение в секторе: Basic Materials -66,2 %, Industrial Goods -4,2 %

По количеству положительных отчетов по секторам, следующие результаты:

Technology 101 компания (48%)

Services 111 компаний (58%)

Basic Materials 28 компаний (26%)

Financial 176 компаний (60%)

Consumer Goods 57 компаний (54%)

Healthcare 45 компаний (58%)

Industrial Goods 51 компания (49%)

Utilities 15 компаний (44%)

В целом по всем секторам аналитики прогнозировали худшие выручки, чем оно было на самом деле.

Положительный сюрприз в секторе: Technology + 9 % к реальной выручке (ждали результатов ХУЖЕ)

Отрицательный сюрприз в секторе: Basic Materials - 14,1 % к реальной выручке (ждали результатов ЛУЧШЕ)

В группах по капитализации наблюдается падение выручки во всех группах.

Особое падение в группах с капитализацией:

От 10 млрд. до 50 млрд. зелени -14,6%

От 200 млрд. зелени -13,4%

От 50 млрд. до 200 млрд. зелени -11,6%

(данные говорят, что в основном, наиболее сильное падение выручки наблюдается у лидеров капитализации)

Общее резюме квартала: в целом по рынку падение выручки на уровне — 10,5 % г./г., что оказалось в рамках оценки аналитиков (небольшое расхождание в оценках размеров выручки + 1,3% к реальных выручкам). В основном падение в секторе Basic Materials, Industrial Goods.

У американцев диверсифицированная экономика, и данные секторы всего лишь 20-25 % капитализации всех компаний. Если бы такие результаты были в РФ (падение выручек в нефтегазе на — 66%, а также падение выручек у металлургов на — 4 %)… то боюсь представить где был бы ММВБ.

Можно сказать, что не настолько широкий фронт «кризиса» у америкосов. Для меня — это сюрприз.

В основном падение из-за нефте-газо-компаний.

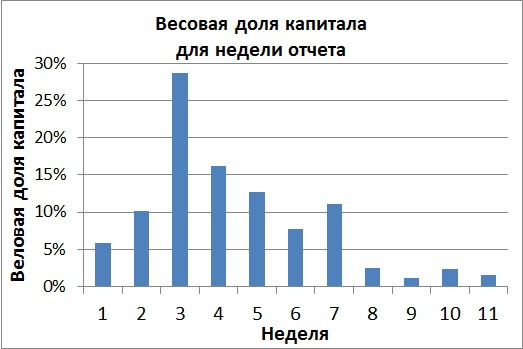

Рис. Распределение капитализаций компаний в зависимости от № недели сезона отчетностей.

P.S. Методология

Выделен ряд групп по размеру капитализаций компаний:

1) От 50 млн. до 300 млн.

2) От 300 млн. до 2 млрд.

3) От 2 млрд. до 10 млрд.

4) От 10 млрд. до 50 млрд.

5) От 50 млрд. до 200 млрд.

6) Свыше 200 млрд.

(Валюта баланса – доллар США).

Также выделены сектора экономики:

1) Technology

2) Services

3) Basic Materials

4) Financial

5) Consumer Goods

6) Healthcare

7) Industrial Goods

8) Conglomerates

9) Utilities

Оценка проводилась по двум факторам:

1) Прибыль на акцию – это рост/падение выручки компаний относительно 4-го квартала прошлого года (4кв.15 / 4 кв.14).

Фактические изменения выручки.

2) Сюрпризы в оценках аналитиков – лучше/хуже оценка аналитиков относительно размера выручки компаний.

Насколько точно аналитики оценили будущий размер выручки.

Также присутствуют следующие понятия:

1) Средний рост – арифметический рост/падение выручки. Сумма роста/падения, поделенная на количество компаний.

2) Взвешенный рост – оценка проводилась взвешиванием по капитализации, т.е. рост/падение выручки компании, чья капитализация БОЛЬШЕ – получила БОЛЬШИЙ вес в оценке. Взвешивание ТОЛЬКО внутри группы, а не в целом по рынку.

3) Выросли/Упали – количество компаний, чья выручка выросла/упала относительно прошлого года.

4) Лучше/Хуже – количество компаний, чей рост выручки был лучше/хуже оценок аналитиков.

теги блога Здравый Смысл

- FXCM

- NASDAQ

- NYSE

- SnP 500

- акции

- алроса

- альтернативные индексы

- американская биржа акций

- американский рынок

- американский рынок акций

- аналитика

- аналитики

- астрология

- Астрология и трейдинг

- астротрейдинг

- Банк Возрождение

- банк втб

- банк открытие

- Банк Санкт-Петербург

- банковская жизнь

- банковский сектор

- бета

- биография

- веселье

- волатильность

- Газпром

- ГМК НорНикель

- Гонконг

- горе-аналитик

- группа ЛСР

- Группа ПИК

- гуру

- дивиденды

- Здравый смысл

- инвестиции

- Инвестиции в РФ

- инфляционные ожидания

- книга

- копипаст

- корпоративный стиль

- Коршуновский ГОК

- кофейная гуща

- кукл

- либерастия головного мозга

- ЛСР

- М.видео

- Мегафон

- Медведев Дмитрий

- межрыночный анализ

- металлургический сектор

- ММК

- мосбиржа

- Мостотрест

- настроение на рынке

- неразумный инвестор

- нефтегазовый сектор

- нкнх

- НЛМК

- ОАК

- околорынок жжот

- опрос

- отчетность в США

- оффтоп

- оценка риска

- Пенсии

- помойка

- потребительский сектор

- промсвязьбанк

- Протек

- Роснефть

- Ростелеком АО

- сбербанк

- Северсталь

- сезон отчетности в США

- Сектора экономики США

- Славнефть-ЯНОС

- смартлаб

- статистика

- строительный сектор

- Сургутнефтегаз

- текущее состояние

- телекоммуникационный сектор

- Тимофей Мартынов

- Тплюс

- Фармстандарт

- Финансовый сектор

- форекс

- Фосагро

- ФСК Россети

- Фундаментальные данные

- фундаментальный анализ

- Химия и Нефтехимия

- ЦБ

- цветная металлургия

- Черкизово-Групп

- Чёрная металлургия

- Шадрин

- экономика России

- энергетический сектор

- юмор

В целом результаты слабые. Несмотря на то что за пределами нефтегаза вроде бы сильного снижения показателей не видно, как вы правильно заметили. Все равно слабые.

Я одно только знаю. Когда у американских компаний снижается прибыль — они начинают сокращать персонал. Поэтому стоит ждать слабых данных по рынку труда в ближайшем будущем.

Тут основной смысл — разбивка по капитализации и по секторам. насколько знаю — в таком формате никто не анализирует