SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. domino

Финансовые пузыри - оружие в межгосударственной конкуренции

- 28 декабря 2014, 19:04

- |

Финансовые пузыри — оружие в межгосударственной конкуренции

Анатолий Асланович Отырба: Вышла моя статья в журнале «Научный эксперт», причем сразу с комментариями четырех экспертов, трое из которых хотя бы поняли, о чем в ней шла речь. Что тема для России новая, и, что ее как минимум, стоит обсудить. И, тем не менее, мелочность и узость мышления российского экспертного сообщества, проявилась в полной мере. Никто из них опять не разглядел новое для России понятие, вброшенное мною более года назад, – существование двух видов финансовых капиталов – дорогостоящих, заработанных и дешевых, созданных с помощью финансовых технологий. И, что еще обидней, – ни у одного из них мысль не поднялась до уровня, чтобы отметить, что ответ на вопрос – чем будет защищаться финансово безоружная Россия от дешевых капиталов, с помощью которых скупают ее богатства? – является для нее жизненно важным.

Анатолий Асланович Отырба: Вышла моя статья в журнале «Научный эксперт», причем сразу с комментариями четырех экспертов, трое из которых хотя бы поняли, о чем в ней шла речь. Что тема для России новая, и, что ее как минимум, стоит обсудить. И, тем не менее, мелочность и узость мышления российского экспертного сообщества, проявилась в полной мере. Никто из них опять не разглядел новое для России понятие, вброшенное мною более года назад, – существование двух видов финансовых капиталов – дорогостоящих, заработанных и дешевых, созданных с помощью финансовых технологий. И, что еще обидней, – ни у одного из них мысль не поднялась до уровня, чтобы отметить, что ответ на вопрос – чем будет защищаться финансово безоружная Россия от дешевых капиталов, с помощью которых скупают ее богатства? – является для нее жизненно важным. Не преминули отреагировать даже на опечатку (со сроком первого применения пулемета), несмотря на то, что из следующего же предложение это вытекало.

Вывод. Когда о государстве начинают рассуждать люди, мысли которых не поднимаются выше бизнес уровня, (что свойственно практически всей российской экономической мысли), то только так и может получиться.

Предисловие Игоря Панкратенко:

Представлять Анатолия Аслановича Отырбу одновременно и просто, и сложно. Просто – потому что стоит привести краткие штрихи его биографии – и всем ясно, что человек яркий и неординарный, обладающий главным – волей к поступку и действию: в марте 1987 года создал первый в СССР производственный кооператив – завод по производству пластмассовых изделий. В 1988 году – первый в СССР коммерческий банк, уставной капитал которого был сформирован из частного финансового капитала, в то время как уставные капиталы других коммерческих банков составляли объекты недвижимости. 1992 год. Агрессия Грузии в Абхазию – первый месяц боевых действий финансирование осуществлялось на деньги Анатолия Отырбы. Затем – три года бешеной работы по выходу из минусового баланса в несколько миллионов долларов, экономический слалом 90-х. В настоящее время он – генеральный директор ООО «Информационные ресурсы». Словом, необычная биография в необычное время, детали которой широко известны в узких кругах.

А сложность в том, что ещё одна грань его деятельности – теоретическое осмысление новаций в международной экономике – известна гораздо меньше. Практически каждая его статья становится предметом ожесточённых дискуссий между разнополярными мнениями. Да и может ли быть по-другому у человека, который, проведя анализ экономики Японии и найдя реальную причину её «экономического чуда», первым в стране указал на системное создание искусственных, т. н. фиктивных капиталов, и на роль в этом процессе нематериальных активов. Объектами его глубокого и критического анализа стали Луврское соглашение и Договор Плаза. Именно ему принадлежит приоритет в утверждении тезиса о том, что цена на нефть есть политический, а не рыночный фактор. Он же ввёл понятие о существовании финансовых капиталов с разными качественными свойствами – дешёвых и дорогих, проанализировав роль дешёвых капиталов в межгосударственной конкуренции, а также – определение Информационной Экономики и разъяснил некоторые особенности, отличающие её от Экономики Индустриальной. Позволю себе личное – статьи Анатолия Аслановича читаю как захватывающий экономический детектив, после чего несколько дней продолжаю переживать прочитанное. Честно говоря, несколько завидую тем, кто прочтёт это в первый раз. И как обычно – блог Анатолия Аслановича Отырбы в ЖЖ

Финансовые пузыри – оружие в межгосударственной конкуренции

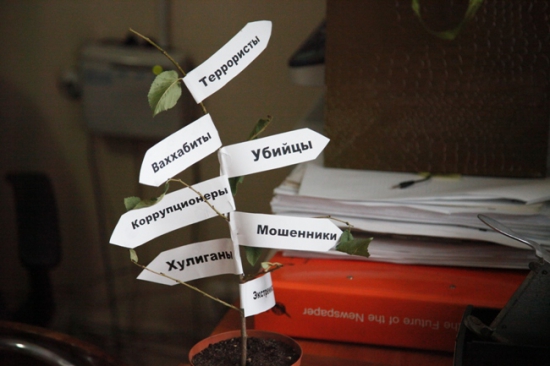

Выражение «финансовый пузырь» стало сейчас неким ругательством. Считается, что это разновидность мошеннической операции, которая уничтожает огромные богатства созданные человечеством и разоряет большое число инвесторов и брокеров. Но, нелишне напомнить, что перед тем как сдуться, пузыри проходят стадию надувания, а этой фазе эксперты уделяют куда меньше внимания. Попробуем восполнить пробел и разобраться в механизме «пузыреобразования» подробнее.

Бытует мнение, что виноваты во всем алчные спекулянты. Однако масштабы современных финансовых пузырей таковы, что биржевым спекулянтам, ресурсы которых ничтожны в сравнении с масштабами пузырей, создание таких структур явно не по силам. Более того, именно спекулянты страдают от пузырей сильнее всех, и большинство из них, богатеющих в фазе их роста, при сдутии оказываются в роли «жертвенных баранов». Похоже, что надувают пузыри и сдувают, делая это системно, куда более мощные, организованные силы.

Принцип действия пузырей мало чем отличается от известных в России по девяностым годам финансовых пирамид. Главное же их отличие в том, что масштабы пузырей значительно больше, надуваются они на рынках товаров, цена которых формируется на биржах, обороты которых многократно превосходят обороты потребительских рынков. Поскольку предназначением пузырей является увеличение товарооборота, биржи для этой цели подходят идеально. Во-первых – создание товарной массы оборачивающейся на фондовых рынках – производных от ценных бумаг, и особенно фьючерсов, практически не требует расходов. Во-вторых – их оборот позволяют достичь объемов, которых невозможно достичь на рынке потребительских товаров. Наполняя фондовый рынок все растущим объемом ценных бумаг и их производными, и стимулируя спрос на них с помощью дешевых кредитов, подконтрольных СМИ, а так же скрытой скупки части ценных бумаг эмиссионным центром через подконтрольных брокеров и инвесторов, силы заинтересованные в нем, и надувают его.

Но пузырь не самоцель, а всего лишь инструмент с помощью которого решается более серьезная задача.

Поскольку обслуживание растущего товарооборота требует соответствующего объема денежной массы, у эмитента денег (в большинстве случаях, государств) появляется возможность для увеличения объемов эмиссии. И чем больше пузырь, тем она масштабней, следовательно, больше доход сил контролирующих эмиссионный центр. В случаях, когда им является государство, у него появляется значительно больше возможностей для решения своих задач. Пузырь же выполняет функцию инструмента абсорбирующего денежную массу и решающего задачу ее стерилизации, обеспечивая возможность продолжения эмиссии в безинфляционном режиме. Но и это еще не все.

Растущий объем денежной массы интенсифицирует процесс образования финансовых капиталов, рост которых, ужесточая конкуренцию между ним, снижает их стоимость на финансовом рынке. Дешевеющий капитал вынужден в поисках мест приложения уходить во все более рискованные проекты, в том числе инновационные, стимулируя этим и развитие передовых технологий, а так же общий экономический рост государства.

Но, как известно, ничто не может расти бесконечно – ни пузырь, ни денежная масса, ни экономика. И когда объем денежной массы начинает приближаться к критической отметке, за которой может последовать обвальная инфляция, пузырь сдувают, что вызывает кризисные явления в виде обрушения стоимости активов. Целью же его сдутия является очищение рынка от излишков денежной массы. То есть, то, что называется кризисом, это ничто иное как плановая стерилизация – фаза завершающая экономический цикл.

Приблизительно так выглядит методология создания дешевых финансовых ресурсов и капиталов, обеспечивающих высокий уровень экономической и политической конкурентоспособности развитых государства, где пузырь является лишь одним из звеньев технологической цепи. И силой более всех заинтересованной в нем, являются эмитенты денег (во многих случаях, государства), поскольку созданные с его помощью финансовые ресурсы и капиталы значительно дешевле заработанных, и позволяют:

- 1. создать полноценный внутренний рынок, развитую экономику и качественную среду обитания;

- 2. реализовывать более масштабные социальные программы;

- 3. доминировать на мировом рынке капиталов;

- 4. осуществлять экономическую экспансию, приобретая с минимальными издержками товары и активы за рубежом;

- 5. массированно дотировать реальный сектор экономики, тем самым повышая конкурентоспособность своих товаров на мировом рынке.

А теперь зададимся вопросом – можно ли предположить, что государства умеющие создавать финансовые капиталы, являющиеся их главным оружием в межгосударственной конкуренции, откажутся от их производства? Разумеется, нет. Следовательно, их производство продолжиться и дальше, что ставит страны являющиеся объектом экспансии капиталов перед необходимостью создания защитного механизма. Защитится же от финансового капитала, можно лишь сопоставимым объемом столь же дешевых капиталов, или…железным занавесом. Но зыбкость и недолговечность последнего в качестве защиты, проявилась на примере СССР. Следовательно, страны, желающие избежать участи Советского Союза и стать развитыми, должны уметь создавать дешевые финансовые продукты, используя, в случае необходимости, и пузыри.

Предвидя шквал критики в свой адрес, приведу несколько аргументов в поддержку своих утверждений.

Аргумент первый – экономический.

Ежедневно в мире осуществляются десятки (а может и сотни) миллиардов торговых операций, и пока еще не известен ни один случай отказа от оплаты на том основании, что предлагаемые деньги не «натуральные» а «фиктивные». А это значит, что функциональные характеристики «фиктивного» капитала ни в чем не уступают характеристикам «натурального», а в силу более низкой себестоимости, даже превосходят его, поскольку:

– более конкурентоспособны на ранке капиталов;

– обладают большей созидательной силой в качестве творческого инструмента.

Трудно согласиться и с обвинениями звучащими в адрес капитала, из-за его роли в спекулятивном секторе. Его вины здесь нет, поскольку он действует согласно своему имманентному свойству – иди туда, где наибольшая доходность. Это все равно, что обвинять воду в том, что она фонтанирует. Вина за это лежит на законодателях, направивших его туда, и, чтобы перенаправить его энергию в общественно полезное русло, нужно создавать правильные законы и принимать правильные политические решения.

Аргумент второй, – политический.

Последние десятилетия наблюдается экспоненциальный рост экономики ближайшего великого соседа России, Китая. Но если все это время он обеспечивался в основном за счет увеличения объемов производства импортируемой продукции, то сегодня уже четко вырисовывается тренд в сторону минимизации зависимости от внешних факторов. С целью укрепления внутреннего рынка, в него в течение 2009 г. было целенаправленно закачано 588 млрд.$, а для создания финансово-банковской системы заточенной на образование финансовых капиталов внутри страны, была создана биржа высоких технологий «Чайтек» и открыта (так же как и другие биржевые площадки – шанхайская и щеньженьская) для торговли акциями компаний-нерезидентов, и даже для осуществления ими IPO. Это говорит о том, что китайские власти намерены надуть пузырь, который, в течение ближайших лет, создав в стране финансовое изобилие, позволит ему стать первой в мире финансово-экономической державой. Вероятность этого, очень велика, поскольку, во-первых – у него для этого есть все необходимые условия, а во-вторых – уже не видно силы, способной остановить его. Дальнейшее прогнозируется еще проще. – Произойдет скачкообразный рост китайских капиталов, и, насытив внутренний рынок, уже, будучи конвертируемыми, триллионы юаней выдавливая с мирового рынка другие валюты, скупая все на своем пути, хлынут финансовым цунами на остальной мир.

Финкапитал, как известно, живет подчиняясь фундаментальным законам: физическому – согласно которому, он подобно воде, движется лишь по пути наименьшего сопротивления, и, экономическому – идет туда где наибольшая прибыль и больше дешевых, некапитализированных активов. Согласно этим законам, он в первую очередь устремится в богатую и финансово безоружную Россию, которой, в отличие от стран умеющие создавать «фиктивные» капиталы, защищаться будут нечем. И вопрос, – что может произойти с Россией, если она в ближайшие годы не научится создавать капиталы? – оказывается далеко не риторическим.

Думаю, не менее весомым должен быть и следующий довод, вытекающий из одного малоизвестного исторического факта.

Знакомый всем по многочисленным фильмам пулемет «Максим», несмотря на то, что был создан в 1883 году, впервые был применен лишь в 1993 году, поскольку человечество считало его негуманным оружием. И правильно считало, поскольку ничего хорошего в пулемете нет. Но после него появились и были применены атомные и напалмовые бомбы, в сравнении с которыми пулемет выглядит сущей игрушкой. Но, почему-то не слышно голосов выступающих за запрет производства не только пулемета, но и более смертоносных бомб. Почему? Да потому, что, все прекрасно понимают, что страны, умеющие их производить, никогда не откажутся от них потому, как они являются для них не только, и не столько орудием убийства, сколько защиты.

Аналогичная ситуация и с финансовыми инструментами, – самым действенным и всепроникающим оружием. Но, почему-то, и особенно в финансово неразвитых странах, можно наблюдать агрессивное неприятие пузырей, являющихся частью системы производящей их. Видимо там полагают, что производители «фиктивных» капиталов, мучимые угрызениями совести откажутся от преимуществ, которые им дает умение производить их. Какая наивность. Они будут вести себя точно так же, как в течение многих веков вели, ведут, и будут вести себя производители оружия. Тысячелетняя история человечества не знает ни одного случая отказа от морально не устаревшего оружия. И если в былые времена победу в межгосударственной конкуренции обеспечивали качественные характеристики оружия применявшегося на поле боя, то сегодня она зависит от качественных характеристик главного оружия современности – финансового капитала, обеспечивающего тотальную победу. Правила Большой Игры изменились, и основная борьба за мировое лидерство окончательно переместилась из гонки вооружения в гонку капиталообразования, в которой побеждает тот, кто способен создать больший объем самых дешевых финансовых капиталов, в том числе и с помощью финансовых пузырей. Только надувать их нужно не внешними капиталами, позволяя им снимать сливки с российской экономики, а исключительно, с помощью национальной валютой (в противном случае, смысла в них нет никакого).

А это требует наличия суверенной финансовой системы восприимчивой к инновационным методам капиталообразования.

Ссылка на источник

P.S

Хочу выделить несколько моментов из статьи которые мне показались наиболее важными опишу в своих словах:

1. Война сменила инструменты (пулеметы, машины) на инструмент Капитал.

2. У кого финансовый суверенитет тот и контролирует государство

3. Чем больше своего капитала в обороте тем больше своего развития в стране

4. Кризисы, манипуляции приобретают свою матрицу в руках владельцев суверенитета над экономикой, теперь их можно создавать

2 комментария

Markerbarker, реальность которая случилась

- 28 декабря 2014, 21:41

теги блога domino

- algotrading

- asset management

- bitcoin

- blockchain

- BTCUSD

- chart

- crysis

- ETF

- fed

- Federal Reserve System

- finance

- forex

- hft

- history

- nyse

- Rietumu

- short

- smart lab

- spy

- stock

- unitedtraders

- usd

- акции

- Алгоритм

- алготрейдинг

- Аналитика

- банки

- бизнес

- биржа

- биржевой крах

- биткоин

- брокер

- будущее

- бум

- Василий Олейник

- видео

- война

- вопрос

- время

- государство

- график

- деньги

- дмитрий смирнов

- заработок

- золото

- инвестиции

- интервью

- инфа

- информация

- история

- Книга

- книги

- кризис

- кризис 2008

- кризис 2018

- криптовалюта

- литература

- Личный блог

- личныйблог

- макроэкономика

- манипуляции

- микроэкономика

- мнение по рынку

- мошенничество

- мышление

- Найл Фергюсон

- облигации

- образование

- оффтоп

- политика

- психология

- пузырь

- развитие

- рецензия

- рецензия на книгу

- Рига

- риск

- ротшильды

- рынки

- рынок

- статья

- трейдер

- трейдинг

- Уоррен Баффет

- управление активами

- фед

- философия

- финансовая война

- финансы

- Фондовый рынок

- фрс

- хедж-фонд

- цитата

- экономика

- юмор

- 1929

- 2000

- 2008

- 2016

- 2018