SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Просто о простом.

- 04 августа 2014, 21:45

- |

Наши математические затруднения Бога не беспокоят. Он интегрирует эмпирически. Альберт Эйнштейн

В Тайна Проекта «Разумный инвестор»: «запас прочности» или как сделать «альфу»? я задавался вопросом «почему все не могут воспользоваться данным знанием? Почему все не могут прочитать данную книгу и стать «разумным инвестором»? В чем тайна? Видимо, всё зарыто в человеческой психологии».

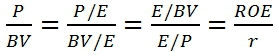

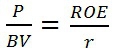

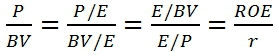

Разгоревшиеся дискуссия с Николаем Старченко – это яркий пример той самой «человеческой психологии». Полное расхождение мнений по вопросам — КУ, МУАК, КПЧСД и самое последнее — по поводу простой формулы:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE (=Е/ BV) — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

В чем тут может быть затруднение в понимании у кандидата физико-математических наук? У меня это вызывает полное недоумение!

Такое ощущение, что мне пытаются доказать, что 2 + 2 не равно 4 ?

Попробую пойти простым логически-математическим путем – докажу гениальность формулы!

Ведь – по значимости эта формула — уровня формулы Эйнштейна Е=mc2, только не в физике, а в сфере инвестиций!

Конечно, это понимание придет гораздо позже.

Данная формула точно заслуживает Нобелевскую премию по экономике, надо просто кандидатскую написать по данной формуле, опубликовать в научном журнале и лет через 20 – Нобелевский комитет рассмотрит данное открытие и наградит счастливца. Кто хочет «нобелевку»?))

Теперь доказательство теоремы!

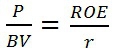

Во-первых,

Данная часть определяет «справедливую» цену акции Pиз требуемой доходности r. Основа данной формулы – взаимосвязь между доходностями долгового и долевого рынка капитала.

Например, доходность ОФЗ равна 8,5%, на одну акцию приходится 10 рублей прибыли, инвестор согласен получение доходности от акции в 1,5 раза больше, чем по ОФЗ.

Тогда получаем 10/P = 0,085 х 1,5 => 10/P = 0,1275 => P = 10/0,1275 = 78,43 руб.

Это будет при равенстве. По факту купив акции по 78,43 рубля, инвестор будет получать доходность в 1,5 раза выше доходности ОФЗ, на что он и был согласен изначально. Но в реальности акции бывают либо недооценены либо переоценены.

Вот тут и работает эта формула – она дает понять инвестору – покупает ли он 1 рубль дешевле, например, за 70 или 50, или даже за 30 копеек?

Как думаете, это выгодная сделка – купить 1 рубль за 50 копеек?

Данная формула базируется на основном правиле инвестиций – у инвестора всегда есть альтернатива размещения своих средств. И из этого – деньги инвестора тоже имеют цену, хотя многие менеджеры считают акционерный капитал бесплатным для акционерного общества – но цена есть – это как минимум безрисковая доходность (например, ОФЗ) умноженная на рисковую премию за инвестиции в долевые инструменты (1,5-2).

Топ-менеджерам и Советам директоров всех акционерных обществ всегда нужно помнить об этом! Акционерный капитал – это не «дар божий», который просто есть в компании, и с ним можно делать, что хочешь, а это деньги конкретных акционеров!!! У денег есть хозяин, и он не занимается благотворительностью – если менеджер не может использовать излишний капитал – верни его хозяину, он сам знает, как ему с ним распорядиться!

И если менеджеры, деньги не инвестируют в перспективные проекты, а просто размещают на банковских депозитах, – это просто воровство у своих акционеров!!! Как минимум, акционеры бы не платили налогов на проценты с депозитов в банке – юр. лицо платит от данных доходов (зачастую под довольно низкие проценты и так) еще 20% как налог на прибыль юр.лиц…

В гос.компаниях, где хозяин – это государство, полностью отсутствует эти понятия – государственное = ничье. Это ужасно. У всего должен быть хозяин, иначе коррупция, присвоение, растрата и прочие гадости…

Вторая часть формулы вызвала еще больше полемики:

Вот как аргументируют неверность данной формулы оппоненты:

«Из данного элементарного арифметического тождества делается вывод о том, что соотношение стоимости акции общества на рынке и балансовой стоимости акции должно соответствовать соотношению ROE и требуемой доходности на одну акцию. Данное утверждение является логической ошибкой, поскольку записанное арифметическое преобразование всего лишь показывает тождество отношения рыночной и балансовой стоимости акции и отношения рентабельности акционерного капитала и теоретической доходности владения акцией Общества E/P. Подмена отношения E/P требуемой доходностью на инвестиции является не обоснованной ни логически, ни экономически. Фактически же, если отбросить арифметические преобразования как обоснование, в МУАК постулируется следующее: в хорошо управляемом АО отношение рыночной и балансовой стоимости акции должно быть равно отношению ROE и требуемой доходности на инвестиции. Компании, у которых данные отношение меньше Р/BVсчитаются переоцененными, больше – недооцененными».

Хорошо, что математические операции, которые преобразовывают соотношение Р/BV в (E/BV)/(E/P) – не вызывают вопросов. Сначала делим знаменатель и числитель на Е, а потом делаем обратными соотношения в числителе и знаменателе, что математически не вызывает вопросов: Р/BV => (P/E)/(BV/E) => (E/BV)/(E/P)

E/BV – это ROE, а вот равенство E/P=r– это не подмена одного значения другим, а поиск «справедливой цены». И в зависимости от того, больше или меньше получается – мы решаем дешево или дорого стоит компания.

Еще раз, это не равенство, знак равно может быть, если акция «справедливо» оценена. Обычно – либо переоценена, либо недооценена!

Обоснование разумности применения равенства E/P = r – я уже подробно описал выше.

Кроме этого Николай приводит аргумент по поводу, дискретности и непрерывности разных величин: «Понимают ли авторы МУАК, что рыночная цена Р (и, соответственно соотношение Р/BV) изменяется непрерывно и достаточно в широких пределах, а ROE является показателем, рассчитываемым за период, чем более длительный, тем лучше. Соответственно, арифметические тождества и т.н. физический смысл показателей есть весьма разные вещи. Соответствие предлагаемых авторами соотношений в реальном времени будет выглядеть примерно так, причем колебания соотношения Р/BVбудут в разы превосходить колебания соотношения ROE/r».

Честно сказать – это уже математическая казуистика. Всё-таки размер чистой прибыли, собственный капитал и соответственно ROE можно хотя бы примерно предположить, текущая рыночная цена известна – так в чем проблема всё это посчитать?

Никто же не требует определить до копейки сколько стоит бизнес – достаточно примерно понимать, сколько ты получаешь, за то что ты платишь?

«Чтобы понять толстый это человек или нет — мне не нужно знать его точный вес до грамма». Уоррен Эдвард Баффетт

Интересно, как физик — Николай согласен ли с формулой Эйнштейна Е=mс2 ?

По теме выручки… Акционеру — выручка, или сколько деталей сделал рабочий за час не интересно, акционеру — нужна отдача на капитал, вот что главное. И даже если он готов отказаться временно от отдачи на капитал, это лишь для того, чтобы в будущем получить еще гораздо больше чистой прибыли, но не выручки. Цель – прибыль!

Операционные задачи – это задачи менеджеров, им за это и платят деньги.

Те, кто, говорит, что выручка – это интегрированный и правильный индикатор работы компании – бегите от них подальше, это всё из тоже оперы, когда считают результаты компании по EBITDA, но забывая сказать о колоссальных убытках.

Просто кому-то удобно приводить данные цифры для получения личного вознаграждения. Вот и всё. Выручка есть и есть, а прибыль еще нужно получить!

Конечно, этот спор можно продолжать до бесконечности, но видимо без таких как Старченко данная формула бы не работала – кто бы продавал 1 рубль за 50 копеек.

Многие могут сказать, что я перехожу на личности. Но тут Николай, больше как собирательный образ, пример из человеческой психологии. Конкретно к нему нет никакой злобы, а лишь недоумение.

Жаль только, что человек уже никогда не сможет признать свою ошибку (по крайней мере публично), так как это может негативно повлияет на его реноме. Такие люди не могут ошибаться.

Николай Старченко, член правления НП «Объединение Корпоративных Директоров и Топ-менеджеров», крупнейшего объединения в госсекторе (более 230 членов входят в составы органов управления более 450 АО с государственным участием), член комиссии Росимущества по отбору профессиональных директоров.

Единственное расстраивает, что так считает человек, который может проецировать ошибочные идеи в массы (в связи с занимаемым местом в комиссии Росимущества по отбору профессиональных директоров) -о том, что выручка важнее чистой прибыли и рентабельности собственного капитала, неприятие идеи альтернативности инвестиций и того, что акционерный капитал не стоит денег – на других людей в области корпоративного управления в гос.секторе.

Если так будут считать «независимые директора», то в чем они отличаются от гос.чиновников по сути? Интересы собственника и гос.чиновника – это разные вещи…

Государства – должно быть меньше в государстве!

Спасибо за дискуссию!

Успешных инвестиций!!!

В Тайна Проекта «Разумный инвестор»: «запас прочности» или как сделать «альфу»? я задавался вопросом «почему все не могут воспользоваться данным знанием? Почему все не могут прочитать данную книгу и стать «разумным инвестором»? В чем тайна? Видимо, всё зарыто в человеческой психологии».

Разгоревшиеся дискуссия с Николаем Старченко – это яркий пример той самой «человеческой психологии». Полное расхождение мнений по вопросам — КУ, МУАК, КПЧСД и самое последнее — по поводу простой формулы:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE (=Е/ BV) — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

В чем тут может быть затруднение в понимании у кандидата физико-математических наук? У меня это вызывает полное недоумение!

Такое ощущение, что мне пытаются доказать, что 2 + 2 не равно 4 ?

Попробую пойти простым логически-математическим путем – докажу гениальность формулы!

Ведь – по значимости эта формула — уровня формулы Эйнштейна Е=mc2, только не в физике, а в сфере инвестиций!

Конечно, это понимание придет гораздо позже.

Данная формула точно заслуживает Нобелевскую премию по экономике, надо просто кандидатскую написать по данной формуле, опубликовать в научном журнале и лет через 20 – Нобелевский комитет рассмотрит данное открытие и наградит счастливца. Кто хочет «нобелевку»?))

Теперь доказательство теоремы!

Во-первых,

Данная часть определяет «справедливую» цену акции Pиз требуемой доходности r. Основа данной формулы – взаимосвязь между доходностями долгового и долевого рынка капитала.

Например, доходность ОФЗ равна 8,5%, на одну акцию приходится 10 рублей прибыли, инвестор согласен получение доходности от акции в 1,5 раза больше, чем по ОФЗ.

Тогда получаем 10/P = 0,085 х 1,5 => 10/P = 0,1275 => P = 10/0,1275 = 78,43 руб.

Это будет при равенстве. По факту купив акции по 78,43 рубля, инвестор будет получать доходность в 1,5 раза выше доходности ОФЗ, на что он и был согласен изначально. Но в реальности акции бывают либо недооценены либо переоценены.

Вот тут и работает эта формула – она дает понять инвестору – покупает ли он 1 рубль дешевле, например, за 70 или 50, или даже за 30 копеек?

Как думаете, это выгодная сделка – купить 1 рубль за 50 копеек?

Данная формула базируется на основном правиле инвестиций – у инвестора всегда есть альтернатива размещения своих средств. И из этого – деньги инвестора тоже имеют цену, хотя многие менеджеры считают акционерный капитал бесплатным для акционерного общества – но цена есть – это как минимум безрисковая доходность (например, ОФЗ) умноженная на рисковую премию за инвестиции в долевые инструменты (1,5-2).

Топ-менеджерам и Советам директоров всех акционерных обществ всегда нужно помнить об этом! Акционерный капитал – это не «дар божий», который просто есть в компании, и с ним можно делать, что хочешь, а это деньги конкретных акционеров!!! У денег есть хозяин, и он не занимается благотворительностью – если менеджер не может использовать излишний капитал – верни его хозяину, он сам знает, как ему с ним распорядиться!

И если менеджеры, деньги не инвестируют в перспективные проекты, а просто размещают на банковских депозитах, – это просто воровство у своих акционеров!!! Как минимум, акционеры бы не платили налогов на проценты с депозитов в банке – юр. лицо платит от данных доходов (зачастую под довольно низкие проценты и так) еще 20% как налог на прибыль юр.лиц…

В гос.компаниях, где хозяин – это государство, полностью отсутствует эти понятия – государственное = ничье. Это ужасно. У всего должен быть хозяин, иначе коррупция, присвоение, растрата и прочие гадости…

Вторая часть формулы вызвала еще больше полемики:

Вот как аргументируют неверность данной формулы оппоненты:

«Из данного элементарного арифметического тождества делается вывод о том, что соотношение стоимости акции общества на рынке и балансовой стоимости акции должно соответствовать соотношению ROE и требуемой доходности на одну акцию. Данное утверждение является логической ошибкой, поскольку записанное арифметическое преобразование всего лишь показывает тождество отношения рыночной и балансовой стоимости акции и отношения рентабельности акционерного капитала и теоретической доходности владения акцией Общества E/P. Подмена отношения E/P требуемой доходностью на инвестиции является не обоснованной ни логически, ни экономически. Фактически же, если отбросить арифметические преобразования как обоснование, в МУАК постулируется следующее: в хорошо управляемом АО отношение рыночной и балансовой стоимости акции должно быть равно отношению ROE и требуемой доходности на инвестиции. Компании, у которых данные отношение меньше Р/BVсчитаются переоцененными, больше – недооцененными».

Хорошо, что математические операции, которые преобразовывают соотношение Р/BV в (E/BV)/(E/P) – не вызывают вопросов. Сначала делим знаменатель и числитель на Е, а потом делаем обратными соотношения в числителе и знаменателе, что математически не вызывает вопросов: Р/BV => (P/E)/(BV/E) => (E/BV)/(E/P)

E/BV – это ROE, а вот равенство E/P=r– это не подмена одного значения другим, а поиск «справедливой цены». И в зависимости от того, больше или меньше получается – мы решаем дешево или дорого стоит компания.

Еще раз, это не равенство, знак равно может быть, если акция «справедливо» оценена. Обычно – либо переоценена, либо недооценена!

Обоснование разумности применения равенства E/P = r – я уже подробно описал выше.

Кроме этого Николай приводит аргумент по поводу, дискретности и непрерывности разных величин: «Понимают ли авторы МУАК, что рыночная цена Р (и, соответственно соотношение Р/BV) изменяется непрерывно и достаточно в широких пределах, а ROE является показателем, рассчитываемым за период, чем более длительный, тем лучше. Соответственно, арифметические тождества и т.н. физический смысл показателей есть весьма разные вещи. Соответствие предлагаемых авторами соотношений в реальном времени будет выглядеть примерно так, причем колебания соотношения Р/BVбудут в разы превосходить колебания соотношения ROE/r».

Честно сказать – это уже математическая казуистика. Всё-таки размер чистой прибыли, собственный капитал и соответственно ROE можно хотя бы примерно предположить, текущая рыночная цена известна – так в чем проблема всё это посчитать?

Никто же не требует определить до копейки сколько стоит бизнес – достаточно примерно понимать, сколько ты получаешь, за то что ты платишь?

«Чтобы понять толстый это человек или нет — мне не нужно знать его точный вес до грамма». Уоррен Эдвард Баффетт

Интересно, как физик — Николай согласен ли с формулой Эйнштейна Е=mс2 ?

По теме выручки… Акционеру — выручка, или сколько деталей сделал рабочий за час не интересно, акционеру — нужна отдача на капитал, вот что главное. И даже если он готов отказаться временно от отдачи на капитал, это лишь для того, чтобы в будущем получить еще гораздо больше чистой прибыли, но не выручки. Цель – прибыль!

Операционные задачи – это задачи менеджеров, им за это и платят деньги.

Те, кто, говорит, что выручка – это интегрированный и правильный индикатор работы компании – бегите от них подальше, это всё из тоже оперы, когда считают результаты компании по EBITDA, но забывая сказать о колоссальных убытках.

Просто кому-то удобно приводить данные цифры для получения личного вознаграждения. Вот и всё. Выручка есть и есть, а прибыль еще нужно получить!

Конечно, этот спор можно продолжать до бесконечности, но видимо без таких как Старченко данная формула бы не работала – кто бы продавал 1 рубль за 50 копеек.

Многие могут сказать, что я перехожу на личности. Но тут Николай, больше как собирательный образ, пример из человеческой психологии. Конкретно к нему нет никакой злобы, а лишь недоумение.

Жаль только, что человек уже никогда не сможет признать свою ошибку (по крайней мере публично), так как это может негативно повлияет на его реноме. Такие люди не могут ошибаться.

Николай Старченко, член правления НП «Объединение Корпоративных Директоров и Топ-менеджеров», крупнейшего объединения в госсекторе (более 230 членов входят в составы органов управления более 450 АО с государственным участием), член комиссии Росимущества по отбору профессиональных директоров.

Единственное расстраивает, что так считает человек, который может проецировать ошибочные идеи в массы (в связи с занимаемым местом в комиссии Росимущества по отбору профессиональных директоров) -о том, что выручка важнее чистой прибыли и рентабельности собственного капитала, неприятие идеи альтернативности инвестиций и того, что акционерный капитал не стоит денег – на других людей в области корпоративного управления в гос.секторе.

Если так будут считать «независимые директора», то в чем они отличаются от гос.чиновников по сути? Интересы собственника и гос.чиновника – это разные вещи…

Государства – должно быть меньше в государстве!

Спасибо за дискуссию!

Успешных инвестиций!!!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опцион

- опционы

- открытый интерес

- оффтоп

- Пенсия

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россети Центр и Приволжье

- Россия

- Санкт-Петербургская биржа

- Саратовский НПЗ

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ФЬЮЧЕРСЫ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Акционеры сургута рыдают от боли.

не знаю о чём пост, но с таким названием он раза в 4 должен быть короче

у меня нет цели убедить Вас! в необходимости инвестиций в акции или приемлемом способе отбора акций…

это мой способ — предложите свой лучше?!

что же вам Арсагера сделала плохого? Или просто зависть?

а) компаний, темпы роста которых намного быстрее темпов роста экономики

б) компаний, бухгалтерская прибыль которых отрицательна

.

Большая часть разговоров в этой теме заканчивается обмусоливанием первоначальных фундаментальных условиях на которых и должна стоять любая «стратегия», если придираться к несущественным деталям, из обзора уйдет смысл.

.

Александр достаточно простым языком описывает 2 важные стороны разумного инвестирования — определение компании, акционеры которой вероятнее всего получат достаточный доход на свой капитал и второе — определение справедливой цены по которой такой акционер должен покупать такую компанию чтобы уберечь себя от риска неправильного выбора компании. Здесь блин тупо не может быть ошибочного, это азы вообще, обмусоливать что бизнес меняется, компании должны развиваться, появляются проблемы, изменяется рентабельность капитала — конечно блин все это происходит, только это уже следующий уровень отсеивания компаний, про который я здесь не увидел ни слова по теме, а только абстрактные «рентабельность не постоянная» и все в таком духе.

.

Потенциальному инвестору хватит и вещей который Александр пишет чтобы разбираться в компаниях и бизнесе лучше чем многие вокруг кричат

Сам принцип инвестирования включает все что касается бизнеса, а вы придираетесь к тексту где говорится только о вещах на которых нужно строить инвестирование.

Про компанию которую указали ничего не могу сказать, ходят слухи что они индекс рынка обгоняют, что не все из управляющих компаний смогли сделать.

.

А про подход — я могу придраться к нему за однобокость и невозможность определить лидера если об этом не кричит баланс, но это глупо, потому что сам принцип человеку как минимум не даст потерять свое состояние, а если захочет развиваться — то он на своей практике достигнет того уровня что он хочет, тема инвестирования достаточно большая

Вот например: у одной компании E/BV=10%, а P/E=8, а другой E/BV=20%, а P/E=4. Как это объяснить при помощи этой формулы? Почему в одном случае P/BV=0.8, а в другом 2?

Зюзин по Шадрину — менеджер, инвестирующий в перспективные проекты (ему просто не повезло с циклом и Путиным), а, например, менеджмент сургута по Шадрину — это воры, накопившие на депозитах Сбера и Газпромбанка 1,2 трлн руб. Результаты такого инвестирования как бы э… на графике.

Так же может быть и наоборот, раньше в Кока-Коле был управленец который избыток денег стал раскидывать на покупку кинотеатров, производство креветок еще какой то байды, короче фиговые вложения которые повлияли и на основной бизнес, из чего делается вывод — нужно заниматься своей компетентностью и деньги возвращать акционерам в случае если их нельзя вложить с приемлемой доходностью.

.

Про Сургут — не особо интересовался компанией, знаю достаточно скрытная и действительно куча банков держится на их деньгах, лучше на депозитах держать чем вкладывать в плохие проекты.

Как можно брать какую-то прибыль (кстати, какую? квартальную? годовую? за 3 года? за 5 лет? за 10?), делить ее на текущую (или не текущую? а среднюю? за какой период?) рыночную цену и делать какие то выводы? это же БРЕД! Бред чистейший!

.

Еще важный момент который достаточно сложно осознать — не следует использовать каждую возможность которую вам предлагают, инвестирование — это как отбивать мячи, вам не требуется стараться отбивать все(покупать акции просто потому что давно не покупали, либо нужно купить среднюю компанию чтобы «диверсифицировать» портфель. Инвестирование имеет крутую фишку — можно тщательно выбрать сначала победителя чтобы на него поставить — нужно отбивать только лучшие мячи.

В прошлом Вашем блоге Вы уже признали, что равенства в формуле нет, что это «некий баланс», что в реальности никогда не выполняется равенство… Т.е. Вы уже где-то внутри себя начали понимать свою фунадаментальную неправоту.

Но, как любит выражаться анонимный автор Арсагера-ФА (и по стилю я все больше убеждаюсь в том, что это и есть лично Вы) возможности изменить запись т.н. МУАК у Вас нет. Просто потому, что Вы не владеете соответствующим математическим аппаратом. Хотя, как я уже говорил этим аппаратом должен владеть любой третьекурсник.

Что остается Вам в этом случае?

1. Повторять мантру «это гениальная формула» (о да, навыки самогипноза и принципы зомбирования аудитории «молодые менеджеры» освоили гораздо лучше математики и экономики, ибо это проще).

2. Переводить дискуссию в плоскость обсуждения личности — что по сути означает признание собственного поражения в спору по существу.

Я не первый и не последний даже на этом форуме, кто указывает на методологическую ошибочность подхода. И там, куда арсагера посылает свою «модель» с «рекомендациями» это тоже прекрасно понимают. В лучшем случае такой текст вызывает легкое раздражение из серии «достали эти псевдоэкономисты». В худшем любое дальнейшее упоминание Арсагеры будет вызывать смех «а, это те сумасшедшие с МУАК».

Надеюсь, Александр, Вы поймете свои заблуждения раньше, чем успеете сделать непоправимые ошибки в жизни.

На этом обсуждение МУАК закончу, ибо оно ни о чем и никуда не ведет. К счастью у меня есть гораздо более интересные задачи, на которые стоит тратить время. Единственное, что я сделаю — покопаюсь с предоставленной Вами эмпирикой, поскольку обещал.

о чем Вы? — изначально это и подразумевалось, — всё-таки реальная экономика компании — это не теоретическая математика, где Вы сильны…

Вы опять же приводите те же аргументы — «не владеете соответствующим математическим аппаратом», «В ужасно низком уровне образования», и так далее — ссылки на то, что «Я не первый и не последний даже на этом форуме, кто указывает на методологическую ошибочность подхода» — не аргумент…

придумки про то, что я и Арсагера — это одно лицо особенно умиляет…

Полемику Вы ведете идеально — после этого с Вами не хочется общаться — для чиновника это идеально!!!

Раз уж около кормушки устроились, чего еще надо Вам барин? Занимайтесь этим интересным делом…

не тратьте время на МУАК, я не заставляю Вас писать про эмпирику… это Ваше желание.

Про кормушку особенно умиляет :))) В СД госкомпаний, знаете ли, работать надо. Стратегии разрабатывать, контроль налаживать, ключевые показатели вводить, директора во вменяемость приводить. А не писульки в никуда писать и на форумах их публиковать. И вознаграждение за работу вовсе не гарантировано, как Вы пытаетесь представить. Во многом это именно общественная работа. ;)

Каждый остался при своем мнении, что тоже не так плохо.