SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. RyeManGor

ТЕМА НЕДЕЛИ: ДИВИДЕНДНОЕ РАЛЛИ

- 03 июня 2014, 10:33

- |

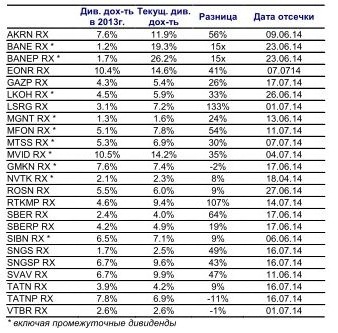

В связи с приближением активной фазы отсечек под дивиденды мы сопоставили доходность в текущем и прошлом году по наиболее интересным дивидендным бумагам, а также крупнейшим эмитентам. Дивидендная доходность по прошлому году рассчитана, исходя из средних цен акций в январе-марте 2013г., когда рынок достигал максимума в преддивидендный период (на закрытие реестров в апреле-мае цены уже снизились).

Как видно из таблицы, текущая доходность заметно выше прошлогодней. Очевидной причиной этого является рост риска из-за геополитической ситуации в Украине. Для сравнения, доходность сопоставимых коротких ОФЗ выросла на 35%: до 7.9% по ОФЗ15 сейчас против 5.8% по ОФЗ14 в январе-марте 2013г.

По голубым фишкам результат примерно такой же: в среднем, сейчас доходность выше на 30%, чем в 2013г. Однако следует учесть также и то, что в этом году существенно изменились условия выплат дивидендов. В частности, если раньше дивиденды выплачивались лишь через 3 месяца после дат отсечек, то теперь этот срок сокращен до 25 рабочих дней. Данный фактор должен снижать стоимость риска, тем в большей степени, чем ближе даты отсечек.

На основании наших расчетов, среди крупнейших эмитентов наибольший вклад в дивидендное ралли могут внести обычки Мегафона и Сбербанка, а также префы Сургута. Во втором эшелоне акции Акрона, Башнефти, Э.ОН Россия, ЛСР, М.видео, Соллерса и префы Ростелекома могут показать максимальный рост по мере приближения к датам отсечек.

На основе еженедельного обзора от 2 июня 2014г.:

http://rmg.ru/files/documents/weekly/2014/wk974RUS.pdf

теги блога Rye, Man & Gor securities

- CNPC

- Etalon Group

- Globaltrans

- LSE

- mstt

- Акрон

- Акрон и Дорогобуж

- акции

- Алроса

- Апатит

- Армада

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- Бразилия

- Вертолёты России

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Группа ПИК

- дивиденды 2011

- Дикси

- индекс РТС

- Индекс S&P

- Индия

- Интегра

- Иркутскэнерго

- Казаньоргсинтез

- КАМАЗ

- КОНКУРС

- кризис

- Куйбышев Азот

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магаданэнерго

- Магнит

- МДМ банк

- МегаФон

- Мечел

- ММВБ

- ММК

- Мостотрест

- нефть

- Нижнекамскнефтехим

- НМТП

- Новатэк

- Норильский никель

- О'Кей

- Полюс Золото

- Префы Сбербанка

- прогноз

- Протек

- Распадская

- Росинтер

- Роснефть

- Российская экономика

- Россия

- Ростелеком

- РТС

- Сбербанк

- Северсталь

- Синергия

- Соллерс

- сургут

- Сургутнефтегаз

- ТГК-1

- ТМК

- ТрансКонтейнер

- Транснефть

- Турция

- ТЭК

- Фармстандарт

- ФСК ЕЭС

- ЦБ

- Черкизово

- ЧТПЗ

- Э.ОН Россия

- ЮАР

- Ютэйр

Да нашел подтверждение этому в формуле теоретической цены дериватива.

Спасибо за обзор!

Если вопрос с подтекстом, что мы мол пытаемся перепродать ранее купленные бумаги, то это не так. Во-первых, мы даем эти же самые рекомендации нашим реальным клиентам и сейчас. Во-вторых, у нас позитивный взгляд на рынок (возможно, у вас иное мнение), поэтому мы считаем целесообразным делать ставку на дивидендные бумаги. Если дивидендного ралли не будет в выраженной форме, то, по крайней мере, будет продолжение общего роста рынка.

В конечном счете, каждый сам принимает решение, а задача (аналитических) обзоров — предложить идею или разобрать какую-то ситуацию. Но от ошибок никто не застрахован на этом рынке.

Удачи.

Раньше подобное начиналось скорее в 1 квартале текущего года. Из-за изменений в законодательстве должно было начаться в этом году чуть позже. Украинский кризис эти ожидания нарушил, но отсечки массово еще не прошли, так что все еще может оказаться впереди.

Спасибо!