SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vincento

Zero Hedge: Как Китай импортировал рекордное количество физического золота на сумму 70 млрд. долларов, не отправив цену на него в облака.

- 25 марта 2014, 09:34

- |

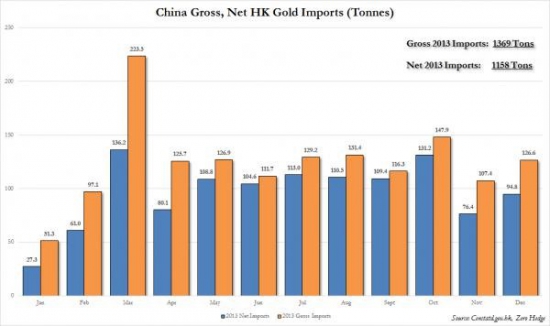

Не многим более месяца назад, мы публиковали, что в результате рекордных данных по импорту в течение года, Китай наконец обогнал Индию по количеству импортируемого золота. Вряд ли это стало сюрпризом для тех, кто следил за публикуемой нами информацией о ненасытном спросе на золото в Китае, начиная с 2011 г., и по настоящее время.

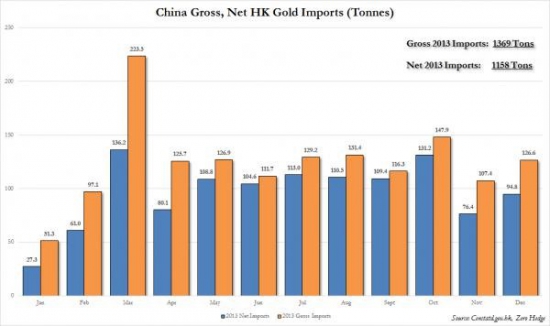

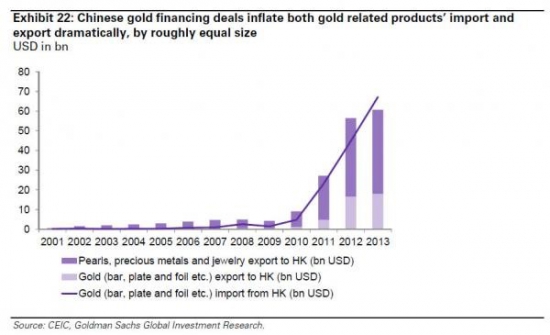

Аппетит Китая на физическое золото, который представлен ниже в диаграмме охватывает лишь 2012 и 2013 гг., и оценен Голдман Сакс в 70 млрд. долларов только поставками из Гонконга.

Хотя огромный спрос Китая на золото не является секретом, остается не понятным, что же Китай делает с ним, кроме того, что заполняет огромные только что отстроенные хранилища. Но главный вопрос: как такие грандиозные покупки физического металла не отправили цену на него в стратосферу?

Объясним это далее.

Во-первых, нужно пояснить вопрос о том, какое место обслуживает золото в экономике Китая, которая может быть описана терминами «кредитный пузырь» и «Момент Минского» (ранее мы указывали, что только в 4 кв. активы банков увеличились на 1 трлн. долларов, в основном за счет проблемных кредитов и ссуд в теневом банковском секторе).

Для ответа на этот вопрос нужно вернуться к нашему посту «Бронзовый лебедь прилетел: означает ли конец кредитования под залог меди китайский Леман?», в котором мы показали, как кредитование под залог сырья в Китае маскирует приток «горячих денег», и как это приводит к укреплению юаня, что, в свою очередь, заставило недавно Банк Китая не только раздвинуть валютный коридор на 2 %, но и уронить курс валюты в попытке развернуть этот тренд.

Следует разъяснить одну вещь: в 2013 г. рынок был сосредоточен исключительно на меди как на главном виде сырья, обеспечивающим функцию залога при осуществлении финансовых операций. Позднее медь была «разбавлена» различными видами сырья после того как китайский регулятор попытался обуздать кредитное расширение, обеспеченное медью. Именно это мы обсуждали на прошлой неделе в статье «Что общего у железной руды, соевых бобов, пальмового масла, каучука, цинка, алюминия, золота, меди и никеля?»

Мы выделяем слово «золото» в предыдущем предложении, поскольку все что написано далее — о нем.

Остановимся на минутку в знак уважения к тем 99,9% финансовых экспертов, которые не знакомы с непростой концепцией схемы китайского кредитования под сырьевое обеспечение (КФСО), и начнем с достаточно простого вопроса (и ответа).

Что же такое КФСО?

Простой ответ: крайне сложная схема, позволяющая обойти официальные каналы (т.е. те, которые учитываются при статистическом расчете текущего счета), использующая теневые пути, чтобы получить арбитраж на разнице процентных ставок в Китае и США.

Голдман Сакс объясняет, что существует множество путей проникновения горячих денег в Китай. Но три главных канала это – КФСО, завышение цены экспорта и черные схемы. Хотя очень сложно оценить вклад этих каналов в обеспечении притока горячих денег в Китай, можно сделать приблизительные оценки о сумме дешевого иностранного капитала, привлеченного под КФСО.

При том, что сделки КФСО очень сложны, основной принцип заключается в следующем: арбитражёры берут краткосрочные валютные кредиты в китайских банках в форме аккредитива для импорта сырья, а затем реэкспортируют варранты (документы, выпущенные логистическими компаниями и подтверждающими право на актив), с тем чтобы привлечь дешевый иностранный капитал (горячие деньги). Далее процесс повторяется несколько раз в году. В результате общий объем выданных валютных кредитов по этой схеме определяется:

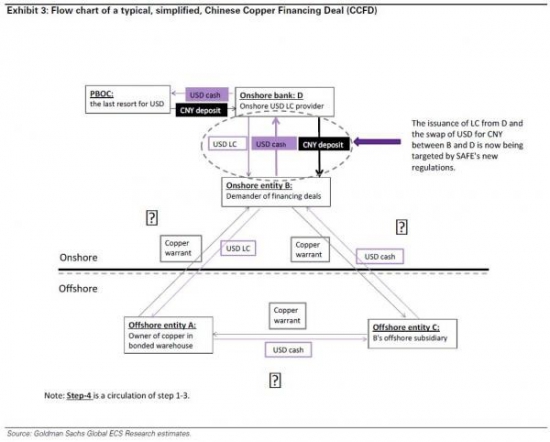

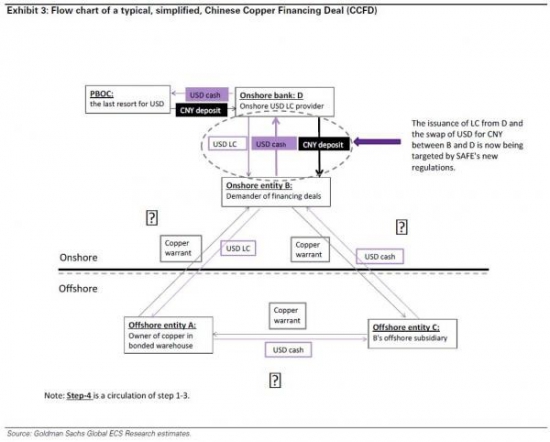

«Простая» схема с медью была показана почти год назад и выглядит следующим образом:

Как говорилось ранее, основываясь на информации Голдман Сакс, сырье, задействованное в КФСО включает: медь, железную руду, и в меньшем объеме никель, цинк, алюминий, сою, пальмовое масло, каучук и, конечно, золото.

Внизу представлены необходимые свойства сырья для построения схемы КФСО:

Здесь мы приходим к теме золота, т.к. золото естественный кандидат для КФСО имеющее высокий коэффициент цена/плотность, хорошо развитый бумажный рынок и очень долгий срок хранения. Интересно, что железная руда не так удобна, исходя из перечисленных выше критериев, но все же в соответствии с последней информации из СМИ, пытающихся понять причину рекордных запасов железной руды в китайских портах, она все же употреблялась в сделках КФСО.

Золото, с другой стороны, гораздо менее обсуждаемо в СМИ в контексте КФСО. В то же время его роль в обеспечении потока горячих денег возможно главнее, чем меди и даже железной руды, которая так важна для экономики Китая. Этот факт объясняет рекордное количество импортируемого золота в последние 3 года.

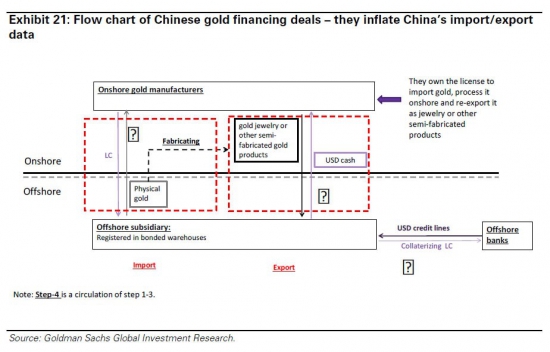

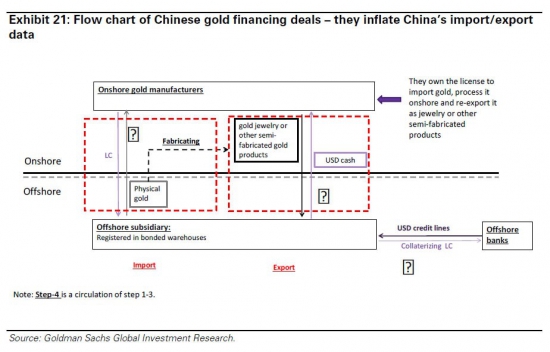

КФСО с золотом различается с КФСО с залогом в виде меди. В то же время и то, и другое имеют целью обеспечение притока дешёвого иностранного капитала. Главное различие – КФСО с золотом предполагает импорт золота как такового, так и его полуфабрикатов, непосредственно в Китай. И как результат, китайский торговый баланс отражает, по крайней мере отчасти, порядок «золотого КФСО». И наоборот, «медный КФСО» не предполагает физического перемещения меди в Китай или из него, и эти сведения не включены в торговый баланс, публикуемый китайским таможенным ведомством.

«Золотой КФСО» включает в себя следующие шаги:

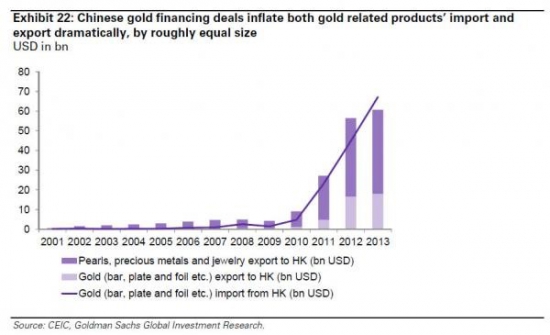

Как указано выше, «золотое КФСО» теоретически увеличивает китайский экспорт и импорт на одну величину. Если импорт увеличивается за счет физического золота, то экспорт главным образом увеличивается за счет продукции, содержащей золото: фольги, пластин и украшений. Это подтверждается тем, что стоимость импорта золота из Гонконга с 2009 г. увеличилась в 10 раз до 70 млрд. долларов к концу 2013, и в это же время экспорт золота и продукции на его основе увеличилась подобным образом (указано на рисунке ниже). Таким образом, импорт и экспорт золота уравновешивают друг друга и увеличивают соответственно экспорт и импорт.

Учитывая выше сказанное, можно предположить, что увеличение оборота торговли золотом между Китаем и Гонконгом с 2009 г. (менее, чем 5 млрд. долларов) по 2013 (около 70 млрд. долларов) вероятнее всего объясняется «золотым КФСО».

В то же время, более важный вопрос остается не отвеченным. Как заявляет Голдман Сакс, «мы не знаем сколько тонн физического золота было использовано в сделках, поскольку мы не знаем оборачиваемость. Мы думаем, что цифры гораздо выше, чем с медью».

Напомним схему с «медным КФСО»:

Учитывая выше сказанное, роль золота в притоке горячих денег в Китай в размере 60 млрд. долларов, почти в три раза весомее, чем «медный КФСО» и выше, чем КФСО всего прочего сырья, вместе взятого!

Какие условия способствуют текущему положению дел? Голдман Сакс перечисляет:

Ответ простой: бумажный рынок золота.

И здесь уместно послушать объяснение самого Голдман Сакс, чтобы восполнить утерянное связующее звено. Хотя об этом говорилось много и часто особенно теми, кто не закрывал глаза на тот факт, что ненасытный спрос на физическое золото не приводит к росту его цены, т.к. кто-то агрессивно продавал бумажное золото на фьючерсном рынке, чтобы уравновесить спрос на физический металл.

Теперь мы знаем это точно. Из уст Голдмана:

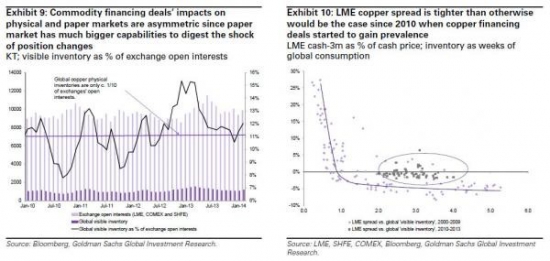

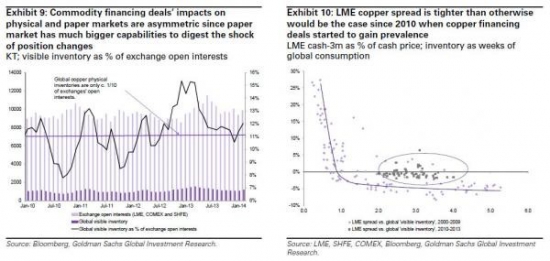

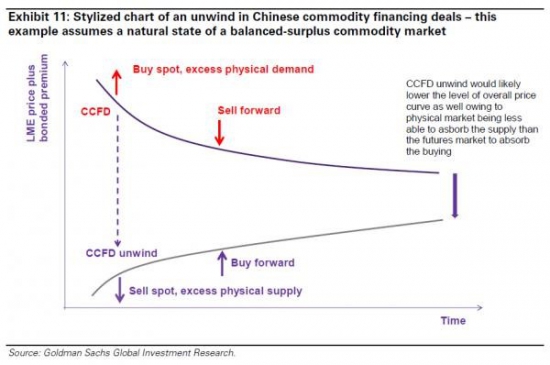

В перспективе сырьевые рынки в условиях КФСО сталкиваются с добавочным физическим спросом на сырье, что вносит дополнительное напряжение. При этом часть прибыли, полученной на дифференциале ставок доллара США и юаня, тратится на хранение сырья. Как правило, КФСО нейтральны и не оказывают влияние на ценообразование соответствующего сырья (владение активом хеджируется продажей фьючерсов на рынке). В то же время воздействие покупок физического сырья на физическом рынке вероятнее больше, чем продажи сырьевых фьючерсов на фьючерсном рынке. Это является следствием того, что запасы физического сырья много меньше, чем открытый интерес на фьючерсном рынке. Оказывая повышательное давление на физическое сырья, КФСО сужают спреды между физической ценой сырья и ценой его фьючерса.

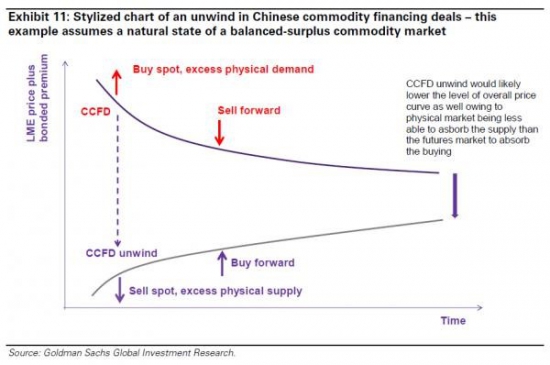

Голдман делает вывод, что «разворот КФСО скорее всего приведет к избытку физического сырья (продаж), и увеличения покупок фьючерсов (выкуп хеджей), что, в свою очередь, приведет к снижению цен на физическое сырье и нормализации фьючерсной кривой». Другими словами, сырье, используемое в сделках КФСО будет дешеветь.

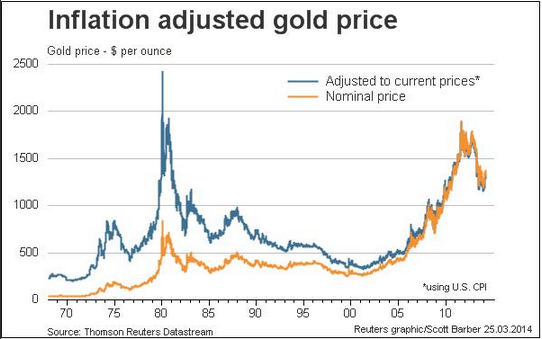

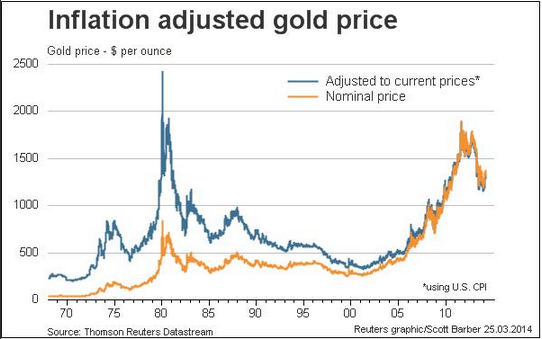

Мы согласны с этим выводом, касающимся «простого» сырья (меди или железной руды). Но мы не согласны на счет золота по единственное причине: в 2013 г., когда физические покупки этого металла поставили рекорд (были эти покупки под КФСО или нет), цена обвалилась на 30%! Без сомнений, это падение не могло быть результатом резко увеличившегося спроса на физический металл. Это случилось в результате «хеджирования» участников КФСО, продающих «бумажное» золото на фьючерсном рынке.

И здесь мы видим могущество «бумажного» рынка, на котором Китай выступал продавцом, при этом покупая физическое золото где только можно. «Бумажным» рынком также манипулируют центральные и коммерческие банки. Теперь этот факт признан и уже не является теорией заговора.

Таким образом получаем ответ на второй вопрос: из всех спекулянтов, продававших бумажное золото на фьючерсном рынке (поскольку нет проблем создавать не обеспеченные шорт-позиции из воздуха), Китай несет самую большую ответственность за обрушение цен на золото в 2013 г. При этом в 2013 г. Китай и его миллиардеры купили рекордное количество физического золота (большую часть для себя, конечно).

***

Итак, полагаем, что выводы Голдман Сакс спорны: мы согласны с тем, что сворачивание сделок КФСО (и похоже Банк Китая и Политбюро КНР решительно настроены в этом вопросе) окажет негативное воздействие на цены сырья. Исключением выступает золото. Даже если Китай вынужден будет распродавать физические запасы, ему будет необходимо крыть «хеджи», т.е. откупать «бумажное» золото на фьючерсном рынке. Это может не только уравновесить физические продажи, но и послать цену к уровням 2012 г., когда сделки КФСО только зарождались.

Другими словами, будучи объективным, можно предположить, что разрушение теневой финансовой системы в Китае будет негативным фактором для сырья, но может преподнести сюрприз терпеливым инвесторам в золото (и серебро). Здесь мы не говорим о том, какое воздействие окажет лопание самого кредитного пузыря на глобальное финансовое статус-кво. А если сюда добавить спрос на золото в будущем, то картинка становится по настоящему интересной.

Источник: www.zerohedge.com/news/2014-03-22/how-china-imported-record-70-billion-physical-gold-without-sending-price-gold-soarin

Аппетит Китая на физическое золото, который представлен ниже в диаграмме охватывает лишь 2012 и 2013 гг., и оценен Голдман Сакс в 70 млрд. долларов только поставками из Гонконга.

Хотя огромный спрос Китая на золото не является секретом, остается не понятным, что же Китай делает с ним, кроме того, что заполняет огромные только что отстроенные хранилища. Но главный вопрос: как такие грандиозные покупки физического металла не отправили цену на него в стратосферу?

Объясним это далее.

Во-первых, нужно пояснить вопрос о том, какое место обслуживает золото в экономике Китая, которая может быть описана терминами «кредитный пузырь» и «Момент Минского» (ранее мы указывали, что только в 4 кв. активы банков увеличились на 1 трлн. долларов, в основном за счет проблемных кредитов и ссуд в теневом банковском секторе).

Для ответа на этот вопрос нужно вернуться к нашему посту «Бронзовый лебедь прилетел: означает ли конец кредитования под залог меди китайский Леман?», в котором мы показали, как кредитование под залог сырья в Китае маскирует приток «горячих денег», и как это приводит к укреплению юаня, что, в свою очередь, заставило недавно Банк Китая не только раздвинуть валютный коридор на 2 %, но и уронить курс валюты в попытке развернуть этот тренд.

Следует разъяснить одну вещь: в 2013 г. рынок был сосредоточен исключительно на меди как на главном виде сырья, обеспечивающим функцию залога при осуществлении финансовых операций. Позднее медь была «разбавлена» различными видами сырья после того как китайский регулятор попытался обуздать кредитное расширение, обеспеченное медью. Именно это мы обсуждали на прошлой неделе в статье «Что общего у железной руды, соевых бобов, пальмового масла, каучука, цинка, алюминия, золота, меди и никеля?»

Мы выделяем слово «золото» в предыдущем предложении, поскольку все что написано далее — о нем.

Остановимся на минутку в знак уважения к тем 99,9% финансовых экспертов, которые не знакомы с непростой концепцией схемы китайского кредитования под сырьевое обеспечение (КФСО), и начнем с достаточно простого вопроса (и ответа).

Что же такое КФСО?

Простой ответ: крайне сложная схема, позволяющая обойти официальные каналы (т.е. те, которые учитываются при статистическом расчете текущего счета), использующая теневые пути, чтобы получить арбитраж на разнице процентных ставок в Китае и США.

Голдман Сакс объясняет, что существует множество путей проникновения горячих денег в Китай. Но три главных канала это – КФСО, завышение цены экспорта и черные схемы. Хотя очень сложно оценить вклад этих каналов в обеспечении притока горячих денег в Китай, можно сделать приблизительные оценки о сумме дешевого иностранного капитала, привлеченного под КФСО.

При том, что сделки КФСО очень сложны, основной принцип заключается в следующем: арбитражёры берут краткосрочные валютные кредиты в китайских банках в форме аккредитива для импорта сырья, а затем реэкспортируют варранты (документы, выпущенные логистическими компаниями и подтверждающими право на актив), с тем чтобы привлечь дешевый иностранный капитал (горячие деньги). Далее процесс повторяется несколько раз в году. В результате общий объем выданных валютных кредитов по этой схеме определяется:

- объемом привлеченных физических запасов

- цен на сырье

- количеством повторений цикла

«Простая» схема с медью была показана почти год назад и выглядит следующим образом:

Как говорилось ранее, основываясь на информации Голдман Сакс, сырье, задействованное в КФСО включает: медь, железную руду, и в меньшем объеме никель, цинк, алюминий, сою, пальмовое масло, каучук и, конечно, золото.

Внизу представлены необходимые свойства сырья для построения схемы КФСО:

- Способ доставки сырья должен быть морской

- Сырье должно быть достаточно дорого, чтобы затраты на хранение и транспортировку были относительно невелики за единицу измерения

- Сырье должно иметь долгие сроки хранения и не терять в стоимости в течение цикла

- Сырье должно принадлежать к ликвидному бумажному рынку (фьючерсы, форварды, свопы), чтобы существовала возможность хеджирования рисков

Здесь мы приходим к теме золота, т.к. золото естественный кандидат для КФСО имеющее высокий коэффициент цена/плотность, хорошо развитый бумажный рынок и очень долгий срок хранения. Интересно, что железная руда не так удобна, исходя из перечисленных выше критериев, но все же в соответствии с последней информации из СМИ, пытающихся понять причину рекордных запасов железной руды в китайских портах, она все же употреблялась в сделках КФСО.

Золото, с другой стороны, гораздо менее обсуждаемо в СМИ в контексте КФСО. В то же время его роль в обеспечении потока горячих денег возможно главнее, чем меди и даже железной руды, которая так важна для экономики Китая. Этот факт объясняет рекордное количество импортируемого золота в последние 3 года.

КФСО с золотом различается с КФСО с залогом в виде меди. В то же время и то, и другое имеют целью обеспечение притока дешёвого иностранного капитала. Главное различие – КФСО с золотом предполагает импорт золота как такового, так и его полуфабрикатов, непосредственно в Китай. И как результат, китайский торговый баланс отражает, по крайней мере отчасти, порядок «золотого КФСО». И наоборот, «медный КФСО» не предполагает физического перемещения меди в Китай или из него, и эти сведения не включены в торговый баланс, публикуемый китайским таможенным ведомством.

«Золотой КФСО» включает в себя следующие шаги:

- Китайские переработчики золота платят аккредитивами зарубежным дочерним компаниям и импортируют золото из таможенных складов или Гонконга в материковый Китай, тем самым увеличивая цифры импорта.

- Зарубежные дочерние компании занимают доллары в зарубежных банках под залог аккредитивов, которые они получили под поставки.

- Китайские переработчики получают доллары от зарубежных дочерних компаний и экспортируют золотые полуфабрикаты на таможенные склады, тем самым увеличивая цифры экспорта.

- Повторение шага 1-3.

Как указано выше, «золотое КФСО» теоретически увеличивает китайский экспорт и импорт на одну величину. Если импорт увеличивается за счет физического золота, то экспорт главным образом увеличивается за счет продукции, содержащей золото: фольги, пластин и украшений. Это подтверждается тем, что стоимость импорта золота из Гонконга с 2009 г. увеличилась в 10 раз до 70 млрд. долларов к концу 2013, и в это же время экспорт золота и продукции на его основе увеличилась подобным образом (указано на рисунке ниже). Таким образом, импорт и экспорт золота уравновешивают друг друга и увеличивают соответственно экспорт и импорт.

Учитывая выше сказанное, можно предположить, что увеличение оборота торговли золотом между Китаем и Гонконгом с 2009 г. (менее, чем 5 млрд. долларов) по 2013 (около 70 млрд. долларов) вероятнее всего объясняется «золотым КФСО».

В то же время, более важный вопрос остается не отвеченным. Как заявляет Голдман Сакс, «мы не знаем сколько тонн физического золота было использовано в сделках, поскольку мы не знаем оборачиваемость. Мы думаем, что цифры гораздо выше, чем с медью».

Напомним схему с «медным КФСО»:

- Шаг 1) иностранный трейдер А продает варрант на медь, хранящуюся на таможенном складе Китая, которая освобождена от НДС, или медь, которая находится по пути в Китай, китайскому контрагенту о цене Х (другими словами, Х импортирует медь). А получает аккредитив номинированный в долларах, выпущенный китайским банком D. Страховка указанного аккредитива в настоящее время главная цель китайского регулятора.

- Шаг 2) китайская фирма В продает и реэкспортирует медь, а на самом деле пересылает варрант (не физическую медь, которая как находилась, так и находится на таможенном складе, как бы «за границей») дочерней компании С (В владеет С), С платит В в долларах или ренминби (китайская валюта для внешнеторговых операций). Используя деньги С, В конвертирует в банке D доллары или ренминби в юани. Далее В может использовать деньги по своему усмотрению.

- Шаг 3) Зарубежная дочерняя компания С продает варрант назад А (это не вызывает перемещения меди, которая хранится на таможенном складе, как бы «за границей»), А платит С в долларах или ренминби по цене Х минус 10-20 долларов за тонну, т.е. с дисконтом к цене сделки между А и В в шаге 1.

- Шаг 4) Повторяем шаг 1-4 как можно чаще в период действия аккредитива (как правило 6 месяцев, интервал 3-12 месяцев). Таким образом, существует ограничение – время на оформление бумаг, которое позволяет осуществить от 10 до 30 циклов. В этом случае номинал аккредитивов, выпущенных под определенное количество меди, хранящееся на таможенных складах, будет в 10-30 раз больше, чем существующее количество физической меди, в зависимости от продолжительности аккредитива.

Другими словами, единственный ограничитель левериджа, иначе известный как перезалог, ограничен только длительностью аккредитива (т.е. коррупционностью банков). В этой сфере не существует надзора, что делает возможным использование одного и того же залога по разным ссудам. А золото как будто создано для этого!

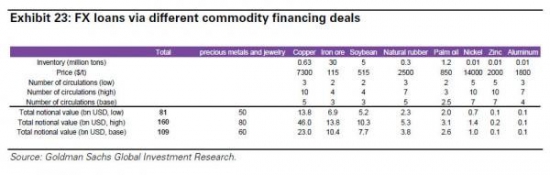

Несмотря на неопределенность, связанную с перезалогом физического металла и левереджем, Голдман Сакс сделал следующую оценку:

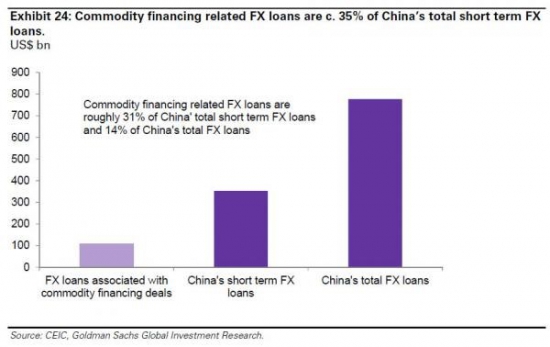

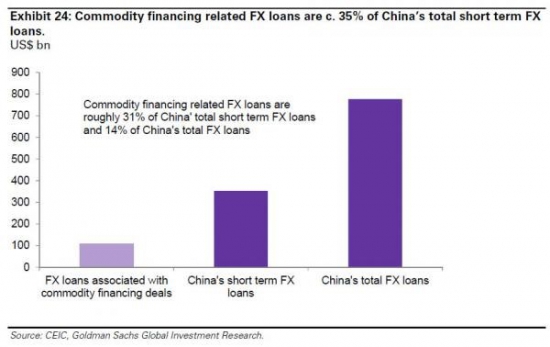

«Мы ожидаем (хотя это не точные данные), что валютные кредиты в рамках КФСО составляют от 81 до 160 млрд. долларов (доля каждого вида сырья указана в таблице 23). В контексте текущей ситуации, КФСО кредиты составляют примерно 31 % всех краткосрочных валютных кредитов в Китае с дюрацией до 1 года.

Учитывая выше сказанное, роль золота в притоке горячих денег в Китай в размере 60 млрд. долларов, почти в три раза весомее, чем «медный КФСО» и выше, чем КФСО всего прочего сырья, вместе взятого!

Какие условия способствуют текущему положению дел? Голдман Сакс перечисляет:

- Разница в процентных ставках в Китае и Гонконге (главный источник дохода)

- Фьючерсная кривая юаня (укрепление юаня означает дополнительный доход по сделке и возможность исключить затраты на хеджирование)

- Стоимость хранения сырья

- Фьючерсные спреды на сырье

- Контроль за потоками капитала в Китае (иначе в сделках КФСО нет надобности).

Все эти факторы не являются определяющими для рынка сырья за исключением одного – фьючерсные спреды на сырье. Этот факт предопределяет, что КФСО не независимы от фундаменталий сырьевого рынка. Если на рынке сырья возникает дефицит, или, если финансовый спрос на сырье больше, чем возможности предложения, спред сужается и делает бесприбыльными сделки КФСО (и возвращает физический металл на рынок).

Через «финансовые сделки» положительная разница между ставками в Китае и Гонконге превратило сырье и, в частности медь, из наклАдных активов (владение медью сопряжено с затратами на хранение и финансовыми затратами) в доходные активы (разница между процентными ставками превышает расходы на хранение и финансовые расходы). В итоге эта ситуация оказала влияние на спреды, усилила повышающее давление на цену физического актива, и уменьшило цену фьючерса.

Ответ простой: бумажный рынок золота.

И здесь уместно послушать объяснение самого Голдман Сакс, чтобы восполнить утерянное связующее звено. Хотя об этом говорилось много и часто особенно теми, кто не закрывал глаза на тот факт, что ненасытный спрос на физическое золото не приводит к росту его цены, т.к. кто-то агрессивно продавал бумажное золото на фьючерсном рынке, чтобы уравновесить спрос на физический металл.

Теперь мы знаем это точно. Из уст Голдмана:

В перспективе сырьевые рынки в условиях КФСО сталкиваются с добавочным физическим спросом на сырье, что вносит дополнительное напряжение. При этом часть прибыли, полученной на дифференциале ставок доллара США и юаня, тратится на хранение сырья. Как правило, КФСО нейтральны и не оказывают влияние на ценообразование соответствующего сырья (владение активом хеджируется продажей фьючерсов на рынке). В то же время воздействие покупок физического сырья на физическом рынке вероятнее больше, чем продажи сырьевых фьючерсов на фьючерсном рынке. Это является следствием того, что запасы физического сырья много меньше, чем открытый интерес на фьючерсном рынке. Оказывая повышательное давление на физическое сырья, КФСО сужают спреды между физической ценой сырья и ценой его фьючерса.

Голдман делает вывод, что «разворот КФСО скорее всего приведет к избытку физического сырья (продаж), и увеличения покупок фьючерсов (выкуп хеджей), что, в свою очередь, приведет к снижению цен на физическое сырье и нормализации фьючерсной кривой». Другими словами, сырье, используемое в сделках КФСО будет дешеветь.

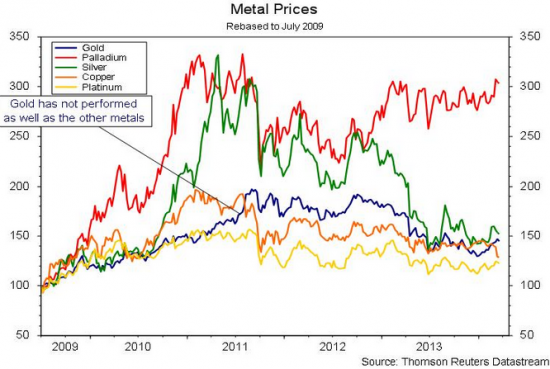

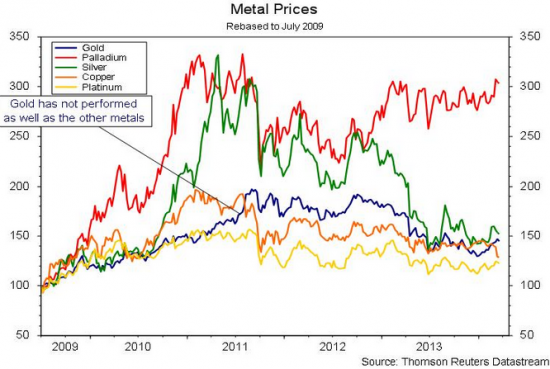

Мы согласны с этим выводом, касающимся «простого» сырья (меди или железной руды). Но мы не согласны на счет золота по единственное причине: в 2013 г., когда физические покупки этого металла поставили рекорд (были эти покупки под КФСО или нет), цена обвалилась на 30%! Без сомнений, это падение не могло быть результатом резко увеличившегося спроса на физический металл. Это случилось в результате «хеджирования» участников КФСО, продающих «бумажное» золото на фьючерсном рынке.

И здесь мы видим могущество «бумажного» рынка, на котором Китай выступал продавцом, при этом покупая физическое золото где только можно. «Бумажным» рынком также манипулируют центральные и коммерческие банки. Теперь этот факт признан и уже не является теорией заговора.

Таким образом получаем ответ на второй вопрос: из всех спекулянтов, продававших бумажное золото на фьючерсном рынке (поскольку нет проблем создавать не обеспеченные шорт-позиции из воздуха), Китай несет самую большую ответственность за обрушение цен на золото в 2013 г. При этом в 2013 г. Китай и его миллиардеры купили рекордное количество физического золота (большую часть для себя, конечно).

***

Итак, полагаем, что выводы Голдман Сакс спорны: мы согласны с тем, что сворачивание сделок КФСО (и похоже Банк Китая и Политбюро КНР решительно настроены в этом вопросе) окажет негативное воздействие на цены сырья. Исключением выступает золото. Даже если Китай вынужден будет распродавать физические запасы, ему будет необходимо крыть «хеджи», т.е. откупать «бумажное» золото на фьючерсном рынке. Это может не только уравновесить физические продажи, но и послать цену к уровням 2012 г., когда сделки КФСО только зарождались.

Другими словами, будучи объективным, можно предположить, что разрушение теневой финансовой системы в Китае будет негативным фактором для сырья, но может преподнести сюрприз терпеливым инвесторам в золото (и серебро). Здесь мы не говорим о том, какое воздействие окажет лопание самого кредитного пузыря на глобальное финансовое статус-кво. А если сюда добавить спрос на золото в будущем, то картинка становится по настоящему интересной.

Источник: www.zerohedge.com/news/2014-03-22/how-china-imported-record-70-billion-physical-gold-without-sending-price-gold-soarin

2 комментария

чет у меня мозг сломался, пока пытался понять схему

- 25 марта 2014, 14:50

Идея интересная, но недостаточно аргументов за то, что этот фактор — если он есть — оказывает доминирующее влияние на gold futures. Рассмотрим другие варианты:

- 25 марта 2014, 17:44