SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gnom

Просто про опционы. Глава шестая, в которой начинается повествование о волатильности.

- 04 ноября 2013, 23:56

- |

Глава шестая, в которой начинается повествование о волатильности.

— Леха, куда мы все-таки едем? — мне начинало надоедать это бесцельное катание, — Уже два указателя на ресторан проехали, мы есть хотим!

Седой куда-то целенаправленно рулил по загородной дорожке. Капал дождь.

— Леш, правда, давай уже тормознем где-то. — Алиса умоляюще посмотрела на седого, — пока доедем, пока закажем — я себе все внутренности переварю.

— Не бойся, Алиска, скорость заказа не будет проблемой. — Седой наконец подал голос. — Ведь сегодня вы все приглашены отведать мяса рыжего клоуна.

Из-за поворота показалась буква М на 30-метровой мачте.

— Я не буду это есть, — Алиса скрестила руки на груди.

— Я тоже, — Вика неожиданно присоединилась к протесту Алисы.

— Нормальный поворот. — Седой развел недоуменно руки, отпустив руль, — Вы мне все тут только что грозились, что готовы сожрать слона, хватило бы кетчупа, а теперь что? Повысили волатильность принятия решений?

— Но там же сплошной холестерин! — Вика даже наклонилась между передними сидениями, чтобы звучать более выразительно.

— Во во. Сами ешьте эту отраву, — букрнула Алиса.

— Я чо то не пойму, вы что, боитесь что будет не весело и не вкусно? — седой включил поворотник и съехал с дороги к кафе. — Уверен, старик Рональд не подведет. А ты, Алиска, не волнуйся. Наковыряю, как обычно, салатных листьев из бигмака. Гному хэппимил возьмем. Уже, как минимум, весело.

….

— Так, мы решили, что сегодня обсудим волатильность, — начал я, заморив червяка первым бургером. — Штука простая и сложная одновременно.

— Давай давай, — отозвался седой, — у нас сегодня ресторан быстрого питания и гном быстрого вещания. Бубни веселее, не затягивай.

— Если совсем быстро, то волатильность — это как ходит рынок. Вопрос — как померить, как он ходит. Например, есть наиболее простой способ. Дождаться экспирации, и посмотреть, куда ушел рынок. Это способ номер один.

— И как ей торговать? — Вика, похоже, вняла просьбам Седого, и решила форсировать объяснения наводящими вопросами.

— Самый просто способ купить волатильность — купить стреддл. Это покупка колла и пута одновременно на ближайшем АТМ страйке.

— Ты бы это, напомнил вокабуляр для прогульщиков, — промычал седой с набитым ртом. — Вдруг кто позабыл об основах.

— Если мы, например, на уровне 1480, то покупаем пут и колл на 1500ый страйк. Ближайший к рынку. — не стал спорить я с просьбой седого.

— А почему оба одновременно?

— Мы же выяснили из предыдущих лекций, что купленный опцион имеет положительную гамму, и накапливает дельту по мере отхода рынка, так?

И не дождавшись утвердительного кивка, я продолжил.

— Получается, что если купить и пут и колл, то мы в любом случае ограничиваем свои убытки стоимостью этих опционов. А в случае ухода рынка в сторону, начинаем зарабатывать. Смотри.

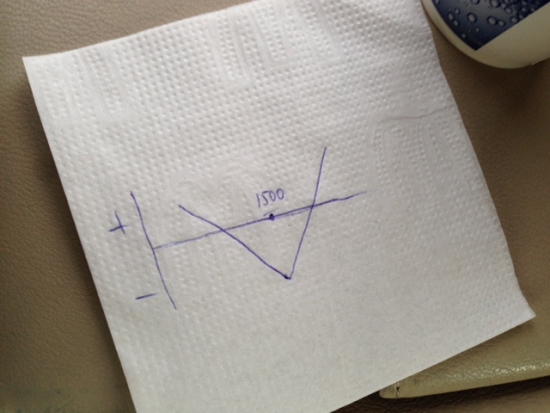

Я взял салфетку.

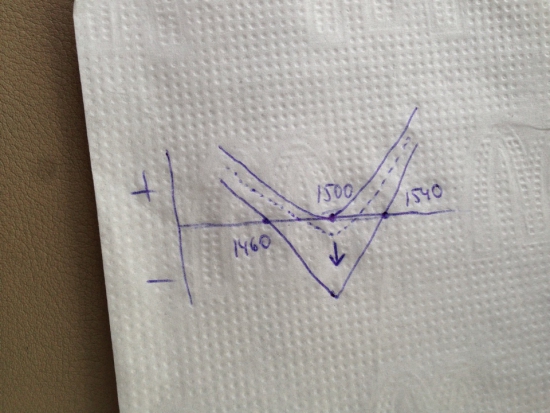

— Профиль стреддла очень простой. Это вот такая галочка. Есть зона убытка. Она определяется стоимостью купленных опционов.

— И как только рынок отошел на достаточное расстояние, начинается зона прибыли.

— Короче, покупателям волатильности нужно движение, — резюмировал седой.

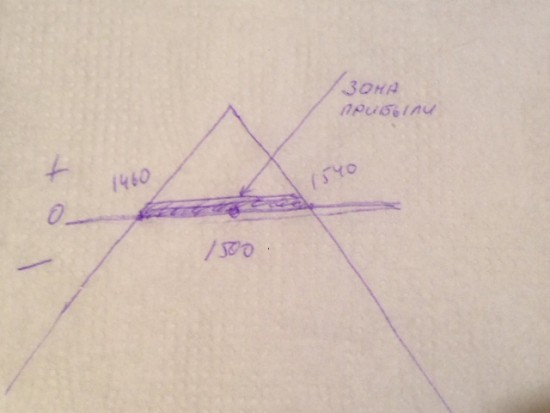

— Да, причем это профиль на экспирацию. Например мы купили и пут и колл по 20 пунктов. Находимся на уровне 1500, и страйк выбрали 1500. Выходит, что наши затраты равны 40 пунктам и мы начнем зарабатывать только после роста выше 1540 или падения ниже 1460. Понятно?

Вика закивала, не выпуская изо рта трубочки с ванильным коктейлем.

— То есть получается, что текущая волатильность рынка как бы говорит нам: «рынок не уйдет дальше сорока пунктов до экспирации»*. И если ты считаешь, что рынок уйдет дальше, то покупаешь стреддл и ждешь когда опцион экспирится.

— Или закрываешь его раньше, — снова решил вмешаться седой с наггетсом в руке, — вдруг через день рынок вырос на сто пунктов. Тогда и прибыль будет больше.

— Ну сейчас мы рассматриваем, как можно торговать волатильностью в самом примитивном исполнении. — я решил все же оговориться. — Купила по 40 стреддл. Все, что вышло на экспирацию за рамки 1460 вниз или 1540 вверх — твое. Если рынок остался в указанном диапазоне, то твой убыток равен «цена на эскпирацию» минус 1500. В любом случае со знаком минус.

— А еще, Вика, ты можешь продать стреддл, — на этот раз в объяснение вмешалась Алиса. — Тогда если рынок останется в диапазоне, то твоя прибыль составит «рынок на экспирацию минус 1500» со знаком плюс.

— Зато потенциальный убыток будет бесконечным. — закончил седой. — Ты, Алиска, сейчас насоветуешь. Давай не искушать девушку.

— Ну в общем товарищи спереди правы. — согласился я, и нарисовал еще одну картинку. — Это — продажа стреддла. Профиль на экспирацию.

Если уверена, что рынок останется в диапазоне который дают суммы премий за опционы пут и колл — можно продавать. Но я бы не советовал. Риски очень высокие.

— А как тогда продавать волатильность с более низкими рисками?

— О, тут мы подходим к другим способам торговли волатильностью. Не обязательно ждать что произойдет на экспирацию. Можно заработать даже внутри дня. Но для начала, давай вернемся к мгновенному профилю.

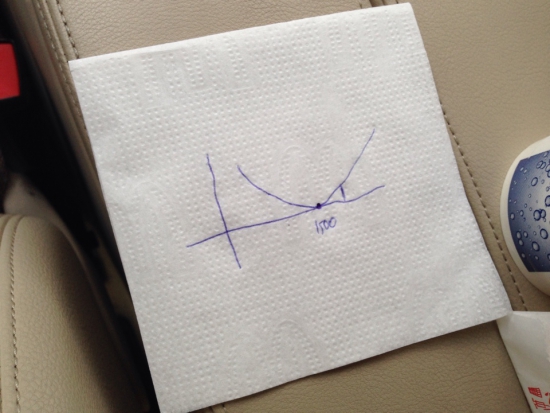

Я опять стал рисовать на салфетке.

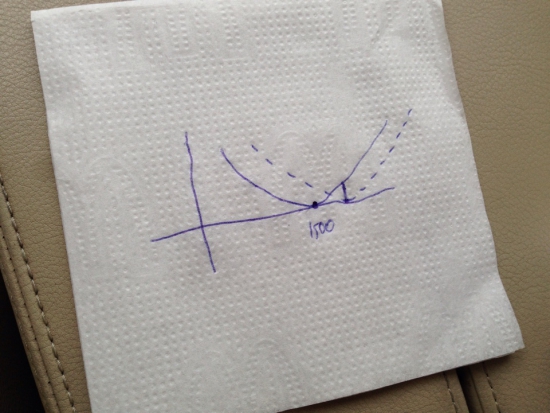

— Если купить опцион и вверх и вниз, то получается, что купленный колл в случае роста будет набирать дельту быстрее, чем купленный пут. И наоборот. Вот смотри.

— Это мгновенный профиль купленного стреддла. Видно, что в точке покупки наша прибыль равна нулю. Мы только что вошли в позицию. Но буквально в нескольких шагах от нуля, как влево, так и вправо, мы уже имеем положительный результат.

— А что, отрицательной зоны вообще нет? — Поинтересовалась Вика.

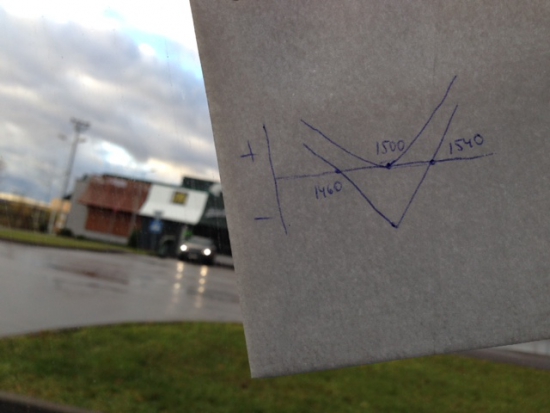

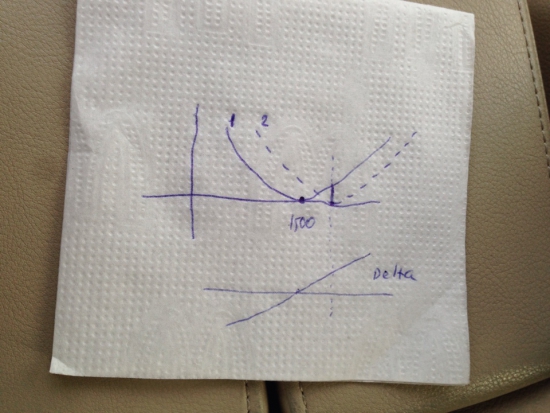

— Резонно. Сейчас дойдем и до этого. Давай еще посмотрим на график дельты. Ведь если она при росте растет, а при падении должна падать, то график ее должен выглядеть как-то так:

— Это грубо, но суть ясна. Падаем — наша дельта отрицательная и мы зарабатываем. Растем — дельта положительная, и мы опять зарабатываем. Получается, что вроде как грааль.

— А в чем подвох? — спросила Вика

— Тэта. Та самая тэта, которая постоянно разлагает стоимость опциона. Ты видишь, что профиль на экспирацию имеет убыточную зону по сравнению с мгновенным профилем. — Я положил салфетку на окно и вывел кривую, так как рисовать на мягкой коже подлокотника было тяжело, ручка протыкала бумагу. — примерно так профили выглядят в сравнении.

— Так вот, — продолжал я, — это означает, что мгновенный профиль будет к стремиться к финальному, и будет вести себя с течением времени как-то так:

— И тут надо объяснить еще одну краеугольную материю всей опционной торговли. — я постарался придать голосу торжественность. — Дельта рехеджирование!

— И что это такое? — без видимого пиетета спросила Вика

— Вот смотри на график прибыли и график дельты. Если прямо после покупки стреддла на 100 коллов и 100 путов рынок начал расти, то мы сразу получаем прибыль, так? Потому что дельта наша стала положительной и рост нам на руку.

— угу.

— Значит после того, как мы заработали какую-то копеечку, мы можем вернуть нашу дельту к нулю! И снова получить купленный «только что» стреддл.

— Гном, ты бы яснее изъяснял. — прервал меня седой. — стреддл накопил плюсовой дельты, вошел в деньги, дал прибыль, и мы продали фьючей, занулили дельту, и сделали рехедж. Вот и всё!

— Блин, Леха! Во-первых я это и говорю. Во-вторых — ну нифига ж непонятно ты объясняешь.

— Так что, надо продать фьючерс, когда дельта положительная? — поинтересовалась Вика.

— Не просто продать, а продать столько, чтобы дельту сделать равной нулю. Например при росте на 10 пунктов она стала равной семи. Тогда надо продать семь фьючерсов, и она снова станет равна нулю.

— А зачем это делать?

— Ну как зачем. А теперь, рынок опять вернулся на 1500. И дельта стала «минус 7». Тебе надо купить 7 фьючерсов, чтобы ее занулить. Понятно?

— Это понятно. Так а смысл то какой? — Вика, кажется не догоняла.

— Смысл очень простой. У тебя произошло две сделки на фьючерсах. Первая — Продажа на 1510 фьючей в количестве 7 штук, вторая — покупка на 1500 тех же 7 фьючей. То есть чистыми — 70 пунктов прибыли.

— Это если ваш стреддл еще не распался. — вставила Алиса.

— Ну да, — согласился я, — мы считаем что все это движение произошло мгновенно. Выросло — продали, упало — купили.

— Кстати, важный момент, — подключился седой, — мы за два рехеджа сделали 70 пунктов прибыли. Значит за один — сделали 35. Это открывает нам сакральное знание, как посчитать сколько дает денег один рехедж, даже если он еще не закрыт вторым, или рехеджи идут в одном направлении.

— Леха прав, — я попытался вернуть себе право открывать сакральные знания. — стоимость рехеджа равна дистанции которую прошел фьюч, умноженную на количество фьючей которыми занулили дельту, деленную пополам.

— Гном, как же с тобой трудно. — Седой, похоже, доев роял де люкс решил всерьез взяться за роль лектора. — Фьюч прошел 50 пунктов, дельту занулили сделав сделку на 10 фьючей. Прибыль от одного рехеджа при купленной волатильности составит 50*10 /2 = 250. Ясно?

— Да ясно мне все с самого начала было, — ответила Вика. — А когда рехеджить надо?

— Вообще, чем дальше в лес, тем больше дров. — уныло сказал я. — Этого я быстро, как просил Леха, не объясню. Давай пока зафиксируем такой вывод: при купленной волатильности, то есть при купленном стреддле, то есть при положительной гамме, мы получаем возможность занулять дельту продажей фьюча при росте, или же покупкой фьюча при падении рынка. То есть мы должны покупать дешево и продавать дорого, как и советуют все теории. И если рынок волатильный, то наши сделки будут частыми, и мы будем зарабатывать на этом. Это называется эффект положительной или купленной гаммы.

— Ясно, — кивнула Вика.

— Но при этом, стоимость опционов тает каждое мгновение из-за тэты. И получается, купленная гамма борется с отрицательной тэтой.

— Только тэта течет постоянно, а гамма дает денег только тогда, когда рынок ходит. — прокомментировал Седой.

— Ага, — согласился я, — эдакое противостояние гаммы и тэты получается. О нем и поговорим через недельку. Там есть много секретов, которыми можно поделиться.

Я подумал, насколько будет интересна эта тема, если про нее написать и Седой как будто прочел мои мысли.

— Гном, у тебя смартлаб головного мозга, чесслово. Только об одном и думаешь. Дождешься ведь, Сноуден хренов. — Пробормотал он, и выехал с парковки на дорогу.

*Очевидно, что это объяснение сильно упрощенное.

теги блога Гном

- 50000

- GME

- Gnom

- gnom story

- X5 Retail Group

- акции

- Алексей Каленкович

- Арбитаж

- арбитраж

- брокеры

- вакансия

- Вирус

- волатильность

- выборы

- гном

- делистинг

- доллар рубль

- изи мани

- инвестиции

- кино

- книга

- коронавирус

- кризис

- кризис 2008

- криптовалюта

- крутихин

- ЛЧИ

- ЛЧИ 2013

- лчи 2013 смартлаб

- Магнит

- новый год

- о жизни

- обвал

- облигации

- опрос

- опцины

- опционы

- оффтоп

- паника

- Пенсия

- поиск работы

- просто про опционы

- пузыри

- Ри

- россия

- рпс

- рубль

- седой

- собеседование

- Спред на РИ

- трейдинг

- философия

- форекс

- фьючерс ртс

- Х5

- цивилизаtion

- юмор

smart-lab.ru/blog/offtop/149063.php

просто вижу, фьюч в цифрах индекса по старинке обозначаете (1500 а не 150000)… я и сам его так обозначаю для себя в своих отчётах всегда, за 14 последних лет так и не перестроился, как тогда привык, так и…

Может завтра на свежую голову осознаю.

Это только у меня так?

)))

Также про тонкости ГО таких позиций не упомянули, а это тоже важно: представляю как у многих загорятся глаза, если им сказать капитал для работы 10 голыми фьючами, позволяет открыть позицию и рехеджирование производить скажем уже 50 фьючами, зарабатывая на любом движении верх или вниз :) Про то, что такое отрицательная ТЭТа или не вовремя купленные по высокой воле опционы узнают сами ;)

спасибо афтору!