SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Arkadiy

Оптимальное значение изменения RI для хеджирования портфеля опционов (ч.1)

- 17 апреля 2013, 14:50

- |

Допустим, имеем портфель из опционов на RI. Gamma – гамма портфеля. Если цена на RI изменяется на HedgSize, то дельта нашего портфеля изменяется на HedgSize*Gamma, при хеджирование в этой точке получаем профит HedgSize*HedgSize* Gamma/2. Попробуем найти оптимальный размер HedgSize.

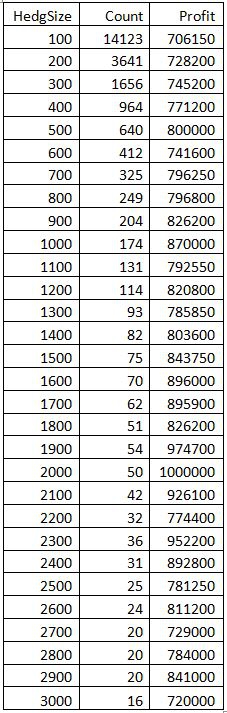

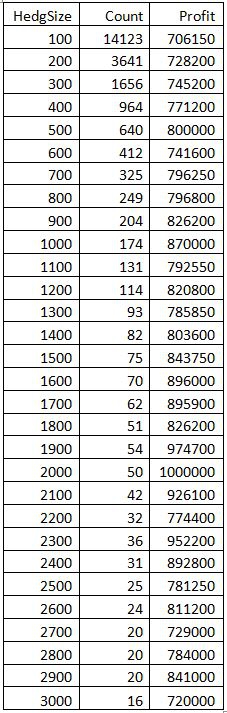

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

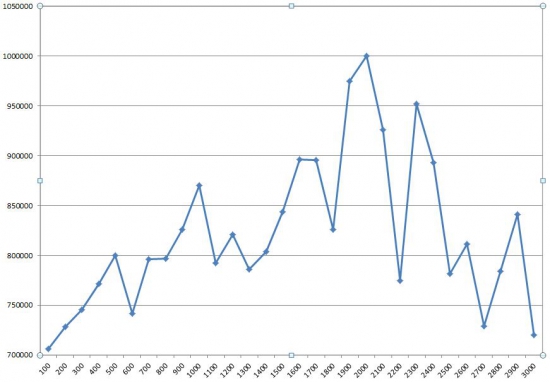

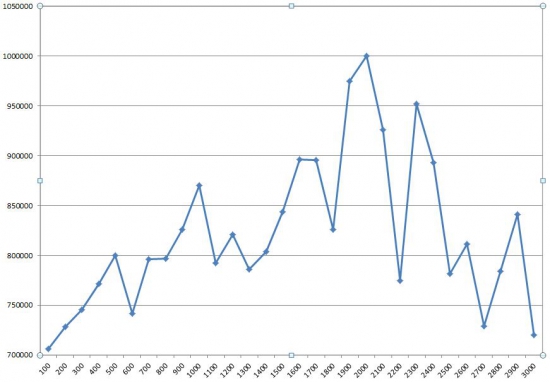

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

Вывод: за исследуемый период при отрицательной гамме лучше было хеджироваться при небольших колебаниях цены RI, при положительной гамме оптимальное значение 2000 пунктов.

Но возможно, низкое значение Profit при низких значениях HedgSize вызвано допущением, что портфель хеджируем максимум раз в минуту.

Продолжение следует.

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

- Цены движутся без гэпов.

- Портфель хеджируем не чаще 1 раза в минуту.

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

Вывод: за исследуемый период при отрицательной гамме лучше было хеджироваться при небольших колебаниях цены RI, при положительной гамме оптимальное значение 2000 пунктов.

Но возможно, низкое значение Profit при низких значениях HedgSize вызвано допущением, что портфель хеджируем максимум раз в минуту.

Продолжение следует.

понятно, что в таких условиях длинные диапазоны лучше для хеджа с полож. гаммой

но если начнется пила, там все по другому будет

а на коротких диапазонах на результат сильно влияет проскальзывание

и к убытку надо бы добавить проскольз+комис

Видно что количество сделок при движение 100п=14123, а профит 706150, поэтому комиссия не будет иметь огромное значение, хотя конечно можно ее добавить