Блог им. DmitriyZholobenko

Эксперимент "Копим капитал" - отчёт за март 2024 года

- 11 апреля 2024, 10:25

- |

Закончилась торговый месяц март и по традиции отчитываюсь об итогах эксперимента «Копим капитал». Суть эксперимента: с начального капитала в 1 000 000 ₽, откладывая по 10 000 ₽ в неделю с индексированием на среднюю ключевую ставку по году, через 10 лет получать с помощью дивидендов среднюю зарплату по региону (по данным Росстата). Если хотите подробней ознакомиться с экспериментом рекомендую прочитать вступительную статью.

Мои долгосрочные цели

- Синий — начальная сумма

- Оранжевый — пополнения

- Серый — доходность

Положение дел на данный момент

- Синий — начальная сумма

- Желтый- доходность

- Оранжевый — пополнения

По правилам хочу напомнить читателям следующую информацию:

Информация в данной статье не является индивидуальной инвестиционной рекомендацией. Всё Вы делаете на свой страх и риск, только Вы несёте ответственность за свои действия. У каждого своя стратегия инвестирования, сроки и финансовые возможности. В данном эксперименте Я лишь описываю свои мысли и стратегию.

Отчет за март 2024 года

На март 2024 года приходятся 158-162 неделя эксперимента. Пополнения в неделю — 13 500 ₽.

Выделил основные для себя события марта 2024 года:

- Бум IPO

- Ростелеком и рост выше 100+ ₽

- Ставка ЦБ РФ опять 16%

- Начало дивидендного сезона

- Возобновление торгов акциями Тинькофф и дополнительная эмиссия

- Рост золота и биткоина

👉 Бум IPO

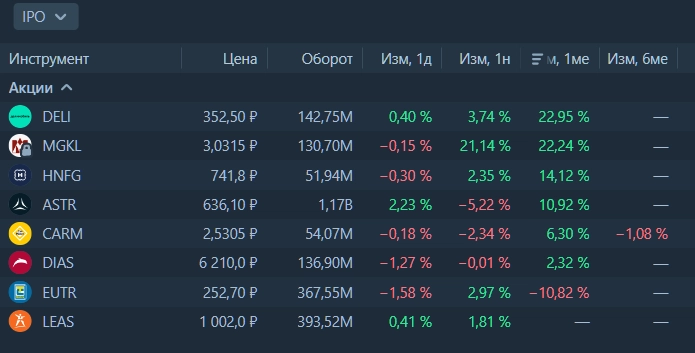

IPO Европлана и очередной успех, так как инвесторы уже в первые часы могли зафиксировать прибыль. На данный момент по акциям с недавним IPO следующая картина:

Надо понимать, что в итоге ждёт массовый инвестор от IPO и что нужно компаниям от данного события. Мажоритарий хочет получить максимальное количество денег от продажи доли в своей компании, часть инвесторов хочет в минимально короткие сроки зафиксировать прибыль. При большом количестве желающих каждый будет получать минимальное количество акций и первоначальная их цель — зафиксировать прибыль. Смотрел, что там у Пульсят после IPO и мне некоторые после роста акций Диасофта доказывали про свои 30% за день, но это не более чем игра процентами, в числовом выражении прибыль 2000 ₽. Похоже на «мамкино трейдерство»: ждём от IPO в первые часы минимум +10%, получаем минимальное количество акций, продаём их, получаем свои 1-2 000 ₽ и рассказываем про 10-30% за день.

Надо понимать, раз цена в первые часы растет, значит есть спрос, вопрос лишь в том, от кого он. Долгосрочные инвесторы хотят большую долю и количество акций, полученных от заявки их не устраивает? Если цена растёт значит есть покупатель, который готов покупать дороже стоимости размещения.

После цикла IPO в 2021 году рынок пошел вниз при этом было несколько так и не свершившихся, например Красное и белое, если не ошибаюсь, то на буме хотели продать по P/E 20-30, желающих не набралось, IPO отменили.

От бума IPO растут акции АФК Системы, так как возможно на ожиданиях размещения на бирже дочек будет улучшен фундаментал, поступят деньги в головную компанию и будет легче справедливо оценивать «маму».

Стоит заметить, что нет размещения акций Сибура, 1С, Росатом и других крупных компаний. Сейчас размещается «мелочевка», чтобы привлечь деньги дешевле кредитов, иметь оценку, при спросе возможность дальнейшей продажи акций в рынок.

👉Ростелеком и рост выше 100+ ₽

Вначале акции Ростелекома росли на новостях про IPO дочки, потом на новостях по дивидендам, недавно руководство компании «вкинуло» информацию, что дивиденды могут быть больше, чем было выплачено за 2022 год.

Акции Ростелекома пробили 100 ₽, возможно на новостях по продаже 50 миллионов планшетов на ОС «Аврора», так же инвесторы ждут дивидендов и IPO дочки. Нужно понимать, что все эти планшеты, приставки, операционные системы, по сути, конструктор на китайском заводе и модификация ПО с открытым исходным кодом. По моему мнению просто неэффективная трата денег, когда такой же аналог без «импортозамещения» стоит в два раза дешевле. Аналогичная ситуация с умными товарами от Яндекса, полный аналог IR пульта стоит в 2-3 раза дешевле, разница: наклейка и коробка.

Технологии не делаются за день, отставание катастрофично, при этом пока государство не поймет, что надо долгие годы вкладывать в эту сферу работая с убытками, чтобы нагонять, так и будем делать на китайских заводах, менять наклейки, говорить про импортозамещение. Российский бизнес вкладывать 10 лет в технологии работая в минус по этому направление не будет, тут про вложение в профильный бизнес по типу строительства ТЭС реагируют негативно, а представьте условно будет создано СП от ИТ компаний, которое будет работать 10 лет в минус, чтобы с нуля создать весь стэк российских технологий с нуля, не на базе Android, не используя другое открытое ПО. Если Китай в это не лезет с головой, куда уж нам.

При этом надо понимать главную проблему лозунгов по типу: «Ростелеком полностью заместил в своих ЦОДах импортное оборудование на отечественное», что если теоретически закроется импорт товаров из Китая под разными предлогами, то буду проблемы с «отечественным оборудованием». В понимании многих отечественное — сделано и создано полностью в России, у наших компаний и популистских заявлений — быть производителем, и наклейка на товаре «Сделано в России». Нужно понимать разницу между производителем и изготовителем, как бы данное импортозамещение не затуманило голову, чтобы потом не получился «неожиданный» итог, когда будут проблемы с каналом поставок из Китая.

👉Ставка ЦБ РФ опять 16%

Ставка в очередной раз без изменений, при этом интересные объяснения главы ЦБ. Вначале была информация, что низкая ставка не поможет бизнесу, так как проблема с кадрами. Сейчас слышал, что текущая ставка помогает бороться с бедностью.

При высокой ставке уменьшается инфляция, так как компании не готовы кредитоваться и вкладывать в бизнес, тем у кого есть деньги легче их держать на депозитах? Мелкому бизнесу трудно жить при ставке в 16%, кредиты дорогие, при этом даже при наличии капитала вкладывать его в бизнес, когда можно положить на депозит под 15-16% — сомнительно. В итоге бизнес, вкладывающий сейчас в бизнес с доходностью меньше 15% проигрывает безрисковому инструменту.

Возможно текущий момент хорошая возможность купить долгосрочные облигации и зафиксировать проценты на долгий срок, но остаётся вопрос: " Не будет ли реальная инфляция выше «пузомерок» ЦБ в виде ключевой ставки и инфляции?" В Турции совсем недавно ставка была кратно ниже инфляции.

👉Начало дивидендного сезона

- Лукойл — 498 ₽ — дата закрытия 7 мая 2024

Судя по котировкам это расстроило инвесторов, возможно начали фиксировать прибыль. В Лукойле можно ждать новость про выкуп акций у нерезидентов, если это событие не ожидаете, портфель спекулятивный, то можно зафиксировать прибыль. Компания отлично подходит для долгосрочного портфеля, стабильные увеличивающиеся из года в год дивиденды, отсутствие долгов, неплохой менеджмент, открытость компании, негосударственная.

- ПИК решил не выплачивать дивиденды по итогам 2023 года.

Не слежу за строителями, но выглядит довольно странно, учитывая текущую ситуацию на рынке недвижимости. С одной стороны компании, связанные с недвижимостью, могли бы заинтересовать многих потенциально новых инвесторов, но качество данных компаний на фондовом рынке оставляет желать лучшего, так же не хватает компаний арендодателей недвижимости.

- ЛСР — 100 ₽ — дата закрытия 2 мая 2024 года

- БСП — 23.37 ₽ — 6 мая 2024 года

- Московская биржа 17.35 ₽ — 13 мая 2024 года

👉Возобновление торгов акциями Тинькофф и дополнительная эмиссия

Акции группы Тинькофф стали доступны инвесторам с 18 марта. В первые часы торгов было интересно, вначале акции сильно падали, потом сильно росли, в итоге плюс-минус котировки остались на том же уровне и весь навес был выкуплен. Кто выкупил акции из иностранного контура? Возможно, это был выкуп от самой группы, которая планировала 10% акций превратить в квазиказначейские.

Компания планирует выкупить Росбанк с помощью дополнительной эмиссии, насколько будет удачна эта сделка для миноритариев — загадка, в первую очередь думаю всё объединение делается ради выгоды Потанина. Возможно, после объединения у него будет контрольный пакет, а Тинькофф получит лишь офисы для развития направления ипотечного кредитования и р/c для крупного бизнеса.

👉 Рост золота и биткоина

На фоне инфляции в мире и геополитической напряженности растёт золото, серебро и биткоин. Биткоин уже пробивал 70 000 $, золото дороже 2300$.

Учитывая курс доллара к рублю и среднесрочную бесперспективность укрепления рубля, золото выглядит неплохой альтернативой доллару для защиты от девальвации рубля. При этом лично сам в долгосрочном периоде не рассматриваю бумажное золото, если и держать его, то только физическое, можно в виде монет или слитков. Никто не мешает постепенно накапливать бумажное золото, потом продавать его и сразу же на эти деньги покупать физическое.

Неплохой альтернативой являются золотые облигации, но нельзя забывать про риски эмитента.

С биткоином и другими криптовалютами единственный способ — хранение на холодном кошельке. Стейблкоин становится интересным и для различных государств, позволяет в короткие сроки перевести между странами большие суммы с минимальными комиссиями. Проблема для Swifta становится реальной и думаю сдержать обмен деньгами с помощью стейблкоина не получиться. Не думаю, что для российского инвестора будет ETF на криптовалюты, да и стейблкоин для рядового гражданина регулятор у нас тоже не жалует. При этом не забываем про цифровой рубль, который тоже будет на блокчейне, правда он будет централизованный, по аналогии с Ripple.

Сам в портфеле предпочитаю хранить множество разных активов в том числе криптовалюту и золото.

👉 Отделение и отслеживание российских активов

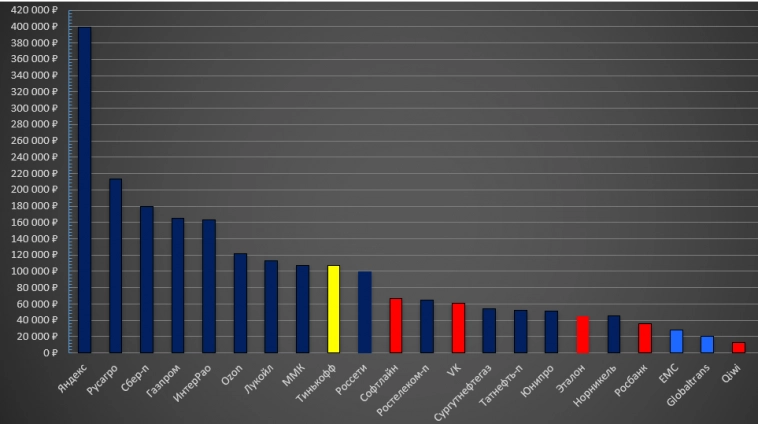

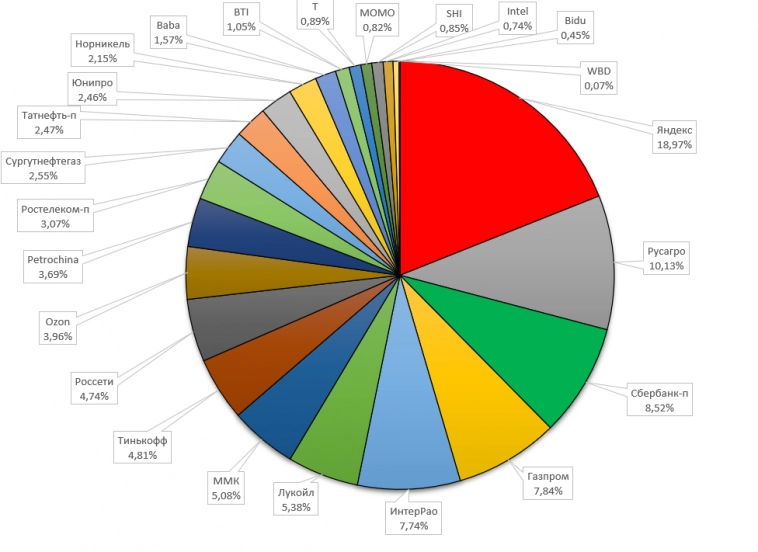

Выделил российские активы в отдельную таблицу и сформировал несколько правил: всего 20 компаний, 50% — на первые пять компаний, 25% — на следующие пять, 25% на оставшиеся десять.

Новых компаний в портфеле нет, в Топ 10 есть одно вакантное место, на него претендуют следующие компании: Московская биржа, Полюс, X5, Фосагро.

В ближайшее время будет информации по слиянию Тинькофф и Росбанка, предложат выкуп акций Росбанка. С Qiwi всё решится после ликвидации Киви банка и предложения акционерам от кипрской компании.

Задача наращивать долю владения в Интер Рао и Газпром остаётся, в следующем месяце буду докупать акции данных компаний, пока они находятся в боковике. Сбер так же планирую докупать, но после выполнения целей по Интер Рао и Газпрому, возможно уже после выплаты дивидендов, хотя на текущий момент по месячным отчётам у Сбера всё отлично, при этом если ставка будет падать, то привлекательность дивидендов будет расти.

Как только активы из Топ-5 будут стоить не менее 200 000₽, из Топ 10 не менее 100 000 ₽ и из Топ 15 не менее 50 000₽ возьму перерыв в покупке акций в основной портфель и уделю внимание высокорискованному и портфелю облигаций, возможно добавлю другие активы, которые подойдут в рамках данного эксперимента.

👉 Про состояние портфеля на текущий момент

В зависимости от процентного соотношения денег и производных инструментов в портфеле, формирую план покупок и делаю их в течение месяца. Задача держать уровень денег и эквивалентных инструментов в 30%, тем самым могу делать покупки рискованных инструментов и держать себя в руках, чтобы не скупить всё раньше времени.

Покупки реальный портфель

- 4000 Интер Рао — 16 306 ₽

- 1 Группа Тинькофф — 2 994 ₽

- 50 Газпром — 7 861 ₽

- 200 Софтлайн — 31 800 ₽

Начали приходить дивиденды по замороженным акциям, на данный момент пришло чуть более 10 000 ₽. Иностранные акции для портфеля — прошлое, суммарная стоимость заблокированных активов — 250 000 ₽, надеюсь 100 000 ₽ удастся получить за часть этих активов. Данные средства направлю на покупку облигаций. Данное событие снизит потенциально будущие потери от списания заблокированных активов, которых после правильно принятых решений не так много в портфеле.

Цель до конца года оставить в деньгах 20% активов, 10% в облигациях, 70% в акциях. Деньги эксперимента использую в личных делах индексируя их в эксперименте ежемесячно на ключевую ставку ЦБ. В течение этого и следующего года верну их в эксперимент и предположительно вложу в инструменты денежного рынка или облигации.

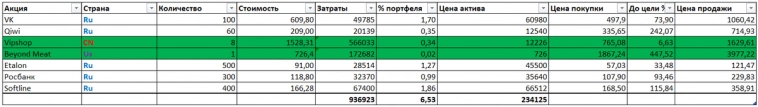

👉 Высокорискованные активы и вечный портфель

На текущий момент на бумаги высокорискованного портфеля потрачено 205 000 ₽, по стратегии могу потратить 10% от общего портфеля, который на данный момент 3.6 миллиона ₽, есть возможность потратить ещё 155 000 ₽ на высокорискованные активы.

Акции доступные для продажи по указу выделил цветом, стоимость покупки Vipshop перевел в ₽. Рассматриваю перенос половины стоимости от продажи Vipshop в вечный портфель, так как стоимость расписок в ₽ почти выросла до цели.

Qiwi и Росбанк вскоре покинут высокорискованный портфель, наращивать долю в Эталон не буду, чтобы не увеличивать стоимость до цели. В ближайшем будущем в данном портфеле останется 3 компании и эту ситуацию надо исправлять.

Ранее планировал держать в данном портфеле 10 компаний по 1% от стоимости активов, учитывая ситуацию с иностранными активами решил ограничить количество компаний до 5 и увеличить долю на одну до 2%. В итоге две компании куплены на полную стоимость, в третьей не планирую наращивать долю.

У меня на рассмотрении в вечный портфель были следующие компании: EN+/Русал, АФК Система. Пока наращивал долю в Софтлайне до 2%, инвестировал в другие компании, стоимость акций данных компаний выросла и в итоге по текущим ценам не вижу потенциала роста на 100%. Лезть в «мусорные» акции не хочу, смысла их потенциального нахождения в вечном портфеле нет.

На данный момент вечный портфель занимает 2,73% от всех активов. Потенциально в ближайшем будущем от EMC и Globaltrans могут поступить дивиденды, которые останутся в контуре высокорискованного портфеля. Деньги от продажи половины доли Vipshop тоже останутся в контуре высокорискованного портфеля. Что делать с данными деньгами буду думать позже, при текущих ценам и ставке логично их положить в фонды ликвидности.

👉 Итоги марта 2024 года

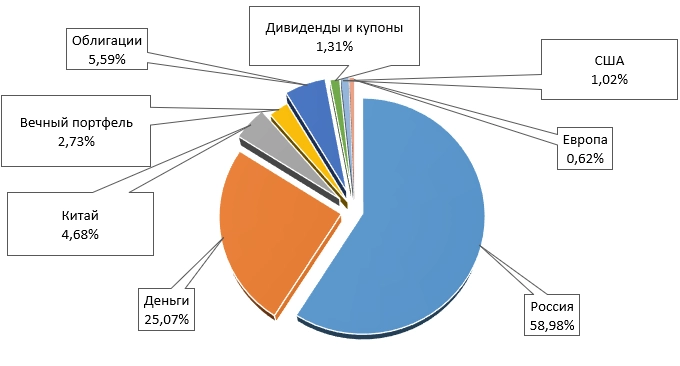

- В реальном портфеле облигации — 5,59%, деньги — 25,07%. Итог = 30,66%.

- Пополнения: 56 500 ₽

- В марте 2024 года стоимость портфеля выросла на 3,58 % по сравнению с февралем 2024 года.

Мой портфель — актуально на 31 марта 2023 года

Активней продвигаются материалы, которые получают комментарии и лайки, после прочтения которых подписываются.

Для меня лучшей наградой будет:

в первую очередь ваш комментарий

во-вторых, лайк, если материал вам понравился

в-третьих, подписка, если вы хотите видеть в ленте Дзена мои материалы

Для меня комментарии и общение по темам статей намного важнее донатов и заработков. Ваш комментарий, подписка и лайк, это и есть донат для меня.

Я ни к чему не принуждаю, Я лишь хочу напомнить тем, кто возможно хотел выполнить данные действия, но забыл по каким-то причинам.

Вы можете просмотреть мои другие труды на Дзен - dzen.ru/optimizerlife или в Телеграмме — t.me/optimizerlife

теги блога dmz91

- IMOEX

- акции

- банки

- брокеры

- вклады

- Газпром

- депозиты

- дивиденды

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- инфляция в России

- итоги инвестирования

- квазиказначейские акции

- Лукойл

- Московская биржа

- ожидания

- Портфель инвестора

- редомициляция

- результаты

- сбер

- трейдинг

- фондовый рынок

- фьючерс MIX

- эксперимент

а то щас за цвета радуги можно получить на полную катушку..