⭐️ Американские эмитенты: компания Encore Wire

Добрый день, друзья!

Декарбонизация, о которой грезит всё прогрессивное человечество в надежде на спасение от потепления климата, основана на отказе от двигателей внутреннего сгорания углеводородов и «зелёном» переходе на электрическую тягу.

Основным способом передачи электроэнергии в ближайшие десять лет останется электрокабель. Поэтому встречайте одного из бенефициаров грядущей декарбонизации – компанию Encore Wire (WIRE), которая производит медные и алюминиевые электрические провода и кабели. Компания основана в 1989 году.

📊 Компания отчиталась за третий квартал 26 октября и опубликованные финансовые результаты превзошли ожидания аналитиков: рентабельность продаж составила 25%, рост выручки к АППГ составил 111% (!!!), а коэффициент текущей ликвидности вырос до 6,1х (подробнее с отчетностью можно ознакомиться здесь).

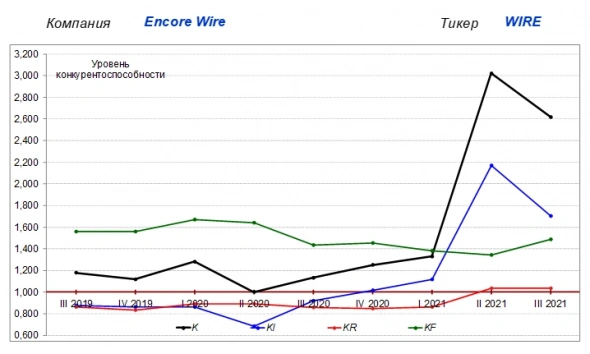

Динамика конкурентоспособности компании представлена ниже.

👍Текущий конкурентный статус Encore Wire является очень высоким (K = 2,617). Основным источником повышения конкурентоспособности компании являются высокие темпы роста продаж (KI). При этом также отметим высокую финансовую устойчивость (KF), а также неплохую операционную эффективность (KR) компании.

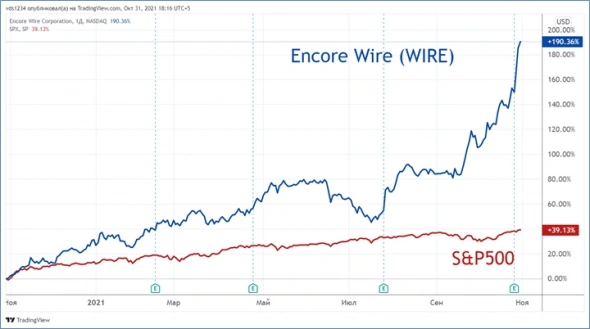

🚀 Рост ключевых финансовых индикаторов компании нашел отражение в повышении котировок акций эмитента, которые уверенно опережают динамику индекса S&P 500.

Капитализация Encore Wire на данный момент составляет 2,7 млрд. USD. Акции эмитента доступны к покупке на Санкт-Петербургской бирже. Мультипликатор P/E по текущим котировкам равен 7х. Дивидендная доходность составляет 0,1%.

К сожалению, руководство компании не даёт прогноза на перспективу. Тем не менее, глобальный ажиотаж вокруг энергообеспечения поддерживает повышенные спрос на кабельную продукцию. Кроме того, высокие цены на медь и алюминий также играют на руку эмитенту. Поэтому можно предполагать, что рост выручки и прибыли эмитента останется столь же высоким и далее.

___________

Резюме. Encore Wire формально не относится к сектору commodities. В то же время, компания является прямым бенефициаром инфляции и роста цен на цветные металлы. Добавляю её в свой портфель.

P. S. В моём сообществе ВКонтакте представлено множество других инвестиционных идей.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

на чем случился рост всех финансовых показателей примерно в 4-5 раз начиная с отчетности за 2 квартал 2021?