Эхология Эха Логики

Спустя некоторое время приятно вернуться к составлению статей, как и в любом другом деле для меня очень важно вдохновение. Материал должен накопиться внутри, выдержаться, гармонично структурироваться для дальнейшей подачи читателю. За это время у меня была возможность поучаствовать в нескольких эфирах, это было интересно, но не каждый материал подойдет для видеодемонстрации. Кроме того, внезапно потеряв голос, я получил дополнительный стимул к письменной форме.

Не успел рынок немного скорректироваться после панического падения и мы встречаем новые страшилки на свежем слайде проектора. Щелк — и мы обсуждаем санкции. Щелк — и в центре нашего внимания на ладан дышащие банки. Щелк — и спор заходит о росте курса доллара. Щелк… От бесконечного и монотонного повторения щелчков треск в ушах настолько сильный, что мы не слышим что-то более важное. Вместо этого мы повторяем последнюю вкинутую информацию, замусоливая ее, пока рыночное эхо передает ее дальше.

Частные идеи всегда остаются за кадром собирательного явления «рынок». Я всегда критически относился к нему, особенно на нашем основном индексе, где доли совершенно не сбалансированные и мы пишем «один рынок» имея «два в уме». Наблюдая за ростом МРСК ЦП (куплена 15 апреля 2016 по 0,075) и МРСК Волги (куплена 5 мая 2016 по 0,03070), отмечаешь насколько потрясающи непопулярные идеи, которые не являются обсуждаемым «рынком».

Начались отчеты за полугодие и сегодня я хотел бы поговорить о тех компаниях, которые уже как-то засветились. Выбор невелик: Новатэк, НЛМК и Энел. Это могло бы быть стандартным дисклеймером на каждой статье, но открывая новый сезон отчетности, стоит еще раз отметить, что никакие цифры не могут быть гарантией роста бумаги или основанием для пророческих предсказаний. Это лишь диагностика качества и жизнеспособности, а также оценка потенциала для дальнейшей диверсификации. Далее время и управление позицией сделают свое дело. Блуждая в тумане риска мы можем лишь постукивать палкой по земле, чтобы не шагнуть в пропасть. Но даже и с этими мерами предосторожности земля иногда уходит из-под ног.

Впрочем об отчетных акциях чуть позднее. Постепенно я наверстываю упущенное развлекая себя чтением годовых отчетов интересных мне компаний. Несмотря на то, что слова «отчет» и «отчетность» звучат достаточно похоже, это разные документы, выходящие в разное время и имеющие разное содержание. Основные отчеты МСФО за год мы уже могли проанализировать еще в феврале-апреле, строя дивидендные песчаные замки пока какие-то из них не смыло майским прибоем. Годовые отчеты это яркие и красочные буклеты с обращением руководства, рассказом про бизнес компании, ее рынок и разными другими интересными мелочами, которые точно также не помогут в прогнозировании чуть больше чем полностью, тем не менее некоторые мелкие фишки являются полезными для понимания функционирования бизнеса. Плюс я любопытный. Хотя возможно не настолько, ведь иногда очередной годовой отчет проигрывает сочинениям Ричарда Бахмана и я с не меньшим удовольствием погружаюсь в его художественный мир.

Начать я хочу с Магнита. Тем более, что регулярно задают вопросы о срочной секции, а эта идея как раз для нее. Нет, я конечно реализую и другие идеи и с долларом и РТС. Но эта, пожалуй, самая странная. И в то же время она показывает насколько непопулярные идеи неволатильны, насколько их не касается паника. Даже на падающем рынке они умудряются подрасти, закладывая тень сомнения «А есть ли что-то такое чего я не знаю». Вопрос несложный, конечно же, есть.

Я потихоньку работаю с Магнитом с начала года и писал про него раньше. Это по-прежнему крупная сеть, представленная по всей территории нашей страны. Господин Галицкий безусловно талантливый менеджер, заслуживающий уважения, однако я продолжаю отмечать ряд аспектов, которые привлекают мое внимание. Первый, хроническое отсутствие свежих овощей и фруктов в магазине, мы оставим за кадром анализа и разберем остальные, которые можно почерпнуть из годового отчета и пресс-релизов.

Магнит, конечно, привлекает к себе внимание как компания, которая не представлена на нашем рынке по принципу «Мажоритарий и твари дрожащие». У мажоритарного акционера в наличии всего лишь 35% компании, однако обращаясь к 2016 году вспоминается (и годовой отчет об этом напоминает), что в тот год, когда менеджеры разных бизнесов подкупали акции, владельцы Магнита от них избавлялись. Ситуация была такова что все члены Наблюдательного совета и Совета директоров или не имели акций (и не покупали их) или избавлялись от имеющихся. Лишь один инсайдер с должностью «Заместитель генерального директора по безопасности, юридической и ревизионной работе» купил 223 акции в течение года. Конечно, это отчасти было обусловлено желанием удержаться в индексе MSCI, но тем не менее.

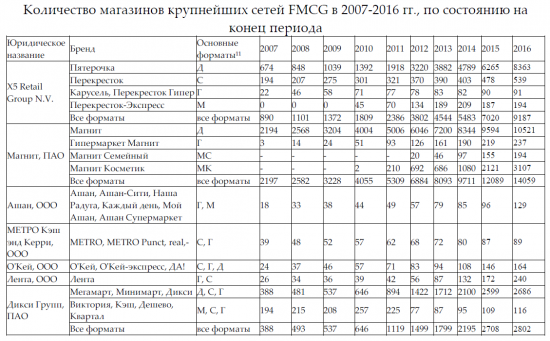

Достаточно свежий пресс-релиз Магнита показывает, что компания одновременно снижает прогноз по выручке и повышает прогноз по открытым магазинам. Летом Магнит уже успел открыть несколько аптек — новое для него направление. Но прогноз как бы намекает, что дальше мы можем увидеть: снижение выручки + рост издержек >>> снижение операционной прибыли. Действительно, количество магазинов пытаются нарастить все сети.

Однако у Магнита при этом еще есть дивиденды.

Совет директоров ритейлера «Магнит» рекомендовал акционерам на общем собрании 31 августа принять решение направить на дивиденды за первое полугодие 2017 года 10,92 млрд рублей из расчета 115,51 рубля на акцию. Об этом сообщается в материалах компании.

Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано определить 15 сентября.

Собрание акционеров пройдет 31 августа в форме заочного голосования, закрытие реестра на участие в собрании состоится 7 августа.

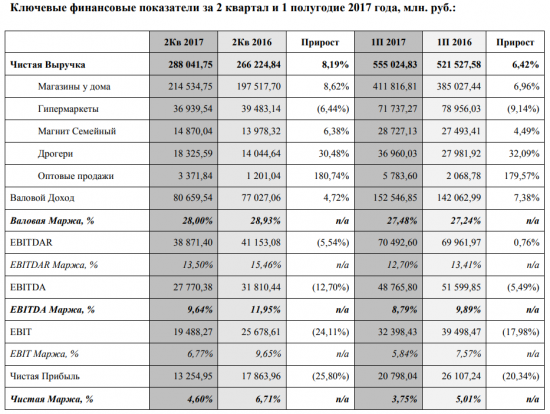

За первое полугодие 2017 года «Магнит» получил чистую прибыль по МСФО в размере 20,8 млрд рублей, что на 20,34% ниже, чем годом ранее. Выручка ритейлера увеличилась на 6,4% и составила 555 млрд рублей.

Это пока неаудированные данные, но они подчеркивают снижающуюся маржинальность бизнеса. Дополнительно к затратам на открытие магазина годовой отчет раскрывает и следующие затраты.

3 июля 2016 года Президент РФ подписал Федеральный закон № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты РФ». Законом предусмотрен поэтапный переход на применение ККТ, передающей информацию о расчетах, осуществленных с использованием наличных и электронных средств платежа через оператора фискальных данных в адрес налоговых органов в электронном виде: для вновь регистрируемой ККТ – с 1 января 2017 года, для применяемой в настоящее время ККТ – с 1 июля 2017 года, для лиц, на которых законопроектом возлагается ранее отсутствовавшая обязанность по применению ККТ, – с 1 января 2018 года. Введение новых касс будет разбито на несколько этапов и займет два года.

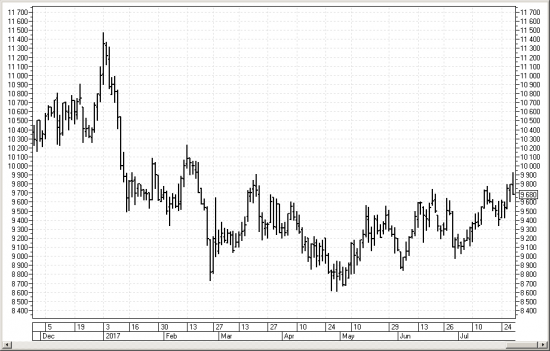

Тем не менее учитывая все это я по-прежнему не пока не решаюсь на серьезный позиционный шорт, а предпочитаю забирать прибыль с небольших шортовых сделок с фьючерсом. Помогает контанго Магнита (правда оно невысокое), плюс по мене накопления прибыли работать все проще и проще. Всего за полугодие было закрыто 17 плюсовых шортовых сделок по фьючерсу. Сейчас в работе два шорта от 9683 и 9777, однако второй уже близок к плюсовому закрытию.

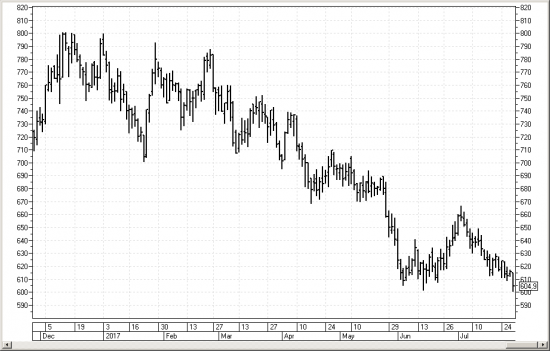

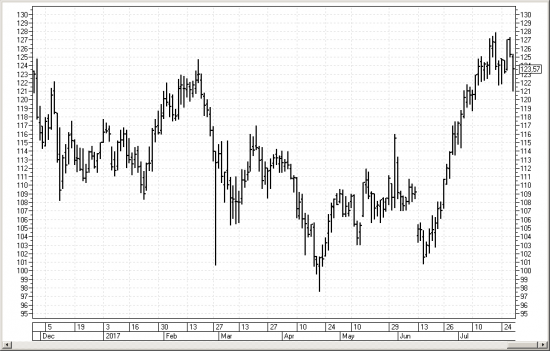

Новатэк в текущем году успел подешеветь более чем на 20% и первым выпустил полугодовое МСФО. Журналисты незамедлительно отрапортовали об ужасающем снижении чистой прибыли, я бы хотел обратиться больше к жизнеспособности компании и ее перспективам.

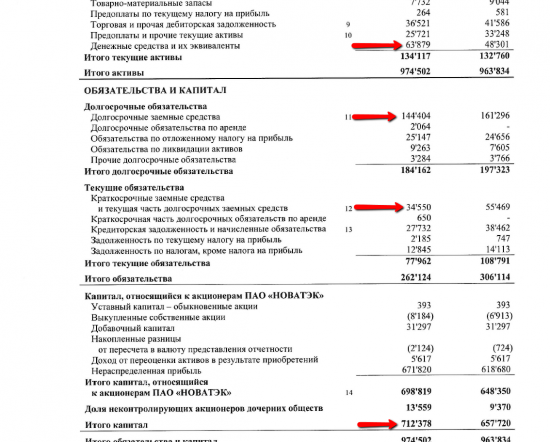

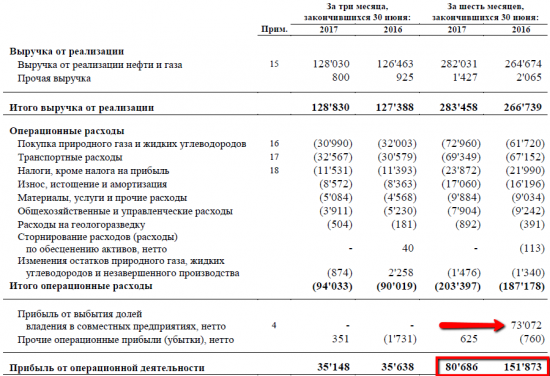

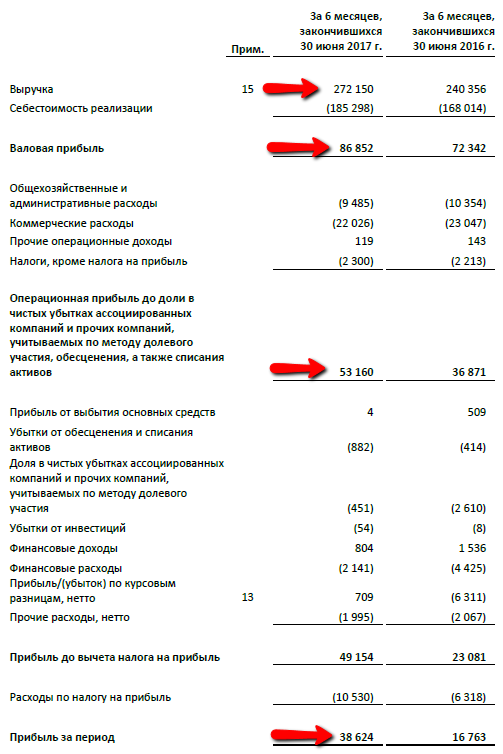

Прежде всего приятно отметить увеличение капитала и снижение чистого долга на 31%. Перехода к отчету о прибылях и убытках, мы можем убедиться, что рост расходов соответствует росту выручки, а падение операционной и чистой прибыли возникло из-за разового дохода в прошлом году.

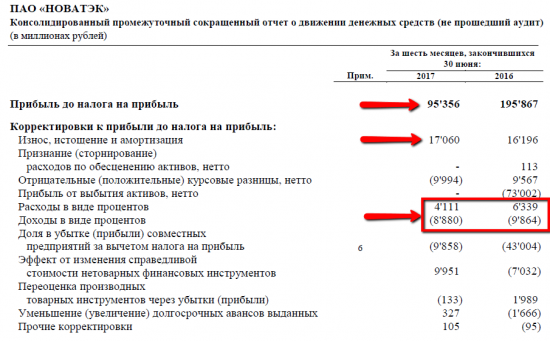

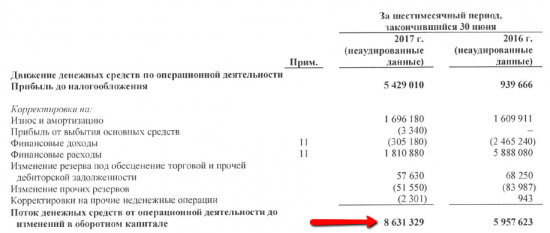

Вот почему любят смотреть EBITDA. Впрочем, я уже писал о своем восприятии ситуации, когда при подсчете скорректированной EBITDA компании вольны включать те статьи, которые им нравятся и исключать те, которые не нравятся. На мой взгляд было бы логичнее посмотреть EBITDA с учетом всех корректировок, ведь раз по стандартной формуле уже никто не считает, а пул корректировок известен, почему бы не взять тот показатель, который стандартизирован, вместо причесанного компанией варианта. Этот показатель имеет громоздкое название Operating profit before working capital changes, и если добавить сюда «за 12 месяцев», то мы получим аббревиатуру OPBWCC TTM, что выглядит чрезвычайно громоздно и нелепо. К сожалению, я не нашел его разумное сокращение, компании его тоже не приводят в пресс-релизах, но если следовать логике корректировок, нет разумных объяснений чем посчитанная компанией EBITDA лучше, чем этот показатель. Отмечу, что в отчете Новатэка его вообще не посчитали.

Я отметил стандартные статьи расчета. Компании обычно добавляют сюда влияние курсовых разниц и другие статьи по своему усмотрению. Если мы возьмем все корректировки, то увидим что поток изменился от 95 млрд. руб. до 98 млрд. руб., т.е. даже несколько вырос, за 12 месяцев показатель изменился с 185 602 млн. руб. до 188 239 млн. руб. Просмотрев три документа не видно поводов для паники. Какие факты можно также отметить по данной компании из отчета.

За шесть месяцев, закончившихся 30 июня 2017 и 2016 гг., Группа приобрела суммарно 1,9 млн и 0,2 млн обыкновенных акций (в форме обыкновенных акций и ГДР) на общую сумму 1'271 млн и 107 млн рублей соответственно. По состоянию на 30 июня 2017 г. и 31 декабря 2016 г. на балансе Группы находилось (в форме обыкновенных акций и ГДР) 20,5 млн и 18,6 млн обыкновенных акций общей покупной стоимостью 8'184 млн и 6'913 млн рублей соответственно. Группа приняла решение, что данные акции не принимают участие в голосовании.

По состоянию на 31 декабря 2016 г. Группа владела эффективной 53,3%-ной долей участия в«СеверЭнергии» через два других своих совместных предприятия, «Artic Russia» и «Ямал развитие». «Artic Russia» принадлежала Группе (13,6%-ная доля участия) и «Ямалу развитие» (86,4%-ная доля участия).

«Ямал развитие» является совместным предприятием Группы и ПАО «Газпром нефть» с 50%-ной долей участия каждого инвестора. «Artic Russia» и «Ямал развитие» напрямую владели 49%-ной и 51%-ной долей участия в «СеверЭнергии» соответственно.

В июле 2017 года в рамках реструктуризации, направленной на упрощение структуры владения «СеверЭнергией», компания «Artic Russia» была ликвидирована. В ходе процесса ликвидации по состоянию на отчетную дату 30 июня 2017 г. активы и обязательства «Artic Russia» были распределены между ее акционерами. В результате Группа получила 6,7%-ную долю прямого участия в «СеверЭнергии», а доля прямого владения «Ямала развитие» в «СеверЭнергии» увеличилась с 51% до 93,3%. При этом эффективная доля участия Группы в «СеверЭнергии» не изменилась и составляла 53,3% на 30 июня 2017 г.

Итак, котировки просели под текущими фактами, но страшного ничего не происходит. В текущем году компания запускает Ямал СПГ и, вероятно, получит рост показателей. Вместе с тем Новатэк нельзя назвать дешевым, по показателям он выглядит примерно раза в 2 дороже остальных идей в нефтегазовом секторе. Поэтому я пока обхожу его стороной и смотрю за снижением. Возможно, кому-то кто смотрит больше за драйверами, а не дешевизной эта идея подойдет.

Бумаг НЛМК у меня нет и они выглядят не в лучшей ситуации для покупки, но отчет довольно интересный. Проанализировав по аналогии с Новатэком (я не буду приводить скрины баланса и отчета от движении дс) основные показатели, можно с уверенностью сказать, что несмотря на некоторое увеличение чистого долга, все остальное значительно улучшилась. Все виды прибыли имеют положительную динамику, денежный поток сильный.

Не удивительно, что компания незамедлительно объявила отличные дивиденды.

СОВЕТ ДИРЕКТОРОВ НЛМК РЕКОМЕНДОВАЛ ДИВИДЕНДЫ ЗА II КВАРТАЛ В РАЗМЕРЕ 3,2 РУБ. НА АКЦИЮ

2,58% за квартал или более 10% годовых плюсом к росту котировки для держателей вошедших на панике. Я их искренне поздравляю, отличные дивиденды и хорошие результаты работы в компании. Будь у меня на руках НЛМК вошел бы в отсечку и смело держал. Для тех, кто остался за бортом движения, наверно лучше посмотреть что-то другое. НЛМК не назовешь дешевой, она по оценкам середнячок, но с очень хорошими дивидендами, причем квартальными.

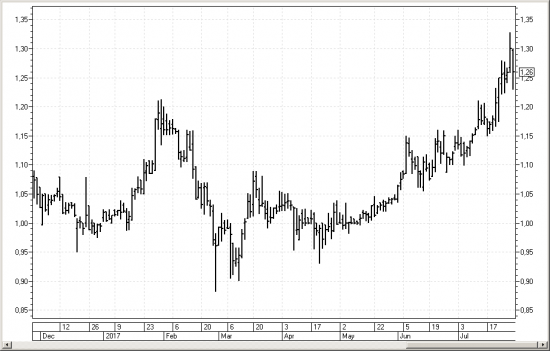

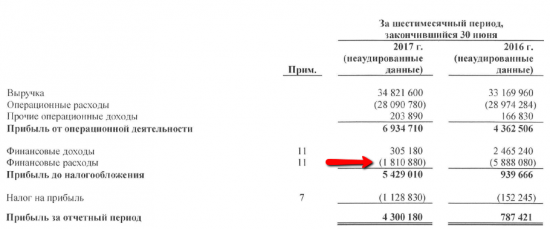

Энел я держу от 1 рубля. Дважды бумага предлагала добавить объем возле 90 копеек, но я поскромничал. Просмотрев бегло баланс, отмечаем, небольшое увеличение чистого долга до 21 293 млн. руб. с 20 348 млн. руб. Основное внимание вызвал отчет о прибылях и убытках.

Увеличение прибыли хоть и имеет место, но во многом вызвано бумажным фактором (сильное сокращение финансовых расходов). Так или иначе, поскольку компания платит дивиденды из чистой прибыли и планирует увеличивать коэффициент выплат (за текущий год согласно презентации компании 60% от ЧП), можно высчитать достойный дивиденд в 7,29 копеек за полгода работы, это отличный результат даже для текущей котировки. Также спасибо Энел, что посчитали показатель, который по предыдущим компаниям приходилось считать самостоятельно. Он тоже вырос.

Энел достаточно недорогой бизнес (как многие представители нашей энергетики) и имеет адекватную долговую нагрузку. Однако во всю эту идилию итальянские мажоритарии умудрились добавить негатив своего непостоянства.

«Энел Россия» (входит в итальянский энергетический концерн Enel) не исключает, что на строительство ветропарков в РФ может направить средства, вырученные от продажи Рефтинской ГРЭС в Свердловской области. Об этом сообщила финансовый директор «Энел Россия» Юлия Матюшова в ходе телеконференции, посвященной презентации финансовых итогов компании за первое полугодие.

В прошлом году компания собиралась вообще уходить с рынка РФ. Теперь они… вкладываются? Вкладываются на те средства, на которые акционеры капали слюной, ожидая получить повышенные дивиденды. Если для строительства не просто уйдут деньги от продажи Рефтинской ГРЭС, а еще придется занимать, то такие расходы однозначно повлияют на дивиденды. В общем непостоянство достойное лучших, точнее наиболее запоминающихся, выходок госкомпании на ниве распределения дивидендов.

Что ж я доволен, что по пути к 1.30 руб. я зафиксировал треть позиции. Я однозначно продолжу работать с Энел, но по всей видимости, имеет смысл немного умерить пыл и относиться к ней как просто к адекватной дивидендной идее.

На этом я думаю, что могу закончить свое повествование. Приятно когда материал немного подкопится и есть, о чем поговорить. Вероятно, с выходом новых отчетов материала будет еще больше.

Желаю всем успешных торгов, прибыльных сделок и взвешенных решений!

При этом, количество покупателей у них, по-моему, даже больше чем в 5-ке. Парадокс, сука. Может название людей притягивает:)

1) Эхология — это повторение последнего слова. Эхология эха — это повторение последнего слова эха. Эхология эха логики — это повторение последнего слова эха от логических высказываний. То есть по сути механизм сломанного телефона:

есть какое-то логическое высказывание, причем не значит, что оно верное, но в контексте заголовка логическое высказывание скорее является неким новостным фактом. От этого факта начинают расходиться волны (эхо). Ну а дальше люди не способные фильтровать новостной и форумный потоки подобно психически больным людям повторяют, постоянно перевирая и усиливая их предполагаемый эффект, эти изначальные новостные факты.