Pair-trade акций ПАО «Магнит» и X5 Retail Group N.V.

За прошедшие 2 года акции ПАО «Магнит» практически буксовали на месте, в то время как акции X5 Retail Group N.V. стремительно выросли. Изменилась и фундаментальная оценка их акций. На рынке ритейла царит жесткая конкуренция, и в настоящее время уже можно предположить, кто вырывается вперед в этой борьбе.

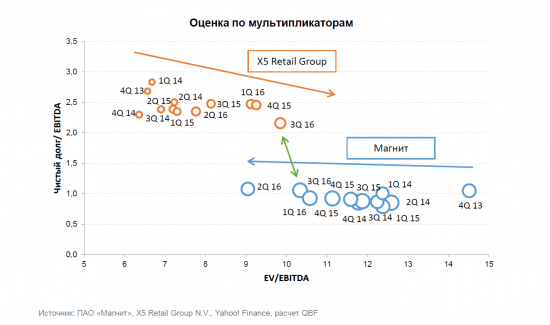

«X5 Retail Group» по стоимостному мультипликатору существенно подорожал, в то время как «Магнит» – подешевел. Однако, по состоянию на 20 декабря «Магнит» все еще торгуется несколько дороже с EV/EBITDA=10,3 против 9,8 у «X5 Retail Group». К тому же, «X5 Retail Group» смог снизить долговой мультипликатор Чистый долг/EBITDA до уровня 2,2 в III квартале 2016 года. Тем не менее, учитывая удешевление «Магнита», не стоит рваться его покупать, поскольку компания начинает испытывать проблемы, в то время как основной конкурент – «X5 Retail Group» процветает.

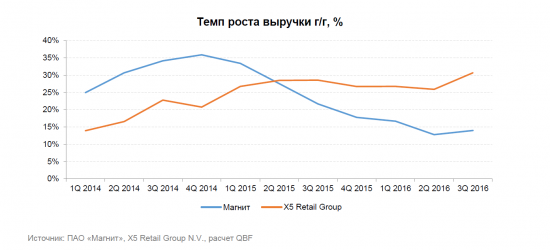

Еще больше года назад «X5 Retail Group» обогнал «Магнит» по темпам роста выручки, а по состоянию на ноябрь 2016 года «Магнит» показал исторически наименьшие темпы роста выручки в 10% г/г, что свидетельствует о переоцененности компании по стоимостному мультипликатору. В это время «X5 Retail Group» увеличивает темпы роста выручки, достигнув рекордных 30,7% г/г в III квартале 2016 года.

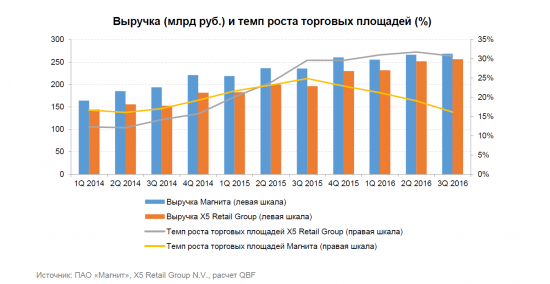

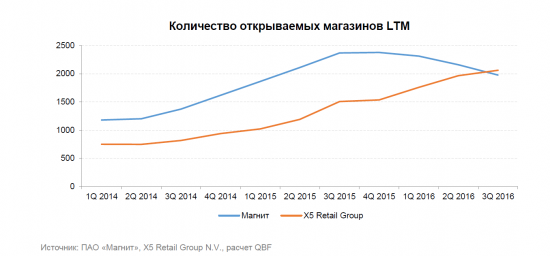

Большое влияние на темпы роста выручки оказали темпы роста торговых площадей. Проблема российского ритейла в том, что мест, где можно открыть магазин и получать прибыль становится меньше. Фактически, остался нетронутым только Дальний Восток, но с учетом логистических проблем, открытие магазинов в этом регионе может быть нерентабельным. Несмотря на это, «X5 Retail Group» смогла не только не уменьшить количество новых открываемых магазинов, но и наращивать темпы роста их числа вплоть до III квартала 2016 года, превысив число открываемых магазинов «Магнита».

Если «X5 Retail Group» может увеличивать темпы роста количества открываемых магазинов в отличие от «Магнита» в условиях довольно насыщенного рынка, то проблема кроется глубже. Среди новостей за прошедший год можно отметить, что в начале апреля, владелец «Магнита» Сергей Галицкий сократил свое присутствие в капитале сети с 38,7% до 35,1%, продав пакет кипрской Lavreno Ltd. Его примеру последовал партнер основателя «Магнита» Владимир Гордейчук, и продолжил сокращать свою долю в «Магните», продав половину своих оставшихся акций на сумму 11,4 млрд руб. в ноябре. Существенные сокращения долей в компании топ-менеджментом обычно воспринимается инвесторами негативно, поскольку это может означать, что даже менеджмент не верит в радужные перспективы компании. Таким образом, с учетом финансовых показателей, можно говорить о том, что менеджмент «X5 Retail Group» работает лучше менеджмента «Магнита».

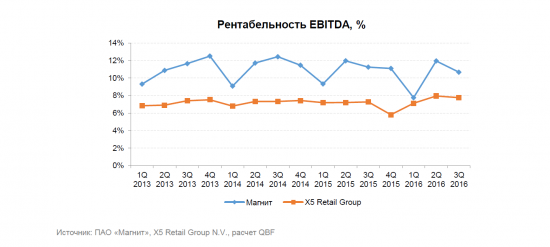

Одна из немногих вещей, которой может похвастаться «Магнит» по сравнению с «X5 Retail Group» – это рентабельность. На протяжении последних трех годов «Магнит» показывал более высокую рентабельность, нежели «X5 Retail Group». Примечательно то, что рентабельность EBITDA «Магнита» падала в I квартале на протяжении 2013-2016 годов, что оказывало негативное влияние на котировки компании. Как правило, финансовые результаты «Магнита» за I квартал анонсируются в 20-х числах апреля. После объявления результатов следует падение.

Таким образом, с учетом того, что «X5 Retail Group» торгуется с дисконтом к «Магниту» по стоимостному мультипликатору EV/EBITDA, а основные показатели, такие как темпы роста выручки, торговых площадей, магазинов намного лучше у «X5 Retail Group», уместно осуществить парный трейдинг акций «Магнита» и «X5 Retail Group», установив акции «Магнита» в шорт и акции «X5 Retail Group» в лонг. Данная смена акций будет особенно актуальна для любителей российского сектора ритейла, и, в частности, «Магнита». С учетом исторического падения стоимости акций «Магнита» по итогам I квартала, а также ухудшающихся показателей компании, можно установить целевую дату реализации шорта «Магнита» – конец апреля 2017 года. Потенциально, возможен переток участников рынка из акций «Магнита» в акции «X5 Retail Group», но он будет ограничен тем, что акции «X5 Retail Group» не имеют листинга на Московской бирже. Акции «X5 Retail Group» будут расти, пока компания показывает высокие темпы роста финансовых показателей.

Денис Иконников, аналитик ИК QBF

Я не знаю, какие акции лучше покупать, но очевидно, что риск-менеджмент у Магнита сильнее.

Интересней посмотреть рентабельность кв. метра каждого из ритейлеров.

И зачем долг к EBITDA рассматривать, смотрите долг к чистой прибыли.