| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 625,8 млрд |

| Выручка | 763,4 млрд |

| EBITDA | 195,6 млрд |

| Прибыль | 118,2 млрд |

| Дивиденд ао | 2,752 |

| P/E | 5,3 |

| P/S | 0,8 |

| P/BV | 1,0 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 4,9% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

ММК - более скромные ожидания

ММК - более скромные ожидания

Отрицательная величина чистого долга, а также относительно низкий показатель коэффициента EV/EBITDA, свидетельствуют о сохранении недооценки компании относительно конкурентов, хотя и сократившейся после значительного роста ее капитализации. У акций ММК еще сохраняется потенциал для продолжения роста, но он уменьшается на фоне наших ожиданий о снижении финансовых показателей в 2018 году.

ММК – частная компания, полностью работающая на конкурентных рыночных принципах, продающая значительную часть продукции на экспорт. Все это, а также сопоставимость ММК с крупнейшими мировыми компаниями-аналогами позволяет отказаться от значительного дисконта при оценке комбината. Мы рассчитали целевую стоимость ММК по прогнозному мультипликатору EV/EBITDA на 2018 г. Для учета странового риска (риски ухудшения делового и инвестиционного климата в РФ) мы применили дисконт в размере 10%.

Калачев Алексей

ММК остается недооцененным относительно сопоставимых компаний отрасли, однако после значительного роста капитализации потенциал дальнейшего роста остается небольшим.

ГК «ФИНАМ» Малышок про ММК

Малышок про ММК

smart-lab.ru/blog/452289.php

Много где уже разобрали циферки, я же как обычно не большой любитель их пересказывать, в стиле арсагеры, все вы и сами видели — отчет хороший.

Еще немного о прошедших отчетах (аэрофлот, ммк)

Что интересного можно увидеть — хороший прирост показал угольный дивизион (за 4кв +35% к 3му) и рост во многом обеспечен им. Как долго продлится это счастье большой вопрос, пока на ближайшие полгода вроде как можно быть спокойными. Что хорошо и что плохо. Плохо — растет капекс и будет расти в этом году (но все согласно плану), дивиденды пока не повышают, а за 4кв и вовсе выплатили больше 100% от FCF, и куда выше пока не ясно. Хорошо — капекс упадет в 19 году, возможна новая дивполитика и рост дивпотока, долга нет, кубышка есть, по мульткам он самый дешевый.

Для меня, даже несмотря, на наличие минусов это самая интересная бумага из металлов в ближ 2-3 года, хотя частично закрыли ее, тк какого-то прорыва тут уже быть не может, ну разве что китацы учудят, так что 20-30% плюс дивы мы можем получить за год-полтора, но особо не больше.

Все по плану — держим и получаем дивы, возможно сдадимс выше 50, если увидим что-то поинтересней.

Высокие показатели по прибыльности ММК и отсутствие долговой нагрузки соответствуют критериям по выбору компаний

Высокие показатели по прибыльности ММК и отсутствие долговой нагрузки соответствуют критериям по выбору компаний

ММК: финансовые результаты за 2017 г. по МСФО.

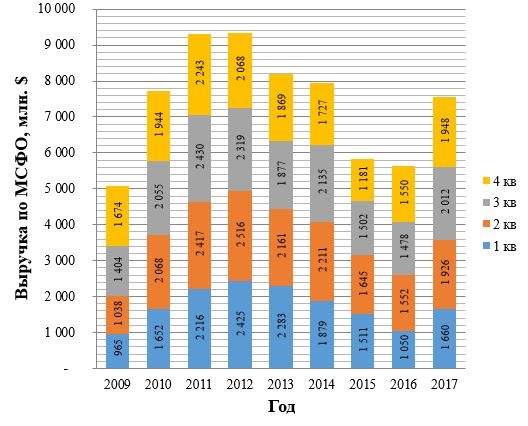

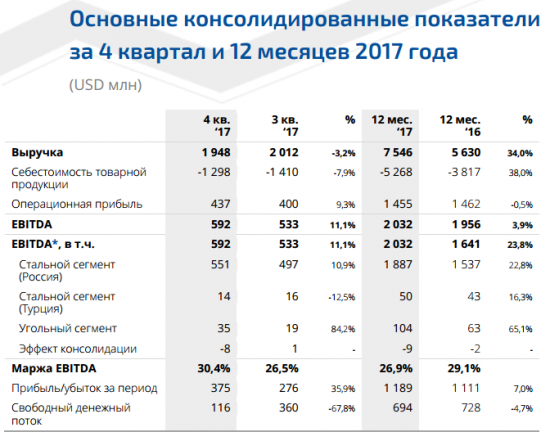

Выручка компании в 2017 г. увеличилась на 34% до $7,5 млрд относительно уровня прошлого года. Чистая прибыль за отчётный период составила $1,1 млрд, что выше на 7% прошлого года. EBITDA ММК увеличилась на 23,8% до $2 млрд к скорректированному на результат от продажи пакета акций FMG показателю 2016 г., обеспечив маржу на уровне 26,9%. Такая динамика связана с ростом средних цен реализации товарной металлопродукции на 33,1%, а также с восстановлением доли продаж на внутреннем рынке.

Общий долг ММК составил $544 млн, а остаток денежных средств на счетах компании на 31 декабря 2017 г. оценивается в $556 млн, что полностью покрывает долг и создаёт отсутствие долговой нагрузки.

Совет директоров ММК рекомендовал выплатить 80 коп. за IV кв. 2017 г. Дивидендная доходность составит 1,7%.

Высокие показатели по прибыльности ММК и отсутствие долговой нагрузки соответствуют нашим критериям по выбору компаний, в связи с этим, мы сохраняем рекомендацию «ДЕРЖАТЬ» и целевой ориентир 50 руб. за акцию.

КИТ Финанс Брокер ММК. Отчет МСФО за 12 месяцев. Перспективы на 1-й квартал.

ММК. Отчет МСФО за 12 месяцев. Перспективы на 1-й квартал.Всем привет!

6 февраля вышел отчет ММК по МСФО за 12 месяцев 2017 года.

С первого взгляда может показаться, что нет никакого серьезного роста показателей, а существенно выросла только выручка. Но в прошлом году все показатели были на высоком уровне за счет реализации пакета акций компании FMG и если мы скорректируем финансовые показатели на этот эффект (как была скорректирована EBITDA в релизе), то получим очень сильный квартал и год в целом:EBITDA и прибыль рекордные, а операционная прибыль немного не дотянула до прошлогоднего рекорда.

В 1-м квартале компания ожидает сезонное снижение спроса, но это будет компенсировано более высокими ценами на сталь. На данный момент европейские цены на сталь стабилизировались выросли до 630$ за тонну:Если рассматривать средневзвешенные квартальные цены, то можно заметить, что текущая среднеквартальная цена выросла по отношению к 4-му кварталу 2017 года и на 100$ выше по сравнению с 1 –м кварталом 2017 года. Это позволяет рассчитывать на существенный рост выручки.

Так как ММК, согласно отчету, за 2016 год обеспечен рудой только на 27%, а углем на 39,5% (планы компании на 2018 г. предполагают существенный рост добычи собственного угля, что должно положительно сказаться на финансовых результатах), то также важна динамика и на это сырье, так как приходится его закупать у сторонних организаций. Цены на уголь и железную руду находятся ниже, чем год назад, то есть себестоимость если и вырастет, то не так сильно, как выручка. А это значит, что в 1-м квартале прибыль, EBITDA и денежный поток должны быть выше, чем годом ранее.

Помимо опубликованного отчета компания озвучила дивиденды за 4-й квартал в размере 0,806 рубля, что составляет доходность 1,85% от текущих, что не так уж и плохо при ключевой ставке 7,5%. Эти дивиденды будут выплачены вместе с дивидендами за 1-й квартал в июне.

При высоких ценах на сталь компания остается интересной для портфеля. Текущее снижение котировок связано с коррекцией по всему металлургическому сектору в мире. При этом наши компании еще довольно стойко держаться. Думаю, что назрел разворот в рост.

Всем удачи и успехов!

Всем привет! Написал обзор годового отчета по ММК, желающие прочитать могут перейти по ссылке smart-lab.ru/blog/451835.php

Всем привет! Написал обзор годового отчета по ММК, желающие прочитать могут перейти по ссылке smart-lab.ru/blog/451835.php

ММК - Рашников не планирует сокращать свою долю в компании

ММК - Рашников не планирует сокращать свою долю в компании

Основной владелец ММК Виктор Рашников не планирует продажу своей доли в ММК.

«Мы выпустили 3% (продали. — RNS). Все что надо, чтобы зайти в MSCI. Мы это сделали, больше не будем»

Он также отметил, что компаниями не планирует привлечение заемных средств.

«Нет, пока не рассматриваем, во всяком случае в ближайшее время»

РНС ММК - показатели по EBITDA и прибыли лучше ожиданий рынка

ММК - показатели по EBITDA и прибыли лучше ожиданий рынка

Группа ММК в IV квартале увеличила EBITDA на 11%, до $592 млн

Группа ММК в IV квартале 2017 года получила EBITDA по МСФО в размере $592 млн, что на 11% выше аналогичного показателя кварталом ранее, сообщила компания. Выручка группы в отчетном периоде упала на 3,2% и составила $1,948 млрд. Чистая прибыль группы повысилась на 36% — до $375 млн.

По EBITDA и прибыли показатели ММК оказались лучше ожиданий рынка, по выручке чуть хуже. В целом, результаты за 4 кв., если не считать снижение физических объемов реализации (которое и повлияло на более слабую динамику выручки), можно назвать позитивными. EBITDA margin выросла по сравнению с 3 кв. до 30,4% с 20,6%. Улучшению маржинальности способствовал опережающий рост цен по сравнению с издержками. В частности, средняя цена реализации выросла на 11% (до 616 долл./т), а cash cost слябы – на 6,9% (до 280 $/т).

Промсвязьбанк ММК - рынок проигнорирует позитивные результаты компании

ММК - рынок проигнорирует позитивные результаты компании

ММК: EBITDA в 4К17: +5% относительно консенсус-прогноза и +6% относительно прогноза АТОНа

Выручка составила $1 948 млн (-2% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа), EBITDA — $592 млн (+5% по сравнению с консенсус-прогнозом, +6% % по сравнению с прогнозом АТОНа), а нескорректированная чистая прибыль — $375 млн (+18% по сравнению с консенсус-прогнозом, +16% % по сравнению с прогнозом АТОНа). Рентабельность EBITDA подскочила до 30.4% или на 3.9 пп на фоне роста средней цены реализации стали на 11%. Свободный денежный поток упал на 68% кв/кв до $116 млн из-за роста капзатрат ($237 млн) и сезонного роста оборотного капитала на $145 млн, что в целом совпадает с нашими ожиданиями. ММК прогнозирует, что капзатраты в 2018 составят $700 млн при курсе 60 руб. за доллар США. Совет директоров рекомендовал выплатить $160 млн в качестве дивидендов за 4К17 (0.806 руб. на акцию, доходность 1.8%), что предполагает коэффициент выплат 138% — выше нашего прогноза в 100% и минимального уровня 50%, установленного дивидендной политикой. ММК вышла в плюс по чистой денежной позиции — общий долг составил $544 млн, а денежные средства и эквиваленты — $556 млн. Компания намерена сделать дивиденды более стабильными и менее зависимыми от сезонной волатильности свободных денежных потоков. ММК подтвердила, что сезонные факторы и ремонтные работы окажут влияние на объемы продаж в 1К18.

ММК опубликовала сильные финансовые показатели, EBITDA оказалась на 5% выше консенсус-прогноза и на 6% выше прогноза АТОНа. Свободный денежный поток оказался на 7% ниже нашего прогноза из-за более сильного, чем ожидалось, сезонного роста оборотного капитала. ММК вышла в плюс по чистой денежной позиции — на уровне $12 млн, и аккумулировала желаемый объем денежных средств — $500 млн. Мы ожидаем, что компания будет выплачивать в среднем почти 100% FCF в качестве дивидендов. Мы приветствуем решение совета директоров выплатить 138% FCF в качестве дивидендов за 4К, чтобы сгладить сезонную волатильность FCF. Учитывая бегство в качество и рост волатильности на мировых фондовых рынках, мы считаем, что рынок скорее всего проигнорирует эти результаты.

АТОН Сильная отчётность ММК уже заложена в цене

Сильная отчётность ММК уже заложена в цене

Чистая прибыль ММК по итогам 2017 года по МСФО выросла на 7% — до $1,189 млрд, сообщила компания.

При этом прибыль акционеров ММК снизилась на 10% — до $1,406 млрд. Свободный денежный поток за 12 месяцев 2017 года незначительно снизился к прошлому году и составил $694 млн. Данное снижение связано с плановым ростом объема капитальных вложений.

Финансовые результаты ММК превзошли ожидания рынка в части EBITDA (отчетность: 592 млн долл, консенсус-прогноз: 565 млн долл) и чистой прибыли (отчетность: 375 млн долл., консенсус-прогноз: 319 млн долл.) В IV квартале компания отразила рост финансовых показателей в результате роста средней цены реализации металлопродукции на 11% кв./кв. Негативное влияние оказали снижение объема реализации металлопродукции на 13% кв./кв. до 2.8 млн тонн и рост цен на концентрат коксующегося угля.

Свободный денежный поток ММК в IV квартале составил 117 млн долл. против 360 млн долл., что было связано с пополнением оборотного капитала. Чистый долг на конец периода был отрицательным: минус 12 млн долл.

Совет директоров ММК рекомендовал дивиденды по итогам IV квартала 2017 г. в размере 80.6 копейки на акцию. Квартальная дивидендная доходность составляет 1.8%, исходя из текущих котировок.

Компания ожидает, что фактор сезонности и запланированные ремонты оборудования будут оказывать отрицательное влияние на объем продаж в I кв. 2018 г., что будет компенсироваться ростом цен реализации товарной продукции на внешних и внутренних рынках.

ММК торгуется вблизи исторического максимума, и, мы полагаем, что сильная отчетность учтена в цене. Этим отчасти объясняется и слабая реакция рынка на отчетность.

Сидоров Александр

«Велес Капитал» ММК - турецкая «дочка» в июле может возобновить производство горячекатаной стали

ММК - турецкая «дочка» в июле может возобновить производство горячекатаной сталиГруппа ММК (Магнитогорский металлургический комбинат и его дочерние общества) может в июле возобновить производство горячекатаной стали в рулонах на турецком заводе MMK Metalurji.

Директор ММК по экономике Андрей Еремин в ходе телефонной конференции:«Мы ожидаем, что окончательное решение о запуске горячей части будет принято в конце февраля. С этого момента начнем прорабатывать контрактные условия с поставщиками. Производство горячекатаной стали в рулонах может начаться в июле»

В случае решения о возобновлении производства в Турции, турецкая «дочка» ММК может выпустить 500 тыс. тонн горячекатаной стали в рулонах до конца года, добавил Еремин. Производственные мощности MMK Metalurji позволят ежегодно производить 1,8 млн тонн горячекатаной стали.

Финанз ММК - в 1 квартале ожидает сохранения объема продаж металлопродукции относительно 4 кв

ММК - в 1 квартале ожидает сохранения объема продаж металлопродукции относительно 4 кв

ММК в 1 квартале 2018 года ожидает сохранение объема продаж металлопродукции относительно 4 квартала 2017 года.

"Объемы первого квартала (2018 года — ред.) по отгрузке мы ожидаем примерно на уровне четвертого квартала", — сказал директор компании по экономике Андрей Еремин в ходе телефонной конференции

Компания в 1 квартале прогнозирует небольшое снижение цен на металлический лом — примерно 2-3% относительно предыдущего периода и не ожидает для себя изменения цен на железорудное сырье. Компания полагает также, что цены на металлопрокат будут немного выше, чем в четвертом квартале.

Кроме того, Еремин отметил, что одним из факторов, который может изменить показатель себестоимости компании в январе-марте текущего года, может стать рост цен на угольный концентрат.

"Мы ожидаем рост цены угольного концентрата в условиях ММК на 10%. Доля угольного концентрата у нас в себестоимости колеблется в районе 15%"Показатель EBITDA margin по итогам текущего квартала может понизиться по сравнению с уровнем октября-декабря (маржа EBITDA составила 30,4%), но несущественно.

Прайм ММК - в 2018 г планирует капитальные затраты на уровне $700 млн

ММК - в 2018 г планирует капитальные затраты на уровне $700 млн

ММК планирует в 2018 году капитальные затраты на уровне около 700 миллионов долларов.

Директор компании по экономике Андрей Еремин в ходе телефонной конференции:"Capex 2018 года, как мы и говорили, ожидаем на уровне 0,7 миллиарда долларов. Так как он у нас в большей степени рублевый, то мы посчитали это показатель по курсу 60 рублей за доллар"

maintenance capex (на поддержание производства) в текущем году составит порядка 260 миллионов долларов. Остальные средства будут направлены на проекты развития, такие как строительство новой аглофабрики и реконструкция стана-2500 горячей прокатки, а также ряд экологических программ.

Прайм ММК – мсфо

ММК – мсфо

11 174 330 000 акций http://moex.com/s909

Free-float 16%

Капитализация на 06.02.2018г: 491,335 млрд руб

Общий долг на 31.12.2016г: $1,790 млрд

Общий долг на 30.09.2017г: $2,176 млрд

Общий долг на 31.12.2017г: $2,427 млрд

Выручка 9 мес 2016г: $4,080 млрд

Выручка 2016г: $5,630 млрд

Выручка 6 мес 2017г: $3,586 млрд

Выручка 9 мес 2017г: $5,598 млрд

Выручка 2017г: $7,546 млрд

Валовая прибыль 9 мес 2016г: $1,302 млрд

Валовая прибыль 2016г: $1,813 млрд

Валовая прибыль 9 мес 2017г: $1,628 млрд

Валовая прибыль 2017г: $2,278 млрд

Операционная прибыль 9 мес 2016г: $1,141 млрд

Операционная прибыль 2016г: $1,462 млрд

Операционная прибыль 6 мес 2017г: $618 млн

Операционная прибыль 9 мес 2017г: $1,018 млрд

Операционная прибыль 2017г: $1,455 млрд

Прибыль 9 мес 2015г: $546 млн

Прибыль 2015г: $421 млн

Прибыль 1 кв 2017г: $157 млн

Прибыль 6 мес 2016г: $486 млн

Прибыль 9 мес 2016г: $903 млн

Прибыль 2016г: $1,111 млрд

Прибыль 1 кв 2017г: $241 млн

Прибыль 6 мес 2017г: $538 млн

Прибыль 9 мес 2017г: $814 млн

Прибыль 2017г: $1,189 млрд – Р/Е 7,2

http://mmk.ru/for_investor/financial_statements/msfo/ Общий объем выплат ММК может составить 2,786 рублей за акцию

Общий объем выплат ММК может составить 2,786 рублей за акцию

ММК может выплатить дивиденды за IV квартал в размере 80,6 коп. на акцию

Совет директоров ММК рекомендует выплатить дивиденды за четвертый квартал 2017 года в размере 80,6 коп. на акцию, сообщила компания. По итогам третьего квартала 2017 года компания выплатила 1,111 руб. на акцию. Дата, на которую определяются лица, имеющие право на получение дивидендов, будет установлена после принятия решения о созыве годового общего собрания акционеров ПАО ММК.

С учетом уже выплаченных ранее дивидендов за первое полугодие 2017 года, а также 3 кв. 2017 года, общий объем выплат ММК составит 2,786 руб./акцию (+42% к 2016 году). Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составляет 6,2%. В целом, сумма (31 млрд руб.), направляемая на выплаты, оценивается в 72% от FCF, дивидендная политика предполагает выплаты не менее 50% от FCF. FCF 2018 ожидается в 56 млрд руб.

Промсвязьбанк ММК — прибыль за 2017 год по МСФО выросла на 7%

ММК — прибыль за 2017 год по МСФО выросла на 7%

EBITDA ММК за 12 мес. 2017 г. составила 2 032 млн долларов США, увеличившись на 23,8% к скорректированному показателю прошлого года.

Свободный денежный поток за 12 мес. 2017 г. незначительно снизился к прошлому году и составил 694 млн долларов США.

Стабильно высокий денежный поток, создаваемый бизнесом, позволил Совету директоров компании рекомендовать выплатить в виде

дивидендов 160 млн долларов США по итогам работы в 4 кв. 2017 г. (138% от FCF за квартал). Всего сумма объявленных дивидендов за

2017 г. составила 535 млн долларов США или более 77% от FCF.

Показатели 12 мес. 2017 г. к 12 мес. 2016 г.:

- Выручка компании увеличилась на 34,0% к уровню прошлого года. Такая динамика связана с ростом средних цен реализации товарной металлопродукции (на 143 доллара США на тонну или 33,1%), восстановлением доли продаж на внутренний рынок и укреплением курса рубля.

- EBITDA увеличилась на 23,8% к скорректированному на результат от продажи пакета акций FMG показателю 2016 г. обеспечив маржу на уровне 26,9%. Значительный рост EBITDA относительно уровня прошлого года связан с опережающим ростом цен на продукцию относительно роста цен на сырьевые ресурсы и улучшением структуры реализуемого сортамента.

- Прибыль за период составила 1 189 млн долларов США, на 7,0% выше уровня прошлого года, при этом свободный денежный поток незначительно сократился и составил 694 млн долларов США. Данное снижение связано с плановым ростом объема капитальных вложений.

Фактор сезонности и запланированные ремонты оборудования будут оказывать влияние на объемы продаж в 1 кв. 2018 г.

В то же время данный фактор будет компенсироваться ростом цен реализации товарной продукции на внешних и внутренних рынках компании.

пресс-релиз

ММК - cовет директоров рекомендовал дивиденды по результатам 2017 г в 0,806 руб на акцию

ММК - cовет директоров рекомендовал дивиденды по результатам 2017 г в 0,806 руб на акцию

Совет директоров «Магнитогорского металлургического комбината» (ММК) рекомендовал выплатить дивиденды по результатам 2017 года в размере 0,806 рубля на акцию.

Руководствуясь подпунктом 11 пункта 1 статьи 65 Федерального закона РФ «Об акционерных обществах», рекомендовать годовому общему собранию акционеров ПАО «ММК» размер дивидендов по результатам 2017 отчетного года по размещенным обыкновенным именным акциям ПАО «ММК» 0,806 рубля (с учетом налога) на одну акцию.

Выплату дивидендов произвести в денежной форме, в безналичном порядке, в сроки, установленные Федеральным законом «Об акционерных обществах».

В соответствии с пунктом 3 статьи 42 Федерального закона «Об акционерных обществах», пунктом 8.4 Устава ПАО «ММК» дату, на которую определяются лица, имеющие право на получение дивидендов, установить после принятия решения «О созыве годового общего собрания акционеров ПАО «ММК».

сообщение

Через год общая доходность ММК составит 24%

Через год общая доходность ММК составит 24%

Во вторник, 6 февраля, ММК опубликует финансовые результаты за 4 квартал 2017 года по МСФО.

Мы прогнозируем рост EBITDA на 5% к/к и повышение рентабельности EBITDA до 29% (против 26% в 3к17) вследствие более высоких цен на стальную продукцию (несмотря на 11%-й рост денежной себестоимости). Сезонное увеличение оборотного капитала и капиталовложений должно было привести к снижению свободного денежного потока на акционерный капитал (FCFE) до 110 млн долл. (квартальная доходность – 1,2%).

ВТБ Капитал

В прошлом квартале компания объявила, что коэффициент дивидендных выплат составит 60%. Однако в этом квартале с учетом низкой долговой нагрузки по состоянию на конец года он, на наш взгляд, может превысить 100%.

ММК, скорее всего, консолидирует недавно приобретенный Лысьвенский металлургический завод, в связи с чем в центре внимания наверняка окажется влияние сделки на отчет о прибылях и убытках и баланс компании, а также прогнозы ММК относительно поставок продукции на внутренний рынок и капиталовложений в 2018 г.

Рассчитанная нами прогнозная цена акций ММК через 12 месяцев предполагает общую доходность на уровне 24%. Мы подтверждаем рекомендацию: «Покупать». Завтрашняя отчетность ММК может оказать давление на акции компании

Завтрашняя отчетность ММК может оказать давление на акции компании

Аналитики Велес Капитал полагают, что результаты ММК не будут существенно отличаться от показателей 3 квартала:

Согласно нашим прогнозам, выручка ММК в отчетном периоде практически не изменится и составит 2 022 млн долл.: рост цен реализации в среднем на 11% кв./кв. будет нивелирован снижением объема продаж на 12.5% кв./кв. до 2.8 млн тонн.

Мы ожидаем роста EBITDA на 6% кв./кв., до 563 млн долл.: низкий темп обусловлен ростом цен на концентрат коксующегося угля, что ввиду относительно низкой степени интеграции ММК оказывает существенное влияние на операционную прибыль группы. Чистую прибыль мы прогнозируем на уровне 3 квартала: 274 млн долл.

ММК торгуется вблизи исторического максимума, и мы полагаем, что отчетность может оказать давление на акции, т.к. 4 квартал был не самым удачным: 12.5% снижение объема реализации относительно предыдущего квартала на фоне высоких цен на ресурсы. ММК опубликует финансовые результаты за 4 квартал по МСФО 6 февраля

ММК опубликует финансовые результаты за 4 квартал по МСФО 6 февраля

Аналитики Атона прогнозируют чистую прибыль на уровне $324 млн:

Мы ожидаем, что выручка упадет до $1 972 млн (-2% кв/кв), EBITDA вырастет до $556 млн (+4% кв/кв), а чистая прибыль — до $324 млн (+17% кв/кв).

Предполагаемая EBITDA за 2017П на уровне $1 996 млн на 10% выше текущего консенсус-прогноза Bloomberg. На результатах скорее всего негативно скажется сезонное снижение объемов (-13% кв/кв), которое должно быть в значительной степени компенсировано ростом цен реализации стали (+11% кв/кв).

Рентабельность EBITDA должна вырасти до 28,2% (+1,7 пп кв/кв). Мы прогнозируем свободный денежный поток на уровне $124 млн (против $360 млн в 3К17) на фоне давления из-за роста капзатрат до $230 млн и сезонного роста оборотного капитала на $110 млн. ММК прогнозировала капзатраты $650 млн в 2017 против $420 млн, потраченных за 9M17. Мы ожидаем, что дивиденды за 4К17 составят около $0,14/GDR, обеспечив доходность 1,4%, при условии, что ММК выплатит 100% FCF в качестве дивидендов. Дивидендная политика ММК предполагает выплату не менее 50% FCF. ММК корректирует выплаты, чтобы они были менее зависимы от сезонной волатильности FCF. Ниже консенсус-прогноза Bloomberg в $0,19/GDR (доходность 1,9%).

Мы ожидаем, что ММК продемонстрирует умеренный рост EBITDA на 4% кв/кв, поскольку рост цен реализации на 11% должен помочь компенсировать сезонное снижение объемов на 13%. Ожидается, что свободный денежный поток упадет почти в три раза до $124 млн из-за роста капзатрат и сезонного роста оборотного капитала. В связи с этим мы ожидаем что дивиденды за 4К составят около $0,14/GDR (доходность 1,4%) даже при выплате 100%, тем не менее дивидендная политика предусматривает минимальный уровень 50%. Мы ожидаем нейтральной реакции рынка и подтверждаем рекомендацию держать. ММК отчитается 6 февраля. Аналитики ожидают, что дивиденды за 4 квартал составят около $0,14/GDR

ММК отчитается 6 февраля. Аналитики ожидают, что дивиденды за 4 квартал составят около $0,14/GDR

Аналитики Атона прогнозируют чистую прибыль на уровне $324 млн (+17% кв/кв):

Мы ожидаем, что выручка упадет до $1 972 млн (-2% кв/кв), EBITDA вырастет до $556 млн (+4% кв/кв), а чистая прибыль — до $324 млн (+17% кв/кв). Предполагаемая EBITDA за 2017П на уровне $1 996 млн на 10% выше текущего консенсус-прогноза Bloomberg. На результатах скорее всего негативно скажется сезонное снижение объемов (-13% кв/кв), которое должно быть в значительной степени компенсировано ростом цен реализации стали (+11% кв/кв). Рентабельность EBITDA должна вырасти до 28,2% (+1,7 пп кв/кв). Мы прогнозируем свободный денежный поток на уровне $124 млн (против $360 млн в 3К17) на фоне давления из-за роста капзатрат до $230 млн и сезонного роста оборотного капитала на $110 млн. ММК прогнозировала капзатраты $650 млн в 2017 против $420 млн, потраченных за 9M17. Мы ожидаем, что дивиденды за 4К17 составят около $0,14/GDR, обеспечив доходность 1,4%, при условии, что ММК выплатит 100% FCF в качестве дивидендов. Дивидендная политика ММК предполагает выплату не менее 50% FCF. ММК корректирует выплаты, чтобы они были менее зависимы от сезонной волатильности FCF. Ниже консенсус-прогноза Bloomberg в $0,19/GDR (доходность 1,9%).

Мы ожидаем, что ММК продемонстрирует умеренный рост EBITDA на 4% кв/кв, поскольку рост цен реализации на 11% должен помочь компенсировать сезонное снижение объемов на 13%. Ожидается, что свободный денежный поток упадет почти в три раза до $124 млн из-за роста капзатрат и сезонного роста оборотного капитала. В связи с этим мы ожидаем что дивиденды за 4К составят около $0,14/GDR (доходность 1,4%) даже при выплате 100%, тем не менее дивидендная политика предусматривает минимальный уровень 50%. Мы ожидаем НЕЙТРАЛЬНОЙ реакции рынка и подтверждаем рекомендацию ДЕРЖАТЬ. Газпром ударил по литейщикам. Ценовая политика монополии снижает цены на сталь

Газпром ударил по литейщикам. Ценовая политика монополии снижает цены на сталь

31.01.2018

Проблемы трубников РФ, от которых «Газпром» требует скидку 20% к базовым ценам контрактов по трубам большого диаметра (ТБД), могут понизить и доходы металлургов. ЧТПЗ Андрея Комарова, получающий сталь в основном от ММК Виктора Рашникова, уже заявил, что будет закупать сырье по «импортному паритету», тогда как внутренние цены обычно выше.

Основной акционер и председатель совета директоров ЧТПЗ Андрей Комаров 29 января обсудил с главой «Газпрома» Алексеем Миллером перспективы поставок труб для монополии и, в частности, принципы ценообразования на 2018 год, сообщили в ЧТПЗ. В 2017 году компания отгрузила «Газпрому» более 560 тыс. тонн труб для проектов Nord Stream 2 и «Сила Сибири» и реконструкции действующих газопроводов. В 2018 году ценообразование будет идти «в новых рыночных условиях в контексте завершения поставок со стороны международных производителей листа и материалов под проект Nord Stream 2 в первом квартале», отмечают в ЧТПЗ. Там говорят, что это позволяет «использовать накопленный опыт и более эффективно работать с поставщиками, опираясь на импортный паритет как основу ценообразования».

Как следует из презентации ЧТПЗ, свыше половины его потребностей в плоском прокате для ТБД обеспечивает ММК, поставляющий группе около 400–500 тыс. тонн в год. В первом полугодии 2017 года доля комбината в закупках проката ЧТПЗ составила 67%. Еще 18% поставила «Уральская сталь», входящая в «Металлоинвест», 4% — «Северсталь», а 15% — «другие поставщики», к которым относятся зарубежные металлурги. ММК — основной поставщик проката и для ТМК Дмитрия Пумпянского. С обоими трубниками комбинат работает по формуле цены: соглашения были заключены на период 2016–2018 годов в целях синхронизации контрактов ЧТПЗ и ТМК с «Газпромом», также основанных на формульном ценообразовании.

Дмитрий Пумпянский также недавно встречался с Алексеем Миллером: 26 января они обсуждали «вопросы текущих и перспективных поставок», сообщали компании. Источники “Ъ” в отрасли говорят, что трубники и «Газпром» обсуждают допустимую скидку к базовым ценам труб по заключенным контрактам, для чего и нужна формула, учитывающая цены на сталь, ферросплавы, валютные курсы и другие индикаторы. Глава Фонда развития трубной промышленности (ФРТП) Игорь Малышев в декабре рассказывал “Ъ”, что «идет активный переговорный процесс по выработке нового подхода к ценообразованию», комментируя приостановку закупок «Газпромом» труб по контрактам. «Ведомости» сообщали в середине января, что «Газпром» требует скидки 20%, поскольку получил предложения по поставкам труб на 15% дешевле от запущенного в 2015 году Загорского трубного завода (ЗТЗ). Как ранее писал “Ъ”, среди совладельцев ЗТЗ — партнер «Егоров, Пугинский, Афанасьев и партнеры» Николай Егоров. ЗТЗ в декабре досрочно получил аккредитацию поставок на инвестпроекты «Газпрома» по резолюции Алексея Миллера.

«Газпром» настаивает на снижении цен труб на 20% и намерен сохранить принцип формульного ценообразования, говорит источник “Ъ”, близкий к монополии. Источники “Ъ” среди трубников говорят, что не согласны на такую скидку, «кардинально снижающую маржу», а расчеты «Газпрома» по формуле расходятся с их расчетами. Но трубники анализируют возможность снижения себестоимости, в том числе за счет удешевления закупок стали. В «Газпроме», ЧТПЗ, ТМК, ОМК, «Северстали», ЗТЗ и ММК отказались от комментариев.

Российские цены на сталь традиционно выше импортного паритета: сейчас премия по плоскому горячему прокату в ЦФО в среднем составляет около 2%, но может пропасть вовсе, говорит Олег Петропавловский из БКС. По его оценкам и данным «Металл Эксперта», корейский лист стоит в ЦФО около 40 тыс. руб. за тонну без НДС, тогда как лист ММК — 39 тыс. руб. за тонну. Если трубники переключатся на импорт, металлурги смогут экспортировать выпадающие объемы — эти цены сейчас привлекательные, отмечает аналитик, добавляя, что для трубных компаний внутренние закупки надежнее по логистике. Требование «Газпрома» снизить цены на трубы на 20% он считает необоснованным, указывая, что в четвертом квартале цены на прокат росли (по данным металлургов, на 15% квартал к кварталу). «Стандартно маржа на ТБД составляет около 25%,— говорит эксперт.— Если опустить цены на 20%, то это крайне негативно скажется на трубниках, учитывая низкую загрузку их мощностей». По данным ФРТП, в 2017 году загрузка российских мощностей по выпуску ТБД была на уровне 44,6%.

www.kommersant.ru/doc/3534663

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций