| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 453,4 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

| Дивиденд ао | 0,326 |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 7,5% |

| ИнтерРАО Календарь Акционеров | |

| 31/05 IRAO: последний день с дивидендом 0,325999263608 руб | |

| 03/06 IRAO: закрытие реестра по дивидендам 0,325999263608 руб | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

«Интер РАО» — все больше просто РАО. Татьяна Дятел о том, как энергохолдинг почти отказался от международной экспансии

«Интер РАО» — все больше просто РАО. Татьяна Дятел о том, как энергохолдинг почти отказался от международной экспансии

«Интер РАО», единственная российская энергокомпания с зарубежными активами, фактически признала сворачивание планов по экспансии за границей. В минувшую пятницу на вопрос “Ъ” об интересе к покупке зарубежных активов глава блока стратегии и инвестиций «Интер РАО» Ильнар Мирсияпов ответил: «Сейчас нет, в ближайшей перспективе — нет». Ильнар Мирсияпов признает, что компанию могут заинтересовать только зарубежные проекты с доходностью «не меньше 20%», правда, не приводя примеров. В «Интер РАО» считают, что в текущих условиях не удастся хеджировать все риски вхождения в зарубежные активы, поэтому такие требования к новым инвестициям не стоит считать избыточными. (Коммерсант) Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

Э/генерацияМы обновили оценочные модели «Интер РАО ЕЭС», «Энел Россия», «Юнипро» и «РусГидро» и возобновляем анализ ОГК-2, «Мосэнерго» и ТГК-1. Мы принимаем во внимание их новейшие операционные и финансовые результаты, а также учитываем наши новые макроэкономические прогнозы. В ближайшие годы ключевым фактором, определяющим финансовые показатели компаний, по-прежнему будут платежи за новые мощности, построенные в рамках ДПМ. В связи с этим результаты будут отличаться от компании к компании. Мы даем рекомендацию «покупать» по двум акциям: «Интер РАО ЕЭС» и ОГК-2. У остальных компаний («РусГидро», «Энел Россия», «Юнипро», «Мосэнерго» и ТГК-1) пока ограниченный потенциал роста, так что их бумаги мы рекомендуем «держать».

Потенциал роста цен на электроэнергию и мощность ограничен. В условиях свободного рынка рост цен на электроэнергию отстает от повышения цен на энергоносители (особенно в ценовой зоне «Европа»). Это связано с вводом нового, более эффективного генерирующего оборудования в сочетании со слабым ростом спроса. В 2018 году, благодаря небольшим объемам ввода мощностей в рамках программы ДПМ и некоторому повышению спроса на электроэнергию, мы ожидаем изменения ситуации. Теперь цены на электроэнергию будут точнее повторять динамику цен на энергоносители, хотя цены на последние, скорее всего, будут повышаться не быстрее ИПЦ. То же можно сказать о ценах на мощность (исключая ДПМ): они известны вплоть до 2021 года, и только в 2021 году их рост будет опережать инфляцию.

Цены в рамках ДПМ тоже снизятся . Вслед за снижением в 2017 году доходности ОФЗ, исходя из которой рассчитываются нормы доходности по платежам в рамках ДПМ, платежи за новые мощности тоже снизятся. Тем не менее в случае таких компаний, как «Интер РАО ЕЭС» и ОГК-2 это обстоятельство будет компенсировано вводом новых мощностей и выходом большего объема мощностей на седьмой год эксплуатации, по достижении которого плата за мощности повышается.

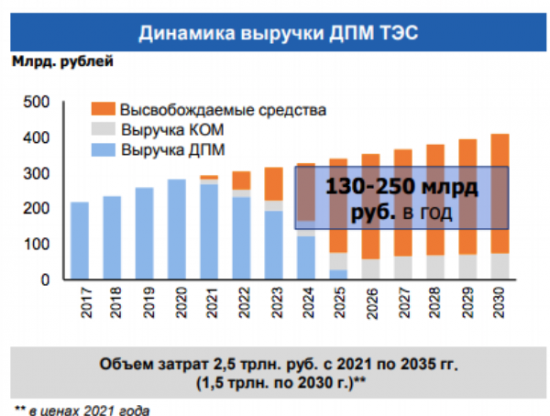

На горизонте — модернизация ТЭС. Хотя сегмент генерации по-прежнему нуждается в модернизации, текущий уровень цен на электроэнергию и мощность не оправдывает такие инвестиции. Ожидается, однако, что, начиная с 2021 года, совокупные платежи в рамках ДПМ будут снижаться, т. к. часть мощностей выйдет на 11-й год эксплуатации, когда увеличение платы за модернизированные энергоблоки не требует повышения цен для конечных потребителей. На горизонте — программа модернизации, но ни условия, ни критерии отбора для нее не разработаны.

Мы ожидаем некоторой ясности в этом отношении к середине года, после чего генерирующие компании примут решение по конкретным проектам.

Васильев Игорь

Sberbank CIB редактор Боб, негатив! бизнес распыляется

редактор Боб, негатив! бизнес распыляется

Интер РАО — готова входить в проекты за рубежом с нормой доходности от 20%

«Интер РАО», принимая решение о вхождении в зарубежные проекты, ориентируется на норму доходности не ниже 20%. Об этом сообщил член правления компании Ильнар Мирсияпов.

У «Интер РАО» есть специализированная компания («Интер РАО – Экспорт»), созданная в 2011 году для развития международного бизнеса в области поставок энергетического оборудования и инжиниринга, включая строительство, реконструкцию и ремонт энергообъектов. Компания также выступает как агент по продвижению на мировые рынки продукции и услуг предприятий «Интер РАО».В портфеле реализуемых ею проектов контракты на общую сумму около 2 миллиардов долларов. География бизнеса изначально охватывала страны Латинской Америки, такие как Венесуэла, Куба, Эквадор, при этом стратегия развития компании нацелена на выход на новые перспективные рынки как Южной Америке, так и в других регионах, включая Африку, Ближний Восток, Южную и Юго-Восточную Азию.

Прайм

Интер РАО - готова входить в проекты за рубежом с нормой доходности от 20%

Интер РАО - готова входить в проекты за рубежом с нормой доходности от 20%

«Интер РАО», принимая решение о вхождении в зарубежные проекты, ориентируется на норму доходности не ниже 20%. Об этом сообщил член правления компании Ильнар Мирсияпов.

У «Интер РАО» есть специализированная компания («Интер РАО – Экспорт»), созданная в 2011 году для развития международного бизнеса в области поставок энергетического оборудования и инжиниринга, включая строительство, реконструкцию и ремонт энергообъектов. Компания также выступает как агент по продвижению на мировые рынки продукции и услуг предприятий «Интер РАО».В портфеле реализуемых ею проектов контракты на общую сумму около 2 миллиардов долларов. География бизнеса изначально охватывала страны Латинской Америки, такие как Венесуэла, Куба, Эквадор, при этом стратегия развития компании нацелена на выход на новые перспективные рынки как Южной Америке, так и в других регионах, включая Африку, Ближний Восток, Южную и Юго-Восточную Азию.

Прайм Энергетики отчитались за год

Энергетики отчитались за год

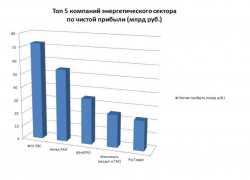

Лучшие показатели по чистой прибыли и EBITDA по МСФО среди крупнейших компаний отрасли показала ФСК.

Чистая прибыль выросла на 6,3%, — до 72,7 млрд руб., один из ключевых показателей для оценки операционного результата бизнеса — EBITDA (прибыль до налогообложения) – увеличился на 8,3%, — до 126,4 млрд руб.

Выручка энергокомпании за прошлый год составила 242,2 млрд руб., что на 5,2% меньше, чем в 2016-м. Незначительное снижение показателя в ФСК объясняют сокращением выручки по технологическому присоединению, договорам генподряда, продажи энергии из-за бухгалтерских факторов и высокой базы прошлых лет. При этом выручка по основному виду деятельности — от передачи электроэнергии, — показала уверенный рост (на 12,9%, — до 192,2 млрд руб.).

Топ-менеджеры ФСК на телефонной конференции с инвесторами по итогам отчетности объявили, что выплаты акционерам составят не меньше, чем в прошлом году (18,18 млрд руб. – рекорд за всю 15-летнюю историю компании). По оценке Романа Ткачука, у ФСК дивидендная доходность составляет примерно 9%, что является очень хорошим показателем для российской электроэнергетики.

Следующей компанией в «рэнкинге» крупнейших по показателям чистой прибыли следует «Интер РАО».

Чистая прибыль группы за 2017 год по МСФО снизилась на 11,2%, до 54,4 млрд руб. По данным компании, рост чистой прибыли в прошлом отчетном периоде был обеспечен преимущественно единовременным эффектом признания прибыли от реализации пакета акций «Иркутскэнерго» в размере 31,9 млрд руб… При этом скорректированная EBITDA выросла на 2,1% - до 95,5 млрд руб. по сравнению с отчетностью прошлого периода.Выручка Группы выросла на 5,6% и составила 917 млрд руб., что произошло во многом благодаря увеличению выручки в сбытовом сегменте на 11,4%, до 627,1 млрд руб. за счет роста среднеотпускных цен гарантирующих поставщиков для конечных потребителей и приема на обслуживание новых потребителей нерегулируемыми сбытовыми компаниями. В сегменте «Электрогенерация» выручка увеличилась на 5,1%, — до 123,8 млрд руб., а в сегменте «Теплогенерация» — на 1,3%, до 71,2 млрд руб..

https://www.gazeta.ru/business/2018/03/29/11700620.shtml

По акциям индекса был проведен опрос на «хорошие» и «плохие акции. И из них было составлено 2 разных портфеля. Подробнее с экспериментом можно ознакомиться тут smart-lab.ru/blog/460846.php

По акциям индекса был проведен опрос на «хорошие» и «плохие акции. И из них было составлено 2 разных портфеля. Подробнее с экспериментом можно ознакомиться тут smart-lab.ru/blog/460846.php

В России 45% всей тепловой генерации находится за сроком использования более 40 лет. Это означает, что то оборудование, которое работает, требует дополнительных инвестиций. Об этом рассказал Ильнар Мирсияпов, член правления — руководитель блока стратегии и инвестиций «Интер РАО», на конференции «Российская энергетика», организованной газетой «Ведомости».

«Да, мощностей на ближайшие 15-20 лет построено достаточно. Что делать сейчас? Поддерживать имеющееся: повышать КПД, модернизировать», — резюмировал Ильнар Мирсияпов.

Эксперт также напомнил, что отопительный сезон в России длится 8 месяцев из 12, и, по его мнению, традиционная система тепловой генерации в условиях данного климата наиболее эффективна.

www.finam.ru/analysis/newsitem/45-teplovoiy-generacii-rossii-trebuet-dopolnitelnyx-investiciiy-20180321-112042/?utm_source=finam_main&utm_medium=lenta&utm_campaign=news_to_finam

Malik, повышать КПД имодернизировать оборудование, отработавшее ресурс? В России 45% всей тепловой генерации находится за сроком использования более 40 лет. Это означает, что то оборудование, которое работает, требует дополнительных инвестиций. Об этом рассказал Ильнар Мирсияпов, член правления — руководитель блока стратегии и инвестиций «Интер РАО», на конференции «Российская энергетика», организованной газетой «Ведомости».

В России 45% всей тепловой генерации находится за сроком использования более 40 лет. Это означает, что то оборудование, которое работает, требует дополнительных инвестиций. Об этом рассказал Ильнар Мирсияпов, член правления — руководитель блока стратегии и инвестиций «Интер РАО», на конференции «Российская энергетика», организованной газетой «Ведомости».

«Да, мощностей на ближайшие 15-20 лет построено достаточно. Что делать сейчас? Поддерживать имеющееся: повышать КПД, модернизировать», — резюмировал Ильнар Мирсияпов.

Эксперт также напомнил, что отопительный сезон в России длится 8 месяцев из 12, и, по его мнению, традиционная система тепловой генерации в условиях данного климата наиболее эффективна.

www.finam.ru/analysis/newsitem/45-teplovoiy-generacii-rossii-trebuet-dopolnitelnyx-investiciiy-20180321-112042/?utm_source=finam_main&utm_medium=lenta&utm_campaign=news_to_finam

Несколько вопросов по ИнтерРАО из презентации компании к отчету 2017

Несколько вопросов по ИнтерРАО из презентации компании к отчету 2017

1. У компании прибыль 55 млрд и 140 млрд руб налички. Почему она платит только 14 млрд дивидендов?

2. Этот слайд, похоже, то суммарный ДПМ по всем российским ТЭС.

Не понимаю — что это за высвобождаемые средства? Откуда они возьмутся? Новый ДПМ?

3. сопоставим эти две цифры:

Перемножим их.

Получается, что ИнтерРАО сидит на низком старте, чтобы потратить примерно 243 млрд руб на модернизацию.

Правильно я понимаю? Это что из-за ребалансировки ЕТФ у которого меньше 2% от общего количества акций, ИнтерРАО скакнула на 5%?!

Это что из-за ребалансировки ЕТФ у которого меньше 2% от общего количества акций, ИнтерРАО скакнула на 5%?!

А зачем они стали так покупать? Цена и так вниз шла могли бы покупать постепенно частями, а не задирать цену сразу в один день…

На чем такой рост сегодня?

Тимофей Мартынов, у фонда ребалансировка www.vaneck.com/etf/equity/rsx/holdings/

Марат, спасибо

На чем такой рост сегодня?

Тимофей Мартынов, у фонда ребалансировка www.vaneck.com/etf/equity/rsx/holdings/

Марат, а где там по ссылке про ребалансировку?

На чем такой рост сегодня?

Тимофей Мартынов, у фонда ребалансировка www.vaneck.com/etf/equity/rsx/holdings/

Интер РАО слабенькие дивиденды объявили за 2017г, чистая див. доходность всего лишь 3,05% на руки — по текущей цене.

Интер РАО слабенькие дивиденды объявили за 2017г, чистая див. доходность всего лишь 3,05% на руки — по текущей цене.

Дивидендная отсечка 01 июня 2018г.

www.e-disclosure.ru/portal/event.aspx?EventId=eK5f0nRbZkuiMyAsZzs9RQ-B-B Интер РАО - совет директоров рекомендовал выплатить дивиденды в размере 0,130383141762452 рубля на одну акцию

Интер РАО - совет директоров рекомендовал выплатить дивиденды в размере 0,130383141762452 рубля на одну акцию

Совет директоров Интер РАО вынес рекомендации собранию акционеров по вопросам повестки.

В частности, по вопросу о распределении прибыли и убытков по результатам 2017 года принята рекомендация выплатить дивиденды в размере 13,612 млрд рублей (или по 0,130383141762452 рублей на одну акцию), что составляет 25% размера чистой прибыли, рассчитанной по международным стандартам финансовой отчётности.

Лиц, имеющих право на получение дивидендов, Совет директоров рекомендовал Собранию акционеров определить по состоянию на 1 июня 2018 года.

СД определил дату ГОСА – 21 мая 2018 года – и место проведения (г. Москва, гостиница «Рэдиссон-Славянская»).

Также определена дата составления списка лиц, имеющих право на участие в собрании, – 27 апреля 2018 года.

пресс-релиз Менеджеры «Интер РАО» заработали 2,7 млрд руб.

Менеджеры «Интер РАО» заработали 2,7 млрд руб.

Менеджеры «Интер РАО» продали 1,14% ее акций на Московской бирже за 4,15 млрд руб., сообщила компания. Эти бумаги они получили по опционной программе. Сколько человек участвовало в сделке, «Интер РАО» не раскрыла. У «Интер РАО» было три опционные программы. Последнюю совет директоров утвердил в феврале 2016 г. Тогда примерно 50 человек получили возможность купить 2% от уставного капитала компании по фиксированной цене. Цену компания не раскрывала. (Ведомости) Интер РАО: Менеджмент продал 1,19 млрд акций по цене 3,48 рубля за акцию

Интер РАО: Менеджмент продал 1,19 млрд акций по цене 3,48 рубля за акцию

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость его ценных бумаг:

ООО «ИНТЕР РАО Инвест», входящее в Группу «Интер РАО», объявило результаты реализации части акций, полученных менеджментом ПАО «Интер РАО» в результате реализации опционной программы, в рамках организованного процесса продажи с участием ООО «ИНТЕР РАО Инвест» в качестве продавца.

В результате сделки будет продано 1,19 млрд обыкновенных акций по цене 3,48 рубля за обыкновенную акцию на общую сумму приблизительно 4,15 млрд рублей.

Продажа будет осуществлена институциональным инвесторам за пределами США в соответствии с Положением С Закона США о ценных бумагах 1933 года и квалифицированным институциональным инвесторам из США в соответствии с Правилом 144A Закона США о ценных бумагах.

В результате сделки ожидается, что доля акций ПАО «Интер РАО» в свободном обращении увеличится до 30,05%.

www.e-disclosure.ru/portal/event.aspx?EventId=jeLecFWYtUm3UNQRULCAUg-B-B Интер РАО - акции компании приобрели более 30 инвесторов, из них две трети - иностранные

Интер РАО - акции компании приобрели более 30 инвесторов, из них две трети - иностранныеАкции «Интер РАО» приобрели более 30 инвесторов, из них две трети — иностранные.

Исполнительный директор управления рынков акционерного капитала «ВТБ Капитал» Борис Квасов:«Несмотря на высокую волатильность на рынке, сделка привлекла большой интерес со стороны институциональных инвесторов. В конечном счете спрос в несколько раз превысил предложение и сделка закрылась с дисконтом около 5% к цене закрытия перед запуском транзакции. Более 30 инвесторов приобрели акции в сделке. Около 2/3 сделки было продано иностранным инвесторам, на долю российских фондов пришлось около 1/3 сделки»

«Данная транзакция стала первой сделкой на рынках акционерного капитала с акциями компании, работающей исключительно в секторе электроэнергетики, с 2010 года»

Финанз ИнтерРАО - менеджмент объявляет результаты реализации 1,19 млрд обыкновенных акций компании

ИнтерРАО - менеджмент объявляет результаты реализации 1,19 млрд обыкновенных акций компанииООО «ИНТЕР РАО Инвест», входящее в Группу «Интер РАО», объявило результаты реализации части акций, полученных менеджментом ПАО «Интер РАО» в результате реализации опционной программы, в рамках организованного процесса продажи с участием ООО «ИНТЕР РАО Инвест» в качестве продавца.

В результате сделки было продано 1,19 млрд обыкновенных акций по цене 3,48 рубля за обыкновенную акцию на общую сумму приблизительно 4,15 млрд рублей.

Продажа была осуществлена институциональным инвесторам за пределами США в соответствии с Положением С Закона США о ценных бумагах 1933 года и квалифицированным институциональным инвесторам из США в соответствии с Правилом 144A Закона США о ценных бумагах.

В результате сделки ожидается, что доля акций ПАО «Интер РАО» в свободном обращении увеличится до 30,05%.

Deutsche Bank AG, Лондонский филиал и VTB Capital plc выступают в роли совместных глобальных координаторов и совместных букраннеров Продажи («Совместные глобальные координаторы»).

ПАО «Интер РАО» не получит денежных средств от продажи.

пресс-релиз МЕНЕДЖМЕНТ «ИНТЕР РАО» ПРОДАСТ ЧАСТЬ «ОПЦИОННОГО» ПАКЕТА НА РЫНКЕ — ИСТОЧНИКИ

МЕНЕДЖМЕНТ «ИНТЕР РАО» ПРОДАСТ ЧАСТЬ «ОПЦИОННОГО» ПАКЕТА НА РЫНКЕ — ИСТОЧНИКИ

«ИНТЕР РАО ИНВЕСТ» ПРОДАЕТ В РАМКАХ АВВ 1,14% «ИНТЕР РАО», ЦЕНОВОЙ ДИАПАЗОН — 3.36-3,43 РУБ./АКЦИЯ (ДИСКОНТ 6,5-8,4%) — ИСТОЧНИК

Борода инвестора пишет

Как вам таких новостей? Инсайдеры сливают акции компании. Мало того. Они это делают по ускоренной подписке, обеспечив падение капитализации на 13%!!! Лучшие корпоративные практики в действии.

Сегодня утром акции откроются вблизи этого диапазона. Миноритарии благодарны и шлют парням лучи любви. Продажа инсайдеров это всегда плохо. Они знают то, чего не знаем мы. Например информацию о масштабной ДПМ-2.

Теперь о хорошем. Вот тут vk.com/borodainvestora?w=wall-160689000_136 я уже разбирал отчет компании и он был отличным, а компания очень дешевой. Теперь компания еще дешевле. Стоит присмотреться к покупке.

И еще чуть-чуть о плохом и насек для ЦБ. Обратите внимание на красивую красную свечу. Я-то голову ломал, чего Рао так нервно реагирует на заявления Англичан. Но, как говорится в народной присказке: «Дело было не в бабине...»

Всем успешных инвестиций на нашем бурном рынке! Интер РАО - новость о размещении акций нейтральна для компании

Интер РАО - новость о размещении акций нейтральна для компании

Интер РАО продаст 1.1% своих акций через ускоренное формирование книги заявок

Компания вчера сообщила в пресс-релизе, что ее дочерняя структура Интер РАО Инвест продаст 1.19 млрд обыкновенных акций Интер РАО. Транзакция проводится с целью организованной реализации опционов участниками программы долгосрочной мотивации менеджмента Интер РАО. Акции, предлагаемые к продаже, представляют приблизительно 1.14% выпущенных обыкновенных акций компании. Опционная программа была утверждена советом директоров Интер РАО в феврале 2016. Определенные члены менеджмента обладают правом заплатить установленную цену и получить соответствующее количество существующих акций, которые в настоящий момент принадлежат АО Интер РАО Капитал, в общем количестве 2% от выпущенных обыкновенных акций компании. Период ограничений на продажу акций истек, и определенные бенефициары Опционной программы хотели бы продать часть акций Компании (Интер РАО Инвест действует как продающий акционер), приняв решение обеспечить организованный процесс продажи. Акции будут проданы через ускоренное формирование книги заявок, которое будет начато сразу же после объявления.

Предлагаемый объем не выглядит значительным (он ограничен всего 1.14% акционерного капитала, или 3.9% от количества акций в свободном обращении на настоящий момент), и скорее всего найдет достаточный спрос среди мировых институциональных инвесторов, на наш взгляд. Таким образом, мы не ожидаем какого-либо существенного навеса акций в ходе этого размещения. Мы считаем новость НЕЙТРАЛЬНОЙ для акций Интер РАО и сохраняем нашу рекомендацию ДЕРЖАТЬ.

АТОН

Интер РАО - «Интер РАО Инвест» продаст около 1,14% IRAO примерно на 1,19 млрд руб.

Интер РАО - «Интер РАО Инвест» продаст около 1,14% IRAO примерно на 1,19 млрд руб.«ИНТЕР РАО Инвест», входящее в Группу «Интер РАО», объявило о намерении продать приблизительно 1,19 млрд обыкновенных акций «Интер РАО». Продажа осуществляется с целью организованной реализации опционов участниками программы долгосрочной мотивации менеджмента «Интер РАО». Продаваемые ценные бумаги составляют приблизительно 1,14% от уставного капитала компании.

Опционная программа была утверждена советом директоров ПАО «Интер РАО» в феврале 2016 года. В результате определённая часть менеджмента ПАО «Интер РАО» получила право приобрести определённое количество акций существующего выпуска из пакета, находящегося под контролем Группы «Интер РАО», по установленной цене в совокупном объёме 2% от уставного капитала. В настоящий момент наступила дата исполнения опционной программы, и некоторые её участники выразили намерение продать часть акций, в результате чего было принято решение обеспечить организованный процесс продажи с участием ООО «ИНТЕР РАО Инвест» в качестве продавца.

Продажа осуществляется посредством ускоренного построения книги заявок, которое начинается сразу после публикации данного пресс-релиза. Продажа осуществляется институциональным инвесторам за пределами США в соответствии с Положением С Закона США о ценных бумагах 1933 года и квалифицированным институциональным инвесторам из США в соответствии с Правилом 144A Закона США о ценных бумагах.

Отчуждение участниками опционной программы оставшейся части обыкновенных акций ПАО «Интер РАО», а также отчуждение отдельными акционерами ПАО «Интер РАО», входящими в Группу «Интер РАО», принадлежащих им обыкновенных акций ПАО «Интер РАО», ограничено мораторием на срок 90 дней.

Председатель правления ПАО «Интер РАО» Борис КОВАЛЬЧУК не будет участвовать в продаже акций.

пресс-релиз Новая электростанция поспособствует росту выручки Интер РАО

Новая электростанция поспособствует росту выручки Интер РАО

Группа «Интер РАО» ввела в эксплуатацию Затонскую ТЭЦ (филиал ООО «Башкирская генерирующая компания»), сообщила компания. Новая электростанция состоит из двух энергоблоков суммарной электрической мощностью 440 МВт, тепловой – 290 Гкал/ч.

По нашим оценкам, только сам по себе ввод в эксплуатацию Затонской ТЭЦ добавит к ДПМ выручке «Интер РАО» 3,4 млрд. руб. в годовом сопоставлении (соответственно, вырастет и EBITDA ) и 2,5 млрд. руб. в 2018 году, что является одним из ключевых факторов роста прибыльности по итогам текущего года.

Кроме этого, мы отмечаем, что завершение проекта также снизит капрасходы компании, которые по итогам 2018 года должны, в соответствии с ожиданиями компании, опуститься на 30%, и еще на 46% – в 2019 году (капрасходы на модернизацию по-прежнему обсуждаются). «Интер РАО» вступила в 6-летний период устойчивой прибыльности, что позволит обеспечить высокую доходность свободного денежного потока для акционеров (по нашим оценкам, в период с 2018 по 2025 год на уровне от 15% до 23%).

ВТБ Капитал

Тем не менее мы отмечаем, что компании только предстоит найти применение образовавшемуся значительному объему наличных средств. «Интер РАО» объявит размер дивидендов 15–16 марта; никаких позитивных сюрпризов мы не ожидаем. По нашим оценкам, дивиденды составят 0,13 рублей на акцию (дивидендная доходность – 3,5% при коэффициенте дивидендных выплат в размере 25% от чистой прибыли, согласно дивидендной политике компании).

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций