| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 408,2 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

| Дивиденд ао | 0,326 |

| P/E | 3,0 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,7 |

| Див.доход ао | 8,3% |

| ИнтерРАО Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

Продажа акций "Интер РАО" стала бы сильным катализатором для бумаг "ФСК ЕЭС"

Продажа акций "Интер РАО" стала бы сильным катализатором для бумаг "ФСК ЕЭС"

Интер РАО: Покупка собственных акций — все выигрывают?

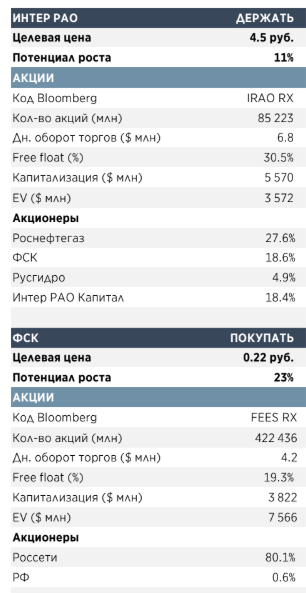

Вчера (17 мая) Коммерсант сообщил, что Интер РАО ведет переговоры с Русгидро и ФСК относительно возможной покупки собственных акций, которые принадлежат этим двум энергокомпаниям (4.9% и 18.6% соответственно). Ожидается, что сделки будут заключены в ближайшие несколько месяцев, если не недель, и скорее всего с дисконтом к рыночной цене. Мы считаем, что если сделки будут реализованы, это будет беспроигрышный вариант для всех трех компаний: Интер РАО, ФСК и Русгидро. Как и в случае с продажей Интер РАО 40% акций Иркутскэнерго En+ Group в мае 2016 года, ФСК извлечет дополнительную стоимость около 80 млрд руб. за счет продажи своей непрофильной доли в Интер РАО за денежные средства. Мы ожидаем, что это будет сильным драйвером для переоценки акций ФСК и сохраняем нашу рекомендацию ПОКУПАТЬ. Для Интер РАО сделки означают, что компания: 1). наконец «распечатает» накопленные денежные средства, чтобы купить свои и так дешевые акции еще дешевле; 2). аккумулирует значительную (42%) долю казначейских акций, даже частичное погашение которой на более позднем этапе приведет к заметной переоценке акций. Русгидро выиграет меньше других, хотя рынок скорее всего позитивно оценит продажу ее крупнейшего непрофильного актива. Мы ждем подтверждения информации от Интер РАО.

ФСК – раскроет стоимость на треть своей рыночной капитализации

Продажа 18.6% акций Интер РАО стала бы сильным катализатором для акций ФСК. Рыночная стоимость пакета ФСК в Интер РАО составляет ~80 млрд руб., что эквивалентно 33% от текущей рыночной капитализации ФСК – значительный актив, который является полностью непрофильным для ФСК и не приносит ей особой пользы, кроме дивидендов от Интер РАО. Поэтому его монетизация, то есть конвертация в наличные денежные средства, должна привести к переоценке акций. Чтобы подкрепить наш аргумент, напомним случай продажи Интер РАО 40% акций Иркутскэнерго En+ Group 16 мая 2016. Сделка вызвала резкую переоценку акций Интер РАО, которые отскочили от отметки 1.87 руб. в день сделки, преодолели отметку 3.0 руб. в сентябре 2016 года, а затем завершили год вблизи 4.0 руб. после включения в индекс MSCI Russia. Когда сделка с En+ Group была подписана, 40% акций Иркутскэнерго соответствовали 45% от рыночной капитализации Интер РАО, и рынок не учитывал эти акции при оценке акций Интер РАО до того, как сделка раскрыла стоимость этого пакета.

Мы считаем, что это хороший и сопоставимый пример, и ожидаем дальнейшего ралли в акциях ФСК, если сделка состоится. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для ФСК и считаем ее нашим фаворитом среди сетевых компаний. Следующий вопрос будет заключаться в том, как ФСК распорядится этими деньгами. Мы сомневаемся, что они будут выплачены в виде специального дивиденда; более вероятно, компания направит средства на инвестпрограмму. Также компания могла бы ускорить погашение долга, особенно с учетом того, что она генерирует солидный FCF.

Интер РАО – «распечатает» свои денежные средства и купит дешевое еще дешевле

Сделки позволили бы Интер РАО, наконец, начать использовать свою огромную денежную подушку (175 млрд руб. на конец 1К18). Исходя из текущей рыночной цены, доли Русгидро и ФСК стоят в общей сложности 100.6 млрд руб. Учитывая, что Интер РАО, по имеющейся информации, рассчитывает заключить сделки с приличным дисконтом к рынку, она бы использовала свои деньги для покупки своих собственных акций, и так торгующихся по очень низким и весьма привлекательным мультипликаторам (EV/EBITDA 2018П 2.4x и доходность FCF 2018П 19%), но еще дешевле.

Интер РАО – консолидация значительной доли казначейских акций или погашение?

Интер РАО в настоящее время имеет солидную долю квази-казначейских акций – 18.4% – которые принадлежат ее 100%-ой дочке Интер РАО Капитал. После покупки акций у Русгидро и ФСК компания аккумулирует огромный пакет своих акций – 41.9%. Возникает логичный вопрос, в чем причина и конечная цель такого шага.Мы рассматриваем два возможных сценария. Первый – самый оптимистичный, но менее вероятный, учитывая предыдущую риторику менеджмента – погашение 100% казначейских акций. Второй предполагает лишь частичное погашение, осуществленное таким образом, что у Интер РАО в итоге останется 25% казначейских акций, которые затем могут быть проданы международному стратегическому инвестору – своего рода мантра, которую менеджмент Интер РАО твердит годами.

АТОН

Интер РАО – полное погашение казначейских акций

Это был бы идеальный вариант для миноритариев Интер РАО. Доля Роснефтегаза подскочила бы до 47.5% с нынешних 27.6%, а free float увеличился бы до 52.5% с 30.5% в настоящее время. Кроме того, полное погашение казначейских акций Интер РАО после сделок с Русгидро и ФСК побудило бы нас увеличить целевую цену до 6.3 руб. за акцию с текущих 4.5 руб. за акцию. Кроме того, это бы значительно увеличило EPS и дивиденды на акцию – например, дивиденды за 2017 выросли бы с 0.13 руб. на настоящий момент до 0.22 руб. на акцию и обеспечили бы дивидендную доходность 6% вместо скромных 3% в настоящее время. С точки зрения оценки это было бы нейтрально для мультипликатора EV/EBITDA (поскольку более низкая рыночная капитализация была бы компенсирована ростом чистого долга), но это означало бы более низкий мультипликатор P/E 2018П и доходность FCF (4.1 и 27% соответственно).

Интер РАО – частичное погашение, сохранение 25% для стратегического инвестора

Этот сценарий предполагает, что Интер РАО сохранит 25% своего акционерного капитала в казначейских акциях, чтобы продать их международному стратегическому инвестору на каком-то этапе – это одна из давно декларированных, но до сих пор так и не достигнутых целей компании. Избыточные казначейские акции были бы погашены (22% от собственного капитала). В этом случае наша целевая цена выросла бы незначительно – до 4.7 руб. за акцию, – и дивиденды на акцию также увеличились бы, хотя и в меньшей степени – до 0.17 руб. с 0.13 руб. на акцию по дивидендам за 2017. С точки зрения оценки, частичное погашение привело бы к несколько более низкому мультипликатору P/E (5.5x) и доходности FCF 20%.

Русгидро – не такая значимая сделка, но все же умеренно позитивная

Русгидро меньше всего бы выиграла от сделки. Коммерсант сообщает, что сделка скорее всего была бы реализована с существенным дисконтом к рынку, но даже по полной рыночной цене (21 млрд руб.) она была бы несущественной для Русгидро – это всего лишь 7% от ее текущей рыночной капитализации, или 30% от ее текущей денежной позиции. Тем не менее избавление от непрофильного актива (по сути, самого крупного из тех, которые Русгидро хотела бы продать) поддержало бы акции. Сохранение этой доли приносит компании мало пользы, опять же, кроме дивидендов, которые не являются существенными в контексте бизнеса Русгидро.

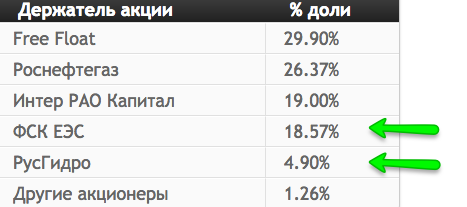

Что могут получить акционеры ФСК с продажи пакета ИРАО.

Что могут получить акционеры ФСК с продажи пакета ИРАО.

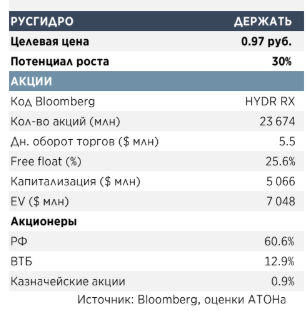

Немножко истории...

только за 2016г. Финвложения дали Чистой прибыли ФСК ЕЭС 54 млрд.р. — основная переоценка бумажная была с ИРАО. но Муров озвучил по окончании 2016г. что данную прибыль будут распределять как полученную по факту продажи пакета ИРАО ...

на расчет див в 2016г. пошли лишь 68 млрд.р из 124 млрд.р. , так как переоценка ИРАО не была получена живыми деньгами.

ну и для полноты понимания как это было в 2016г. скрин отчета

смотрим цифры, наслаждаемся ... :) ФСК продаст свои акции ИнтерРАО.

ФСК продаст свои акции ИнтерРАО.

10 мая появился слух, что ИнтерРАО выкупит свои акции у Русгидро.

17 мая появился слух, что ИнтерРАО выкупит свои акции еще и у ФСК.

Важно отметить, что по слуху, именно ФСК инициировала разговор о продаже пакета, а не Сечин.

Начнем с базовых вводных данных.

Слухи не на пустом месте. У ИнтерРАО 142 млрд руб налички.

Это 1,36 руб на акцию стоимостью 4 руб.

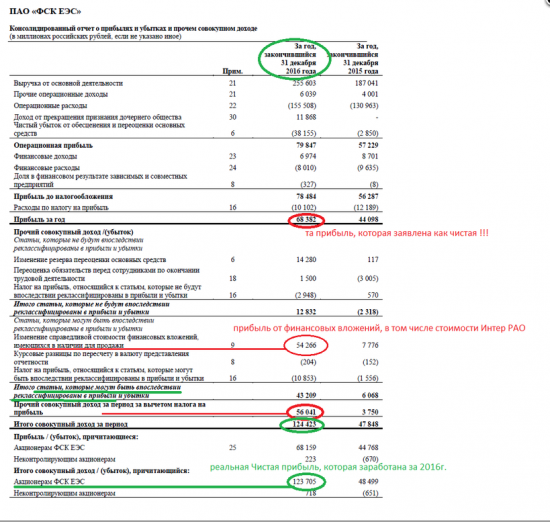

Структура акционеров ИнтерРАО:

Теперь допустим я Сечин. Чего я хочу?

- Мне надо модернизировать старье в интерРАО

- Мне надо как минимум сохранить контроль над компанией

Здесь я считал, что ИнтерРАО может понадобиться ₽270 млрд на модернизацию.

Я Сечин и мой план такой. Чистого кэша у меня 125 млрд на балансе.

Допустим мне не хватает для модернизации 145 млрд.

Сколько акций ИнтерРАО мне надо продать чтобы столько собрать?

36,25 млрд акций или 35%, если продавать по рыночной цене 4 руб.

Но логичнее инвестору продать блок с премией к рынку. То есть 25% по цене 5 руб.

Это будет 130 млрд.

У меня только 19% казначеек. Если я покупаю где-то 6%, то трачу 25 млрд руб.

Продавая потом 25% стратегу, я теряю контроль.

В сумме, купив и продав, у меня останется: -25+130=105 млрд, или всего 230 млрд.

В принципе норм. Можно уже много чего намодернизировать.

Но сделай я так, я бы не был Сечиным, потому что ему надо все контролировать, а тут у «стратега» пакет будет такой же как и у меня почти.

И тут я захожу в тупик. Купить 6% недостаточно, чтобы сохранить контроль. А покупать все доли у ФСК и Русгидро 18,6%+4,9% = 23,5% будет стоить 98 млрд.

Потратив 80% своего кэша, я получу суммарно на ИнтерРАО Капитал 42,5%.

Придется выставлять оферту минорам. А это еще расходы.

Выкупать 23,5% у Русгидры и ФСК мне рискованно по нескольким причинам:

- весь кэш потрачу, а что если сделка по продаже блокпакета «стратегу» сорвется?

- обойдя оферту через схемы, опять СМИ напишут про меня: Сечин всех кинул.

А кто купит блокпакет ИнтерРАО заплатив за него $2 млрд?

И зачем он там нужен? Думаю это ключевой вопрос.

Я Игорь Иванович, сижу, читаю Коммерсант, и не понимаю: зачем мне все это надо?

Может конечно через такую хитрую схему Росимущество или Ростех какой-нить может профинансировать частично инвестпрограммы ФСК и Русгидро, выкупив пакет в ИнтерРАО, и «раскольцевав» тем самым владение энергокомпаний, а потом загнав этот пакет лояльному стратегу. Но в этом случае тогда зачем ИнтеРАО самой выкупать акции? Не логично.

P.s. Хотя с другой стороны, чего я цепляюсь за это ИнтерРАО? У меня же есть Роснефть! Нельзя же все и везде контролировать… Главное чтобы Владимир Владимирович был доволен.

Вывод: пока не ясен конечный возможный покупатель блока в IRAO, сделка может не состояться, потому что пока не сильно понятно, зачем она нужна Сечину.

http://mozgovik.com/

Структуры «Интер РАО» вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

Структуры «Интер РАО» вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

17 мая 2018

«Интер РАО» или дружественные ей структуры могут летом завершить консолидацию акционерного капитала госхолдинга: у ФСК и «РусГидро» будут выкуплены 23,5% акций. На это, по оценкам аналитиков, придется потратить до 100 млрд. руб., но эти средства у компании есть. В итоге ключевой акционер «Роснефти» «Роснефтегаз» и само «Интер РАО» укрепят свой неформальный контроль над госхолдингом, а ФСК и «РусГидро» получат средства для своих инвестпроектов.

МОСКВА, 17 мая — Федеральная сетевая компания (ФСК, принадлежит «Россетям», управляет магистральными сетями) инициировала переговоры с «Интер РАО» по продаже своей доли в холдинге (18,57%), сообщили «Коммерсанту» источники, знакомые с ходом обсуждения. Один из них утверждает, что ФСК решила выйти из актива на волне роста котировок «Интер РАО».

Контроль над госхолдингом сейчас размыт, его удерживают «Интер РАО Капитал» с квазиказначейским пакетом в 18,4% и «Роснефтегаз» — с 27,63%. Советы директоров «Интер РАО» и «Роснефтегаза» возглавляет глава «Роснефти» Игорь Сечин, напоминает газета. Еще 4,92% у «РусГидро», free–float — 30,52% (при этом, как утверждают источники «Коммерсанта», до 12% акций собрали пенсионные фонды УК «Лидер», возможно, речь идет об НПФ «Газфонд»). Получить комментарии «Лидера» не удалось.

Ранее в мае «Коммерсант» сообщал, что из капитала «Интер РАО» может выйти и «РусГидро», которая ведет переговоры о продаже пакета «Интер РАО Капитал» (предварительные договоренности достигнуты в конце марта). Цена сделки, по данным издания, будет ниже рынка: 17,172 млрд. руб. (3,3463 руб. за акцию), дисконт к цене на тот момент составлял 8,8% (16 мая на бирже бумага стоила 3,98 руб.). Условиями предусмотрена рассрочка оплаты на 18 месяцев с равными ежеквартальными платежами и годовой lock–up на продажу и залог покупаемых акций.

В «РусГидро» тему не комментируют, отмечает газета, но, по данным ее источника, компания считает конфигурацию выгоднее продажи акций на рынке. По его словам, «РусГидро» стремится продать акции до конца мая, ожидая снижения цены после закрытия реестра акционеров на получение дивидендов (1 июня). Другой собеседник «Коммерсанта» утверждает, что сделку в эти сроки закрыть не успеют, вероятно, это произойдет к концу июня. Сделка нужна «РусГидро», чтобы компенсировать CAPEX строительства четырех ТЭС на Дальнем Востоке (программа «4х4», 118,4 млрд. руб.).

Контуры сделки с ФСК пока менее четкие, отмечает газета. Рыночная стоимость ее пакета — около 76,6 млрд. руб. Сделка может идти с дисконтом, но он в случае с ФСК будет выше из–за величины пакета — «плюс 3% к дисконту для «РусГидро„», говорит один из источников издания. Он уточнил, что, скорее всего, ФСК продаст бумаги в два этапа, сделку планируется закрыть к концу июня — началу июля. Но параметры обеих сделок могут измениться, уточнил он. «Коммерсант» обратился с запросом к представителю Дмитрия Медведева Наталье Тимаковой, но она перенаправила газету в Минэнерго, а там ей сказали, что „это вопрос отдельных АО“. В аппарате и.о. вице–премьера Аркадия Дворковича отослали к и.о. первого вице–премьера Игоря Шувалова, но там не ответили. В аппарате вице–премьера Дмитрия Козака (будет курировать промышленность в новом правительстве) сказали, что это еще не их вопрос, отмечает «Коммерсант».

Владимир Скляр из «ВТБ Капитала», слова которой приводит газета, считает, что продажа пакета ФСК логична: в России совмещение сетевого бизнеса и генерации запрещено. Кроме того, в свете планов по цифровизации сетей (инвестиции в 1,5 трлн руб. до 2030 года) ФСК может использовать деньги для финансирования программы.

Но цепочка сделок не предполагает увеличения пакета «Интер РАО Капитал» выше 30%, что вынудило бы выставлять оферту по выкупу акций у других акционеров, говорит один из собеседников газеты. «Разрабатывается сложная схема продажи. Часть акций будет куплена „Интер РАО Капитал“, часть — сторонней компанией, которая впоследствии войдет в структуру „Интер РАО„»,— утверждает он. Источники издания ранее говорили, что после покупки акций у «РусГидро» «Интер РАО» может погасить квазиказначейский пакет, что увеличит долю «Роснефтегаза» в «Интер РАО» до 36,08%, но избавит от оферты. В «Интер РАО» этот вариант опровергали, говоря, что пакет предназначен для некоего иностранного инвестора. Сейчас в «Интер РАО» от комментариев отказались. В ФСК сообщили, что для продажи акций нужно решение правительства, но в компании о таком не знают, пишет «Коммерсант». Интер РАО впечатлила рынок результатами за 1 квартал 2018 года

Интер РАО впечатлила рынок результатами за 1 квартал 2018 года

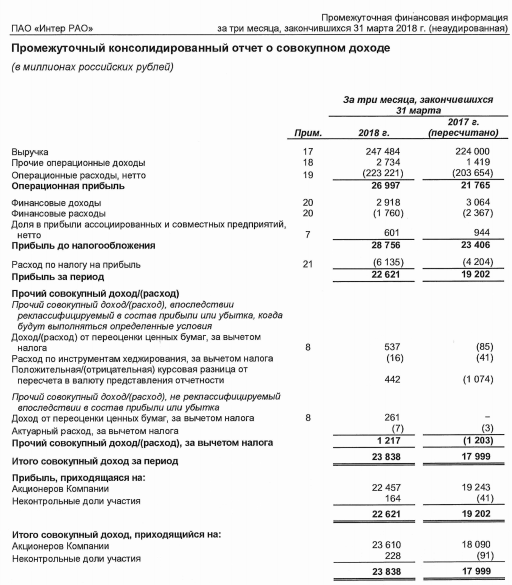

Чистая прибыль «Интер РАО» по МСФО в 1 квартале 2018 года выросла до 22,6 млрд рублей, что на 17,8% выше показателя за аналогичный период 2017 года (19,2 млрд рублей), говорится в релизе компании.

«Интер РАО» показало сильные результаты за 1к18 по МСФО, которые превысили наши прогнозы. Показатели за 1 квартал 2018 года, в том числе рост прибыли почти на 20%, говорят в пользу нашего мнения об инвестиционной привлекательности компании. Руководство подтвердило планы приобретения новых активов и модернизации мощностей. Мы обновили модель компании с учетом последних данных, однако рассчитанная нами прогнозная цена через 12 месяцев остается без изменений на уровне 7,80 руб. (ожидаемая полная доходность – 104%). Рекомендация по акциям компании прежняя – «покупать».

Чистая прибыль выросла почти на 20%. Интер РАО показало впечатляющие результаты за 1к18. Выручка увеличилась на 10% г/г, до 247 484 млн руб. (соответствует нашему прогнозу), чему способствовал вклад ДПМ в выручку от поставок мощности и наращивание сбытового бизнеса. Общие затраты также подросли на 10 г/г, до 223 221 млн руб., поскольку компания начала учитывать операционные расходы по калининградским ТЭС. Скорректированная EBITDA составила 34 786 млн руб. (+19% г/г), превысив наш прогноз на 6%. Чистая прибыль достигла 22 621 млн руб., на 18% выше уровня годичной давности и на 7% лучше нашего прогноза. Чистая денежная позиция, скорректированная на расходы по финансовому лизингу, выросла до 160,9 млрд руб., что соответствует 48% рыночной капитализации компании.

Итоги телеконференции:

Прогноз по EBITDA на весь 2018 г. был подтвержден на уровне 105–110 млрд руб., при этом руководство считает преждевременным давать прогнозы по чистой прибыли на данном этапе. Как было отмечено, оценка EBITDA не учитывает положительный вклад аренды калининградских ТЭС у «Роснефтегаза», который может быть в полной мере отражен в результатах за 2к18.

Проекты модернизации остаются в числе приоритетных: компания планирует модернизировать до 25% мощностей начиная с 2021 г.

Новая долгосрочная опционная программа будет обсуждаться в ближайшем будущем, но в любом случае потребует одобрения совета директоров.

Ввод в эксплуатацию калининградских ТЭС был одной из главных причин сокращения чистой денежной позиции в 1к18 по сравнению с уровнем конца 2017 г., поскольку в отчетности по МСФО учтены обязательства по финансовому лизингу двух ТЭС в марте 2018 г. Согласно условиям лизинга, выручка и затраты по этим мощностям консолидируются и, по словам финдиректора «Интер РАО», будут иметь «положительный финансовый эффект».

Дивидендная политика в настоящий период не пересматривается. Ее текущая версия предполагает выплату в качестве дивидендов 25% чистой прибыли по МСФО, что, по нашим расчетам, соответствует дивидендной доходности за весь 2018 г. в 3,9%.

Импульс к росту в ближайшем будущем. На наш взгляд, «Интер РАО» показала сильные результаты, которые подтверждают потенциал дальнейшего повышения прибыльности и могут оказать поддержку котировкам акций компании. Учитывая перспективы участия в масштабных проектах модернизации, приобретения новых активов и принятия новой опционной программы, акции могут получить импульс к росту в ближайшем будущем. Мы подтверждаем рекомендацию «покупать».

ВТБ Капитал Интер РАО – мсфо

Интер РАО – мсфо

104 400 000 000 акций moex.com/s909

Free-float 29%

Капитализация на 17.05.2018г: 428,040 млрд руб

Общий долг на 31.12.2016г: 163,689 млрд руб

Общий долг на 31.12.2017г: 177,573 млрд руб

Общий долг на 31.03.2018г: 190,141 млрд руб

Выручка 2015г: 831,987 млрд руб

Выручка 1 кв 2016г: 232,001 млрд руб

Выручка 2016г: 868,182 млрд руб

Выручка 1 кв 2017г: 224,000 млрд руб

Выручка 2017г: 917,049 млрд руб

Выручка 1 кв 2018г: 247,784 млрд руб

Операционная прибыль 2015г: 25,743 млрд руб

Операционная прибыль 1 кв 2016г: 21,477 млрд руб

Операционная прибыль 2016г: 68,548 млрд руб

Операционная прибыль 1 кв 2017г: 21,765 млрд руб

Операционная прибыль 2017г: 56,120 млрд руб

Операционная прибыль 1 кв 2018г: 26,997 млрд руб

Прибыль 2015г: 23,822 млрд руб

Прибыль 1 кв 2016г: 17,074 млрд руб

Прибыль 6 мес 2016г: 61,994 млрд руб

Прибыль 9 мес 2016г: 68,356 млрд руб

Прибыль 2016г: 61,312 млрд руб

Прибыль 1 кв 2017г: 19,202 млрд руб

Прибыль 6 мес 2017г: 29,947 млрд руб

Прибыль 9 мес 2017г: 40,750 млрд руб

Прибыль 2017г: 54,448 млрд руб – Р/Е 7,9

Прибыль 1 кв 2018г: 22,621 млрд руб

www.interrao.ru/investors/financial-information/financial-reporting/#341

Интер РАО ЕЭС – рсбу

Общий долг на 31.12.2016г: 7,941 млрд руб

Общий долг на 31.12.2017г: 37,763 млрд руб

Общий долг на 31.03.2018г: 45,709 млрд руб

Выручка 2016г: 43,180 млрд руб

Выручка 1 кв 2017г: 8,560 млрд руб

Выручка 2017г: 40,975 млрд руб

Выручка 1 кв 2018г: 9,742 млрд руб

Прибыль 2016г: 97,475 млрд руб

Прибыль 1 кв 2017г: 15,54 млн руб

Прибыль 6 мес 2017г: 4,10 млрд руб

Прибыль 9 мес 2017г: 5,44 млрд руб

Прибыль 2017г: 15,669 млрд руб – Р/Е 27,2

Прибыль 1 кв 2018г: 1,293 млрд руб

www.interrao.ru/investors/financial-information/financial-reporting/#341

Желание Интер РАО Капитал и Роснефтегаза увеличить долю в Интер РАО

Желание Интер РАО Капитал и Роснефтегаза увеличить долю в Интер РАО

СМИ узнали о планах ФСК продать свою долю в Интер РАО

Принадлежащая Россетям Федеральная сетевая компания начала переговоры с Интер РАО о продаже своей доли в холдинге (18,57%). Об этом сообщает газета Коммерсантъ со ссылкой на источники, знакомые с ходом обсуждения. Пакет ФСК оценивается в 76 млрд руб. По словам одного из собеседников газеты, ФСК решила выйти из актива на волне роста котировок Интер РАО. Бумаги будут проданы, скорее всего, в два этапа. Закрытие сделки планируется к концу июня — началу июля. При этом она может идти с дисконтом.

С учетом того, что о продаже своей доли в Интер РАО чуть ранее заявляло РусГидро (принадлежит пакет в 4,92%), Интер РАО Капитал и Роснефтегаз могут суммарно сконцентрировать пакет в 69,5% акций Интер РАО. Отметим, что выкупаемые доли не предполагают оферту миноритарным акционерам. Однако мы видим желание Интер РАО Капитал и Роснефтегаза увеличить долю в Интер РАО, что может стать причиной дальнейшей скупки.

Промсвязьбанк Интер РАО - итоги телеконференции нейтральны для акций

Интер РАО - итоги телеконференции нейтральны для акций

Интер РАО: итоги телеконференции по результатам за 1К18

Прогноз на 2018. Компания подтвердила прогноз по EBITDA 2018 в размере 105-110 млрд руб., что выше текущего консенсус-прогноза Bloomberg (92.8 млрд руб.).

Модернизация. Интер РАО считает, что подход LCOE (по приведенной стоимости электроэнергии), ассоциированный с механизмом ДПМ-2 для глубокой модернизации старых тепловых мощностей и долгосрочный шестилетний KOM для дорогостоящих ремонтных работ, должны дополнять друг друга в качестве механизмов для привлечения инвестиций. Компания рассчитывает обновить 7.7 ГВт мощностей и ожидает, что методология модернизации примет окончательную форму в ближайшие недели. Компания считает, что локализация на 90% — выполнимая задача, но последнее слово за Минпромом.

Покупка доли HYDR и казначейских акций. Интер РАО отказалась обсуждать свои возможные планы по покупке 4.9% своих акций, принадлежащих Русгидро в настоящее время, сославшись на коммерческие переговоры. Кроме того, компания еще раз заявила, что не рассматривает погашение или продажу своей казначейской доли (18.4%) и по-прежнему планирует привлечь одного или нескольких иностранных стратегических инвесторов в свой акционерный капитал в будущем.

Калининградские ТЭС. Ввод в эксплуатацию двух электростанций в Калининграде (ООО Калининградская генерация), принадлежащих Роснефтегазу, но арендованных Интер РАО (Талаховская и Маяковская ТЭС), уже отражен в дополнительных статьях затрат в 1К18, но компания заявила, что это также окажет влияние на ее выручку в последующих кварталах.

Мы услышали мало новой информации, поэтому мы считаем конференцию НЕЙТРАЛЬНОЙ для акций.

АТОН Опубликованные результаты Интер РАО за 1 квартал сильные - позитивно для акций

Опубликованные результаты Интер РАО за 1 квартал сильные - позитивно для акций

Интер РАО опубликовала сильные результаты по МСФО за 1К18

Выручка составила 247.5 млрд руб. (+10% г/г) на фоне ввода в эксплуатацию энергоблоков Верхнетагильской и Пермской ГРЭС в июне-июле 2017, роста эффективных цен в сегменте сбыта и увеличения доходов от отпуска тепловой энергии. EBITDA, по нашим оценкам, достигла 33.3 млрд руб. (+24% г/г) благодаря повышению рентабельности в сбытовом сегменте, генерации и трейдинге. Чистая прибыль составила 22.5 млрд руб. (+17% г/г), что в основном отражает более высокий показатель EBITDA. FCF подскочил до солидного значения 5.7 млрд руб. (против минус 2.6 млрд руб. в 1К17), отражая заметное снижение капзатрат до 3.6 млрд руб. в 1К18 (-39% г/г), что было дополнительно поддержано ростом операционного денежного потока в 2.8x г/г. Денежные средства, включая краткосрочные депозиты, достигли 174.8 млрд руб. (+6% по сравнению с концом 2017), в результате чего чистый долг (без учета обязательств по аренде, связанных с калининградскими ТЭС, принадлежащими Роснефтегазу), составил минус 161 млрд руб. (против минус 148.2 млрд руб. на конец 2017).

ПОЗИТИВНО для акций — результаты выглядят сильными и отражают существенное укрепление рентабельности сбытового сегмента (которая еще больше вырастет во 2П18 после внедрения модели надбавки на основе эталонных затрат) наряду с новыми объектами ДПМ, запущенными в середине 2018 года. Мы подчеркиваем, что Интер РАО по-прежнему предлагает чрезвычайно низкие мультипликаторы — EV/EBITDA 2018П 2.0x, доходность FCF 2018П 21%. Использование денежных средств, которые продолжают накапливаться от квартала к кварталу на фоне роста FCF, является основной проблемой для компании. Инвесторы задаются вопросом, почему Интер РАО не увеличивает дивиденды, вместо того, чтобы просто копить денежные средства, и это частично объясняет ее низкие оценки, на наш взгляд. Мы сохраняем нашу рекомендацию ДЕРЖАТЬ, так как в настоящее время мы не видим явных катализаторов для бумаги.

АТОН

Для "ФСК ЕЭС" и "РусГидро" продажа акций "Интер РАО" позитивна

Для "ФСК ЕЭС" и "РусГидро" продажа акций "Интер РАО" позитивна

Интер РАО может купить свои акции у Русгидро и ФСК

По данным Коммерсанта, Интер РАО ведет переговоры с Русгидро и ФСК — своими акционерами — о приобретении собственных акций. Русгидро в настоящее время принадлежит 4.92%, а ФСК — крупный держатель с пакетом 18.57% акций. Сделка может состояться с дисконтом к текущей рыночной цене — у Русгидро акции могут быть куплены по цене 3.35 руб. или с дисконтом 16%, тогда как ФСК может продать свою гораздо большую долю с более высоким дисконтом к текущей рыночной цене. Интер РАО может выплачивать Русгидро эту сумму частями в течение 18 месяцев ежеквартально с обязательством не продавать акции в течение одного года. Сделка с Русгидро может быть закрыта к концу мая, а покупка пакета акций ФСК может произойти этим летом. Кроме того, Коммерсант сообщает, что сделка будет структурирована таким образом, чтобы Интер РАО Капитал, 100%-ая «дочка» Интер РАО, в настоящее время владеющая 18.4% Интер РАО, не превысила порог в 30%, чтобы избежать выставления обязательной оферты — часть акций будет приобретена другой компанией, аффилированной с Интер РАО.

Приобретение ФСК и Русгидро Интер РАО приведет к увеличению доли казначейских акций с текущих 18.4% до огромного значения в 41.9%. Исходя из текущей рыночной капитализации Интер РАО, последней придется потратить до 98 млрд руб., хотя, вероятно, сумма будет меньше, поскольку компания, как предполагается, приобретет акции с дисконтом. У Интер РАО достаточно денежных средств (175 млрд руб. на конец 1К18) для реализации этих покупок, но они вряд ли обрадуют инвесторов, учитывая, что: 1). сделки не предполагают оферты; 2). неясно что компания сделает со своей огромной долей казначейских акций впоследствии — она продолжает утверждать, что она против их погашения. Учитывая все вышесказанное, мы считаем, что сделки ПОЗИТИВНЫ для ФСК и Русгидро, особенно для первой, у которой доля Интер РАО составляет 34% от ее собственной рыночной капитализации, так как обе компании избавятся от непрофильных активов и привлекут денежные средства. Для Интер РАО эта новость выглядит нейтральной/негативной, поскольку сделки вряд ли повлияют на ее дивидендную политику, которая остается весьма умеренной, хотя представляется логичным для компании инвестировать свои денежные средства в собственные акции, которые остаются крайне дешевыми — EV/EBITDA 2018П 2.0x и доходность FCF 2018П более 20%.

АТОН ФСК инициировала переговоры с "Интер РАО" по продаже своей доли в 18,57% в холдинге

ФСК инициировала переговоры с "Интер РАО" по продаже своей доли в 18,57% в холдинге

МОСКВА, 17 мая — ПРАЙМ. ФСК инициировала переговоры с «Интер РАО» <IRAO по продаже своей доли в 18,57% в холдинге, компания решила выйти из актива на волне роста котировок «Интер РАО», пишет в четверг газета «Коммерсант» со ссылкой на источники. Контроль над госхолдингом сейчас удерживают «Интер РАО Капитал» с квазиказначейским пакетом в 18,37% и «Роснефтегаз» — с 27,63%. Еще 4,92% у «Русгидро», free-float — 30,52%, отмечает издание. Рыночная стоимость пакета ФСК — около 76,6 миллиарда рублей. Сделка может идти с дисконтом, но он в случае с ФСК будет выше из-за величины пакета — «плюс 3% к дисконту для „Русгидро“, ссылается газета на источник. Он уточнил, что, скорее всего, ФСК продаст бумаги в два этапа, сделку планируется закрыть к концу июня — началу июля. Но параметры могут измениться, уточнил источник газеты. Владимир Скляр из „ВТБ Капитала“ считает, что продажа пакета ФСК логична: в России совмещение сетевого бизнеса и генерации запрещено. Кроме того, в свете планов по цифровизации сетей ФСК может использовать деньги для финансирования программы. Между тем цепочка сделок не предполагает увеличения пакета „Интер РАО Капитал“ выше 30%, что вынудило бы выставлять оферту по выкупу акций у других акционеров, пояснил газете собеседник. Скляр отмечает, что „Интер РАО“ наконец нашло применение для текущей денежной позиции в 143 миллиарда рублей, на выкуп долей может уйти 90-100 миллиардов рублей. Газета напоминает, что из капитала „Интер РАО“ может выйти и „Русгидро“, которая ведет переговоры о продаже пакета „Интер РАО Капитал“. По словам источника газеты, „Русгидро“ стремится продать акции до конца мая, ожидая снижения цены после закрытия реестра акционеров на получение дивидендов 1 июня. Другой собеседник издания утверждает, что сделку в эти сроки закрыть не успеют, вероятно, это произойдет к концу июня. Сделка нужна „Русгидро“, чтобы компенсировать capex строительства четырех ТЭС на Дальнем Востоке, пишет газета. «Интер РАО» закольцуют. Его структуры вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

«Интер РАО» закольцуют. Его структуры вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

Как выяснил “Ъ”, «Интер РАО» или дружественные ей структуры могут летом завершить консолидацию акционерного капитала госхолдинга: у ФСК и «РусГидро» будут выкуплены 23,5% акций. На это, по оценкам аналитиков, придется потратить до 100 млрд руб., но эти средства у компании есть. В итоге ключевой акционер «Роснефти» «Роснефтегаз» и само «Интер РАО» укрепят свой неформальный контроль над госхолдингом, а ФСК и «РусГидро» получат средства для своих инвестпроектов.

www.kommersant.ru/doc/3630110

Акции Интер РАО получили новый драйвер

Акции Интер РАО получили новый драйвер

«Интер РАО» представила консолидированную отчетность за 1К18, которая оказалась немного лучше как наших ожиданий, так и консенсуса:

Рост выручки составил 10,5% г/г., до 247,5 млрд руб., рост EBITDA составил 18,5%, рост чистой прибыли составил 17,8%. Капитальные расходы сократились на 39,5%, до 3,6 млрд руб. Основным драйвером роста EBITDA стал сбытовой сегмент, далее – генерация и трейдинг. На отчетность оказал влияние стандарт МСФО 16 «Аренда», из-за которого Группа признала обязательства по аренде в размере 35,6 млрд руб., большая часть которых приходится на долгосрочные обязательства по лизингу станций в Калининграде.

После отчетности менеджмент провел конференц-звонок. Основные моменты:

— руководство подтвердило план EBITDA'18 на уровне 105-110 млрд руб., по чистой прибыли прогноз дан не был,

— что касается проектов в Калининграде: обязательства по аренде будут расти по мере фактического ввода станций в эксплуатацию, но в то же время и выручка от продажи мощности будет увеличиваться,

— менеджмент может в будущем приступить к разработке новой опционной программы,

— комментариев касательно выкупа доли «РусГидро»/«ФСК» в «Интер РАО» дано не было, но было сообщено, что предложения поступают, и менеджмент заинтересован в привлечении стратегического инвестора,

— проблем с последним траншем за «Иркутскэнерго» в размере 3 млрд руб. от Тельмамской ГЭС, подконтрольной En+, менеджмент не ожидает (оплата должна поступить в мае 2018 г.)

По итогам пресс-конференции мы подтверждаем нашу рекомендацию «покупать» акциям «Интер РАО» (наша целевая цена акции – 4,6 руб.) и отмечаем, что помимо участия в программе модернизации мощностей и возможности инвестирования свободных денежных средств в прибыльные проекты, акции «Интер РАО» получают еще один драйвер – возможный выкуп своего пакета у «РусГидро» или «ФСК».

Адонин Алексей

ИК «Велес Капитал»

Акции "Интер РАО" получили новый драйвер - возможный выкуп своего пакета у "РусГидро" или "ФСК ЕЭС" 16.05.2018 17:15

Акции "Интер РАО" получили новый драйвер - возможный выкуп своего пакета у "РусГидро" или "ФСК ЕЭС" 16.05.2018 17:15«Интер РАО» представила консолидированную отчетность за 1К18, которая оказалась немного лучше как наших ожиданий, так и консенсуса:

Рост выручки составил 10,5% г/г., до 247,5 млрд руб., рост EBITDA составил 18,5%, рост чистой прибыли составил 17,8%. Капитальные расходы сократились на 39,5%, до 3,6 млрд руб. Основным драйвером роста EBITDA стал сбытовой сегмент, далее – генерация и трейдинг. На отчетность оказал влияние стандарт МСФО 16 «Аренда», из-за которого Группа признала обязательства по аренде в размере 35,6 млрд руб., большая часть которых приходится на долгосрочные обязательства по лизингу станций в Калининграде.

После отчетности менеджмент провел конференц-звонок. Основные моменты:

— комментариев касательно выкупа доли «РусГидро»/«ФСК» в «Интер РАО» дано не было, но было сообщено, что предложения поступают, и менеджмент заинтересован в привлечении стратегического инвестора,

По итогам пресс-конференции мы подтверждаем нашу рекомендацию «покупать» акциям «Интер РАО» (наша целевая цена акции – 4,6 руб.) и отмечаем, что помимо участия в программе модернизации мощностей и возможности инвестирования свободных денежных средств в прибыльные проекты, акции «Интер РАО» получают еще один драйвер – возможный выкуп своего пакета у «РусГидро» или «ФСК».

https://www.finam.ru/analysis/marketnews/akcii-inter-rao-poluchili-eshe-odin-draiyver-vozmozhnyiy-vykup-svoego-paketa-u-rusgidro-ili-fsk-ees-20180516-17150/?utm_source=finam_inr&utm_medium=lenta&utm_campaign=news_to_finam Группа Интер РАО отчиталась о росте прибыли

Группа Интер РАО отчиталась о росте прибыли

«Интер РАО» отчиталась о росте EBITDA на 23,5% до 33,3 млрд руб. и подтвердила свой годовой прогноз по EBITDA 105-110 млрд руб.

Выручка выросла на 10,5% до 247,5 млрд руб. в основном за счет сбытового сегмента, где поступления увеличились на 11,5% до 164,7 млрд руб за счет роста тарифов и числа потребителей. Выручка в генерации в РФ выросла на 7,9% до 34,2 млрд руб. на фоне ввода 1,55 ГВт новой мощности, а также повышения цен на мощность. Поступления от теплогенерации в РФ остались примерно на уровне прошлого года, 24,3 млрд.руб. (+0,5%).

Чистая прибыль акционеров составила 22,5 млрд руб. (+16,7%). Свободный денежный поток составил в 1К 2018 5,9 млрд руб. против -2 млрд руб годом ранее на фоне 40%-го сокращения капвложений и роста операционного денежного потока в 2,4х раза.

Чистый долг остается отрицательным – 125,7 млрд руб. или ~19% всех активов.

Результаты в целом нейтральны. Компания остается привлекательной с точки зрения роста прибыли, улучшения денежного потока, а также кредитных метрик, но распределение прибыли на дивиденды остается слабым моментом. Дивиденд за 2017 год составит 13 коп с доходностью 3,3%, что заметно ниже, чем по генерации в РФ в среднем.

Малых Наталия

ГК «ФИНАМ» ИнтерРАО - менеджмент сохраняет прогноз EBITDA в 18г в диапазоне 105−110 млрд руб

ИнтерРАО - менеджмент сохраняет прогноз EBITDA в 18г в диапазоне 105−110 млрд руб

Менеджмент «Интер РАО» сохраняет прогноз по уровню показателя EBITDA по итогам 2018 г. в диапазоне 105−110 млрд рублей, сообщил во время телефонной конференции руководитель финансово-экономического центра «Интер РАО» Евгений Мирошниченко.«Предвосхищая ваши вопросы, скажу, что мы сохраняем прогноз по EBITDA по итогам 2018 г. в размере 105−110 млрд руб.»

Оценки по объему чистой прибыли по итогам 2018 г. не называются.

«Чистая прибыль — будет понятно ближе к концу года, поскольку связано это было с разным количеством оценочных суждений и факторов»

BigpowerNews Интер РАО - не ждет сложностей с финальной выплатой En+ за «Иркутскэнерго» из-за санкций

Интер РАО - не ждет сложностей с финальной выплатой En+ за «Иркутскэнерго» из-за санкцийМенеджмент «Интер РАО» не ждет сложностей с выплатой структуры En+ последнего транша за «Иркутскэнерго» в размере 3 млрд руб. после попадания компании, подконтрольной Олегу Дерипаске, под санкции США.

Об этом сообщил в ходе телефонной конференции руководитель финансово-экономического центра «Интер РАО» Евгений Мирошниченко^

«Платеж остался один — на 3 млрд (руб.) и там все подкреплено банковскими гарантиями, никаких сложностей не ожидаем»

Финанз Интер РАО - чистая прибыль за I квартал 2018 года составила 22,6 млрд рублей, +17,8% г/г

Интер РАО - чистая прибыль за I квартал 2018 года составила 22,6 млрд рублей, +17,8% г/г

Группа «Интер РАО» опубликовала промежуточную финансовую информацию по международным стандартам за I квартал 2018 года.

Выручка Группы выросла на 10,5% (23,5 млрд рублей) и составила 247,5 млрд рублей

Операционные расходы возросли по сравнению с сопоставимым периодом на 19,6 млрд рублей (9,6%) и составили 223,2 млрд рублей, что ниже динамики роста выручки.

Показатель EBITDA составил 34,8 млрд рублей, увеличившись на 18,5%

Чистая прибыль за I квартал 2018 года составила 22,6 млрд рублей, увеличившись относительно сопоставимого периода на 3,4 млрд рублей.

пресс-релиз

Интер РАО может показать рост чистой прибыли на 14% за 1 квартал

Интер РАО может показать рост чистой прибыли на 14% за 1 квартал

Завтра «Интер РАО» представит отчетность по МСФО за 1 квартал 2018 года. Конференц-звонок назначен на 12:00 МСК среды.

Мы ожидаем роста выручки компании на 5%, EBITDA – на 3%, чистой прибыли на 14%.

Адонин Алексей

Основной вклад в рост выручки должны внести поступления за мощность по новым станциям – за прошедшие 12 месяцев компания ввела 2 085 МВт новых мощностей (903 МВт на Пермской ГРЭС, 447 МВт на Верхнетагильской ГРЭС, 418 МВт на Затонской ТЭЦ в Уфе и 316 МВт на Маяковской и Талаховской ТЭС в Калининградской области).

Компания уже опубликовала производственные результаты за 1К18 – так, снижение выработки вызвано в первую очередь выводом из эксплуатации старых неэффективных станций, это должно позитивно отразиться на рентабельности; отпуск тепла и объём реализации электроэнергии сбытами выросли на 5% г/г.

Что касается сегментов, мы ожидаем позитивной динамики российской генерации и сбытового сегмента, трейдинг должен показать рост благодаря резкому росту импорта электроэнергии (+70% г/г – основной вклад – Казахстан). По зарубежной генерации мы ожидаем небольшой негативной динамики из-за снижения выработки на -12,1% г/г.

На конференц-звонке мы ожидаем услышать информацию касательно хода обсуждения механизма модернизации станций, большой интерес представляют планы менеджмента по выкупу доли «Интер РАО» в «РусГидро» (на данный момент она составляет 4,9%). Кроме того, будут интересны комментарии касательно возможных сделок M&A, Калининградских проектов, использования свободных денежных средств и будущего распределения дивидендов.

ИК «Велес Капитал»

Беларусь с начала 2018г экспортировала втрое больше электроэнергии, чем за весь 2017г

Беларусь с начала 2018г экспортировала втрое больше электроэнергии, чем за весь 2017г

17:37 14.05.2018

Беларусь с начала 2018 года экспортировала 420 млн кВт.ч, что почти в 3 раза больше, чем за весь 2017 год.

«С начала нынешнего года страна экспортировала около 420 млн кВт.ч», — сообщил на форуме «Атомэкспо» в Сочи заместитель премьер-министра страны Владимир Семашко, которого цитирует госагенство БелТА.

Как сообщалось со ссылкой на министерство энергетики, в 2017 году в целом Беларусь экспортировала 147,5 млн кВт.ч.

По словам вице-премьера, увеличение экспорта электроэнергии происходит на фоне полного отказа от импорта электроэнергии. «У нас 5-10 лет назад при нашем энергопотреблении в 32-33 млрд кВт.ч в год импортировали из России до 7,5 млрд кВт.ч, еще 2,5 млрд кВт.ч — из Украины. С 2018 года мы прекратили импорт электроэнергии, потому что модернизировали свою энергетику. Мы самодостаточны, чтобы обеспечить себя своей энергией», — подчеркнул он.

Кроме того, В.Семашко заявил, что Белоруссия намерена сохранить статус нетто-экспортера и после создания общего электроэнергетического рынка ЕАЭС и ввода в эксплуатацию БелАЭС. «Наша энергия как более дешевая будет востребована на этом рынке», — отметил вице-премьер.

В начале марта тогдашний министр энергетики Белоруссии Владимир Потупчик говорил, что страна в 2017 году сократила экспорт электроэнергии по сравнению с 2016 годом на 7,9% до 147,5 млн кВт.ч.

РоманП., А мэс разве не в Мосэнерго?

Тимофей Мартынов, нет это Мосэнергосбыт развитие.

sbis.ru/contragents/7736248324/773601001

Они при первом выкупе перевели туда с Мосэнергосбыта 12 млрд. при этом оценив весь Мосэнергосбыт в 10.5 млрд.(40коп. за акцию) при отсутствии долгов. Часть денег МЭС-развитие насколько знаю положило в Банк Пересвет, предполагаю за хороший «откат».

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций