Акрон - ВЭБ продает 20% ВКК (калийный проект Акрона)

Внешэкономбанк выставил на продажу 20% минус одна акция Верхнекамской калийной компании (ВКК) — оператор калийного проекта Акрона.

Начальная цена пакета — 10,6 млрд рублей (по оценке Ernst &Young).

Шаг аукциона — 10 млн рублей.

Заявки на участие в аукционе принимаются до 11 мая, его итоги будут подведены 22 мая.

У Акрона есть преимущественное право выкупа доли ВЭБа в ВКК. Но решение пока не принято — все будет зависеть от стоимости пакета, определенной по итогам аукциона.

Финмаркет

| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 582,6 млрд |

| Выручка | 179,5 млрд |

| EBITDA | 68,7 млрд |

| Прибыль | 35,7 млрд |

| Дивиденд ао | 427 |

| P/E | 16,3 |

| P/S | 3,2 |

| P/BV | 2,9 |

| EV/EBITDA | 8,8 |

| Див.доход ао | 2,7% |

| Акрон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Акрон акции

15850₽ -2.1%

-

В 2017 году Акрон планирует увеличить выпуск на 12%

В 2017 году Акрон планирует увеличить выпуск на 12%

Результаты за 2016 г. по МСФО: снижение рентабельности из-за падения цен на удобрения

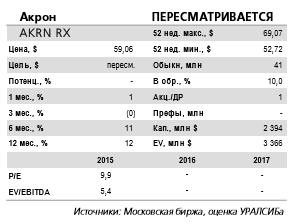

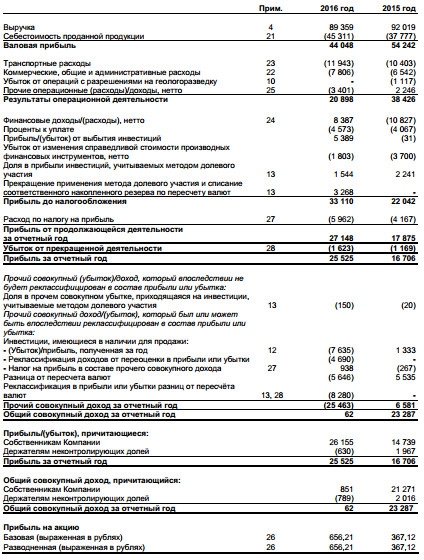

EBITDA снизилась на 27%. Вчера Акрон опубликовал консолидированные результаты за 2016 г. по МСФО. Выручка снизилась на 3% (здесь и далее год к году) до 89 млрд руб., EBITDA (скорректированная на показатели проданного в августе 2016 г. предприятия ХунжиАкрон) упала на 27% до 29,9 млрд руб., а рентабельность по EBITDA опустилась на 12 п.п. до 33%. Чистая прибыль выросла на 53% до 25,5 млрд руб. благодаря реклассификации доли в компании Grupa Azoty (она отнесена к инвестициям, удерживаемым для продажи) и доходу от курсовых разниц. Чистый долг по итогам года практически не изменился, тогда как уровень долговой нагрузки поднялся с 1,2 до 1,7 по показателю Чистый долг/EBITDA.

Рентабельность ухудшилась из-за снижения цен. Несмотря на рост объемов продаж основной продукции на 13% до 6,4 млн т., финансовые показатели находились под давлением из-за снижения цен. Так, цены, достигшие по некоторым типам продукции во 2 п/г многолетних минимумов, в среднем по ключевым продуктам снизились на 18-39%. Что касается спроса на продукцию Акрона, то среди всех рынков сбыта компании лучшую динамику он показал на внутреннем российском рынке. Себестоимость реализованной продукции выросла на 20%, чему способствовали увеличение потребления природного газа после запуска агрегата Аммиак-4. На 2017 г. капвложения запланированы в размере 180 млн долл., что в долларовом выражении соответствует уровню капвложений в 2016 г.

В нынешнем году компания планирует увеличить выпуск на 12%. Продажа в августе 2016 г. китайского подразделения, приносящего убытки с 2015 г., должна поддержать рентабельность Акрона в дальнейшем. После продажи в начале 2016 г. миноритарного пакета (0,93%) в Уралкалии Акрон снизил долю владения в польской Grupa Azoty с 20% до 19,8%, что повлекло за собой прекращение ее учета методом долевого участия и реклассификацию в состав инвестиций, удерживаемых для продажи. Стоимость этого пакета исходя из текущих котировок составляет 340 млн долл., и его продажа могла бы положительно отразиться на балансе компании. В прошлом году Акрон повысил уровень обеспеченности аммиаком и в 2017 г. планирует увеличение выпуска продукции на 12% до 7,3 млн т. На наш взгляд, в конце 2016 г. цены на азотные удобрения, поддержкой которым выступает уровень затрат маржинальных китайских производителей находились на минимальных значениях. Сейчас наблюдается некоторое восстановление цен, что должно позитивно отразиться на финансовых показателях Акрона в 1 кв. 2017 г.

Уралсиб Негативная динамика цен на продукцию Акрона оказала большее влияние на выручку

Негативная динамика цен на продукцию Акрона оказала большее влияние на выручку

Чистая прибыль Акрона по МСФО в 2016г выросла на 53% — до 25,525 млрд руб.

Чистая прибыль группы Акрон по МСФО в 2016 году выросла на 53% — до 25,525 млрд рублей ($381 млн), говорится в сообщении компании. Показатель EBITDA снизился на 27% — до 29,856 млрд рублей ($445 млн). Выручка за год снизилась на 3% — до 89,359 млрд рублей при росте объема продаж на 13%, до 6,352 млн тонн

Несмотря на хорошие темпы роста физических объемов реализации, негативная динамика цен на продукцию Акрона оказала большее влияние на выручку и она снизилась. Так, средние мировые цены на сложные NPK-удобрения в прошлом году снизились на 18%, на аммиачную селитру — на 25%, карбамид подешевел на 27%, аммиак — на 39%, карбамидно-аммиачная смесь — на 30%. По итогам 2016 года компания увеличила себестоимость на 20%, коммерческие и административные расходы – на 19%. Этот фактор, а также ряд внеоперационных действий (изменение учетной политики, продажа доли в Уралкалии), негативно повлияли на EBITDA, которая падала сильнее выручки.

Промсвязьбанк Сильный рубль и снижение цен на удобрения могут оказать давление на способность Акрона выплатить в качестве годовых дивидендов заявленные $200 млн.

Сильный рубль и снижение цен на удобрения могут оказать давление на способность Акрона выплатить в качестве годовых дивидендов заявленные $200 млн.

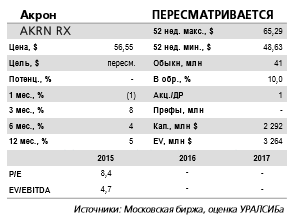

АКРОН ОПУБЛИКОВАЛ НЕЙТРАЛЬНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 4К16

Выручка составила 22,5 млрд руб. — на 6% выше нашего прогноза, EBITDA в размере 7,6 млрд руб. оказалась на 3% ниже. Выручка за весь год составила 89,4 млрд руб. (-3% г/г), EBITDA — 29,9 млрд руб. (-27% г/г). Чистый долг в рублевом выражении за год практически не изменился и составил 51,9 млрд руб., коэффициент чистой задолженности составил 1,7. В пресс-релизе компания подтвердила свою готовность платить более высокие дивиденды и отсутствие спешки с проектом Талицкий без наличия проектного финансирования. Акрон считает, что его стратегию необходимо трансформировать, ориентируясь на более высокую прибыль на инвестированный капитал, и сохраняя при этом комфортную долговую нагрузку. Потенциальные новые инвестиции пойдут на проекты с низкими капитальными затратами и коротким периодом окупаемости.

Показатели в целом совпали с ожиданиями рынка, однако из-за волатильности цен на удобрения в 1К17 мы считаем, что показатели за 4К16 не будут представлять особого интереса для инвесторов. Мы приветствуем подтверждение высоких дивидендов и стратегию, ориентированную на низкие капзатраты, однако сильный рубль и снижение цен на удобрения могут оказать давление на способность Акрона выплатить в качестве годовых дивидендов заявленные $200 млн. Мы сохраняем рекомендацию ДЕРЖАТЬ.

АТОН

Долги не загасили почти при продаже нерентабельных предприятий, что печально. Все ушло на дивы.

Долги не загасили почти при продаже нерентабельных предприятий, что печально. Все ушло на дивы.

Также снизились ден.потоки что тоже негатив.

Прибыль подскочила, но она скорее бумажная от фин.доходов/расходов

Итого: Продолжаем держать и покупать на проливах, когда закончат свои инвест.проекты (через 2-3г), начнут платить хорошие дивы Акрон - чистая прибыль по МСФО за 2016 год увеличилась на 53%

Акрон - чистая прибыль по МСФО за 2016 год увеличилась на 53%

Акрон — финансовые результаты за 2016 г. МСФО:

- Выручка снизилась на 3%, до 89 359 млн руб. (1 333 млн долл. США) по сравнению с 92 019 млн руб. за 2015 год

- Показатель EBITDA* снизился на 27%, до 29 856 млн руб. (445 млн долл. США) по сравнению с результатом за 2015 год – 40 978 млн руб.

- Уровень рентабельности по EBITDA составил 33% против 45% за 2015 год.

- Чистая прибыль увеличилась на 53%, до 25 525 млн руб. (381 млн долл. США) по сравнению с результатом за 2015 год – 16 706 млн руб.

- Чистый долг увеличился на 1% и составил 51 949 млн руб. по сравнению с показателем на конец 2015 года – 51 185 млн руб. В долларовом эквиваленте данный показатель увеличился на 22% – с 702 до 856 млн долл. США.

- Показатель чистый долг/EBITDA составил 1,7 против 1,2 на конец 2015 года. В долларовом эквиваленте данный показатель составил 1,9.

пресс-релиз Акрон отчитается сегодня, 3 апреля и проведет телеконференцию

Акрон отчитается сегодня, 3 апреля и проведет телеконференциюАкрон сегодня в 11:00 должен опубликовать финансовые результаты по МСФО и провести телеконференцию в 17:00. Мы ожидаем увидеть сильные показатели в квартальном сопоставлении на фоне эффекта низкой базы 3К16, а также за счет роста цен реализации и объемов — выручка, согласно прогнозам, должна вырасти до 21 млрд руб. (+40% кв/кв), а EBITDA — до 7,9 млрд руб. Учитывая рост цен на азотные удобрения в 1К17, мы считаем, что показатели за 4К16 не будут представлять большого интереса для инвесторов, которые сфокусируются на прогнозе компании на этот год, а также на прогнозе по дивидендам и капзатратам. Мы сохраняем нашу рекомендацию ДЕРЖАТЬ для компании, и считаем, что она справедливо оценена по мультипликатору EV/EBITDA 2017П 5,2x, поскольку мы видим ограниченный потенциал роста цен на удобрения и отсутствие специфичных для компании катализаторов. Код телеконференции: 96802161#, номера для набора: +44 2030432440, +7 4952216523.

АТОН

АКРОН ОПУБЛИКОВАЛ СИЛЬНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 2016

АКРОН ОПУБЛИКОВАЛ СИЛЬНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 2016

Производство аммиака выросло до 2,2 млн т или на 29% г/г, поскольку компания ввела в эксплуатацию новый агрегат «Аммиак-4». Рост производства аммиака позволил Акрону увеличить производство азотных удобрений до 3,7 млн т или на 23% г/г, а производство комплексных удобрений выросло всего на 2,5% до 1,95 млн т. Результаты за 2016 побили рекорды, и компания придерживается оптимистичного прогноза на 2017 год, поскольку считает ограниченным рост ввода новых мощностей по производству азотных удобрений.

Новый агрегат аммиака позволил произвести 371 тыс т в этом году (выше нашего прогноза в 350 тыс т), что предполагает весьма успешный запуск этого актива. Объемы производства азотных удобрений в 4К были высокими (на 9% выше, чем средний квартальный показатель за 9M16), в то время как индикативные цены оказались чуть ниже наших ожиданий. Мы считаем, что у акций компании мало позитивных катализаторов, и на нее негативно влияет укрепление рубля — мы подтверждаем рекомендацию ДЕРЖАТЬ.

АТОН

Результаты за 9 мес. 2016 г. по МСФО: снижение рентабельности из-за падения цен на удобрения

Результаты за 9 мес. 2016 г. по МСФО: снижение рентабельности из-за падения цен на удобрения

Снижение EBITDA и чистой прибыли. Вчера Акрон опубликовал консолидированные финансовые результаты за 9 мес. 2016 г. по МСФО. Выручка снизилась на 3% (здесь и далее – год к году) до 67 млрд руб., EBITDA (скорректированная на показатели проданной компании «Хунжи-Акрон») – на 26% до 22 млрд руб., а рентабельность по EBITDA – на 11 п.п. до 33%. Чистая прибыль возросла на 2% до 14 млрд руб.

Рентабельность ухудшилась из-за снижения цен. Несмотря на рост объемов продаж основной продукции на 13%, финансовые показатели находились под давлением из-за снижения цен на азотные удобрения.

Продажа убыточного китайского подразделения поддержит рентабельность. Продажа в августе 2016 г. китайского подразделения, приносящего убытки с 2015 г., поддержит чистую рентабельность компании в 4 кв. 2016 г.

Уралсиб Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

Экспортные цены «Акрона» в долларовом эквиваленте на 16-33% были ниже средних значений за 2015 год. В то же время компания увеличила продажи в натуральном выражении на 11%, а слабый рубль (в 2016 год он ослаб на 15%) нивелировало этот фактор, и выручка сократилась всего на 6%. Тем не менее, «Акрону» не удалось снизить издержки, они выросли на 10%, что негативно повлияло на EBITDA и маржу по этому показателю. В 2017 году, если цены на продукцию компании не начнут восстанавливаться (а предпосылки для этого есть), то давление на маржу может продолжиться из-за роста цен на газ.

Акрон - факторы роста и падения акций

- Почти всю прибыль выплачивает дивидендами, обещают платить 200-230 млн.долл. в год. (13.02.2020)

- Низкий Free-float, всего 3,6%. Нет презентаций для инвесторов, невысокий уровень раскрытия информации (23.07.2021)

- Высокий показатель EV/EBITDA=8, немаленькая долговая нагрузка Долг/EBITDA=2,8 (23.07.2021)

- Компания не отчитывается с 3 квартала 2021 года. (02.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций