комментарии Invest_Palych на форуме

-

Сектор Элетрогенерации. Идей в секторе нет

Сектор Элетрогенерации. Идей в секторе нет

Есть один сектор, который не очень популярен у широкого круга инвесторов — электрогенерация, представленный такими компаниями как: ИнтерРао, Юнипро, Русгидро, ЭЛ-5, ТГК-2, ТГК-1, ОГК-2 и Мосэнерго. Подсветим основные недостатки в секторе.

📌 Чем характерен сектор?

— Компаниям все равно на миноритариев. Компаниям все равно на свою капитализацию, так как почти у всех основным мажоритарием является государство (только ЭЛ-5 управляется Лукойлом ⛽️), поэтому у них минимальное общение с инвесторами, а некоторые компании даже не публикуют свои финансовые результаты за 2023 год (Мосэнерго и ТГК-1)

— Недоступные кубышки. Есть две компании (ИнтерРао и Юнипро) у которых деньги есть, но распределять они не хотят или не могут. ИнтерРао платит 25% по МСФО и скорее всего накопленную кубышку отправит на Capex, а по Юнипро подвешенная ситуация уже больше 2 лет. Есть ненулевой шанс, что деньги выведут через дебиторку как сейчас происходит в кейсе взаимоотношений между Башнефтью и Роснефтью.

— Огромный Capex. Многие компании в секторе вынуждены тратить почти весь свой FCF на Capex (особенно Русгидро), так как мощности надо регулярно обновлять.

Авто-репост. Читать в блоге >>> Сектор Элетрогенерации. Идей в секторе нет

Сектор Элетрогенерации. Идей в секторе нет

Есть один сектор, который не очень популярен у широкого круга инвесторов — электрогенерация, представленный такими компаниями как: ИнтерРао, Юнипро, Русгидро, ЭЛ-5, ТГК-2, ТГК-1, ОГК-2 и Мосэнерго. Подсветим основные недостатки в секторе.

📌 Чем характерен сектор?

— Компаниям все равно на миноритариев. Компаниям все равно на свою капитализацию, так как почти у всех основным мажоритарием является государство (только ЭЛ-5 управляется Лукойлом ⛽️), поэтому у них минимальное общение с инвесторами, а некоторые компании даже не публикуют свои финансовые результаты за 2023 год (Мосэнерго и ТГК-1)

— Недоступные кубышки. Есть две компании (ИнтерРао и Юнипро) у которых деньги есть, но распределять они не хотят или не могут. ИнтерРао платит 25% по МСФО и скорее всего накопленную кубышку отправит на Capex, а по Юнипро подвешенная ситуация уже больше 2 лет. Есть ненулевой шанс, что деньги выведут через дебиторку как сейчас происходит в кейсе взаимоотношений между Башнефтью и Роснефтью.

— Огромный Capex. Многие компании в секторе вынуждены тратить почти весь свой FCF на Capex (особенно Русгидро), так как мощности надо регулярно обновлять.

Авто-репост. Читать в блоге >>> Сектор Элетрогенерации. Идей в секторе нет

Сектор Элетрогенерации. Идей в секторе нет

Есть один сектор, который не очень популярен у широкого круга инвесторов — электрогенерация, представленный такими компаниями как: ИнтерРао, Юнипро, Русгидро, ЭЛ-5, ТГК-2, ТГК-1, ОГК-2 и Мосэнерго. Подсветим основные недостатки в секторе.

📌 Чем характерен сектор?

— Компаниям все равно на миноритариев. Компаниям все равно на свою капитализацию, так как почти у всех основным мажоритарием является государство (только ЭЛ-5 управляется Лукойлом ⛽️), поэтому у них минимальное общение с инвесторами, а некоторые компании даже не публикуют свои финансовые результаты за 2023 год (Мосэнерго и ТГК-1)

— Недоступные кубышки. Есть две компании (ИнтерРао и Юнипро) у которых деньги есть, но распределять они не хотят или не могут. ИнтерРао платит 25% по МСФО и скорее всего накопленную кубышку отправит на Capex, а по Юнипро подвешенная ситуация уже больше 2 лет. Есть ненулевой шанс, что деньги выведут через дебиторку как сейчас происходит в кейсе взаимоотношений между Башнефтью и Роснефтью.

— Огромный Capex. Многие компании в секторе вынуждены тратить почти весь свой FCF на Capex (особенно Русгидро), так как мощности надо регулярно обновлять.

Авто-репост. Читать в блоге >>> Аэрофлот. Пример безумия на нашем рынке

Аэрофлот. Пример безумия на нашем рынке

Писал недавно свое негативное мнение о компании Аэрофлот, но после этого этого акции выросли, а сейчас появились новые негативные вводные для нее.

📌 Просто пара цифр

Некоторые неопытные инвесторы скажут: ''Да Аэрофлот недорого стоит. Всего 50 рублей, хотя в 2017 году стоил 200 рублей, расти есть куда!''. Но есть совсем маленький нюанс: акций стало в 4 раза больше с того момента (был 1 млрд акций, стало 4 млрд акций)! Поэтому акции сейчас торгуются по хаям, если учитывать сколько приходится капитала и прибыли (если она будет) на одного акционера.

А вот второй маленький и неприятный нюанс: капитал акционеров на конец 2017 года был 65 млрд, а сейчас минус 85 млрд. Финансовое положение точно стало лучше с того момента? Не думаю!

📌 Санкции на Победу

Новой вводной по Аэрофлоту стало внесение ее дочки Победы (примерно 1/6 выручки компании) в санкционный список США. Победа стала первой авиакомпанией России, которую внесли в санкционный список, поэтому это стало неожиданностью и для руководства. Понятно, что эти санкции вводятся, потому что уже не на что санкции особо вводить, а вводить новые санкции надо, но в любом случае это будет иметь негативный эффект, который трудно оценить.

Авто-репост. Читать в блоге >>> ФосАгро. Пошлины добавили дегтя

ФосАгро. Пошлины добавили дегтя

У компании вышел ожидаемо слабый отчет за 2023 год. Сразу скажу, что компания мне очень нравится и долгосрочные инвесторы могут спать спокойно, так как компания наращивает производство и на ее продукцию спрос будет только расти из-за растущего населения Земли. Но в данном посте я буду говорить о проблемах на ближайший год.

📌 Что не так сейчас?

— Падающая конъюктура. Компания ожидаемо отработала хуже 2023 год чем в 2022 году (падение по выручке на 23%), но тут важно понимать, что в 2022 году была аномальная хорошая конъюктура из-за высоких цен на газ и временных шоков, что взвинтило цены на удобрения. Сейчас ситуация выглядит как падающий нож: цены на газ в Европе давно стабилизировались, а США и Катар вводят новые мощности по экспорту СПГ, что еще больше увеличит предложение и будет вниз продавливать цены на газ. Этому крайне рады мировые производители удобрений, так как это снижает для них себестоимость производства (в России итак безумно низкие цены для производителей). Когда будет разворот в ценах на газ? Никто не знает, но по-моему разворотом тут пока не пахнет.

Авто-репост. Читать в блоге >>> Соллерс. Американские горки

Соллерс. Американские горки

Раз в полгода выходит отчет у компании Соллерс, которая занимается производством и продажей автомобилеи, в том числе их компонентов, сборочных комплектов и двигателеи. Коротко пройдемся по отчету, в котором нет данных за 2022 год.

📌 Коротко про отчет

— Выручка. Составила 82 млрд, что на 10% меньше чем выручка 2021 год (было 91 млрд), но почти наверняка больше чем за 2022 из-за роста реализаций автомобилей на 17% до 47 тысяч. Валовая прибыль составила 15.6 млрд.

— Операционная прибыль. Составила 6.8 млрд, но важно учитывать, что у компании были какие-то прочие операционные доходы на 1.8 млрд. EBITDA составила 7.5 млрд, а EV/EBITDA 3.2, что немного, но на уровне последних лет.

— Чистая прибыль и дивиденды. Составила 4.9 млрд (P/E дает 6, а скорректированный на разовые доходы составляет 10). Если компании решится заплатить дивиденды исходя из 50% прибыли по МСФО, то дивиденд может составить 79 рублей, что дает доходность в районе 8%.

— Чистый долг. У компании есть денежные средства с ограничением к использованию на 8.8 млрд, но тут произошло уменьшение по сравнению с серединой года (было 12 млрд), поэтому тут скорее всего все ок, поэтому чистый долг отрицательный.

Авто-репост. Читать в блоге >>> Лента. Монетка сила

Лента. Монетка сила

Я не спешил радоваться хорошему предпоследнему отчету Ленту, так как 4 квартал исторически сильный у всех ритейлеров, призывая дождаться результатов за 1 квартал. Отчет вышел сильно лучше относительно моих нейтральных ожиданий. Обо всем по порядку.

📌 Что в отчете?

Я не стал бы сравнивать показатели год к году, так как эта уже совсем другая компания по сравнению с тем, что было год назад, поэтому буду смотреть относительно 4 квартала 2023 года:

— Выручка. 202 млрд хоть тут и падение относительно 4 квартала (было 222 млрд), но благодарю росту числа магазинов есть все шансы выйти на обещанный трлн рублей по итогам 2025 года.

— EBITDA. 13 млрд, тоже закономерное падение по сравнению с 4 кварталом (18 млрд), но все равно хорошо.

— Хорошая прибыль в 1 квартале. 3.5 млрд — это выше всяких ожиданий 🔼, что дает возможность по выходу на прибыль за 2024 год в районе 15 млрд (я на начало года закладывал около 10-12 млрд). Но компания уже недешевая, так как форвардный P/E уже в районе 9.

Авто-репост. Читать в блоге >>> ЭЛ5. Цветок рано или поздно расцветет

ЭЛ5. Цветок рано или поздно расцветет

Вышел отчет за 1 квартал у ЭЛ5. Коротко о нем.

📌 Что в отчете?

— Выручка и операционная прибыль. Выручка выросла на 18%, а операционные расходы на 15%, поэтому операционная прибыль выросла на 30% до 4.3 млрд.

— Чистая прибыль и чистый долг.

У компании почти в 2 раза выросли расходы на обслуживание долга, поэтому чистая прибыль выросла не так сильно с 2.1 до 2.4 млрд. Чистый долг вроде подснизился до 25.6 млрд, но менедмжент ожидает, что к концу 2024 года этот показатель останется на уровне конца 2023 года. Получается значительное улучшение ситуации с долгом нам стоит ждать уже к концу 2026 года, а может и в 2027 году, поэтому дивидендов тут не светит в ближайшие годы.

📌 Почему я слежу за компанией?

Потому что я уверен, что компания рано или поздно погасит свои долги и будет стоить намного дороже чем сейчас. У компании топовый мажоритарий в лице Лукойла ⛽, который сделает из компании конфетку.

Вывод: отчет хороший, но покупать ещё рано, так как чистый долг был, есть и будет оставаться высоким.

Авто-репост. Читать в блоге >>> Газпром. Мечты сдуваются

Газпром. Мечты сдуваются

Показ ''мод'' в виде отчетностей за 2023 год объявляется закрытым, но последняя модель в лице Газпрома была настолько ужасной, что возбудила даже тех инвесторов, которые отдыхают от рынка на даче в компании пивка и шашлыков. Обо всем по порядку.

📌 Коротко по отчету

— Сравнение неуместно. Я бы не стал смотреть на сильное падение по выручке с 11.6 до 8.5 трлн, так как это было ожидаемо из-за почти полной потери премиального европейского рынка.

— Прибыль и скорректированная прибыль. На фоне всех проблем компания получила убыток в 630 млрд или 27 убытка рублей на акцию (интересно, когда последний раз был годовой убыток у компании?). Некоторые скажут, что у компании прибыль в 725 млрд если ее очистить от курсовых разниц и обесценений, поэтому возможны дивиденды в 15 рублей. Это, конечно, возможно, но есть два неприятных нюанса, которые говорят о нецелесообразности в выплачивате дивидендов.

— Отрицательный FCF. Компания реально не получила денег за 2023 год. FCF составил -125 млрд.

Авто-репост. Читать в блоге >>> Башнефть. Рабочая лошадка для Роснефти

Башнефть. Рабочая лошадка для Роснефти

Есть на бирже неплохая и при этом дешевая по мультипликаторам нефтяная компания — Башнефть. P/E всего 3.2 вроде надо брать и не думать, но опять есть неприятные нюансы.

📌 Что не так с Башнефтью?

В свое время Башнефть принадлежала Системе 💰, но после определенных событий (можете почитать про дело Башнефти) лишилась одной из двух своих основных коров (еще МТС). После этого у Системы начались проблемы в бизнесе, которые она решает до сих пор, из-за исков по этому делу.

Новым мажоритарием вместо Системы стала Роснефть, которая стала управлять компанией, удовлетворяя в первую очередь свои интересы. В чем это проявляется:

— Маленький payout. Башнефть платит в виде дивидендов всего 25% прибыли, поэтому акционеры скорее всего получат только 261 рубль (11.5%) на привилегированную акцию. Но это же невыгодно и самой Роснефти? Она нашла другой способ по выкачиванию денег из компании в обход других акционеров.

— Огромная дебиторка. У компании Башнефть имеется огромная дебиторская задолженность с Роснефтью (около 450 млрд рублей).

Авто-репост. Читать в блоге >>> Евротранс. Пришли в норму

Евротранс. Пришли в норму

Есть одна очень популярная небольшая компания у физиков — это компания Евротранс. У компании вышел хороший отчет, но физик не рад и продолжает сливать компанию уже ниже цены IPO. Обо всем по порядку.

📌 Коротко про отчет

Отчет на самом деле позитивный, так как компания представила результаты выше всяких ожиданий:

— Выручка и валовая прибыль. Выручка и прибыль компании выросли в 2 раза. Все из-за рекордной маржи, которая берется из разницы между покупкой на товарной бирже и реализацией в рознице. Я думаю, что эта аномалия как и другие аномалии скоро закончится.

— Операционная и чистая прибыль. У компании смешные расходы (кроме себестоимости продаж), поэтому от валовой прибыли в 12 млрд осталось 11 млрд, а вот с чистой прибылью дела похуже из-за огромных расходов по финансированию долгов, поэтому от чистой прибыли остается всего 5 млрд рублей.

— Проблема чистого долга. Я бы в долг компании включал не только кредиты и займы, но и обязательства по лизингу, поэтому общие долги компании составляют 40 млрд рублей, 30 из которых идут под ставку, привязанную к ключевой ставке плюс несколько процентов сверху. Получается расходы на обслуживание долгов в 2024 году составят около (11 млрд*13%+30млрд*18%) 7 млрд рублей. Ой, как-то чистая прибыль может сильно приуныть в этом году ⚠

Авто-репост. Читать в блоге >>> EMC. Паникеры на месте

EMC. Паникеры на месте

Вышел отчет у Европейского медицинского центра за 2023 год. Многие разочаровались в отчете (есть за что), но некоторые подумали, что все пропало, так как денег на дивиденды у компании нет, но это не так. Но обо всем по порядку.

📌 Есть фундаментальные проблемы

Если Вы долгосрочный инвестор в акции ЕМС, то у меня для Вас плохие новости, так как компания теряет своих клиентов. Количество визитов в поликлинику снизилось на 17% (с 470 до 387 тысяч), хотя данное выпадение было компенсировано ростом среднего чека на 15% с 316 до 365 евро. Вот это цены, конечно! В сегменте ''госпитализация'' тоже идет падение по визитам с 26 до 24 тысяч, так еще и средний чек упал с 4.5 тыся евро до 4.2 тысяч. Но в рублях все замечательно из-за девальвации рубля год к году, так как выручка выросла с 19 до 22 млрд.

На самом деле если у компании нет больших планов по расширению бизнеса, а ЕМС такой случай, то текущая ситуация должна напрягать. Так как прошлый год вырулили только за счет роста среднего чека и девальвации (стоимость визита 1 января 2023 года составляла 22 тысячи рублей, а в конце года уже 35 тысяч рублей, что дорого даже для людей с зарплатой в 500к). 2024 год будет получше из-за более слабого рубля, но что дальше? Понятно, что свой клиент у компании всегда будет, но потенциала для долгосрочного роста тут нет.

Авто-репост. Читать в блоге >>> Московская биржа. Спасибо Эльвире за высокую ставку

Московская биржа. Спасибо Эльвире за высокую ставку

В конце марта писал про Московскую биржу как бенефициара текущей ситуации с высокими ставками, но после выступления ЦБ в последнюю пятницу ситуация для главного казино страны стала еще лучше. Обо всем по порядку.

📌 Апдейт по потенциальным результам за 2024 год

Понятно, что еще может 100 раз поменяться, а на НКЦ могут наложить санкции, но я не буду закладывать это в свои расчеты. Тут в расчетах почти все без изменений кроме одного пункта по процентным доходам.

— Комиссионный доход. Компания в 4 квартале 2023 года в виде комиссионого дохода получила 16 млрд, поэтому цифра в +-60 млрд за весь 2024 год более менее адекватная, приятным бонусом для Московской биржи.

— Процентный доход. У компании был очень сильный 4 квартал по процентным доходам (заработали 19 млрд) из-за высокой ставки. Изначально я думал, что компания заработает примерно 70 млрд из-за постепенного снижения ставки, начиная с апреля и в течении второго полугодия, но после заявлений ЦБ о том что в этом году ставка останется высокой, я пересмотрел сильно вверх свой взгляд по этой строчке доходов с 70 до 80 млрд.

Авто-репост. Читать в блоге >>> КуйбышевАзот. Падающий нож

КуйбышевАзот. Падающий нож

Есть одна интересная компания на ММВБ — это КуйбышевАзот. Компания долгосрочно хорошая, но по текущим выглядит неадекватно дорого и вот почему.

📌 Что в отчёте?

— Выручка. Выручка упала на 20% до 80 млрд в том числе из — за переориентации с Европы (перестали продавать капролакты) на Азию, а самое большое падение по всем рынкам произошло по аммиаку и по азотным удобрениям.

— Рост транспортных расходов. Переориентация на Восток дело недешевое, поэтому транспортные расходы выросли на 30% до 10 млрд.

— Плоти налог и мини — дивиденды. Несмотря на падение прибыли в 2.5 раза компания заплатила почти такой же налог как и год назад (спасибо налогу на сверхприбыль). Как итог дивиденды за 2023 год составят 30 рублей. 5% доходность, спасибо, не надо!

— Гашение акций. В сентябре прошлого года случился большой позитив: компания погасила 25% казначейский пакет, поэтому число акций (вместе с префами) снизилось с 238 до 180 млн, что однозначный плюс, так как все немного стали богаче. Котировки взлетали даже выше 900 рублей в моменте, но сейчас опустились ниже чем до объявления новости из-за проблем в бизнесе.

Авто-репост. Читать в блоге >>> Fix Price. Ожидаемо слабо!

Fix Price. Ожидаемо слабо!

Вышел ожидаемо слабый отчет за 1 квартал у компании Fix Price. Я и по итогам 2023 года писал, что у компании есть фундаментальные проблемы с бизнес моделью, что выливается в плохие финансовые показатели.📌 Что в отчете?

— Выручка и себестоимость. Выручка выросла всего на 9% — это очень мало, так как реальная продуктовая инфляция за год составила около 15%, а еще число магазинов за год выросло на 12% до 6.5 тысяч. По-хорошему выручка должна была вырасти на 25%, но нет, а что будет, когда компания не сможет продолжать свою экспансию по росту числа магазинов? Как итог себестоимость реализации выросла опережающими темпами относительно выручки.

— Падение операционной и чистой прибыли. Из-за опережающего роста расходов на персонал операционная прибыль и чистая прибыль показали отрицательную динамику на 25%. Тревожный звоночек 🔔

— Часть кубышки ушла на дивиденды. На 31 декабря у компании была небольшая денежная кубышка на 37 млрд, но после выплаты маленьких дивидендов (3%) в январе, кубышка ужалась на треть до 28 млрд. Дивидендый мост с Казахстаном построили, тут молодцы, но много денег по нему не переведешь.

Авто-репост. Читать в блоге >>> Южуралзолото . Почему падают акции

Южуралзолото . Почему падают акции

В последнее время сильнее рынка падают акции ЮГК, упав уже ниже 1 рубля, поэтому некоторые инвесторы быстро разочаровались в акции, живя по принципу от любви до ненависти одна коррекция. Я бы назвал 4 причины по которым акция сейчас активно снижается.

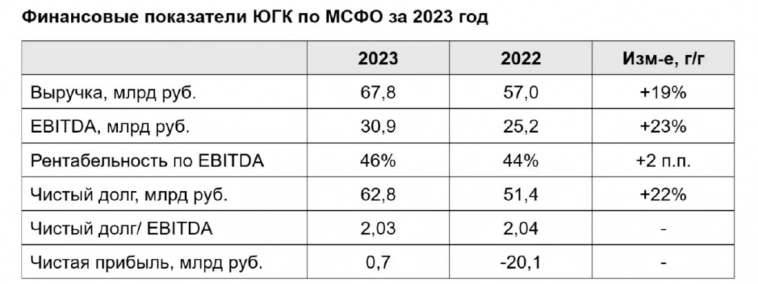

📌 Немного разочаровал отчет

Отчет на самом деле хороший, так как выручка выросла на 20% до 68 млрд, а EBITDA до 31 млрд (+23%), но несмотря на это была показана нулевая прибыль. Как так? Да все дело в валютном долге компании, который из-за девальвации рубля дал бумажный убыток на 16 млрд, обесценив всю прибыль за 2023 год, но дивиденды скорее всего заплатят без учета этой бумажной вещи, но доходность будет скромной в районе 3%.

Но на самом деле можно забить на отчет за 2023 год, так как в 2024 году вырастет производство после завершения Capex-программы на 25-30% из-за запуска новых проектов + золото сейчас на хаях (особенно хорошо оно в рублях сейчас смотрится). Поэтому отчет за 2024 год обещает быть очень неплохим, но многие инвесторы живут сегодняшним днем.

Авто-репост. Читать в блоге >>> Ставка на ставку. День сурка

Ставка на ставку. День сурка

Сегодня пройдет очередное заседание ЦБ по ключевой ставке. Коротко обрисую текущую ситуацию и дам свой прогноз по ключевой ставке.

📌 Что имеем на текущий момент?

— Бюджет пока в норме. В опубликованном Минфином бюджете за 1 квартал 2024 года небольшой дефицит бюджета (600 млрд против 2 трлн годом ранее).

— Наблюдаемая инфляция. На инфляцию от Росстата смотреть бесполезно, так как у них инфляция за 2023 год в 7%, поэтому я смотрю на наблюдаемую инфляцию от населения, которая в марте снизилась с 15.2% до 14.8%. Много, конечно, но что поделать, зато похоже на правду.

— Новая беда от высокой ставки. Понятно, что основная проблема высокой ставки — это недоступность кредитов для многих бизнесов, что тормозит экономический рост, но возникла новая проблема: огромные депозиты на счетах граждан, которых сейчас около 45 трлн и они с каждым месяцом прирастают на 1 трлн из-за высокой ставки. Многие скажут, так это же хорошо, люди богатеют! Богатеют, это, конечно, хорошо, но ставку рано или поздно придеться понижать, и часть с этих огромных депозитов пойдет на потребление, что опять начнет сильно разгонять инфляцию.

Авто-репост. Читать в блоге >>> ДВМП. Не пароходится

ДВМП. Не пароходится

Вышел отчёт у компании ДВМП за 2023 год, но рынок негативно воспринял данный отчёт. Разбираемся почему так вышло.

📌 Что не так в отчете?

— Слабый рост по выручке. Выручка выросла всего на 6% до 172 млрд, но тут злую шутку сыграл эффект высокой базы. Хотя долгосрочно темпы будут двузначные из-за активного наращивания активов компании.

— Рост операционных расходов. До 30% операционных расходов Группы несёт в иностранной валюте, поэтому не удивителен такой рост с 72 до 98 млрд из-за сильной девальвации рубля в 2023 году. В 2023 году средний курс рубля был 84 рубля, а в этом году будет в районе 94, поэтому рост по этой статье продолжится.

— Рост амортизации. Компания активно наращивает свои производственные активы (рост с 74 до 130 млрд), поэтому амортизация выросла в 2 раза до 11 млрд.

— Отрицательный FCF и дивиденды. У компании отрицательный денежный поток из-за огромной инвест программы (Capex вырос почти в два раза с 36 до 59 млрд), поэтому дивидендов тут не было и не будет.

Авто-репост. Читать в блоге >>> IPO МТС - банка . 5 причин на участие в IPO

IPO МТС - банка . 5 причин на участие в IPO

Сегодня последний день приема заявок на участие в IPO МТС банка, я, взвесив все «За» и «Против», подал заявку на участие в данном IPO.

📌 Почему подал заявку на участие

— Переподписка. Я никогда не спешу с заявкой и жду по возможности до последнего. По слухам книга заявок на вчерашний вечер переподписана в 10 раз, а это значит, что есть большой интерес к данному активу.

— Участие институционалов. В данном IPO учавствуют крупные инвесторы, которые не вкладывают деньги в полный мусор, что является еще одним хорошим сигналом.

— Не было провальных IPO. Все IPO, которые проходили в последнее время приносили участникам прибыль (кроме совсем мусорных КЛВЗ и МГКЛ), поэтому продлжаем ковать железо, пока горячо.

— Формат Cash — in. Деньги, полученные от IPO, пойдут не на счета мажоритария, а останутся в компании и будут направлены на развитие банка, что является еще одним плюсом.

— Интересный актив. Я совсем ничего не сказал про компанию! На самом деле есть много подробных разборов компании от других блогеров, а я скажу, что актив интересный, но недешевый по мультипликаторам относительно других банков (Сбера 🏦 и Совкомбанка 🏦), так еще дивидендов тут в ближайшее время ждать не стоит, но есть неплохие шансы на рост из-за огромной базы самого МТС.

Авто-репост. Читать в блоге >>> МТС. Опять дивиденды в долг

МТС. Опять дивиденды в долг

Компания МТС вчера объявила дивиденды в размере 35 рублей за 2023 год. Коротко выскажу мнение по этому поводу.

📌 Основные выводы по ситуации

— Приняли новую дивидендую политику. Совет Директоров принял новую дивидендную политику на 2024-2026 по которой будет платить не менее 35 рублей за каждый год.

— Дивиденды в долг. На выплату дивидендов за 2023 год будет направлено 70 млрд рублей, понятно, что МТС продолжает быть дойной коровой для мажоритария в лице Системы, но данные дивиденды опять будут в долг, так как FCF за 2023 год составил 45 млрд. Где же взять денег на продолжение банкета? Взять в долг!

— Долги растут. Некоторые инвесторы скажут, да все у МТС нормально, так как долги сгорят в огне инфляции, но что-то долги у МТС за год выросли на 14% с 486 до 554 млрд. А еще у компании 240 млрд коротких кредитов и займов, которые придеться рефинансировать под огромные текущие ставки. Повторение судьбы Сегежи МТСу не грозит из-за стабильного денежного потока, но трудности рано или поздно могут возникнуть.

Авто-репост. Читать в блоге >>>