«Норникель» Дивиденды компании могут снизиться. Дивиденды «Норникеля» важны для «Русала»«Норникель» отвлек наличность

Дивиденды компании могут снизиться

16.08.2017

Долговая нагрузка ГМК «Норильский никель» растет из-за отвлечения наличности на капзатраты, оборотный капитал и выплату дивидендов за прошлые периоды. В результате по итогам 2017 года ГМК может выплатить акционерам менее 60% EBITDA, если отношение чистого долга к этому показателю превысит 1,8. Дивиденды «Норникеля» важны для «Русала» (владеет 27,8% ГМК), но высокие цены на алюминий компенсируют возможное снижение выплат, считают аналитики.

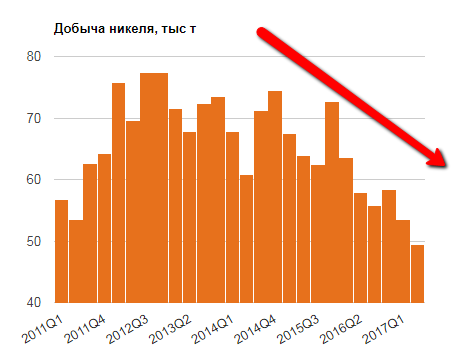

Соотношение чистый долг/EBITDA «Норникеля» по итогам 2017 года может превысить порог в 1,8 исходя из спотовых цен на металлы и курса валют на первую неделю августа, раскрыла ГМК в презентации. По итогам полугодия этот показатель вырос до 1,5 (чистый долг — $5,6 млрд) с 1,2 годом ранее из-за выплаты промежуточных дивидендов за девять месяцев 2016 года ($1,2 млрд) и роста оборотного капитала на 82%, до $802 млн, объяснила компания. На 17%, до $500 млн, снизился и свободный денежный поток за полугодие. Старший вице-президент — финдиректор «Норникеля» Сергей Малышев сказал, что конкретный показатель долговой нагрузки по итогам года будет зависеть от макроэкономических трендов, а «окончательное решение по размеру дивидендов остается за акционерами».

Дивидендная политика «Норникеля» предполагает выплату 60% EBITDA за год при долговой нагрузке компании ниже 1,8 чистый долг/EBITDA, выплату 30% EBITDA при коэффициенте свыше 2,2 и плавающий размер выплат при уровне чистого долга в диапазоне от 1,8 до 2,2 EBITDA (но не менее $1 млрд с 2018 года). До конца августа совет директоров компании рассмотрит вопрос о дивидендах за полугодие, перспективы выплат за январь—сентябрь в «Норникеле» пока не комментируют.

По мнению Андрея Лобазова из «Атона», промежуточные дивиденды ГМК за полугодие могут составить 60% EBITDA, или $1,05 млрд (доходность около 4,5%). Благодаря росту цен на палладий и медь второе полугодие может быть для компании лучше первого (что подтверждается консенсус-прогнозом), однако на конец года коэффициент чистый долг/EBITDA «Норникеля» должен вырасти до 1,95 из-за увеличения оборотного капитала и капзатрат (в первом полугодии вложено $700 млн из плановых $2 млрд), а также дивидендных выплат в июле (за 2016 год), отмечает аналитик. При такой долговой нагрузке Норильск должен снизить выплаты до 50% EBITDA, то есть приблизительно на $200 млн, подсчитал господин Лобазов, а финальные дивиденды должны составить около $1 млрд. По расчетам Олега Петропавловского из БКС, итоговые дивиденды могут оказаться в диапазоне $1–1,5 млрд в зависимости от цен на металлы и курса рубля, а также управления денежным потоком ГМК.

Традиционно на рынке отмечают, что дивиденды «Норникеля» важны для «Русала» Олега Дерипаски (владеет 27,8% ГМК), которому они помогают снижать долговую нагрузку (чистый долг на конец первого квартала — $8,2 млрд, или 3,2 EBITDA). По состоянию на май алюминиевой компании оставалось погасить около $500 млн долга в этом году, в 2018 году — $1,1 млрд.

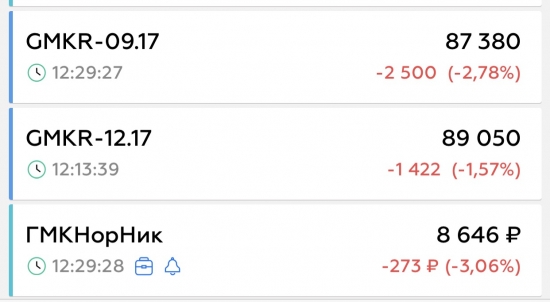

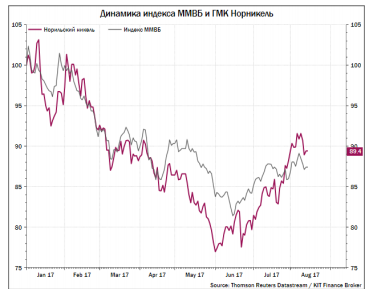

Собеседник “Ъ”, близкий к «Норникелю», говорит, что сокращать капвложения компания не планирует, привлекать финансирование для выплат кажется нецелесообразным с точки зрения инвестиционного рейтинга, поэтому надо ориентироваться на денежный поток ГМК и утвержденную дивидендную политику. Источник “Ъ”, близкий к одному из акционеров «Норникеля», не видит потенциала для серьезных разногласий мажоритариев, полагая, что размер финальных выплат предварительно будет обсуждаться осенью. В «Русале» и «Интерросе» Владимира Потанина (30,3% ГМК), занимающего также пост президента «Норникеля», отказались от комментариев. Олег Петропавловский полагает, что при ценах на алюминий на уровне $2 тыс. за тонну возможное снижение итоговых дивидендов ГМК «абсолютно некритично» для «Русала», поскольку даже без них компания получает около $1 млрд денежного потока после выплаты процентов. Но инвесторы отнеслись к новостям настороженно: капитализация «Норникеля» на Московской бирже снизилась на 1,4%, до 1,4 трлн руб., «Русала» — на 1,89%, до 582 млрд руб.

www.kommersant.ru/doc/3384999

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций