Все комментарии на форумах

Странные решения. Не забываем про диверсификацию.

Странные решения. Не забываем про диверсификацию.

💡Всё чаще стали попадаться «странные решения» от гуру инвестиций. Кто-то заходит на 1,4 млрд рублей в Лукойл или на 50 процентов от портфеля в Позитив. Причём чаще управляющие фондов или авторы стратегий автоследования рискуют не только своими, но и чужими деньгами.

Правильно ли это — большой вопрос. Конечно это может привести к большей доходности, но и риски повышаются.

Причём компания, в которую инвестирует управляющий стратегией, может быть самой лучшей на рынке, платить дивиденды, собирать стадионы для проведения мероприятий...

Это всё не так важно, есть базовые принципы, о которых стоить помнить.

Для того чтобы избежать значительного снижения портфеля не стоит забывать про диверсификацию.

Диверсификация — это стратегия по управлению рисками при инвестировании на бирже. Риск для инвестора — это ситуация, при которой он либо не получает ожидаемую доходность от своих вложений, либо теряет часть самих этих вложений, потому что биржевая цена его активов упала.

Диверсификация помогает снизить риски за счет того, что инвестор вкладывает деньги не в какой‑то один актив, а собирает портфель из множества разных биржевых инструментов, которые мало связаны друг с другом. Тогда, даже если одна из бумаг инвестора упадет в цене, другие с большой вероятностью будут расти — и доходность по ним в итоге перекроет возникшие убытки.

Авто-репост. Читать в блоге >>> Мосбиржа предложила Банку России рассмотреть дополнительные стимулы для IPO — Интерфакс

Мосбиржа предложила Банку России рассмотреть дополнительные стимулы для IPO — ИнтерфаксМосковская биржа предложила Банку России рассмотреть возможность введения дополнительных мер поддержки эмитентов, которые должны простимулировать их активнее выходить на фондовый рынок.

Меры господдержки по выходу малых и средних компаний на фондовый рынок, которые позволяют компенсировать часть затрат на выпуск ценных бумаг, показали высокую эффективность, говорится в письме, с которым ознакомился «Интерфакс». В частности, суммарный объем размещений облигаций эмитентов МСП за период действия этого механизма в 2019-2023 гг. достиг 34 млрд рублей.

Мосбиржа предлагает сохранить меры поддержки по выходу на фондовый рынок при продлении нацпроекта «Малое и среднее предпринимательство» до 2030 года и распространить их на сегмент малых технологических компаний и компаний МСП+ (с выручкой до 10 млрд рублей), предусмотрев частичное субсидирование понесенных затрат по размещению акций на бирже.

Для стимулирования выхода непубличных компаний на рынок также предлагается рассмотреть возможность увеличения налогового вычета для покрытия расходов, связанных с организацией первичного размещения и поддержкой листинга.

Авто-репост. Читать в блоге >>> Максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ в 3 декаде марта составила 14,83% (ранее 14,7%) — Банк России

Максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ в 3 декаде марта составила 14,83% (ранее 14,7%) — Банк РоссииРезультаты мониторинга в марте 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада марта — 14,85%;

II декада марта — 14,70%;

III декада марта — 14,83%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638479211104390298BANK_SECTOR.htm

Авто-репост. Читать в блоге >>> Каков ваш опыт использования моб приложения смартлаба?

Каков ваш опыт использования моб приложения смартлаба?

Работает приложение?

Пользуетесь?

Уведомления из приложения доходят до вас?

Авто-репост. Читать в блоге >>> Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

Основные детали первичного публичного предложения акций (IPO) ПАО МФК «Займер»:- Индикативный ценовой диапазон: От 235 рублей до 270 рублей за одну акцию.

- Рыночная капитализация компании: В диапазоне от 23,5 млрд рублей до 27,0 млрд рублей.

- Базовый размер IPO: Не более 3 млрд рублей.

- Дополнительные акции: До 15% от базового размера IPO могут быть предложены для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. Таким образом, общий размер предложения составит не более 3,5 млрд рублей.

- Период сбора заявок: С 5 апреля 2024 года по 11 апреля 2024 года.

- Аллокация акций: Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

- Старт торгов: Ожидается, что торги акциями начнутся 12 апреля 2024 года под тикером ZAYM на Московской бирже.

- Ограничение на отчуждение акций: Компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней с даты начала торгов на Московской бирже.

Авто-репост. Читать в блоге >>> Облигации Иволга Структурные Продукты (ИСП). Первые результаты. И повышение купона с 18% до 20% годовых

Облигации Иволга Структурные Продукты (ИСП). Первые результаты. И повышение купона с 18% до 20% годовых

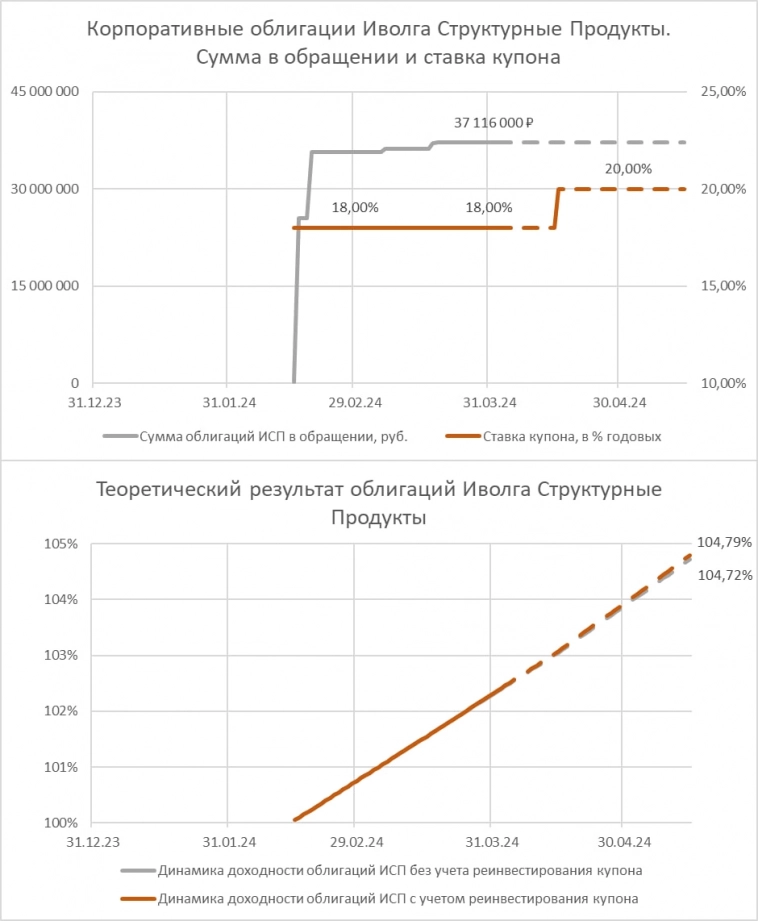

Сестринская компания Иволги Капитал – Иволга Структурные Продукты, ИСП – в феврале выпустила корпоративные облигации.

• Облигации предназначены только для квалифицированных инвесторов, не обращаются на организованных торгах и размещены в пользу клиентов доверительного управления ИК Иволга Капитал.

• Размещенная сумма выпуска – 37,1 млн р.

• Купон первых двух месяцев (первых 60 дней) – 18% годовых. С середины апреля – 20% (ссылка на раскрытие). Смена купона сопровождается офертой (раскрытие чуть позднее).Облигации ИСП – это деньги длиной 30 дней с возможностью подавать облигации на оферту каждый месяц. Ставка купона определяется исходя из успешности торговых операций компании и операций по размещению свободных денег. Вся сумма дохода компании должна уходить на выплаты %% по облигациям (исключая пока что незначительные расходы на обслуживание компании).

Вскоре планируем поделиться отчетностью ИСП за первый квартал. Отражающей сказанное выше.

Авто-репост. Читать в блоге >>> IVA Technologies, планирующая выход на IPO, стала лидером рынка российских разработчиков видеоконференцсвязи — исследование J’son & Partners Consulting

IVA Technologies, планирующая выход на IPO, стала лидером рынка российских разработчиков видеоконференцсвязи — исследование J’son & Partners Consulting

Компания J’son & Partners Consulting завершила подготовку исследования российского рынка унифицированных коммуникаций. Этот рынок включает корпоративную телефонию, видеоконференцсвязь (ВКС), корпоративные мессенджеры и почтовые решения.

По оценке аналитиков, российский рынок корпоративных коммуникаций в 2023 году составил 81 млрд рублей. В ближайшие пять лет он может удвоиться и достичь 164 млрд рублей, что соответствует среднегодовому темпу роста на уровне 15%.

Аналитики J’son & Partners прогнозируют, что продажи отечественных решений для корпоративных коммуникаций в ближайшие годы вырастут в четыре раза – до 149 млрд рублей в 2028 году по сравнению с 37 млрд рублей в 2023 году (среднегодовой рост составит 33%). Это может привести к росту доли отечественных решений (программное обеспечение и оборудование) с 45% в 2023 году до 91% в 2028 году.

В Топ-3 рынка отечественных систем ВКС входят такие компании, как:IVA Technologies, Vinteo и TrueConf. Лидером рынка российских разработчиков ВКС является компания IVA Technologies. Компания наращивает долю за счет развития экосистемы продуктов, в которую, кроме ВКС, входят IP-телефония, корпоративные мессенджеры и почтовые серверы.

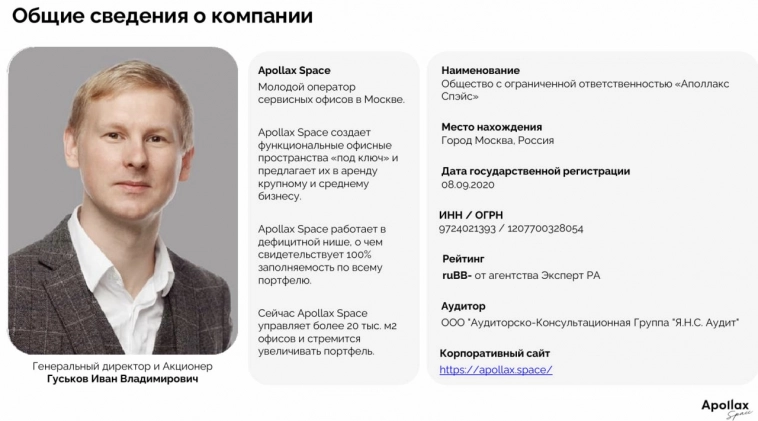

Авто-репост. Читать в блоге >>> Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовыхЭто и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

Авто-репост. Читать в блоге >>> Инфляция с начала 2024г составила 1,87% — Росстат

Инфляция с начала 2024г составила 1,87% — Росстат

Инфляция в России с 26 марта по 1 апреля 2024 года составила 0,1% после 0,11% с 19 по 25 марта, 0,06% с 12 по 18 марта, нулевой динамики (0,00%) с 5 по 11 марта и 0,09% с 27 февраля по 4 марта, сообщил Росстат.

С начала 2024 года — 1,87%. Годовая инфляция в России на 1 апреля замедлилась до 7,75%.

www.interfax.ru/business/953921

Авто-репост. Читать в блоге >>> Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

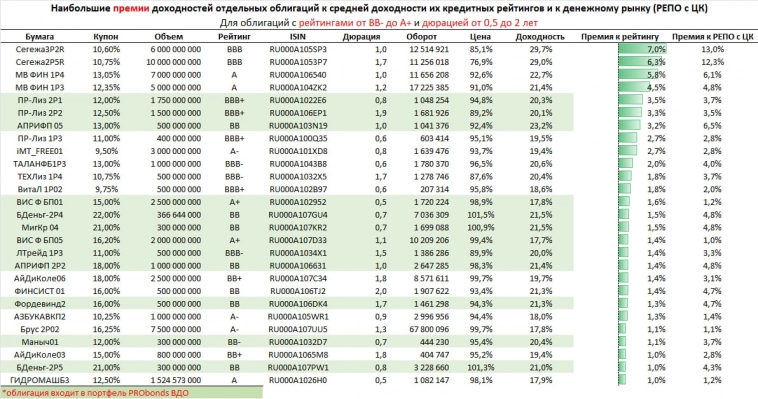

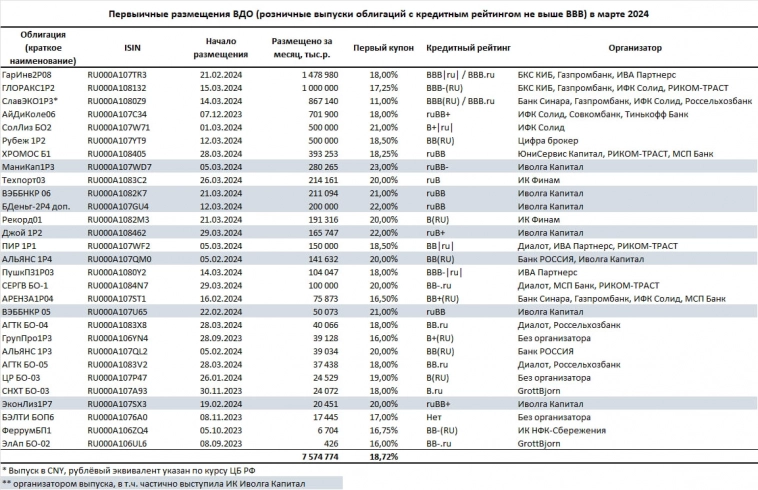

На рынке первичных размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитным рейтингом не выше ВВВ) в марте один рекорд поставлен и один почти побит.

Поставлен рекорд по сумме размещений, 7,6 млрд р. В марте 2023 было всего 4,1 млрд р. Основная касса – за верхней частью сегмента ВДО, за бумагами рейтингов ВВВ- и ВВВ, 3,5 млрд из 7,6. Спрос голосует в пользу качества.

Авто-репост. Читать в блоге >>> поясните, пожалуйста, новичку, как рассчитывается правильно этот коэффициент: за долг компании принимаются все обязательства (краткосрочные + долгосрочные) или только те, что в балансе отмечены, как ДОЛГ (1410, 1510 строка)?

поясните, пожалуйста, новичку, как рассчитывается правильно этот коэффициент: за долг компании принимаются все обязательства (краткосрочные + долгосрочные) или только те, что в балансе отмечены, как ДОЛГ (1410, 1510 строка)?

Поступления в нефтегазовый бюджет России в марте 2024г почти удвоились — Bloomberg

Поступления в нефтегазовый бюджет России в марте 2024г почти удвоились — Bloomberg

Поступления от налогов на нефть и газ в России в марте почти удвоились по сравнению с предыдущим годом, поскольку мировые цены на сырую нефть в стране подскочили, а ее производители адаптируются к санкциям.

Поступления в бюджет от нефтегазовых сборов выросли в прошлом месяце на 90% по сравнению с прошлым годом и составили почти 1,31 трлн рублей (14,1 млрд долларов), сообщило в среду Министерство финансов. Налоги на сырую нефть и нефтепродукты, на долю которых в прошлом месяце пришлось более 86% от общего объема доходов от углеводородов, внесли наибольший вклад в увеличение, согласно расчетам Bloomberg News, основанным на данных.

Доходы бюджета за март также являются самыми высокими за пять месяцев из-за российского графика уплаты налога на нефть, согласно которому так называемый налог на прибыль выплачивается в основном четыре раза в год: в марте, апреле, июле и октябре.

Увеличение доходов бюджета последовало за резким ростом цен на Urals, ключевую экспортную смесь России. В марте 2023 года они составили в среднем 47,85 доллара за баррель после запрета Европейского союза на большую часть импорта нефти и нефтепродуктов морским путем из России и ограничения цен на уровне 60 долларов за баррель, введенного странами «Большой семерки».

Авто-репост. Читать в блоге >>> Инвестиционный холдинг Simple Solutions Capital планирует провести IPO в течении 2–3 лет - Ведомости

Инвестиционный холдинг Simple Solutions Capital планирует провести IPO в течении 2–3 лет - ВедомостиИнвестиционный холдинг Simple Solutions Capital, чей ключевой актив – лизинговая компания «ПР-лизинг», планирует провести первичное публичное размещение акций (IPO) в течение 2–3 лет. Помимо «ПР-лизинга», в состав холдинга входят еще несколько лизинговых, факторинговая и автодилерских компаний, а также другие предприятия. Совет директоров Simple решил, что головная компания станет единым оператором публичного долга, капитала и инвестиций для всех бизнесов холдинга.

Холдинг планирует разместить привилегированные акции, но пока не определился, на какой бирже и в какой стране это произойдет. Однако, предпочтение отдается отечественным площадкам. Оценка компании перед IPO будет «в рынке», но с определенным дисконтом для увеличения инвестиционной привлекательности. Компания сейчас готовит отчетность по МСФО, чтобы определить капитализацию и справедливую цену размещения. Предполагается, что компания получит кредитный рейтинг после публикации отчетности.

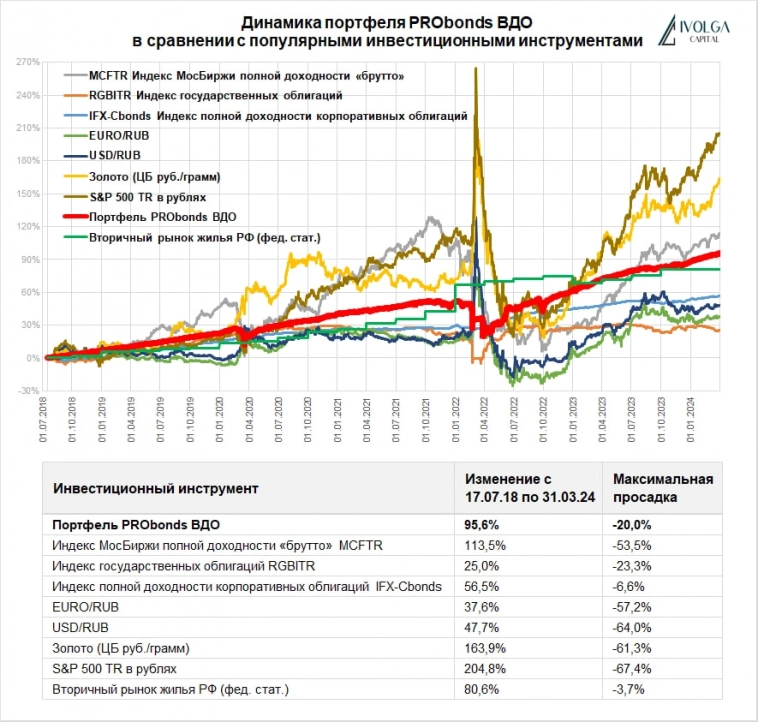

Авто-репост. Читать в блоге >>> Портфель ВДО (13,6% за 12 мес.) и популярные инвестиционные инструменты. Впереди золото, американские и российские акции. Далеко позади ОФЗ

Портфель ВДО (13,6% за 12 мес.) и популярные инвестиционные инструменты. Впереди золото, американские и российские акции. Далеко позади ОФЗ

Раз в месяц мы сверяем положение публичного портфеля PRObonds ВДО (https://ivolgacap.ru/hy_probonds/) в импровизированной системе инвестиционных координат.

Портфель ВДО – наш основной информационный продукт. Все сделки публикуются заранее, и при желании наши подписчики могут использовать материал на практике (на свой риск). По модели, близкой к портфелю мы управляем частью активов в доверительном управлении (суммой 0,8 млрд р.).

На графике инструменты, которые можно было считать наиболее популярными 5-6 лет назад. Когда запускался портфель и само сравнение.

Портфель ВДО с лета 2018 года давал в среднем 12,3% годовых (после вычета комиссии, до вычета НДФЛ). И с такой, в общем, невысокой доходностью, но достаточно низкой волатильностью отстал от меньшинства инструментов. Впереди S&P 500 (включая дивиденды), золото и Индекс МосБиржи (тоже с дивидендами).

Акции и золото за это время «складывались» вдвое и более. Тогда как консервативные инструменты – валюта и облигации, а также недвижимость – далеко позади по результату. Особенно ОФЗ. И в случае с валютами тоже с ценовыми потрясениями.

Авто-репост. Читать в блоге >>> По состоянию на 1 апреля 2024г объем ФНБ составил 12,53 трлн руб (7,0% ВВП), что эквивалентно $135,7 млрд

По состоянию на 1 апреля 2024г объем ФНБ составил 12,53 трлн руб (7,0% ВВП), что эквивалентно $135,7 млрдО результатах размещения средств Фонда национального благосостояния

По состоянию на 1 апреля 2024 г. объем ФНБ составил 12 534 406,3 млн рублей или 7,0% ВВП, что эквивалентно 135 703,7 млн долл. США, в том числе:

На отдельных счетах по учету средств ФНБ в Банке России размещено:

— 227 615,8 млн китайских юаней;

— 334 863,2 кг золота в обезличенной форме;

— 1 650,1 млн рублей.

t.me/minfin

minfin.gov.ru/ru/press-center/?id_4=38935-o_rezultatakh_razmeshcheniya_sredstv_fonda_natsionalnogo_blagosostoyaniya

Авто-репост. Читать в блоге >>> В рамках IPO единственный акционер Займера планирует предложить инвесторам Акции Компании на сумму около 3 млрд руб. - компания

В рамках IPO единственный акционер Займера планирует предложить инвесторам Акции Компании на сумму около 3 млрд руб. - компанияКомпания «Займер» планирует провести IPO на сумму около 3 млрд рублей, при этом текущий акционер сохранит преобладающую долю в ее акционерном капитале. Предварительный диалог с институциональными инвесторами показал интерес на уровне 70% от ожидаемого объема IPO.

После начала торгов на Московской бирже компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней.

Ожидается, что листинг и начало торгов состоятся в апреле 2024 года.

Сбор заявок от инвесторов начнется после одобрения листинга и будет открыт для квалифицированных и неквалифицированных инвесторов, а также для институциональных.Предусмотрен механизм стабилизации в течение 30 дней после начала торгов.

Источник: ir.zaymer.ru/news/company-news/post-44

Авто-репост. Читать в блоге >>>

Будет ли у Уоррена Баффета шанс совершить крупнейшую покупку?

Будет ли у Уоррена Баффета шанс совершить крупнейшую покупку?

В денежных средствах и их эквивалентах Berkshire Hathaway сформировалась волновая модель Эллиотта, которая должна представлять интерес для инвесторов фондового рынка.

Уоррен Баффет известен не только как чрезвычайно богатый человек, но и как стоимостный инвестор.

Это означает, что он стремится купить хороший бизнес по выгодной цене.

Однако таких сделок было немного.

Будучи председателем и генеральным директором Berkshire Hathaway, вот что он написал акционерам в своем ежегодном письме от 24 февраля:

«В этой стране осталось лишь несколько компаний, способных по-настоящему изменить ситуацию в Berkshire, и их бесконечно выбирали мы и другие».

Баффет добавил, что достойных вариантов за пределами США также не хватает. Он так охарактеризовал инвестиционный ландшафт:

«В общем, у нас нет возможности показать сногсшибательное выступление».

Итак, Оракул из Омахи удерживает много денег. Вот Yahoo! Заголовок «Финансы» (2 марта):

У Уоррена Баффета рекордная сумма денежных средств в 167,6 миллиарда долларов. …

Авто-репост. Читать в блоге >>> 💼Что такое IPO

💼Что такое IPO

IPO – это первичное размещение акций на бирже и получение компанией публичного статуса.

Какие преимущества получает при этом компания:

⚡Привлечение большего финансирования на развитие через биржевые торги

⚡Возможность для акционеров продать долю в бизнесе или полностью из него выйти, работа с более мелкими инвесторами, но в большем количестве

⚡Повышение ликвидности капитала. Банки дают финансирование публичным компаниям с большей охотой и на лучших условиях

А вы знали об этом?

Авто-репост. Читать в блоге >>> ЦБ в ходе обсуждения ставки: сложилась достаточно нетипичная ситуация, при которой в условиях высоких темпов роста доходов население одновременно наращивает и потребление, и сбережения

ЦБ в ходе обсуждения ставки: сложилась достаточно нетипичная ситуация, при которой в условиях высоких темпов роста доходов население одновременно наращивает и потребление, и сбережения

В ходе обсуждения ставки 22 марта отмечалось, что сложилась достаточно нетипичная ситуация, при которой в условиях высоких темпов роста доходов население одновременно наращивает и потребление, и сбережения. Дополнительные стимулы в начале года создавала существенная индексация социальных выплат и традиционные премии по итогам года. Участники отметили, что для более выраженного замедления инфляции перевес должен быть в пользу сбережений. Снижение инфляционных ожиданий с нынешних повышенных уровней дополнительно простимулирует интерес к сбережениям.

cbr.ru/dkp/mp_dec/decision_key_rate/summary_key_rate_01042024/

Авто-репост. Читать в блоге >>>-