Все комментарии на форумах

подать заявление может и не получиться — у нас есть hi-trader.ru, господин Никифоров, так он уже лет 5 обучает нерабочей методике. Заявление мало к чему приведет, придется судиться.

подать заявление может и не получиться — у нас есть hi-trader.ru, господин Никифоров, так он уже лет 5 обучает нерабочей методике. Заявление мало к чему приведет, придется судиться. Прибыль банков РФ в 2024г может быть ан уровне 2023г или немного более — зампред ЦБ

Прибыль банков РФ в 2024г может быть ан уровне 2023г или немного более — зампред ЦБ

Прибыль банков РФ в 2024г может быть ан уровне 2023г или немного более — зампред ЦБ

ЦБ РФ прогнозирует замедление темпов роста потребительских кредитов до 8-10% в 2024 году, заявила зампред Банка России Ольга Полякова.

www.interfax.ru/business/954885

Авто-репост. Читать в блоге >>> Может кто-нибудь пояснить, как на примете месячной отчетности Сбер выйти на ROE 22,0%?

Может кто-нибудь пояснить, как на примете месячной отчетности Сбер выйти на ROE 22,0%?

www.sberbank.com/ru/investor-relations/groupresults/march_2024

Подстановка в простые формулы даёт иные результаты. Возможно, какие-то поправки, не отраженные в формулах?

В брокерской программе Тиньков инвестиции на телефоне, НЕ НАШЕЛ РАЗДЕЛА «ПЕРВИЧНОЕ РАЗМЕЩЕНИЕ ОБЛИГАЦИЙ», — это бред или так и должно быть?

В брокерской программе Тиньков инвестиции на телефоне, НЕ НАШЕЛ РАЗДЕЛА «ПЕРВИЧНОЕ РАЗМЕЩЕНИЕ ОБЛИГАЦИЙ», — это бред или так и должно быть? ФРС может поднять ставки до 8% или более из-за устойчивого инфляционного давления — глава JPMorgan Джейми Даймон

ФРС может поднять ставки до 8% или более из-за устойчивого инфляционного давления — глава JPMorgan Джейми ДаймонФедеральная резервная система (ФРС) США может повысить процентные ставки до 8% или более из-за устойчивого инфляционного давления, стимулируемого в том числе дефицитом бюджета и военными конфликтами, полагает глава JPMorgan Chase & Co. Джейми Даймон.

В ежегодном письме акционерам банка он отметил, что факторами инфляции могут выступать «бюджетные расходы, ремилитаризация мира, реструктуризация глобальной торговли, потребность в капитале со стороны новой „зеленой“ экономики и потенциальный рост стоимости энергоносителей в будущем (хотя на рынке газа сейчас избыток предложения, а в нефтяной отрасли много свободных мощностей) в связи с нехваткой необходимых инвестиций в инфраструктуру сектора».

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Большие плечи на фондовом рынке 🏋️

Большие плечи на фондовом рынке 🏋️

📗 Финансовый леверидж (рычаг, кредитное плечо) — это соотношение денег трейдера к общему объёму средств, которыми он торгует. По правовой сущности это услуга брокера, предоставляющая средства, превышающие собственные в несколько раз.

К примеру, плечо 1 к 3 это когда инвестор открывает сделку на 10 000 рублей, но при этом залоговая стоимость, вычитаемая из его счета будет 3 000 рублей 🤔

Инструмент кредитного плеча позволяет при небольшом депозите открывать большие сделки.

✅ Сразу стоит отметить, что использование плеч всегда повышает риск кратно самому плечу и использовать его стоит только если максимально уверены в своей стратегии, и протестировали ее на реальном счете в долгом периоде времени.

На форекс рынке, плечи могут достигать и 1 к 1000, но если говорить о фондовом рынке, то стандартные размеры плеча обычно бывают в районе 1 к 3, при этом размер плеча обратно зависит от ставки риска, т.е плечи брокер дает в наименее рискованных инструментах, типа голубых фишек.

А вы пробовали использовать этот инструмент? 🧐

Авто-репост. Читать в блоге >>> Рост российской экономики можно финансировать безинфляционно — Набиуллина

Рост российской экономики можно финансировать безинфляционно — Набиуллина

Рост российской экономики можно финансировать безинфляционно — Набиуллина

Авто-репост. Читать в блоге >>> Продовольственная инфляция в развитых странах Запада упала с пиковых 16,2% до 5,3% - минимального значения за последние два года — FT

Продовольственная инфляция в развитых странах Запада упала с пиковых 16,2% до 5,3% - минимального значения за последние два года — FT

Продовольственная инфляция в богатых странах сократилась до самого низкого уровня со времен начала СВО, пишет Financial Times.

Статистика касается 38 промышленно развитых стран — членов ОЭСР. Большинство из них входят в Евросоюз, кроме того, членами организации являются США, Австралия, Турция, Колумбия, Канада, Великобритания, Япония, Южная Корея и другие.

Годовой рост цен на продукты в этих странах составил 5,3% по сравнению с 6,2% месяцем ранее, что значительно ниже пиковых 16,2% в ноябре 2022 года.

«Цепочки поставок полностью нормализовались, цены на газ упали до уровня, который исторически считается более нормальным, а экспорт зерна с Украины возобновился через черноморский коридор», — указал Томаш Виеладек, экономист инвесткомпании T Rowe Price. Он предположил, что теперь глобальная продовольственная дезинфляция продолжится.

По последним оценкам Евростата, в еврозоне годовой уровень продовольственной инфляции достиг 2,7% в марте.

www.rbc.ru/economics/08/04/2024/661350249a7947f5a786205e?from=newsfeed

Авто-репост. Читать в блоге >>> Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально — Набиуллина

Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально — Набиуллина«Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально. Экономика продолжает демонстрировать впечатляющие темпы роста»,— сказала Эльвира Набиуллина во время выступления в Госдуме.

www.kommersant.ru/doc/6634108?tg

Авто-репост. Читать в блоге >>> Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально — Набиуллина

Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально — Набиуллина«Жесткая денежно-кредитная политика тормозит инфляцию, но ее сдерживающее влияние на рост экономики минимально. Экономика продолжает демонстрировать впечатляющие темпы роста»,— сказала Эльвира Набиуллина во время выступления в Госдуме.

www.kommersant.ru/doc/6634108?tg

Авто-репост. Читать в блоге >>> Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Авто-репост. Читать в блоге >>> Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Набиуллина повторила сигнал о возможности снижения ставки, скорее во 2п 2024г, напомнила о рисках преждевременного смягчения ДКП — Интерфакс

Авто-репост. Читать в блоге >>> Генеральный директор МФК Займер - Роман Макаров: интервью о том, как компания с помощью IPO останется лидером и купит конкурентов - Ведомости

Генеральный директор МФК Займер - Роман Макаров: интервью о том, как компания с помощью IPO останется лидером и купит конкурентов - ВедомостиМФК «Займер» размещает акции на Московской бирже на 3 млрд руб., оценка компании после размещения может составить 23,5–27 млрд руб. По экспертам, справедливая оценка приближается к 40–45 млрд руб. Сделка будет в формате cash out, привлеченные средства уйдут акционеру. Генеральный директор МФК «Займер» Роман Макаров рассказал, что IPO поможет компании легче купить конкурентов и запустить программу мотивации менеджмента.

Основное из интервью:

– Зачем вам IPO? – Наш единственный акционер стремится к сделке, чтобы осуществить cash-out и продать примерно 10–15% капитала, при этом оставаясь контролирующим лицом. На данный момент компания не нуждается в привлечении инвестиций, но IPO предоставит нам возможность достижения двух основных целей. Первая цель – структурирование сделок M&A, которые станут более эффективными благодаря использованию акций. Вторая цель – улучшение программы мотивации менеджмента за счет распределения акций, которая находится в стадии разработки.

Авто-репост. Читать в блоге >>> Уоррен Баффет. Великий инвестор.

Уоррен Баффет. Великий инвестор.

Друзья, сегодня я бы хотел поговорить о важном человеке.

Отец Баффета был бизнесменом, несмотря на это, Уоррен начал зарабатывать с 6 лет (продавал жвачку, марки, колу), но 95% своего состояния он заработал после 60.

В 11 лет наш главный герой сделал своё первое вложение. Он накопил 120$ и купил три акции по 38,25$ за штуку. Сначала бумаги упали в цене, после отрасли до 40$, Баффет их продал — а затем жалел, наблюдая рост котировок до 200$.

Уоррен раз за разом находил недооцененные активы. Он очень редко ошибался, инвестировал долгосрочно и почти всегда получал огромную прибыль. Один из самых известных примеров Coca Cola. После изучения её бизнеса. Баффет пришёл к выводу, что Coca Cola — самый раскрученный бренд в мире, производство напитка высокомаржинально, а продажи только растут.

С тех пор бумаги выросли в десять раз. Из-за подобных историй его называют «Оракул из Омахи», способным влиять на котировки одним факту покупки тех или иных бумаг.

Отказался от роскошной жизни. Живет он в небольшом доме. Питается колой и бургерами. Он не покупает яхты, дорогущие спорткары и большие поместья. Вместо этого, ездит он на «кадиллаке», а его дом стоит менее 0.001% от состояния.

Авто-репост. Читать в блоге >>> Сделки в портфеле ВДО. Оптимизация и + Аполлакс Спэйс в этот четверг

Сделки в портфеле ВДО. Оптимизация и + Аполлакс Спэйс в этот четверг

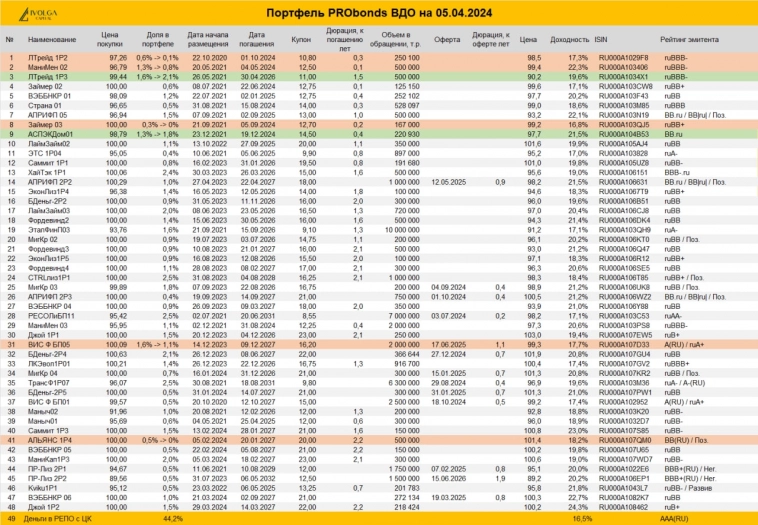

Сделки в портфеле PRObonds, как обычно бывает, в формате легкой оптимизации. Уменьшение или увеличение любой из указанных в таблице позиций — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Кроме этого, в четверг 11 апреля в портфель должны добавиться облигации нового эмитента Аполлакс Спэйс, ruBB-, дюрация 2,2 года, YTM 21,2%. Ориентир доли покупки — 2-3% от активов. Уточним ближе или непосредственно в день размещения.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>> Компания Озон фармацевтика может провести IPO осенью с объемом сделки более 10 млрд руб. - Ведомости

Компания Озон фармацевтика может провести IPO осенью с объемом сделки более 10 млрд руб. - ВедомостиРоссийский производитель дженериков планирует провести первичное публичное предложение акций (IPO) с суммой более 10 млрд рублей. Подобные сделки в фармацевтическом секторе уже имеют прецеденты, что усиливает интерес инвесторов. Компания «Озон фармацевтика» активно развивается и исследует возможности для дальнейшего роста, включая привлечение средств через рынок акций.

В рамках своей деятельности компания разместила облигации на общую сумму 1,7 млрд рублей. Эти средства направлены на разработку препаратов для онкологических заболеваний и строительство нового производственного завода.

Согласно данным AlphaRM, объем продаж дженериков в России по итогам 2023 года составил 2,67 млрд упаковок на сумму 652 млрд рублей. «Озон фармацевтика» занимает второе место по стоимости продаж с долей 4,88% на рынке.

Владелец компании, Павел Алексеенко, владеет почти 44% капитала. Хотя точные финансовые показатели всего холдинга не разглашаются, выручка ООО «Озон» в 2023 году составила 20,6 млрд рублей, а чистая прибыль – 6,3 млрд рублей.

Авто-репост. Читать в блоге >>> Сводный портфель PRObonds (15,7% за 12 мес.). Не теряешь - всегда успеешь заработать

Сводный портфель PRObonds (15,7% за 12 мес.). Не теряешь - всегда успеешь заработать

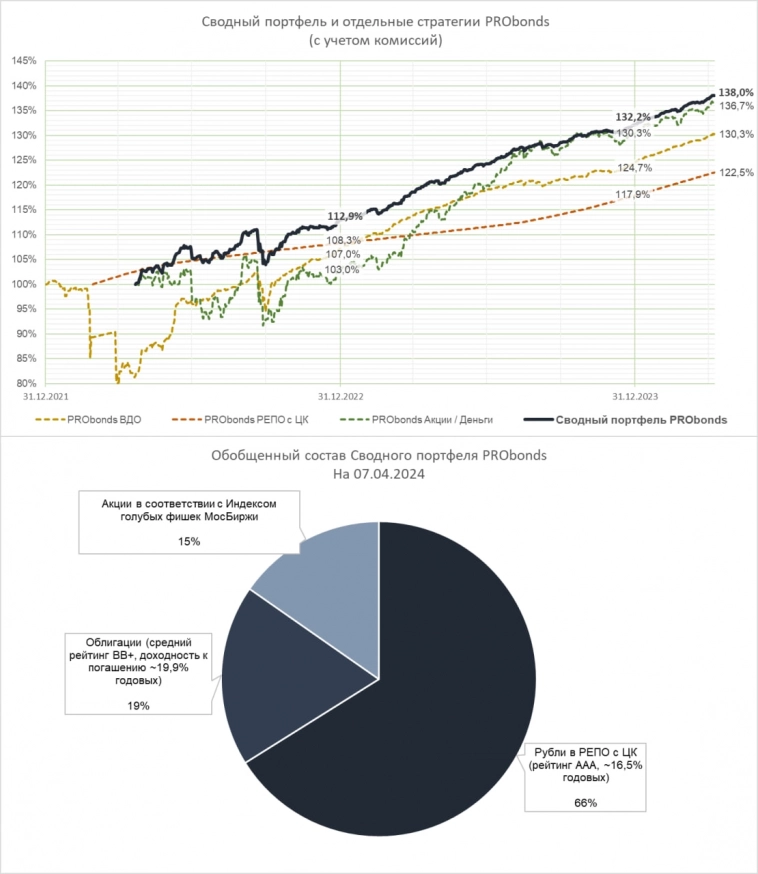

Доходность последних 12 месяцев снижается. В с начла марта 2023 по начало марта 2024 составляла 17,5%. Сейчас, с начала апреля по начало апреля – 15,7%.

На противоположной чаше весов очень низкая волатильность. Последняя достойная упоминания просадка портфеля произошла в сентябре-октябре 2022 года. Полтора года назад. На рынке российский акций просадки по 10% были в сентябре и декабре 2023 года.

Окей, результат ровный. Не уйдет ли он к вовсе не интересным значениям? Это вряд ли.

В составе портфеля 3 макроэлемента:

• 66% активов – деньги в РЕПО с ЦК, текущая эффективная доходность – 16-16,5% годовых,

• 19% активов – облигации среднего рейтинга ВВ+ и средней дюрации 1,1 года, текущая доходность к погашению 19,9% годовых,

• 15% от активов – акции в соответствии с Индексом голубых фишек, их доходность на будущее неизвестна.Если ЦБ будет сохранять ключевую ставку относительно высокой, рынок акций она продолжит угнетать, тогда как деньги и короткие облигации позволят обеспечивать доходность выше депозитной.

Авто-репост. Читать в блоге >>> Люди покупают акции компании, которые я бы не стал покупать — интервью Олега Вьюгина журналу Forbes

Люди покупают акции компании, которые я бы не стал покупать — интервью Олега Вьюгина журналу Forbes

Экономист, член наблюдательного совета Мосбиржи Олег Вьюгин:

— Россия превращается в котел, замкнутый с точки зрения всей экономики. Россия продолжает получать выручку от продажи энергетических ресурсов, но отток капитала схлопнулся. В результате в России оказалось довольно много денег. Они не вытекают из этого котла, они все варятся в этом котле. Поэтому фондовый рынок растет как на дрожжах: люди покупают акции компании, которые я бы не стал покупать. Это все выглядит так, что просто деньги девать некуда. Но это не инвестиционная стратегия.

— Везде растет зарплата, а производство-то особо не растет. Производственные потоки идут в первую очередь в оборонный сектор, а он не производит товары народного потребления. Деньги тратятся, а товары не возникают. Отсюда повышенный спрос на импорт. А повышенный спрос на импорт при том уровне экспорта, который есть, приводит к девальвации рубля.

— Центральному банку будет очень сложно остановить инфляцию, в отличие от всех предыдущих ситуаций

Авто-репост. Читать в блоге >>> Заметки финансиста: как инвестировать в IPO

Заметки финансиста: как инвестировать в IPO“Уолл-Стрит. Деньги не спят” — один из моих самых любимых фильмов. Страшно подумать, но в этом году ему «исполнилось» 37 лет! Главную роль в картине сыграл талантливый Майкл Дуглас.

Я часто цитирую легендарные слова его персонажа Гордона Геко: «Жадность — это хорошо. Жадность — это неотъемлемая часть человеческой жизни. Благодаря жадности мы живем в сегодняшнем мире. Жадность во всем: в жажде власти, в любви, в погоне за деньгами — и есть двигатель прогресса и процветания!»

Фондовый рынок — это разумное сочетание Страха и Жадности. Кстати, заметил, Тимофей Мартынов старается внешне быть похожим на Геко, хорошо хоть только внешне…

А фразу «деньги не спят» выдает за свой креатив другой известный вам персонаж — Василий Олейник. Столько лет упорно шортить S&P500 — это не жадность, это… даже не знаю, как назвать.

Но вернемся к Геко. Я не зря упомянул его в начале поста. Одноименная компания Геко (GECO) Генетико — самое лучшее IPO прошлого года: 67.0 ее максимум, текущая же 45.0, а цена размещения – 17.88. Тикер на бирже Geco — случайность? Конечно, не случайность. Это расчет: кто будет участвовать в IPO — должен заработать, и честная недооценка приводит к росту. Это и есть баланс интересов, но о нем поговорим позже.

Авто-репост. Читать в блоге >>>-