Все комментарии на форумах

Я оплатил подписку на месяц, я должен как-то где-то отписываться чтобы меня активировали? Так как доступа к подписке пока нет.

Я оплатил подписку на месяц, я должен как-то где-то отписываться чтобы меня активировали? Так как доступа к подписке пока нет.

Банк России планирует существенно расширить возможности получения статуса квалинвестора по образованию введя спецэкзамен — Михаил Мамута

Банк России планирует существенно расширить возможности получения статуса квалинвестора по образованию введя спецэкзамен — Михаил Мамута

«Мы планируем существенно расширить возможности получения статуса квалинвестора по образованию. Мы планируем ввести специальный экзамен для того, чтобы любой человек, у которого нет ни опыта, ни денег в достаточном объеме, ни образования, но который считает, что он достаточно квалифицирован. Он сможет сдать этот экзамен и стать „квалом“, — сказал руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

1prime.ru/finance/20230906/841673141.html

Авто-репост. Читать в блоге >>> ЦБ заявил о планах дать доступ «неквалам» к «восточным ETF» — РБК

ЦБ заявил о планах дать доступ «неквалам» к «восточным ETF» — РБКЦБ заявил о планах дать доступ «неквалам» к «восточным ETF».

«Мы всерьез обсуждаем идею с восточными ETF, которые не такие, конечно, крупные, как западные. Но тем не менее интерес на рынке [к ним] растущий», — заявил в ходе форума РБК «Capital Markets: Россия» Михаил Мамута, руководитель Cлужбы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Мамута также подтвердил ранее озвученные планы регулятора в отношении новичков рынка:

— ввести экзамен, в рамках которого инвестор за счет своих знаний может получить «квальность»,

— сделать послабления в доступе для «неквалов» к покупке облигаций и паев ЗПИФ.

t.me/selfinvestor

Авто-репост. Читать в блоге >>> Портфель ВДО (19,8% за 12 месяцев). Простой для нас и разочарование для рынка – это неплохо

Портфель ВДО (19,8% за 12 месяцев). Простой для нас и разочарование для рынка – это неплохо

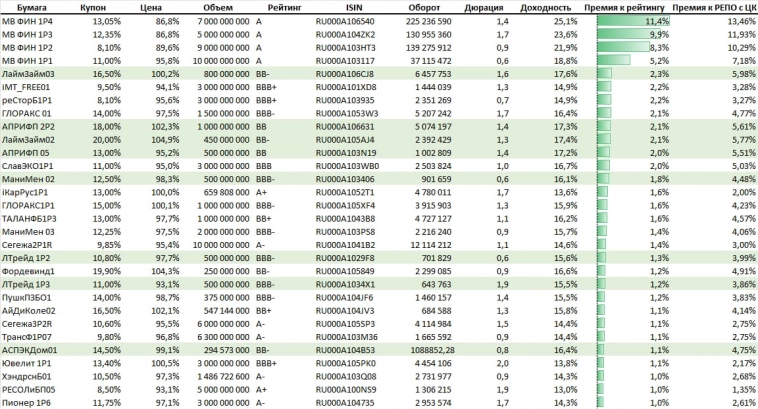

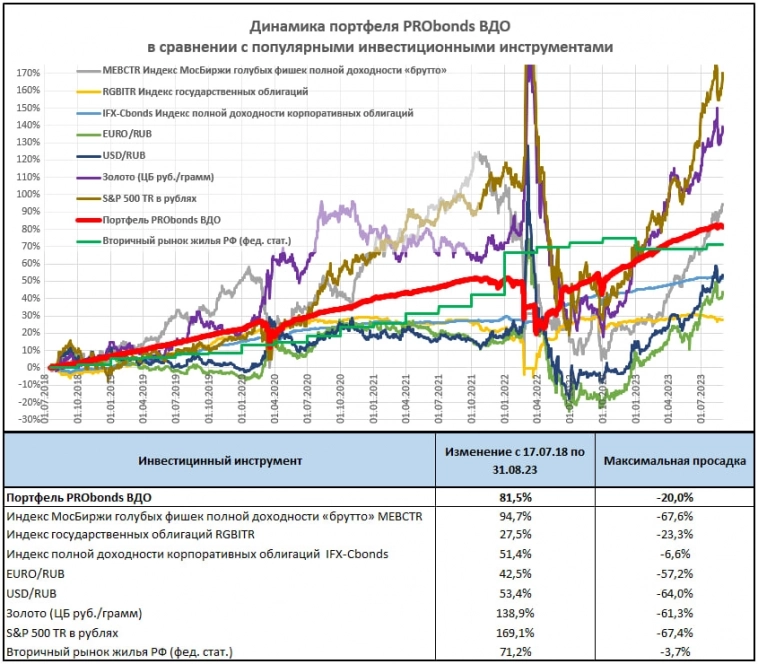

Коррекция сегмента ВДО продолжается. Портфель PRObonds ВДО продолжает ее игнорировать. В минусовом для сегмента августе портфель остался в незначительном плюсе. И добавил незначительный плюс в начале сентября.

Результат с начала 2023 года – 12,3%, или 18% годовых. За последние 12 месяцев – 19,8%. Среднегодовая доходность за 5 с небольшим лет ведения портфеля – около 12,4% годовых. Здесь учтена комиссия (0,1% от суммы любой сделки) и не учтен НДФЛ. Если убрать его, получим 10,5-10,8%.

Доходность портфеля на перспективу – 14,9-15%. Неплохо для его кредитного рейтинга (сумма рейтингов входящих в портфель активов), между BBB+ и A-.

Дюрация портфеля (срок возврата вложенных денег) снизилась уже до 0,9 года. Т.е. относительно высокая доходность сопровождается слабой по меркам облигационного рынка волатильностью.

Немного о рынке. В высокодоходных облигациях наметились нотки разочарования. Участники рынка не только продают бумаги, но и без оптимизма смотрят в будущее (в большинстве).

Авто-репост. Читать в блоге >>> Ужесточение ДКП не будет краткосрочным, однако долговой рынок пока в должной мере не осознал ястребиный настрой ЦБ РФ - аналитики Банка России

Ужесточение ДКП не будет краткосрочным, однако долговой рынок пока в должной мере не осознал ястребиный настрой ЦБ РФ - аналитики Банка России

Ужесточение денежно-кредитной политики, которое стало ответом на резкое усиление проинфляционных рисков на фоне стремительного ослабления рубля, не будет краткосрочным, однако долговой рынок пока в должной мере не осознал ястребиный настрой ЦБ РФ, считают аналитики Банка России.

«Текущая ценовая динамика с учетом ее сильной инерционности создает риски для возвращения инфляции к цели в 2024 году. Это потребовало решительных мер со стороны ДКП. При этом стоит помнить, что степень жесткости ДКП определяется не номинальным уровнем ключевой ставки и других процентных ставок в экономике, а реальным уровнем — разницей между номинальными ставками и ожидаемой экономическими агентами инфляцией. Должно пройти время (несколько кварталов), прежде чем полностью проявится ее влияние на нормализацию совокупного спроса в экономике и через него на разворот инфляционных тенденций», — говорится в бюллетене «О чем говорят тренды», подготовленном департаментом исследований и прогнозирования ЦБ РФ.

Авто-репост. Читать в блоге >>> Рост экономики РФ превысил свой потенциальный уровень, и после периода восстановления он будет более умеренным, заявили эксперты ЦБ — Ъ

Рост экономики РФ превысил свой потенциальный уровень, и после периода восстановления он будет более умеренным, заявили эксперты ЦБ — Ъ

Рост экономики РФ превысил свой потенциальный уровень, и после периода восстановления он будет более умеренным, заявили эксперты ЦБ — Ъ.

Также в Банке России заявили о «значительном усилении» инфляционного давления в РФ. Текущая ценовая динамика несет риски для возвращения инфляции к цели в 2024 году, отмечают аналитики.

t.me/kommersant

Авто-репост. Читать в блоге >>> Проинфляционные риски значительны, ЦБ РФ не исключает повышение ставки в сентябре — зампред ЦБ РФ

Проинфляционные риски значительны, ЦБ РФ не исключает повышение ставки в сентябре — зампред ЦБ РФ

Проинфляционные риски значительны, ЦБ РФ не исключает повышение ставки в сентябре — зампред ЦБ РФ.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Инфляция в РФ складывается ближе к верхней границе диапазона прогноза на 2023г 5-6,5%, на курс рубля влияет динамика импорта, поддерживаемая расширением спроса — зампред ЦБ РФ

Инфляция в РФ складывается ближе к верхней границе диапазона прогноза на 2023г 5-6,5%, на курс рубля влияет динамика импорта, поддерживаемая расширением спроса — зампред ЦБ РФ

Инфляция в РФ складывается ближе к верхней границе диапазона прогноза на 2023г 5-6,5%, на курс рубля влияет динамика импорта, поддерживаемая расширением спроса — зампред ЦБ РФ.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>>

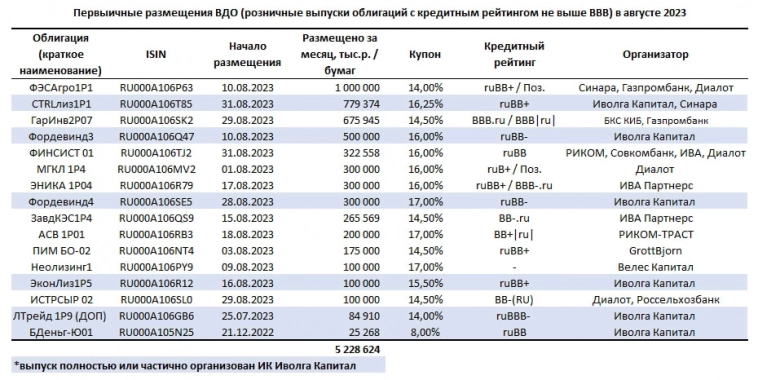

Результаты ИК Иволга Капитал как организатора облигационных размещений за август. Портфель облигаций в обращении 17,7 млрд р., месячный накопленный купонный доход 200 млн р.

Результаты ИК Иволга Капитал как организатора облигационных размещений за август. Портфель облигаций в обращении 17,7 млрд р., месячный накопленный купонный доход 200 млн р.

Портфель облигационных выпусков в обращении (выпусков, организованных Иволгой и еще не погасившихся или не ушедших в дефолт) за август увеличился сразу на 1,3 млрд р. до 17,7 млрд р.

Прирост портфеля в обращении с начала 2023 года – 6,5 млрд р. Надеемся до конца нынешнего года довести его до 20 млрд р.

Месячный накопленный купонный доход организованных нами облигационных выпусков в августе наконец достиг круглой отметки 200 млн р.

Доходность вложений во все без исключения и разбора организованные нами облигационные выпуски за период с начала 2019 по август 2023 года (сумма купонов за вычетом дефолтов, деленная на среднюю сумму портфеля, увеличенную на сумму дефолтов) – всего 3,9% годовых. Слишком много было дефолтных потерь в 2022 году. Если не произойдет новых дефолтов, то до конца 2023 года она уже примерно достигнет 6% годовых (в среднем за 5 лет). А в 2024 году даже с возможными дефолтами среднегодовая доходность портфеля в обращении за уже 6 лет его существования, скорее всего, окажется между 8 и 10%.

Авто-репост. Читать в блоге >>>

Оплатил год. Добавьте в чат в телегу, пожалуйста

Оплатил год. Добавьте в чат в телегу, пожалуйста

И еще вопрос. Где посмотреть до какого числа подписка оформлена? я оплатил годовую подписку 03.09 в 6 вечера, активируйте меня, плиз

я оплатил годовую подписку 03.09 в 6 вечера, активируйте меня, плиз

❌ Главные ошибки инвесторов в фонды

❌ Главные ошибки инвесторов в фонды

Многие из вас сейчас возразят, да как же можно накосячить, инвестируя в ETF / БПИФы, там же нет ничего сложного. К сожалению, можно, причём косячат даже некоторые финансовые консультанты, что крайне удивительно. Поэтому сегодня будет целый ликбез по фондам.

📊Спекуляции вместо инвестиций

Фонды изначально были созданы как раз для долгосрочных инвестиций с максимально широкой диверсификацией. То есть, они не очень хорошо подходят для спекулятивных сделок + как я говорил в ранних постах, спекуляции не создают дополнительной ценности для участников рынка, но за них берут комиссии, то есть вы только ухудшите этим свои результаты.

😱Непонимание состава фонда

Это наиболее частая ошибка всех начинающих инвесторов, которые вообще не смотрят, из чего же состоит фонд. Например, в 2021 году был хайп на блокчейн-индустрию, таким образом, люди как только видели в названии «Bitcoin» — думали, что берут крипту. На самом деле, оказалось, что вместо крипты фонды содержали в себе акции компаний, косвенно связанных с блокчейном, майнингом и прочим. Причём многие из них даже прямого отношения к этой сфере не имели.

Авто-репост. Читать в блоге >>> Barclays повысил прогноз по российскому ВВП до 1,7% в этом году

Barclays повысил прогноз по российскому ВВП до 1,7% в этом году

Аналитики британского банка Barclays Plc более оптимистично оценили экономический рост России, которому способствует «активная политическая поддержка», сообщает Bloomberg. Банк повысил прогноз по российскому ВВП до 1,7% в этом году. В России бюджетное стимулирование и рост кредитования ведут к «более быстрому, чем ожидалось, восстановлению экономики», что обусловлено во многом внутренним спросом, объяснили аналитики Barclays.

Подробнее на РБК:

www.rbc.ru/economics/03/09/2023/64f4308c9a7947cc66f813c3

Авто-репост. Читать в блоге >>>-